21 июня 2022 Альфа-Капитал

Худшая неделя для S&P 500 с марта 2020. Инвесторы обеспокоены инфляцией

Слабые макроданные подогревают опасения по поводу возможности рецессии в США

Европейские рынки не отстают от американских

Китайский рынок отрастает на снятии локдаунов и мерах стимулирования

Дефляция способствует росту рынка российского долга

Минфин не исключает первичку до конца года

Признаки долгового кризиса в Европе

Коррекция в цене Brent, скорее всего, не продлится долго

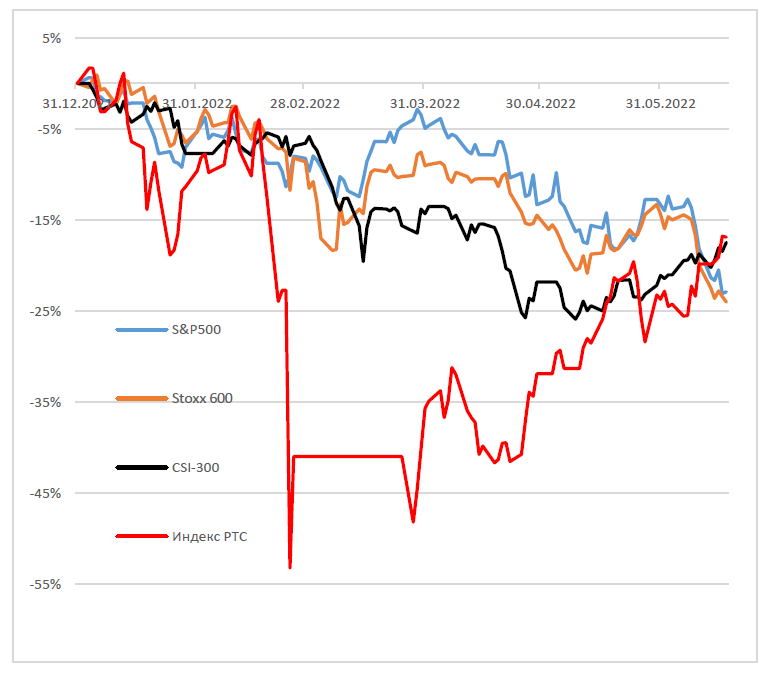

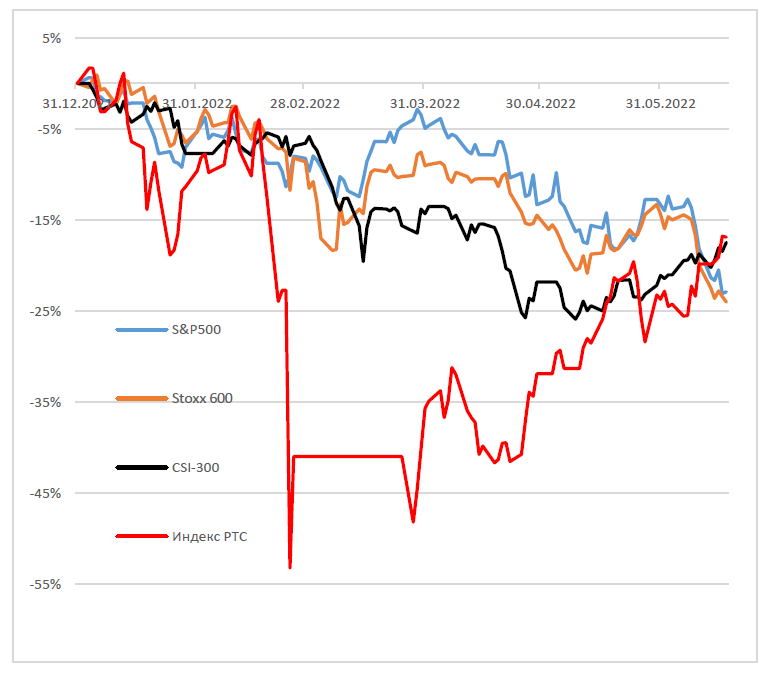

Динамка S&P 500, STOXX 600, CSI-300 и РТС с начала года

В то время как американские и европейские фондовые рынки двигаются с начала года практически в унисон, картина на российских и азиатских площадках совершенно иная.

Расхождение особенно ярко проявилось в последние несколько недель. С середины мая основной биржевой индекс Китая CSI-300 прибавил почти 8%, что отчасти отражает эффект от смягчения локдаунов в крупнейших городах. Однако, в отличие от США, Китай продолжает стимулирующую политику, что в условиях «медвежьих» настроений на рынках большинства развитых стран может стать основанием для продолжения роста.

Что касается российского рынка, то по крайней мере судя по динамике индекса РТС в долларовом выражении, доходность превысила крупнейшие индексы как западных стран, так и китайского CSI-300. Насколько рынок сможет поддержать такую динамику в условиях очень ограниченной ликвидности, покажет время. Скорее всего, волатильность российского рынка будет заметно выше, чем на других рынках.

АКЦИИ

Худшая неделя с марта 2020

Самое агрессивное повышение ставки Федеральной резервной системой с 1994 года усилило опасения рецессии и привело к резкому падению акций вторую неделю подряд. Индекс S&P 500 зафиксировал самое сильное недельное падение с марта 2020, завершив неделю почти на 24% ниже своего январского пика.

Процент членов S&P 500, торгующихся выше своей 50-дневной скользящей средней, опустился за неделю ниже 5%, что является самым низким уровнем разгара «коронакризиса». В результате резкого снижения цен на нефть самый слабый результат за неделю показал субиндекс Нефть и газ (-17%! за неделю). С начала года самый слабый результат продемонстрировали сектора Товары длительного потребления (-34%), Телекоммуникации (-32%) и Информационные технологии (-29%).

Слабые макроданные подогревают опасения насчет рецессии

Несколько отчетов показали, что жилищный сектор США уже ощущает влияние ужесточения ФРС и резкого роста ипотечных ставок: разрешения на строительство в мае упали на 7%, до самого низкого уровня с сентября прошлого года, а ввод жилья упал на 14,4%, что стало самым большим падением с начала пандемии.

Еженедельные заявки на пособие по безработице также оказались выше ожиданий (229 000 против примерно 210 000).

Данные по розничным продажам, опубликованные в среду, еще больше подогрели опасения рецессии. Общий объем продаж в мае упал на 0,3%, что было вызвано резким снижением покупок автомобилей, которое частично отразило повышение ставок по автокредитам. Однако продажи без учета автомобилей также неприятно удивили, увеличившись всего на 0,5% против консенсус-прогноза в 0,8%. Без учета бензина продажи выросли всего на 0,1%. Данные подтвердили, что потребители покупали меньше в реальном выражении, учитывая более высокий рост потребительской инфляции за год (8,6%) по сравнению с розничными продажами без учета инфляции (8,1%).

Европейские рынки не отстают от американских

Акции в Европе резко упали на опасениях, что экономический рост может замедлиться после того, как несколько центральных банков объявили о повышении ставок. Индекс Euro STOXX 600 завершил неделю снижением на 4,60%. Основные индексы также значительно снизились. Немецкий индекс DAX упал на 4,62%, французский индекс CAC 40 снизился на 4,92%, а итальянский индекс FTSE MIB потерял 3,36%. Британский индекс FTSE 100 отступил на 4,12%.

Китайский рынок откупают на позитивных макроданных

Китайские фондовые рынки выросли на надеждах, что рост инвестиций в основные фонды вернет экономику страны на прежний уровень. Широкий, взвешенный по капитализации индекс Shanghai Composite прибавил 1,0%, а индекс голубых фишек CSI 300, который отслеживает крупнейшие зарегистрированные на бирже компании Шанхая и Шэньчжэня, вырос на 1,4% и достиг самого высокого уровня за последние три месяца.

В мае государственные органы планирования Китая одобрили 10 проектов инвестиций в основные фонды на сумму CNY121 млрд (USD18,1 млрд), что более чем в 6 раз больше, чем в апреле. Настроения инвесторов подогрели данные о неожиданном росте промышленного производства в мае, а также надежды на усиление политической поддержки после слабых данных по рынку жилья. Новости об относительном ослаблении ограничений на распространение коронавируса в Пекине также повысили оптимизм инвесторов. Город возвращается к регулярным проверкам и целевым блокировкам, а не к массовым проверкам и блокировкам целых районов.

Продажи недвижимости, измеряемые по площади, показали незначительное улучшение, снизившись на 31,9% в годовом исчислении в мае по сравнению с сокращением на 39,0% в апреле. Однако цены на жилье снизились в мае девятый месяц подряд. Рынок труда Китая также продемонстрировал признаки слабости. Уровень безработицы в 31 крупном городе вырос до рекордно высокого уровня в 6,9%, а уровень безработицы среди молодежи вырос до рекордных 18,4%.

ОБЛИГАЦИИ

Дефляция толкает цены вверх

Цены на рублевые облигации продолжают расти, на фоне снижения инфляции и ключевой ставки.

Дефляция в России за период с 4 по 10 июня, по оценке Росстата, составила 0,14%. По оценке Минэкономразвития России, инфляция в России в годовом выражении по состоянию на 10 июня 2022 года составила 16,69% против 17,02% на 3 июня.

Мы ожидаем, что по мере замедления инфляции (по новым прогнозам Эльвиры Набиуллиной, в этом году рост цен может составить 14%) ставка ЦБ будет снижаться, а цены облигаций расти.

Стране нужны дешевые кредит

Жестко выступил глава МЭР России Максим Решетников, который заявил, что категорически не согласен с текущей оценкой ЦБ и без дешевого кредита ситуацию можно не вытащить. По его мнению, страна сползает в дефляционную спираль, и он надеется на продолжение тренда на снижение ключевой ставки ЦБ.

Глава Сбербанка Герман Греф видит основания для дальнейшего снижения ключевой ставки ЦБ, в том числе дефляцию, и к концу текущего года регулятор может снизить ее до 7%.

Кроме того, до 7% снижается ставка по льготным ипотечным кредитам, что окажет поддержку девелоперам. Мы по-прежнему сохраняем позитивный взгляд на компании этой отрасли.

Минфин не исключает новых размещений до конца года

Министр финансов Антон Силуанов в ходе ПМЭФ допустил, что ведомство может вернуться на рынок ОФЗ в этом году, хотя еще в апреле Минфин планировал взять паузу с размещениями до конца года. Тем не менее мы не считаем, что это создаст сильное давление на долговом рынке. Во-первых, министр сразу же предупредил, что, прежде чем выходить на рынок, Минфину нужно определиться с концепцией нового бюджетного правила. Это значит, что в ближайшее время аукционов ждать не стоит. А во-вторых, Минфин традиционно не стремится брать взаймы дорого и размещаться любой ценой, так что предложение с его стороны может быть ограниченно. Поэтому определяющим фактором для рынка все же останется ключевая ставка, которая, скорее всего, продолжит снижаться. Но тот факт, что Минфин уже обсуждает новые размещения, — это позитивный индикатор, указывающий, что рынок восстанавливается. Мы также видим это и по растущему спросу на последних размещениях компаний, что позволяет ожидать спроса и на ОФЗ, когда Минфин все же возобновит аукционы.

Признаки нового долгового кризиса в Европе

Совет управляющих Европейского центрального банка (ЕЦБ) провел внеплановое заседание после того, как скачок стоимости заимствований для некоторых стран-членов с крупной задолженностью вызвал опасения нового долгового кризиса в еврозоне. В заявлении, опубликованном после этого специального заседания, ЕЦБ указал, что он примет меры по сдерживанию растущих спредов доходности суверенных облигаций стран-членов. Эти меры будут включать в себя целевые корректировки порядка реинвестирования поступлений от долговых обязательств с наступающим сроком погашения в портфель, связанным с программой экстренных закупок центрального банка на случай пандемии. ЕЦБ также попытается разработать новый инструмент, который поможет смягчить «фрагментацию» стоимости заимствований.

СЫРЬЕ И ВАЛЮТЫ

Цена Brent вновь близка к годовым максимумам

В результате пятничной распродажи цены на нефть марки Brent снизились за неделю почти на 7%, однако они по-прежнему находятся близко к максимальным за последние годы уровням. Агрессивное ужесточение фискальной политики со стороны Федрезерва, укрепление доллара США и признаки увеличения добычи российской нефти создают условия для дальнейшего охлаждения рынка. Способствует увеличению предложения наращивание добычи со стороны Ливии.

Сегодня цены на черное золото демонстрируют коррекционный рост, который, кроме прочего, может подогреваться умеренно позитивными сигналами об оживлении китайской экономики. Запасы по-прежнему находятся на низких уровнях, что в условиях существенного недоинвестирования последних лет с большой вероятностью сохранит ситуацию дефицита предложения. Поэтому разумно полагать, что любая коррекция, скорее всего, будет относительно кратковременной.

Послабления со стороны ЦБ не способствуют ослаблению рубля

Рубль продолжает укрепляться на фоне сохранения сильнейшего профицита торгового баланса. Сегодня курс USD/RUR обновил максимум с 2017 года. С учетом начала периода налоговых платежей, при прочих равных сохраняются условия для дальнейшего укрепления национальной валюты.

С другой стороны, все громче звучат заявления чиновников разного уровня о нежелательности чрезмерного укрепления курса рубля. Накануне вице-премьер Андрей Белоусов сообщил, что он считает оптимальным курс 70–80 рублей за доллар, намекая на влияние фактического отсутствия бюджетного правила, ранее действовавшего как ключевой механизм валютного регулирования. Полагаем, что в сложившихся условиях у ЦБ и Минфина довольно ограниченные возможности влияния на курс рубля.

Слабые макроданные подогревают опасения по поводу возможности рецессии в США

Европейские рынки не отстают от американских

Китайский рынок отрастает на снятии локдаунов и мерах стимулирования

Дефляция способствует росту рынка российского долга

Минфин не исключает первичку до конца года

Признаки долгового кризиса в Европе

Коррекция в цене Brent, скорее всего, не продлится долго

Динамка S&P 500, STOXX 600, CSI-300 и РТС с начала года

В то время как американские и европейские фондовые рынки двигаются с начала года практически в унисон, картина на российских и азиатских площадках совершенно иная.

Расхождение особенно ярко проявилось в последние несколько недель. С середины мая основной биржевой индекс Китая CSI-300 прибавил почти 8%, что отчасти отражает эффект от смягчения локдаунов в крупнейших городах. Однако, в отличие от США, Китай продолжает стимулирующую политику, что в условиях «медвежьих» настроений на рынках большинства развитых стран может стать основанием для продолжения роста.

Что касается российского рынка, то по крайней мере судя по динамике индекса РТС в долларовом выражении, доходность превысила крупнейшие индексы как западных стран, так и китайского CSI-300. Насколько рынок сможет поддержать такую динамику в условиях очень ограниченной ликвидности, покажет время. Скорее всего, волатильность российского рынка будет заметно выше, чем на других рынках.

АКЦИИ

Худшая неделя с марта 2020

Самое агрессивное повышение ставки Федеральной резервной системой с 1994 года усилило опасения рецессии и привело к резкому падению акций вторую неделю подряд. Индекс S&P 500 зафиксировал самое сильное недельное падение с марта 2020, завершив неделю почти на 24% ниже своего январского пика.

Процент членов S&P 500, торгующихся выше своей 50-дневной скользящей средней, опустился за неделю ниже 5%, что является самым низким уровнем разгара «коронакризиса». В результате резкого снижения цен на нефть самый слабый результат за неделю показал субиндекс Нефть и газ (-17%! за неделю). С начала года самый слабый результат продемонстрировали сектора Товары длительного потребления (-34%), Телекоммуникации (-32%) и Информационные технологии (-29%).

Слабые макроданные подогревают опасения насчет рецессии

Несколько отчетов показали, что жилищный сектор США уже ощущает влияние ужесточения ФРС и резкого роста ипотечных ставок: разрешения на строительство в мае упали на 7%, до самого низкого уровня с сентября прошлого года, а ввод жилья упал на 14,4%, что стало самым большим падением с начала пандемии.

Еженедельные заявки на пособие по безработице также оказались выше ожиданий (229 000 против примерно 210 000).

Данные по розничным продажам, опубликованные в среду, еще больше подогрели опасения рецессии. Общий объем продаж в мае упал на 0,3%, что было вызвано резким снижением покупок автомобилей, которое частично отразило повышение ставок по автокредитам. Однако продажи без учета автомобилей также неприятно удивили, увеличившись всего на 0,5% против консенсус-прогноза в 0,8%. Без учета бензина продажи выросли всего на 0,1%. Данные подтвердили, что потребители покупали меньше в реальном выражении, учитывая более высокий рост потребительской инфляции за год (8,6%) по сравнению с розничными продажами без учета инфляции (8,1%).

Европейские рынки не отстают от американских

Акции в Европе резко упали на опасениях, что экономический рост может замедлиться после того, как несколько центральных банков объявили о повышении ставок. Индекс Euro STOXX 600 завершил неделю снижением на 4,60%. Основные индексы также значительно снизились. Немецкий индекс DAX упал на 4,62%, французский индекс CAC 40 снизился на 4,92%, а итальянский индекс FTSE MIB потерял 3,36%. Британский индекс FTSE 100 отступил на 4,12%.

Китайский рынок откупают на позитивных макроданных

Китайские фондовые рынки выросли на надеждах, что рост инвестиций в основные фонды вернет экономику страны на прежний уровень. Широкий, взвешенный по капитализации индекс Shanghai Composite прибавил 1,0%, а индекс голубых фишек CSI 300, который отслеживает крупнейшие зарегистрированные на бирже компании Шанхая и Шэньчжэня, вырос на 1,4% и достиг самого высокого уровня за последние три месяца.

В мае государственные органы планирования Китая одобрили 10 проектов инвестиций в основные фонды на сумму CNY121 млрд (USD18,1 млрд), что более чем в 6 раз больше, чем в апреле. Настроения инвесторов подогрели данные о неожиданном росте промышленного производства в мае, а также надежды на усиление политической поддержки после слабых данных по рынку жилья. Новости об относительном ослаблении ограничений на распространение коронавируса в Пекине также повысили оптимизм инвесторов. Город возвращается к регулярным проверкам и целевым блокировкам, а не к массовым проверкам и блокировкам целых районов.

Продажи недвижимости, измеряемые по площади, показали незначительное улучшение, снизившись на 31,9% в годовом исчислении в мае по сравнению с сокращением на 39,0% в апреле. Однако цены на жилье снизились в мае девятый месяц подряд. Рынок труда Китая также продемонстрировал признаки слабости. Уровень безработицы в 31 крупном городе вырос до рекордно высокого уровня в 6,9%, а уровень безработицы среди молодежи вырос до рекордных 18,4%.

ОБЛИГАЦИИ

Дефляция толкает цены вверх

Цены на рублевые облигации продолжают расти, на фоне снижения инфляции и ключевой ставки.

Дефляция в России за период с 4 по 10 июня, по оценке Росстата, составила 0,14%. По оценке Минэкономразвития России, инфляция в России в годовом выражении по состоянию на 10 июня 2022 года составила 16,69% против 17,02% на 3 июня.

Мы ожидаем, что по мере замедления инфляции (по новым прогнозам Эльвиры Набиуллиной, в этом году рост цен может составить 14%) ставка ЦБ будет снижаться, а цены облигаций расти.

Стране нужны дешевые кредит

Жестко выступил глава МЭР России Максим Решетников, который заявил, что категорически не согласен с текущей оценкой ЦБ и без дешевого кредита ситуацию можно не вытащить. По его мнению, страна сползает в дефляционную спираль, и он надеется на продолжение тренда на снижение ключевой ставки ЦБ.

Глава Сбербанка Герман Греф видит основания для дальнейшего снижения ключевой ставки ЦБ, в том числе дефляцию, и к концу текущего года регулятор может снизить ее до 7%.

Кроме того, до 7% снижается ставка по льготным ипотечным кредитам, что окажет поддержку девелоперам. Мы по-прежнему сохраняем позитивный взгляд на компании этой отрасли.

Минфин не исключает новых размещений до конца года

Министр финансов Антон Силуанов в ходе ПМЭФ допустил, что ведомство может вернуться на рынок ОФЗ в этом году, хотя еще в апреле Минфин планировал взять паузу с размещениями до конца года. Тем не менее мы не считаем, что это создаст сильное давление на долговом рынке. Во-первых, министр сразу же предупредил, что, прежде чем выходить на рынок, Минфину нужно определиться с концепцией нового бюджетного правила. Это значит, что в ближайшее время аукционов ждать не стоит. А во-вторых, Минфин традиционно не стремится брать взаймы дорого и размещаться любой ценой, так что предложение с его стороны может быть ограниченно. Поэтому определяющим фактором для рынка все же останется ключевая ставка, которая, скорее всего, продолжит снижаться. Но тот факт, что Минфин уже обсуждает новые размещения, — это позитивный индикатор, указывающий, что рынок восстанавливается. Мы также видим это и по растущему спросу на последних размещениях компаний, что позволяет ожидать спроса и на ОФЗ, когда Минфин все же возобновит аукционы.

Признаки нового долгового кризиса в Европе

Совет управляющих Европейского центрального банка (ЕЦБ) провел внеплановое заседание после того, как скачок стоимости заимствований для некоторых стран-членов с крупной задолженностью вызвал опасения нового долгового кризиса в еврозоне. В заявлении, опубликованном после этого специального заседания, ЕЦБ указал, что он примет меры по сдерживанию растущих спредов доходности суверенных облигаций стран-членов. Эти меры будут включать в себя целевые корректировки порядка реинвестирования поступлений от долговых обязательств с наступающим сроком погашения в портфель, связанным с программой экстренных закупок центрального банка на случай пандемии. ЕЦБ также попытается разработать новый инструмент, который поможет смягчить «фрагментацию» стоимости заимствований.

СЫРЬЕ И ВАЛЮТЫ

Цена Brent вновь близка к годовым максимумам

В результате пятничной распродажи цены на нефть марки Brent снизились за неделю почти на 7%, однако они по-прежнему находятся близко к максимальным за последние годы уровням. Агрессивное ужесточение фискальной политики со стороны Федрезерва, укрепление доллара США и признаки увеличения добычи российской нефти создают условия для дальнейшего охлаждения рынка. Способствует увеличению предложения наращивание добычи со стороны Ливии.

Сегодня цены на черное золото демонстрируют коррекционный рост, который, кроме прочего, может подогреваться умеренно позитивными сигналами об оживлении китайской экономики. Запасы по-прежнему находятся на низких уровнях, что в условиях существенного недоинвестирования последних лет с большой вероятностью сохранит ситуацию дефицита предложения. Поэтому разумно полагать, что любая коррекция, скорее всего, будет относительно кратковременной.

Послабления со стороны ЦБ не способствуют ослаблению рубля

Рубль продолжает укрепляться на фоне сохранения сильнейшего профицита торгового баланса. Сегодня курс USD/RUR обновил максимум с 2017 года. С учетом начала периода налоговых платежей, при прочих равных сохраняются условия для дальнейшего укрепления национальной валюты.

С другой стороны, все громче звучат заявления чиновников разного уровня о нежелательности чрезмерного укрепления курса рубля. Накануне вице-премьер Андрей Белоусов сообщил, что он считает оптимальным курс 70–80 рублей за доллар, намекая на влияние фактического отсутствия бюджетного правила, ранее действовавшего как ключевой механизм валютного регулирования. Полагаем, что в сложившихся условиях у ЦБ и Минфина довольно ограниченные возможности влияния на курс рубля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба