21 июня 2022 investing.com Эштон Майкл

На прошлой неделе Федеральная резервная система провела агрессивный раунд ужесточения политики, повысив ставку на 75 базисных пунктов (хотя всего за несколько недель до этого председатель Пауэлл открыто заявлял, что Комитет активно не рассматривает подобный сценарий). Судя по всему, они делали это пассивно.

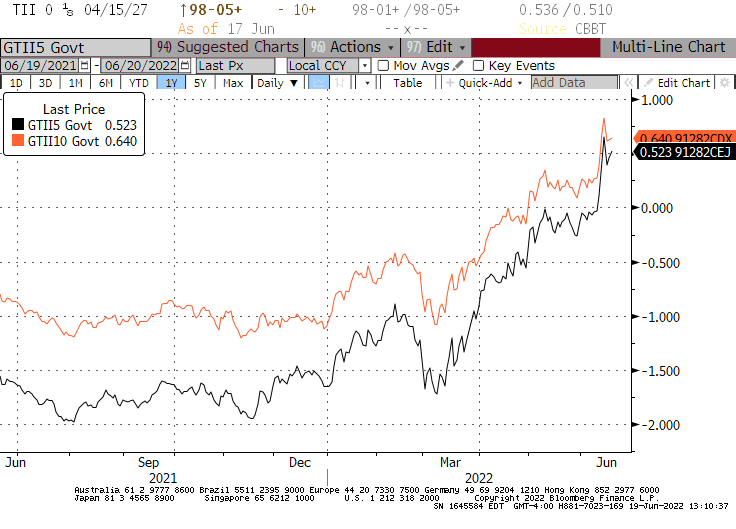

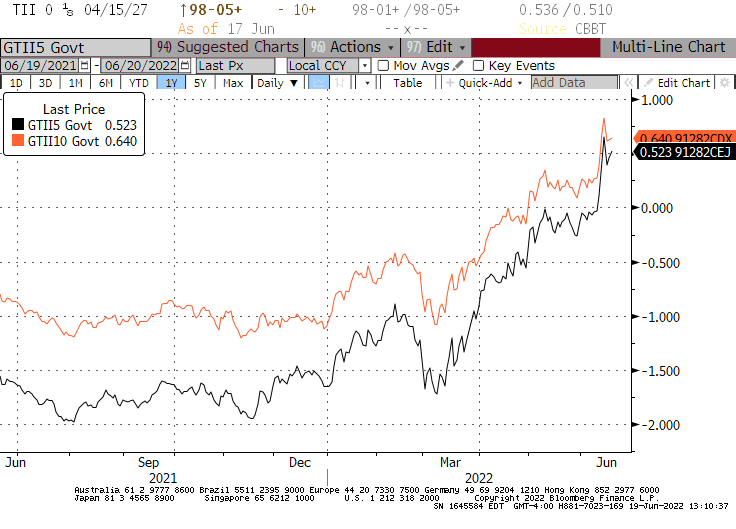

Реальная доходность 5-летних защищенных от инфляции гособлигаций (TIPS) за неделю выросла на 44 базисных пункта, а реальная доходность 10-летних облигаций — на 28 пунктов. Основной этап ралли произошел до заседания ФРС на просочившихся слухах о том, что FOMC на самом деле собирается поднять базовую ставку на 75 б.п.

С марта реальная доходность 5-летних облигаций выросла на 220 пунктов, а доходность 10-летних облигаций — на 170 пунктов. Это оказывало и продолжит оказывать давление на фондовый рынок.

Облигации, конечно же, также пострадали. Классический портфель 60/40 (60% акций, 40% облигаций) с января снизился на 18%. Подход с «паритетом рисков» оказался еще более неудачным: Toroso Risk Parity ETF (NYSE:RPAR), например, упал на 20,6%.

Реальная доходность 5- и 10-летних облигаций

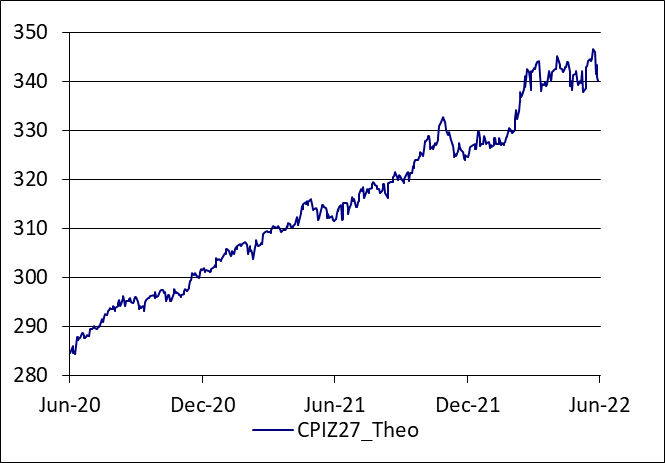

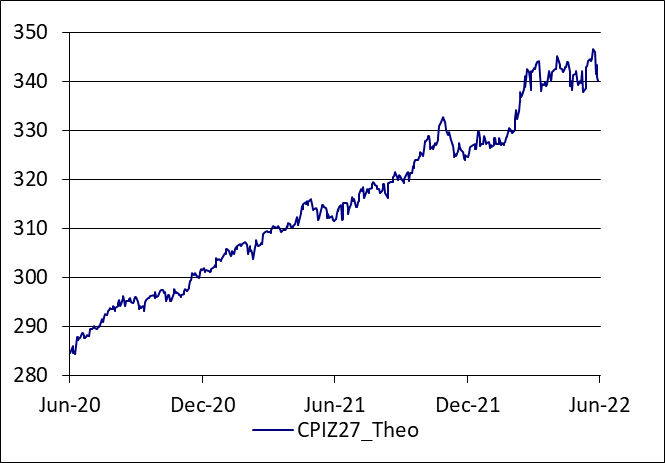

Но помощь уже в пути, верно? 5- и 10-летние инфляционные свопы на этой неделе упали на 25 и 20 базисных пунктов соответственно, приблизившись к уровням, предшествовавшим российско-украинскому конфликту. Это является явной реакцией на действия ФРС, однако большая часть снижения с апрельских локальных максимумов вызвана кэрри-трейдом. Фактически, прогнозируемые уровни цен вообще не снижались до этой недели. Представленный ниже график демонстрирует теоретическую цену фьючерсов на индекс потребительских цен на декабрь 2027 года (если бы они существовали.

«Фьючерс» на ИПЦ

Источник: Enduring Investments

Тем не менее, снижение рыночных инфляционных ожиданий может заверить ФРС в том, что регулятор добился определенных успехов в «откреплении инфляционных ожиданий» и не дает ценовому давлению вырваться из-под контроля.

К сожалению, в этом центральный банк может ошибаться. На прошлой неделе я написал, что, повышая ставки и игнорируя банковские резервы, ФРС регулирует только стоимость денег, а не их количество. Мы еще никогда не боролись с инфляцией подобным образом.

Лично я считаю объем денежной массы более важным показателем, чем стоимость денег, и вряд ли текущий подход сможет в достаточной мере смягчить удар, которого нам всем говорят ожидать. Безусловно, в определенный момент инфляция начнет снижаться благодаря эффекту базы сравнения, но мы не должны позволить им совершить круг почета, пока базовый индекс потребительских цен в годовом исчислении не опустится ниже 3% (и я пока не готов начинать нарезать конфетти).

А тем временем Администрация разглагольствует о невероятных прибылях нефтяных компаний. В своем письме президент Байден заявил, что «значительно превышающая норму прибыль нефтеперерабатывающих заводов перекладывается непосредственно на американские семьи, что неприемлемо». (Эта критика последовала за его недавним заявлением о том, что «в этом году Exxon (NYSE:XOM) заработала больше денег, чем сам господь Бог». Честно говоря, растущая волна убийств и самоубийств говорит о том, что дела у Exxon могут идти лучше, чем у Бога).

И хотя отчасти это правда, данное положение дел в значительной степени является результатом собственной политики президента: огромный спрос, вызванный стимулирующими выплатами, оказывает повышательное давление на потребление бензина, в то время как высвобождение нефти из стратегического резерва немного сдержало цены на сырье.

Подскочившая маржа переработки — именно то, что вам нужно, если вы пытаетесь заставить нефтяные компании увеличить загрузку. Случаен ли сложившийся парадокс? В письме Байдена также содержится угроза: «В случае необходимости я готов использовать все имеющиеся в моем распоряжении инструменты для устранения препятствий на пути доступного и надежного энергоснабжения американцев».

В мае Палата приняла законодательный акт, который дает президенту право вводить чрезвычайное положение и делает незаконным «чрезмерное» повышение цен на бензин или другое топливо, потребляемое домохозяйствами. Выглядит как регулирование цен, не так ли?

Кусочки пазла…

С одной стороны, кажется глупым тратить время на разговоры о регулировании цен. Этот подход не работает как в теории, так и на практике (поверьте, многие пытались). Устанавливая цены ниже рыночной, мы провоцируем дефицит, не говоря уже о сокращении государственных доходов из-за появления черного рынка (на котором могут засиять криптовалюты, например!). Это известный факт.

Глупо даже дискутировать на эту тему. Единственное, чего можно добиться регулированием цен — временно снизить показатели инфляции…

Многое становится понятным, не так ли?

Также кажется глупым обсуждать «налог на сверхприбыли» нефтяных компаний, которых Администрация и прочие обвиняют в усугублении инфляционного кризиса за счет «взвинчивания цен» (как будто какая-то компания имеет достаточную власть на мировом рынке, чтобы единолично накручивать цену).

Опять же, в прошлом это не работало; теория гласит, что такой налог должен привести к снижению добычи: обладая 1 миллиардом баррелей разведанных запасов компания с большей вероятностью нарастит добычу в условиях достаточной рентабельности, чему противоречит идея искусственного сдерживания цен.

Снижение прибыли также ограничит геологоразведочные работы и приведет к структурному росту цен, вызывая дефицит водителей неэлектрических транспортных средств.

И вновь становится понятен вектор Администрации.

На прошлой неделе в одной из телепередач я сказал, что иногда бывает трудно отличить некомпетентность от злого умысла. Лично мне хочется верить, что обычно у людей хорошие намерения; подкачало лишь исполнение.

Проблема в том, что становится все труднее поверить в колоссальную некомпетентность, которая требуется для реализации на практике Современной денежной теории, регулирования цен и карательных налогов на производство топлива. Я могу поверить в то, что бывший председатель ФРС Бернанке не видел пузыря на рынке жилья, поскольку у него не было личной выгоды в том, чтобы закрывать на него глаза. В Современную денежную теорию тоже хотелось верить.

Сейчас все иначе: если отбросить «некомпетентность», то контроль над ценами и налог на сверхприбыли становятся элементами ужасной экономической политики, у которой есть бенефициар.

В среднесрочной перспективе инфляция продолжит ускоряться, а не снижаться, поскольку политика никак не направлена на устранение причин ценового давления; при этом регулирование цен и производства способствуют усугублению дисбаланса.

В итоге нам остается надеяться лишь на то, что наши политики «всего лишь» некомпетентны.

Реальная доходность 5-летних защищенных от инфляции гособлигаций (TIPS) за неделю выросла на 44 базисных пункта, а реальная доходность 10-летних облигаций — на 28 пунктов. Основной этап ралли произошел до заседания ФРС на просочившихся слухах о том, что FOMC на самом деле собирается поднять базовую ставку на 75 б.п.

С марта реальная доходность 5-летних облигаций выросла на 220 пунктов, а доходность 10-летних облигаций — на 170 пунктов. Это оказывало и продолжит оказывать давление на фондовый рынок.

Облигации, конечно же, также пострадали. Классический портфель 60/40 (60% акций, 40% облигаций) с января снизился на 18%. Подход с «паритетом рисков» оказался еще более неудачным: Toroso Risk Parity ETF (NYSE:RPAR), например, упал на 20,6%.

Реальная доходность 5- и 10-летних облигаций

Но помощь уже в пути, верно? 5- и 10-летние инфляционные свопы на этой неделе упали на 25 и 20 базисных пунктов соответственно, приблизившись к уровням, предшествовавшим российско-украинскому конфликту. Это является явной реакцией на действия ФРС, однако большая часть снижения с апрельских локальных максимумов вызвана кэрри-трейдом. Фактически, прогнозируемые уровни цен вообще не снижались до этой недели. Представленный ниже график демонстрирует теоретическую цену фьючерсов на индекс потребительских цен на декабрь 2027 года (если бы они существовали.

«Фьючерс» на ИПЦ

Источник: Enduring Investments

Тем не менее, снижение рыночных инфляционных ожиданий может заверить ФРС в том, что регулятор добился определенных успехов в «откреплении инфляционных ожиданий» и не дает ценовому давлению вырваться из-под контроля.

К сожалению, в этом центральный банк может ошибаться. На прошлой неделе я написал, что, повышая ставки и игнорируя банковские резервы, ФРС регулирует только стоимость денег, а не их количество. Мы еще никогда не боролись с инфляцией подобным образом.

Лично я считаю объем денежной массы более важным показателем, чем стоимость денег, и вряд ли текущий подход сможет в достаточной мере смягчить удар, которого нам всем говорят ожидать. Безусловно, в определенный момент инфляция начнет снижаться благодаря эффекту базы сравнения, но мы не должны позволить им совершить круг почета, пока базовый индекс потребительских цен в годовом исчислении не опустится ниже 3% (и я пока не готов начинать нарезать конфетти).

А тем временем Администрация разглагольствует о невероятных прибылях нефтяных компаний. В своем письме президент Байден заявил, что «значительно превышающая норму прибыль нефтеперерабатывающих заводов перекладывается непосредственно на американские семьи, что неприемлемо». (Эта критика последовала за его недавним заявлением о том, что «в этом году Exxon (NYSE:XOM) заработала больше денег, чем сам господь Бог». Честно говоря, растущая волна убийств и самоубийств говорит о том, что дела у Exxon могут идти лучше, чем у Бога).

И хотя отчасти это правда, данное положение дел в значительной степени является результатом собственной политики президента: огромный спрос, вызванный стимулирующими выплатами, оказывает повышательное давление на потребление бензина, в то время как высвобождение нефти из стратегического резерва немного сдержало цены на сырье.

Подскочившая маржа переработки — именно то, что вам нужно, если вы пытаетесь заставить нефтяные компании увеличить загрузку. Случаен ли сложившийся парадокс? В письме Байдена также содержится угроза: «В случае необходимости я готов использовать все имеющиеся в моем распоряжении инструменты для устранения препятствий на пути доступного и надежного энергоснабжения американцев».

В мае Палата приняла законодательный акт, который дает президенту право вводить чрезвычайное положение и делает незаконным «чрезмерное» повышение цен на бензин или другое топливо, потребляемое домохозяйствами. Выглядит как регулирование цен, не так ли?

Кусочки пазла…

С одной стороны, кажется глупым тратить время на разговоры о регулировании цен. Этот подход не работает как в теории, так и на практике (поверьте, многие пытались). Устанавливая цены ниже рыночной, мы провоцируем дефицит, не говоря уже о сокращении государственных доходов из-за появления черного рынка (на котором могут засиять криптовалюты, например!). Это известный факт.

Глупо даже дискутировать на эту тему. Единственное, чего можно добиться регулированием цен — временно снизить показатели инфляции…

Многое становится понятным, не так ли?

Также кажется глупым обсуждать «налог на сверхприбыли» нефтяных компаний, которых Администрация и прочие обвиняют в усугублении инфляционного кризиса за счет «взвинчивания цен» (как будто какая-то компания имеет достаточную власть на мировом рынке, чтобы единолично накручивать цену).

Опять же, в прошлом это не работало; теория гласит, что такой налог должен привести к снижению добычи: обладая 1 миллиардом баррелей разведанных запасов компания с большей вероятностью нарастит добычу в условиях достаточной рентабельности, чему противоречит идея искусственного сдерживания цен.

Снижение прибыли также ограничит геологоразведочные работы и приведет к структурному росту цен, вызывая дефицит водителей неэлектрических транспортных средств.

И вновь становится понятен вектор Администрации.

На прошлой неделе в одной из телепередач я сказал, что иногда бывает трудно отличить некомпетентность от злого умысла. Лично мне хочется верить, что обычно у людей хорошие намерения; подкачало лишь исполнение.

Проблема в том, что становится все труднее поверить в колоссальную некомпетентность, которая требуется для реализации на практике Современной денежной теории, регулирования цен и карательных налогов на производство топлива. Я могу поверить в то, что бывший председатель ФРС Бернанке не видел пузыря на рынке жилья, поскольку у него не было личной выгоды в том, чтобы закрывать на него глаза. В Современную денежную теорию тоже хотелось верить.

Сейчас все иначе: если отбросить «некомпетентность», то контроль над ценами и налог на сверхприбыли становятся элементами ужасной экономической политики, у которой есть бенефициар.

В среднесрочной перспективе инфляция продолжит ускоряться, а не снижаться, поскольку политика никак не направлена на устранение причин ценового давления; при этом регулирование цен и производства способствуют усугублению дисбаланса.

В итоге нам остается надеяться лишь на то, что наши политики «всего лишь» некомпетентны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба