Учитывая динамику инвестиционного спроса, ограничение на импорт золота из России вряд ли вызовет большое волнение на рынке

В прошлом месяце санкции против России посеяли хаос на мировых рынках энергоносителей. Теперь лидеры стран «Большой семерки» предлагают повторить трюк со вторым по величине товаром - золотом. Но такой же реакции не будет.

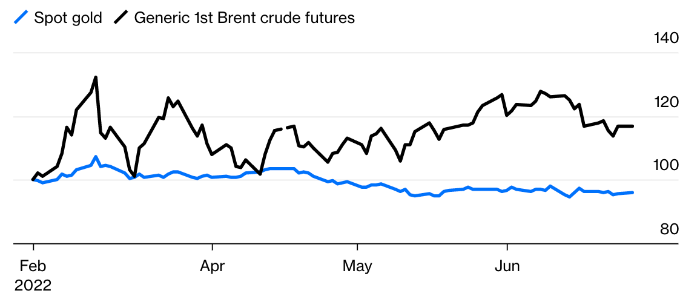

Президент Еврокомиссии Урсула фон дер Ляйн впервые упомянула санкции в отношении нефти в начале мая, приняты они были месяцем позже. С тех пор цены на нефть марки Brent выросли на 14% (плюс к росту на 8.4% с начала военного конфликта на Украине).

Динамика цен на нефть и на золото с начала военного конфликта на Украине

На рынке золота дела обстоят иначе: драгметалл с конца февраля подешевел на 3,9%. Россия считается третьим по величине производителем золота в мире, но запрет на импорт, который, как ожидается, будет объявлен на заседании «Большой семерки» на этой неделе, не сможет подстегнуть рост цен.

Отчасти это связано с масштабом рынка. Обычно Россия отвечала за 12% всего сырьевого экспорта в мире. Почти каждый добытый баррель используется в течение года, если не учитывать перемещения в резервы, которые накапливают страны-импортеры.

Золото дороже, кроме того, у него плотность выше, поэтому его проще накапливать. Слитки, необходимые для покупки 1 млн баррелей — это объем стандартного нефтяного танкера — спокойно поместятся на обеденном столе. Кроме того, запасы золота огромны, а добывают его всего по 3500 метрических тонн в год. Объем мировых запасов сейчас приблизился к 205 тыс. Примерно четверть потребления золота, как правило, приходится на продажу или переплавку ювелирных изделий, монет, слитков и промышленных металлов — и эти показатели рециркуляции, как правило, повышаются всякий раз, когда снижение объемов добычи оказывает давление на цены.

Россия, несомненно, является крупным игроком. В прошлом году страна добыла 300 тонн золота, уступив лишь Китаю и Австралии, на ее долю пришлось 10% всего объема мировой добычи. Но для торговли важно не сколько добыто, а сколько продано на экспорт — и в этом плане Россия сильно уступает многим другим странам.

Добывать и продавать

Несмотря на все масштабы добычи золота в России, её экспорт меньше, чем экспорт некоторых территорий, которые добывают мизер.

Совокупное положительное сальдо по торговле золотом за последние 10 лет составляет $60.38 млрд, меньше, чем у Японии, которая продала свои частные и государственные запасы металла на $60.65. В стране есть только один действующий золотой рудник, который вряд ли внес значительный вклад в эту сумму. Гонконг тоже экспортирует гораздо больше золота, чем Китая, благодаря функциям проводника мирового капитала в страну.

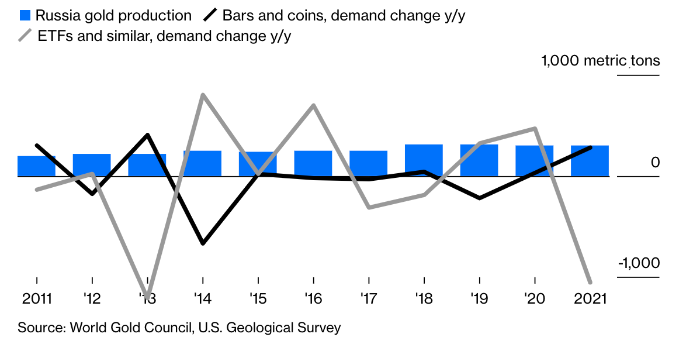

Динамика спроса на золото относительно объемов добычи в России

Внутреннего спроса во все более ориентированной на собственные потребности экономике России, как правило, хватало, чтобы поглотить все, что выходит из рудников. Золотодобывающим компаниям по факту было запрещено продавать золото на экспорт до 2020 года. Такая привилегия была только у банков. То, что было произведено, в основном накапливалось Центробанком. С 2014 года его резервы удвоились на фоне опасений финансовой изоляции.

Покупатели и продавцы

Приблизительно 300 метрических тонн золота, добываемые Россией, меркнут на фоне изменений инвестиционного спроса.

Когда эмбарго на экспорт сняли, появление российских добывающих компаний повлияло на мировой рынок. И все же рынок золота реагирует не на объемы металла, поступающие на рынок, а от макроэкономических факторов. В этом его главное отличие от других сырьевых активов.Несмотря на то что в будущем российского золота может быть меньше, альтернативные издержки покупки беспроцентного металла также значительно выше в условиях высокой инфляции. Иными словами, покупать золото в инвестиционных целях сейчас невыгодно.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба