В текущей ситуации становится все сложнее оценить и спрогнозировать результаты компаний, особенно экспортеров. На многих наложили санкции или их затронули какие-либо ограничения, влияющие на поставки. Большинство компаний не публиковало отчетностей за 1 кв. 2022 года. «Норникель» стал одним из немногих, до кого санкции не добрались.

В этой статье я обновил финансовые и операционные показатели, разобрал последние события, связанные с компанией. Также были составлены новые прогнозы деятельности и дивидендов. Более подробную информацию о деятельности «Норникеля» и использовании основных металлов вы можете найти в предыдущей версии статьи.

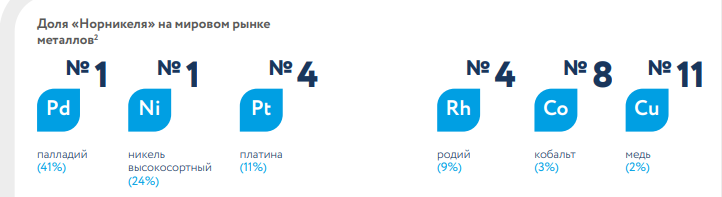

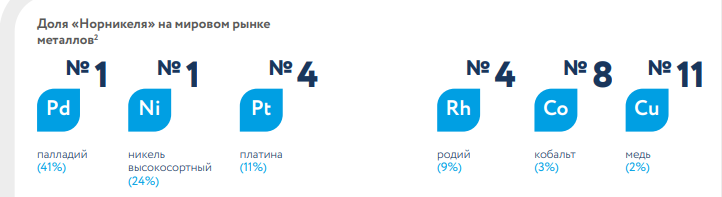

ПАО «ГМК „Норильский никель“» — уникальное предприятие как для России, так и для всего мира. Компания занимается добычей цветных металлов, имеет несколько подразделений в разных странах:

Заполярный филиал — включает в себя целую производственную цепочку, расположенную на полуострове Таймыр. Основной поставщик меди в компании.

Кольская ГМК — расположена на Кольском полуострове, с 2017 года основной источник металлов платиновой группы и никеля.

Быстринский ГОК — самостоятельная бизнес-единица, расположенная в Забайкальском крае. Стала крупнейшим проектом «Норникеля» за последнее время. Производство запустилось в 2018 году и позволило компании нарастить добычу меди, золота и железной руды. Подробнее разбирал Быстринский ГОК тут.

NN Harjavalta — финское подразделение «Норникеля». Перерабатывает российское сырье и выпускает все основные металлы: никель, медь и металлы платиновой группы. Масштабы не столь значительные, по сравнению с российскими подразделениями.

Nkomati — африканское подразделение, расположено в ЮАР. Во втором квартале 2021 года предприятие было законсервировано.

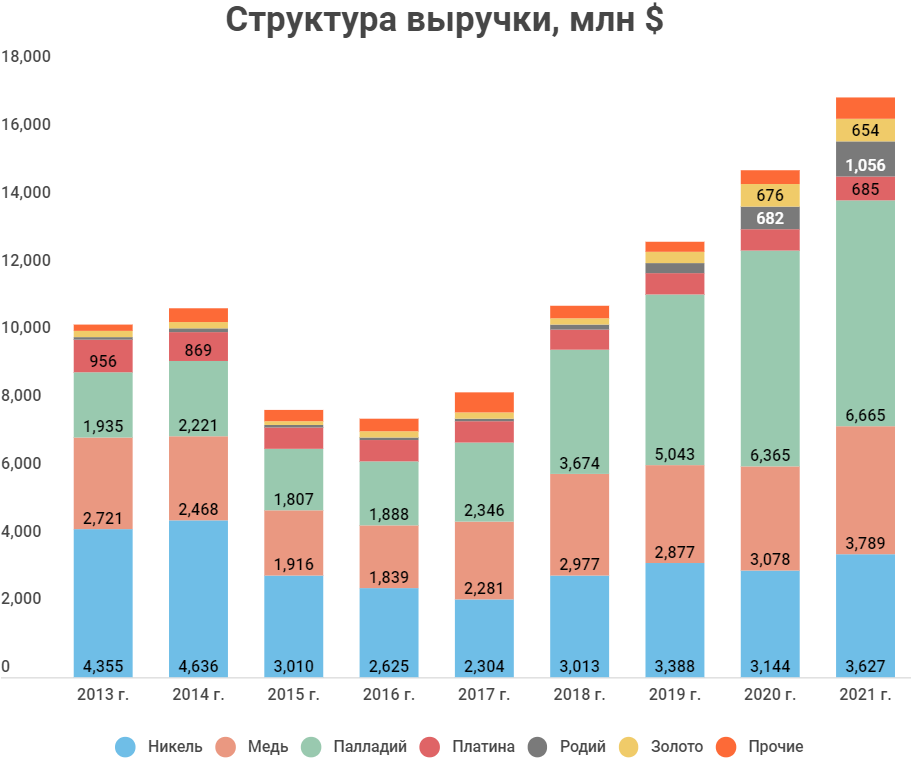

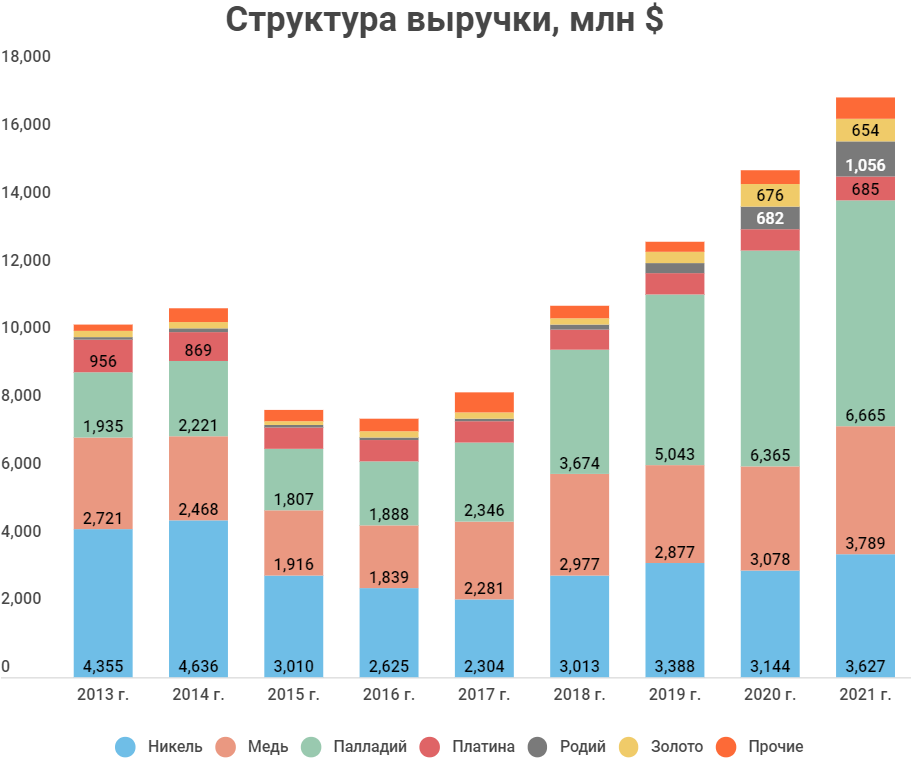

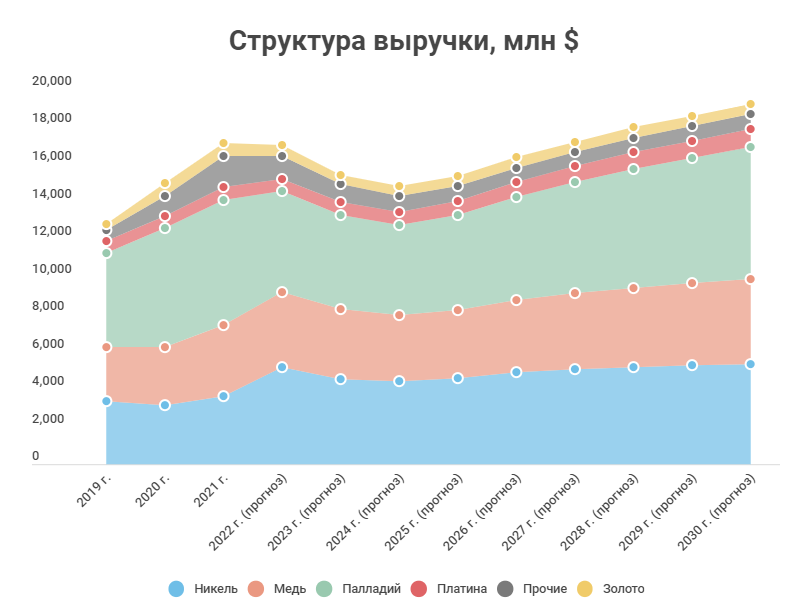

За последние 5 лет структура выручки «Норильского никеля» претерпела серьезные изменения. На первое место по доходу вырвался палладий, и теперь в два раза обгоняет многолетнего лидера — никель. Также произошло снижение доли платины в общей выручке. В 2020 году ее опередили золото и родий, хотя еще недавно они практически не оказывали влияния на финансовые показатели компании.

На структуру выручки влияют несколько факторов. В первую очередь это объем добычи и стоимость металлов. Если посмотреть на динамику цены основных металлов, то становится понятно, почему палладий вырвался на первое место в выручке: его стоимость выросла в 4 раза за 10 лет. У других металлов динамика не такая явная. Платина стабильно падала в цене до 2021 года.

Однако в этом году назревают изменения в структуре выручки. Никель за полугодие вырос на 50%, а палладий в свою очередь снизился на 9%. Хоть цена на никель и скорректировалась, она находится на исторически высоком уровне.

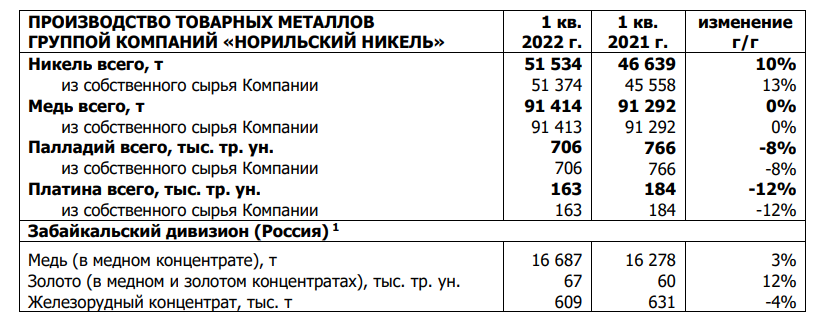

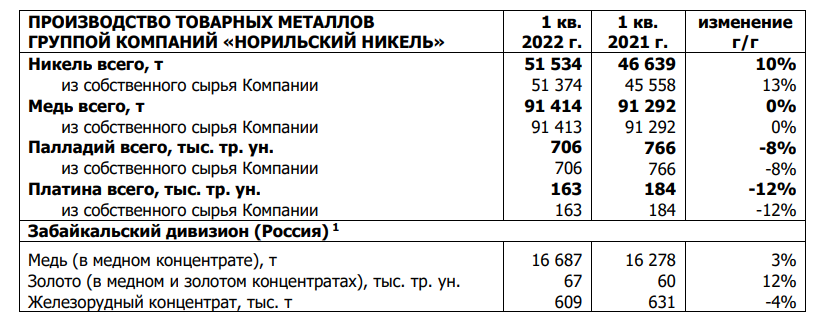

Компания представила производственные результаты за 1 кв. 2022 года. По ним сложно оценить влияние сложившейся ситуации. Производство никеля выросло на 10% на фоне низкой базы прошлого года из-за аварии на Октябрьском руднике. Производство металлов платиновой группы снизилось уже из-за высокой базы прошлого года, когда произошло большое высвобождение запасов.

Самое главное, мы получили хоть какие-то комментарии от руководства, относительно работы компании в текущих условиях. «Норникель» испытывает определенные сложности с логистике, поставке оборудования и расходников. Но при этом компания продолжает работать в штатном режиме и ищет новые торговые пути и контрагентов. Немаловажно то, что руководство подтвердило прогноз производства на 2022 год.

Финансовые показатели

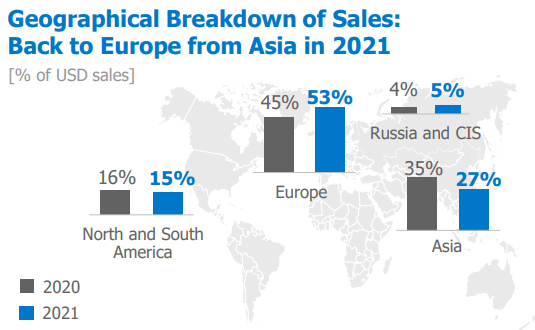

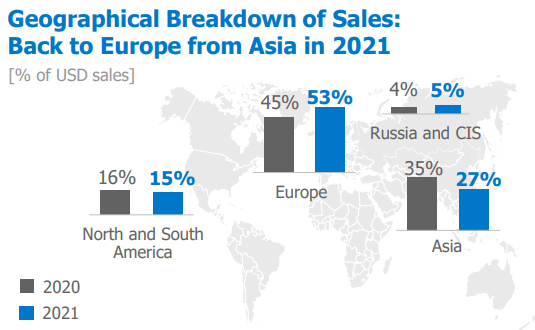

Практически всю продукцию «Норильский никель» продает за рубеж. Большая доля реализации приходится на Европу, где автопроизводители делают упор на производство гибридных автомобилей и электромобилей.

Из-за того, что «Норникель» является одним из крупнейших производителей палладия и никеля в мире, а также преимущественно продает продукцию в Европу, он оказался вне санкций. Пока даже обсуждений не тему бана металлов компании не было. И скорее всего не будет. Европа, которая уже много лет является главным агитатором экологической повестки, не сможет отказаться от аккумуляторов для электромобилей и катализаторов для ДВС, очищающих выхлопные газы.

Если такое произойдет, в странах Европы начнется автомобильный коллапс. В мире и так сейчас есть проблемы с микросхемами и снижением спроса со стороны потребителей. А в случае эмбарго на металлы «Норникеля» у автопроизводителей сильно вырастут издержки, за этим последует повышение цен или сокращение производства. Также есть вероятность, что европейцы снова пересядут на дизельные авто, а это обрушит всю экологическую повестку Европы.

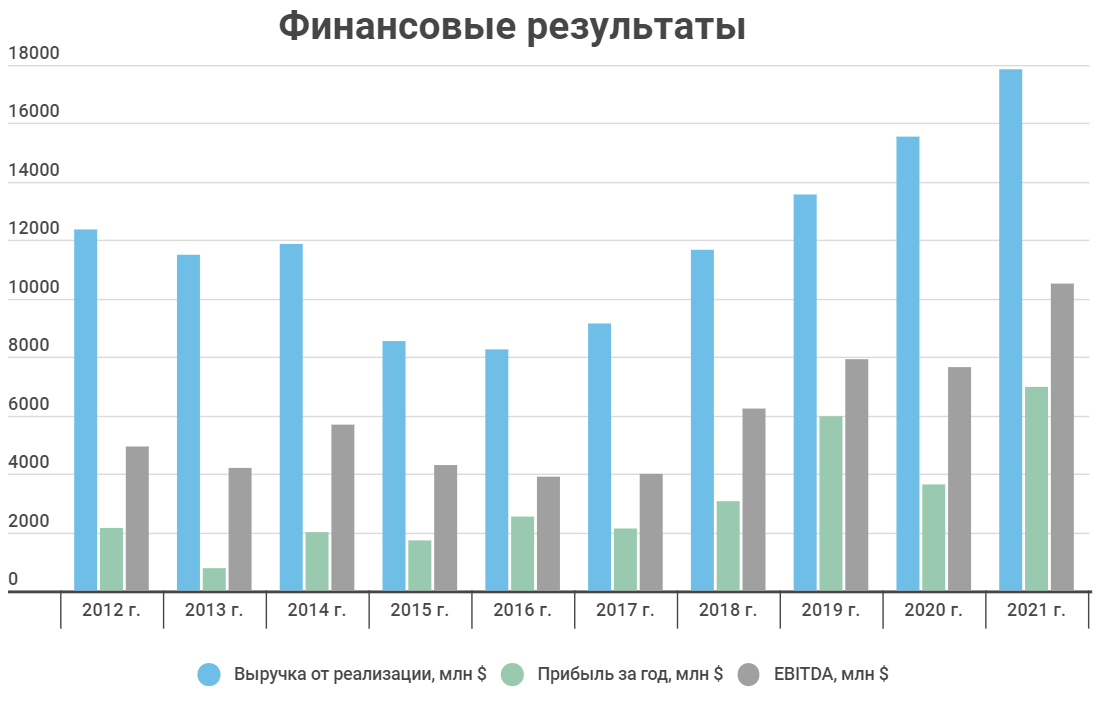

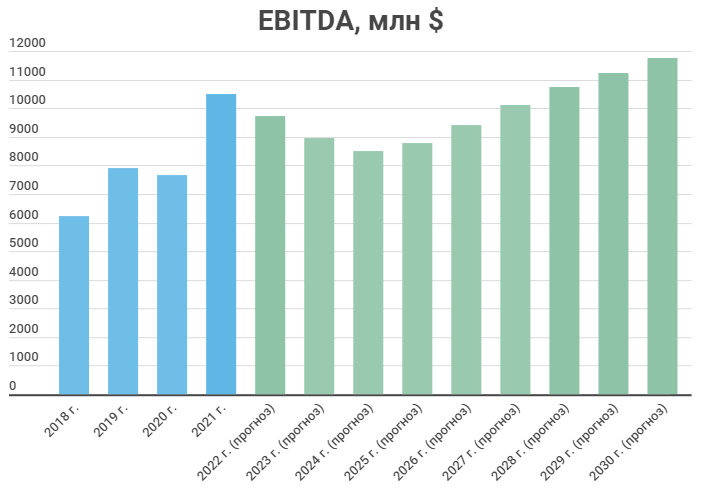

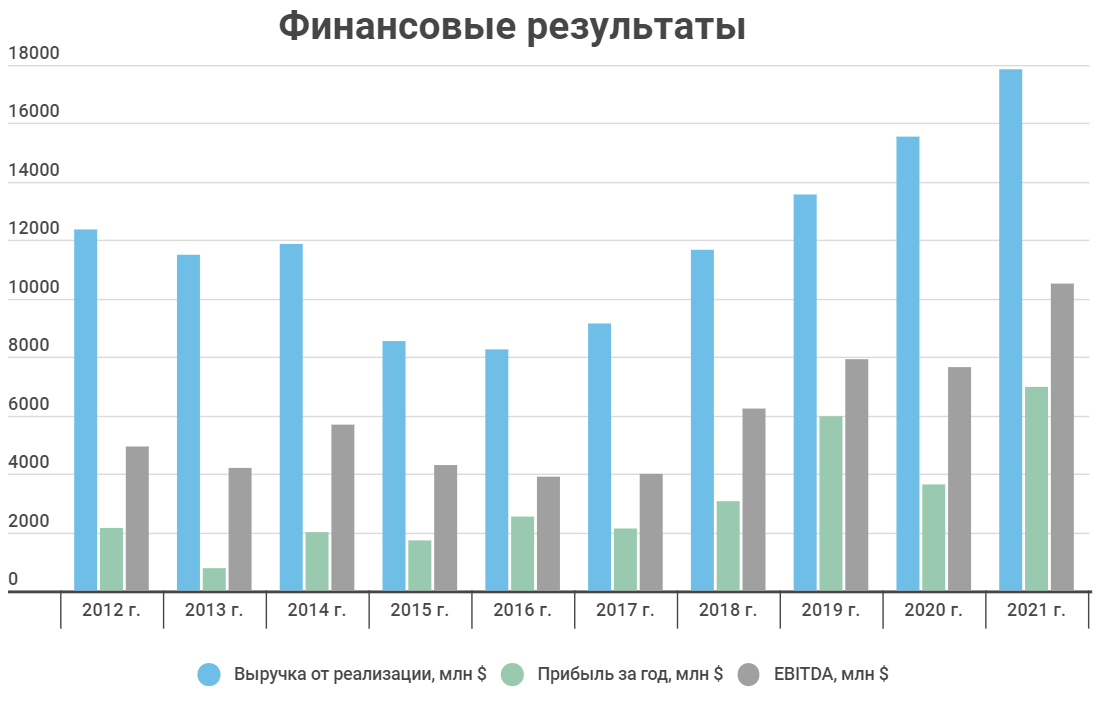

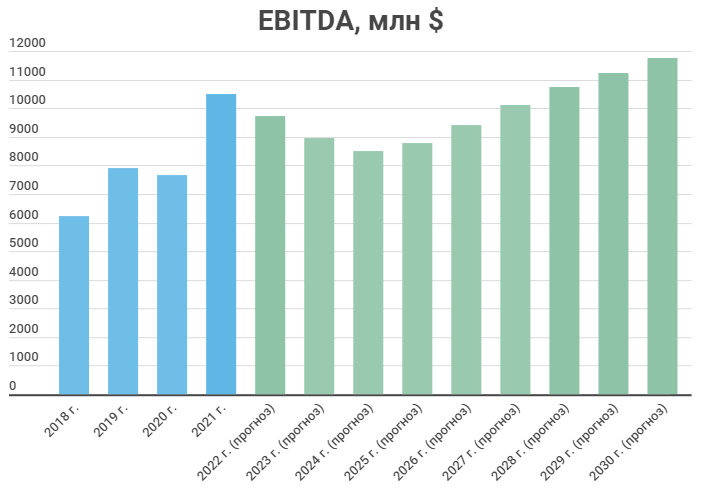

Так как «Норильский никель» — сырьевая компания, она подвержена циклическим колебаниям. В 2015-2017 годах цены на основные металлы достигли многолетнего минимума, что отразилось на финансовых результатах компании. В 2020 году снизилась чистая прибыль и EBITDA, несмотря на рост выручки. Это связано с тем, что компании пришлось создать резерв под штраф размером в 2,13 млрд $. За 2021 год финансовые результаты значительно выросли, вслед за ценами на металлы.

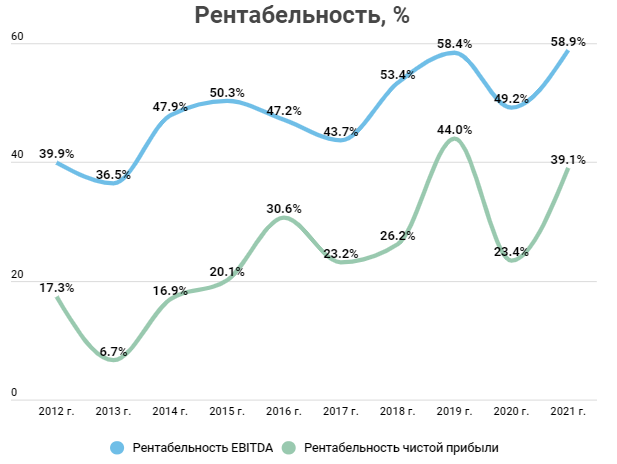

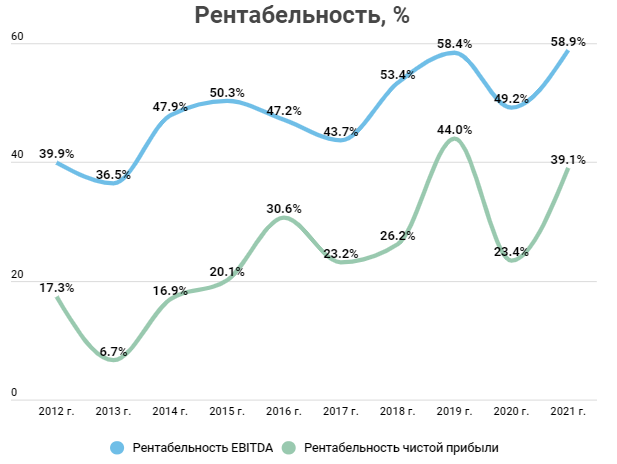

Компания старается сгладить влияние внешних факторов за счет увеличения рентабельности. На данный момент «Норникель» имеет одну из самых высоких рентабельностей EBITDA среди металлургических компаний.

Долговая нагрузка у компании в норме. В 2021 году показатель Чистый долг/EBITDA продолжил снижение до 0,45х на фоне роста денежных средств. Почти весь долг номинирован в валюте, что негативно влияет на прибыль во время переоценки из-за девальвации рубля. Но в 2022 году стоит ожидать обратную ситуацию.

Спрос со стороны автопроизводителей

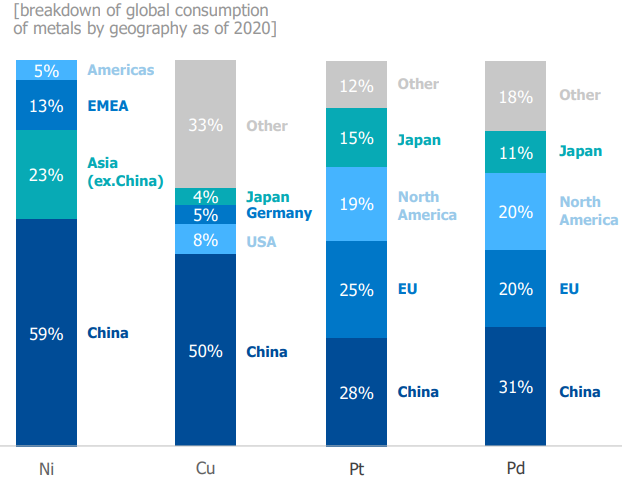

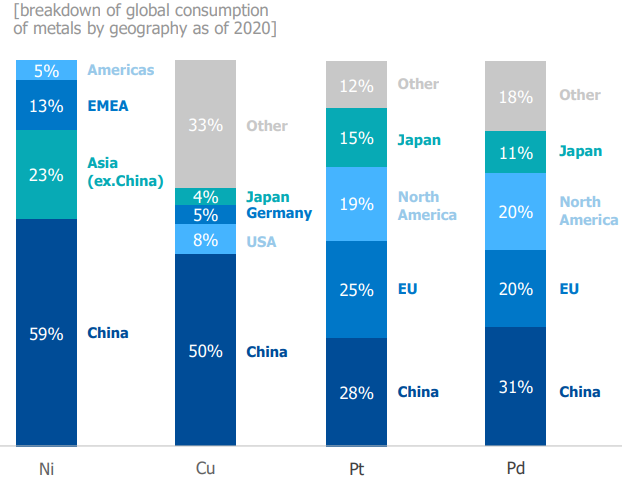

Основные драйверы роста спроса на металлы компаний — это преобразования, которые происходят на рынке автомобилей и растущая экономика Китая. Китай потребляет более половины производимых никеля и меди. Никель в основном используется для производства нержавеющей стали, а медь в электропроводке.

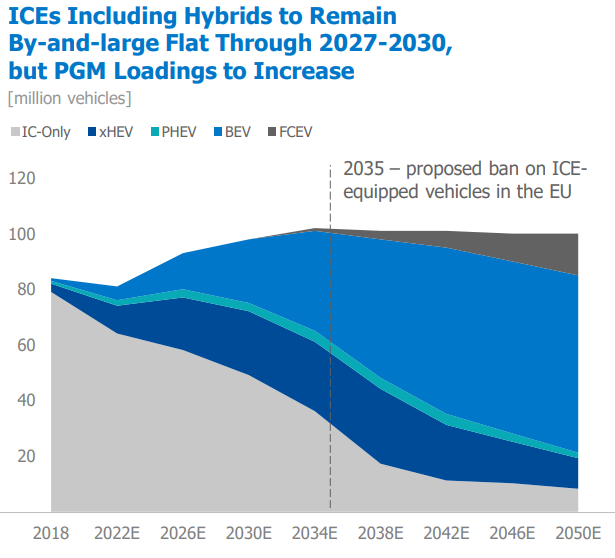

Автомобильная отрасль находится в переходном периоде: автопроизводители отказываются от двигателей внутреннего сгорания (ДВС) и переходят на электронные и гибридные аналоги.

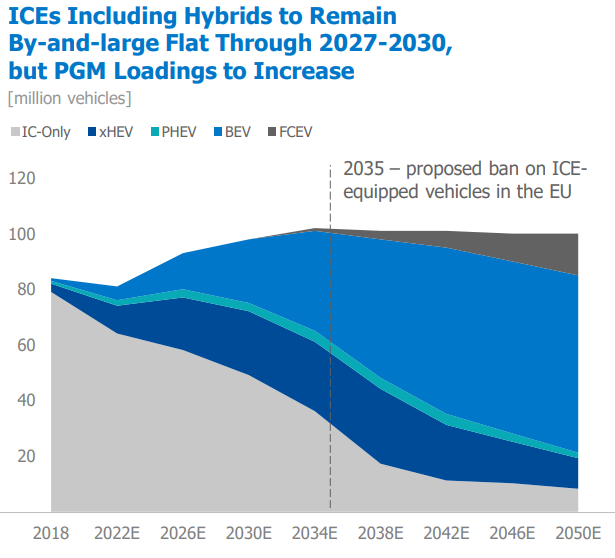

Прогнозируется активный рост чистых электромобилей (BEV) и гибридов (PHEV, xHEV), автомобили с ДВС будут постепенно пропадать с дорог. Ближе в 2035 году прогнозируют начало массового производства автомобилей на топливных элементах (водороде).

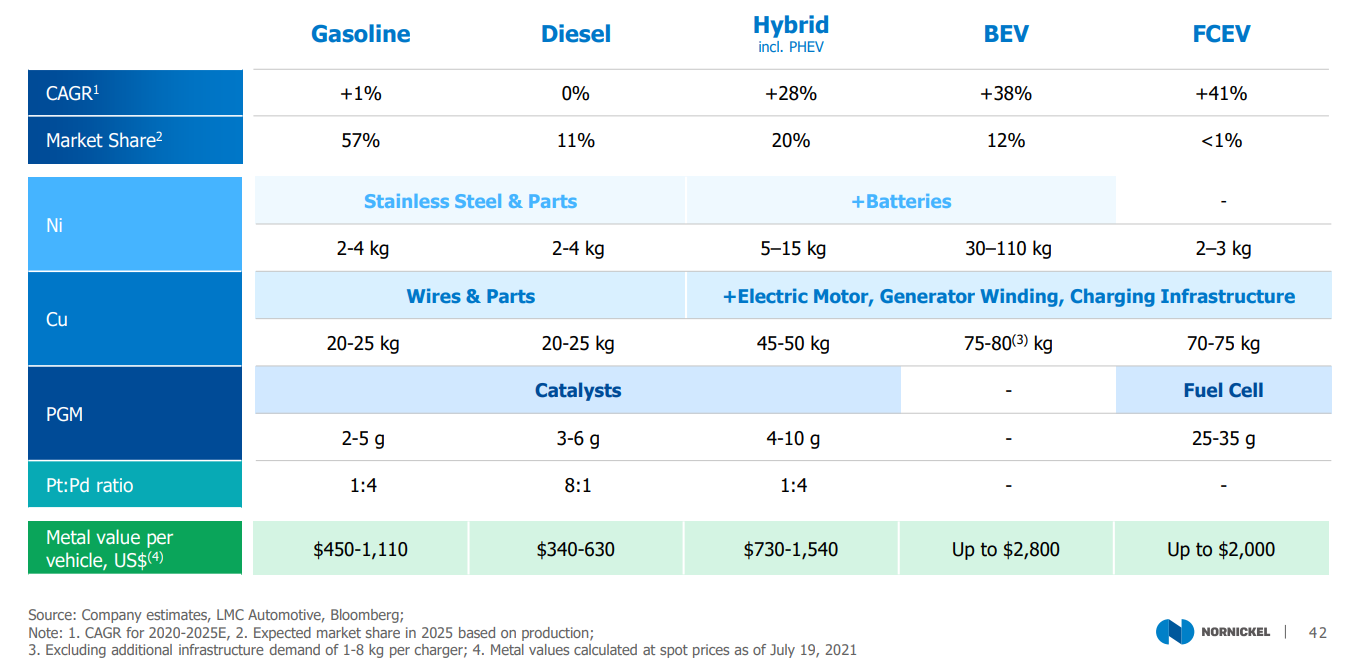

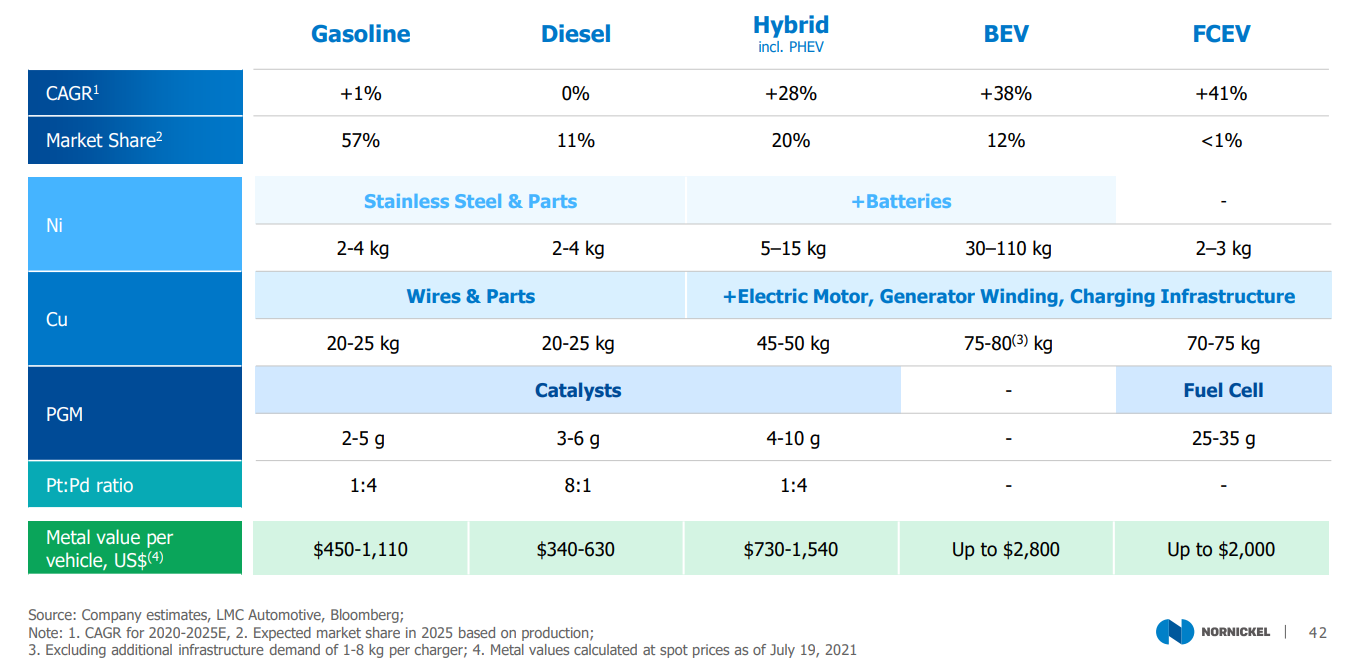

Как «Норникель» выиграет от изменений на автомобильном рынке? Ниже представлена таблица с потреблением того или иного металла при производстве разных видов автомобилей. Как можно заметить, платина и палладий вообще не используются в электромобилях. Это связано с тем, что металлы платиновой группы (МПГ) используется в катализаторах, которые уменьшают вред от выхлопных газов. В электромобилях их нет, соответственно металлы не нужны. Зато МПГ нужны для производства гибридов.

У никеля с медью перспективы лучше. Никель необходим для производства аккумуляторов, которые есть и в электромобилях, и в гибридах. Из-за электрификации транспорта вырастет и потребление меди, как одного из основных металлов-проводников.

Учитывая, что «Норникель» производит все эти металлы, он в любом случае будет в выигрыше. На последней строчке приведен расчет общих затрат на металлы по видам автомобилей. Как можно заметить, затраты на авто нового поколения значительно выше, чем на авто с ДВС.

Планы компании

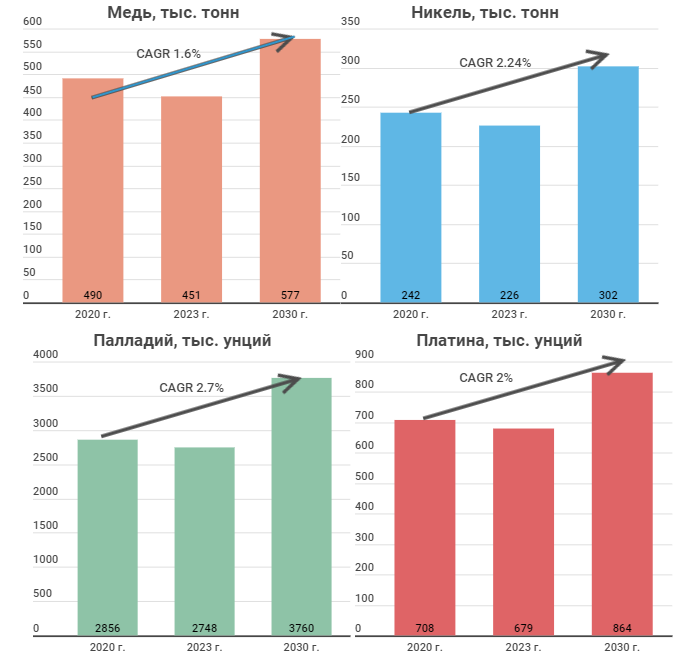

С учетом роста спроса на основную продукцию «Норникеля», компания планирует увеличить производство в последующие 10 лет.

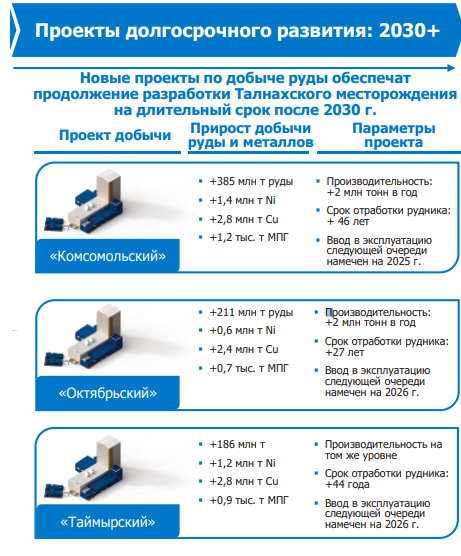

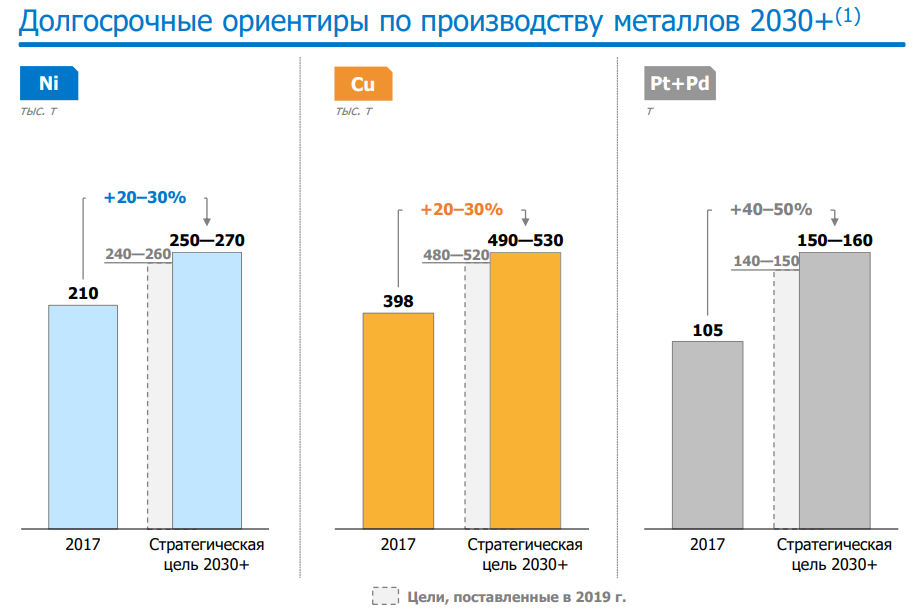

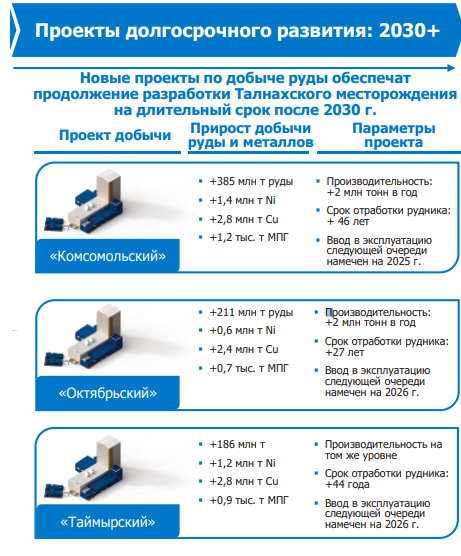

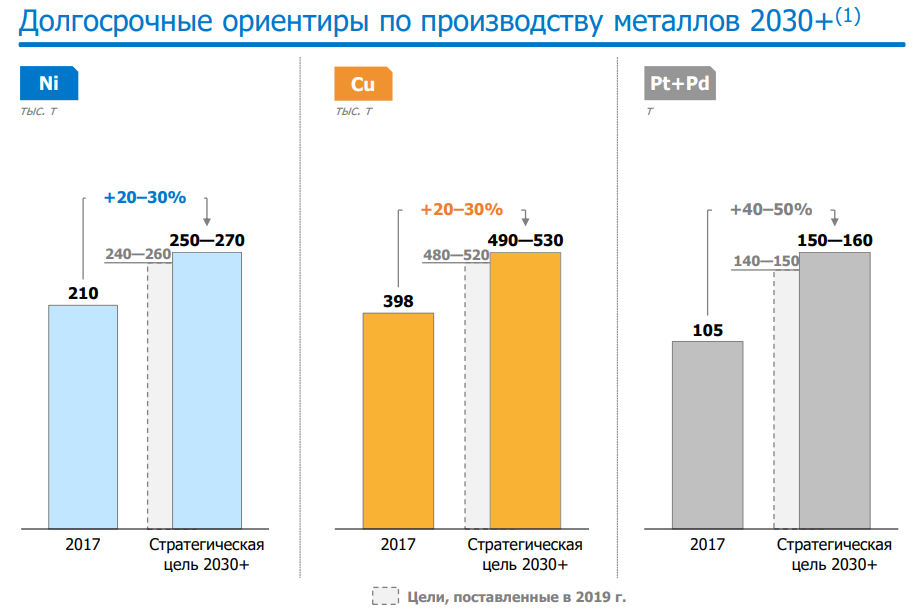

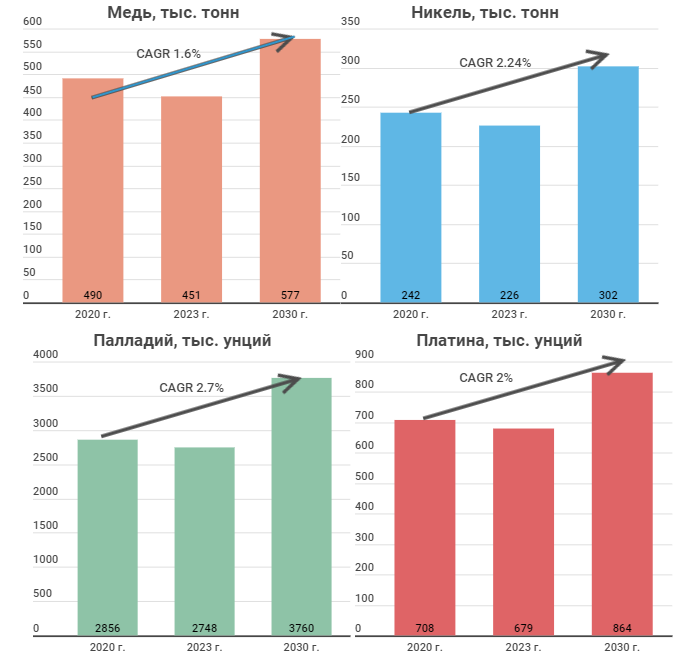

«Норникель» увеличит добычу на Таймырском полуострове, реализовав проект по освоению запасов на севере месторождения «Норильск-1». Компания планирует увеличить добычу на Талнахском месторождении и модернизировать Талнахскую фабрику. За 10 лет производство металлов платиновой группы должно вырасти на 40-50%, меди на 20-30%, а никеля на 20-30%.

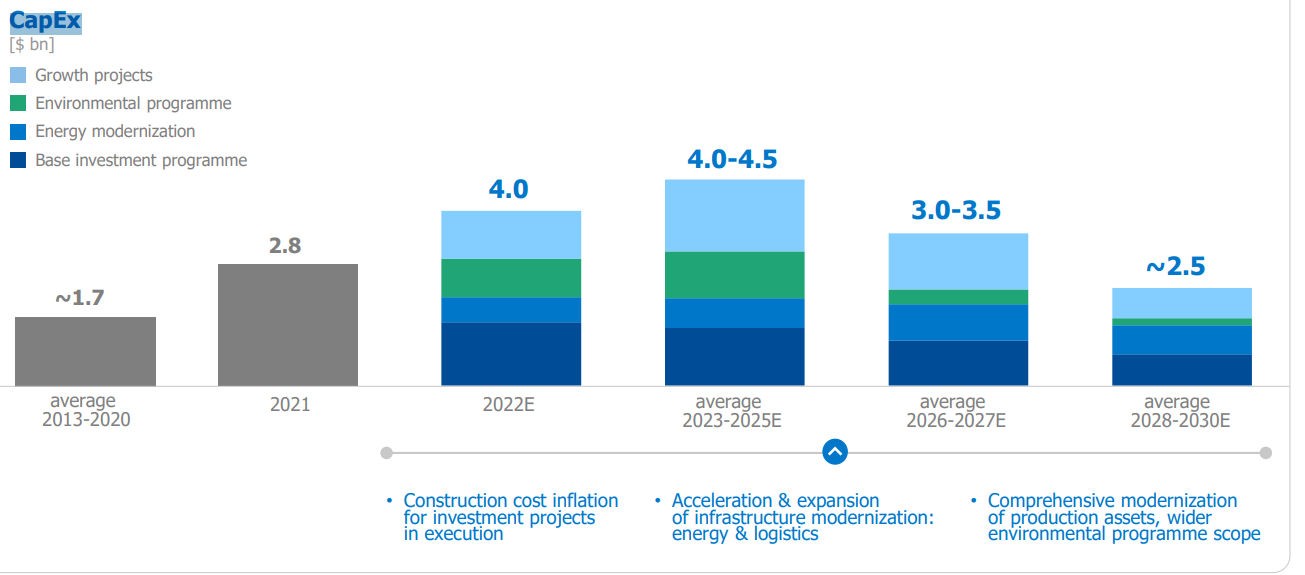

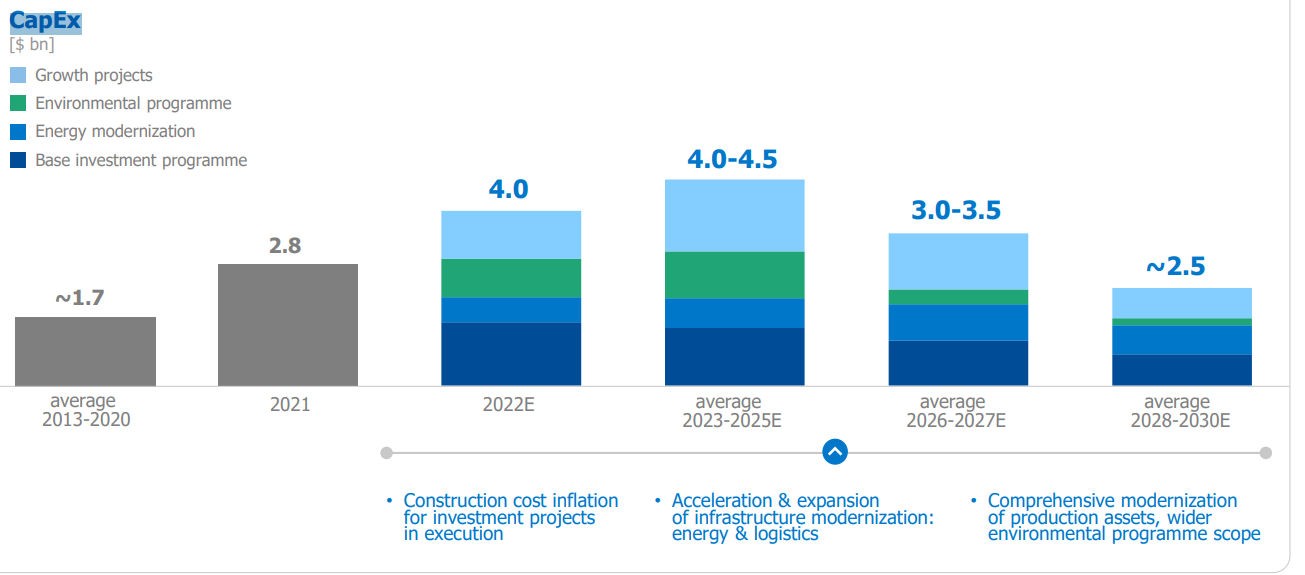

Естественно, для воплощения таких планов необходимы серьезные затраты. В связи с этим компания с 2021 года начала новый этап наращивания инвестиций. На 2022-2025 годы придется самый большой объем капитальных затрат. Причем компания уже скорректировала собственный прогноз в этом году на фоне высокой инфляции и сложностей с поставками.

Недавно «Норникель» подписал соглашение с «Росатомом» и они договорились о реализации совместного проекта по освоению литиевого месторождения. Речь идет о крупнейшем в РФ месторождении, которое находится в Мурманской области.

Литий используется в аккумуляторах, таким образом «Норникель» сможет пополнить свой портфель металлов для создания накопителей энергии. Сейчас литий крайне востребован в автомобильной отрасли как в мире, так и в РФ. Ранее основные поставщики металла в Россию прекратили поставки из-за ситуации на Украине.

В планах «Росатома» также начать производство непосредственно литий-ионных ячеек и аккумуляторов в Калининграде.

В целом проект выглядит перспективным для «Норникеля», но его реализация планируется только к 2029 году. Да и у компаний еще пока нет лицензии на разработку месторождения. Аукцион планируется в этом году. Судя по тому, что «Норникель» уже оценивает расходы, общается с местными жителями, сомнений в получении лицензии нет.

Акционерное соглашение

Как уже ранее было сказано, компания планирует значительно увеличить капитальные затраты в ближайшие 5 лет. Начало инвестиционного цикла связано с другим важным для инвесторов событием — конец срока действия текущего акционерного соглашения.

В 2012 году было подписано акционерное соглашение, согласно которому «Норникель» выплачивает до 60% EBITDA в виде дивидендов. Минимальная сумма выплаты — 1 млрд долл.

Срок действия соглашения заканчивается 1 января 2023 года. То есть по итогам 2022 года дивиденды будут выплачиваться уже по новой формуле.

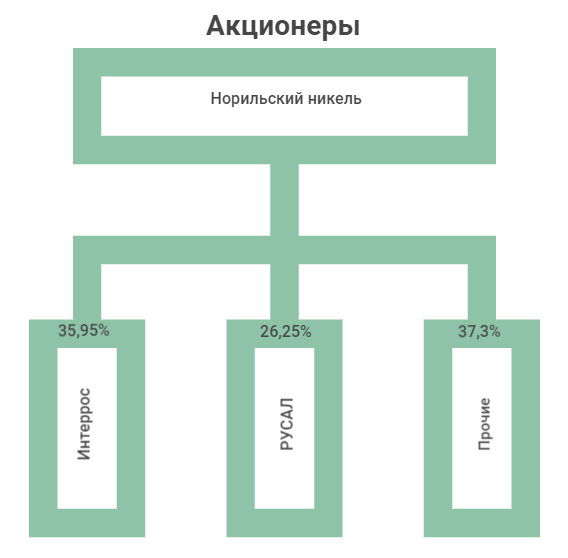

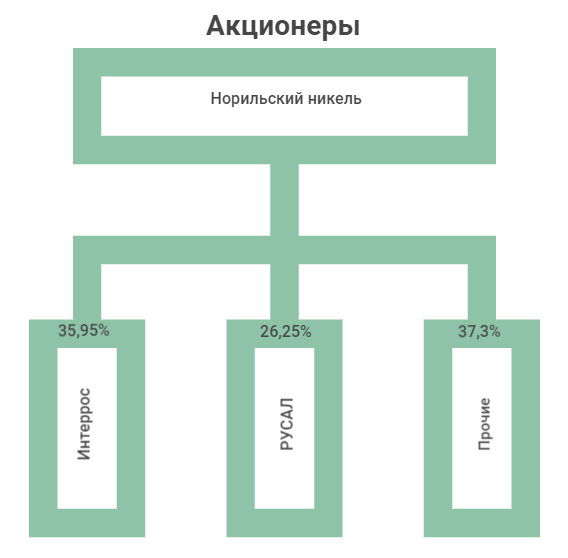

У «Норильского никеля» два крупных акционера: «Интеррос» во главе с Потаниным и РУСАЛ во главе с Дерипаской.

Прогноз дивидендов

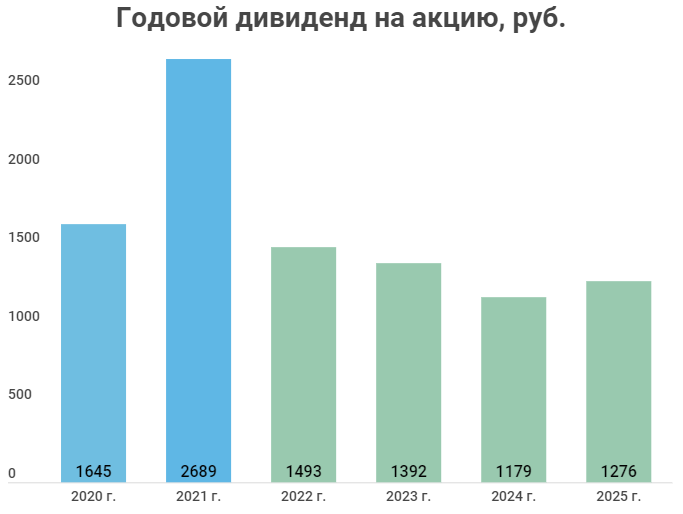

Уже неоднократно звучали заявления, что в 2021 году компания выплатит дивиденды согласно политике, так как с РУСАЛом договориться не получилось. Так что этот год может стать последним, когда акционеры получат двузначную дивидендную доходность. Потанин уже заявил, что компания выплатит большие дивиденды за 2021 год в ущерб доходности в последующие годы.

После 2022 года компания скорее всего будет рассчитывать дивиденды от свободного денежного потока, на который влияют капитальные затраты. В интервью Потанин говорил, что не важно, от какой базы будут рассчитываться дивиденды, главное, чтоб они не превышали инвестиции и социальные выплаты компании.

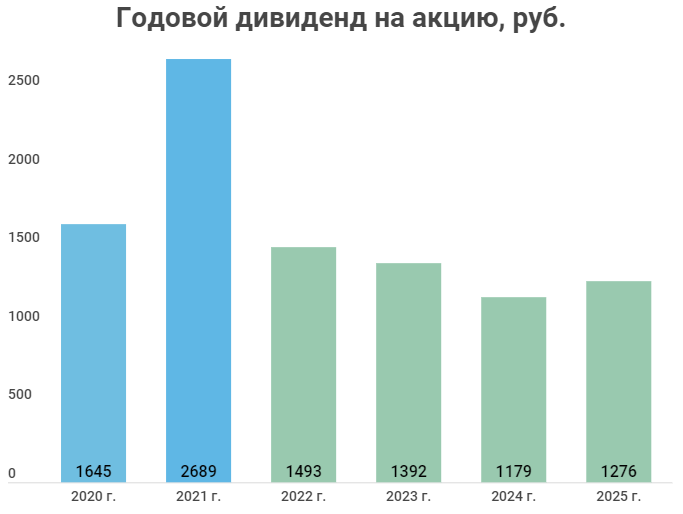

В таблице ниже дан прогноз годовых дивидендов на акцию в зависимости от базового показателя.

Прогноз был сделан на основе модели, которая будет использоваться при оценке компании доходным подходом. Тут учтено повышение капитальных затрат.

На рисунке ниже представлен прогноз исходя из выплат за 2021 год в размере 60% EBITDA, а далее в размере 100% FCF.

Таким образом следующие дивиденды ожидаются с доходностью в 7,8%.

Оценка

Сравнительный подход

В России нет компаний, которые можно представить в виде аналога «Норникеля». Однако в мире есть несколько схожих по размеру и объему добычи компаний. Несмотря на то, что корзина металлов у данных добытчиков не идентична, провести сравнительный анализ можно.

Vale — бразильская компания, которая занимается добычей железной руды, никеля, палладия и меди.

Anglo American Platinum — подразделение Anglo American, которые занимается добычей МПГ преимущественно в Африке. Крупнейший производитель платины в мире.

Impala Platinum Holdings — южноафриканский производитель МПГ, один из крупнейших в мире. В небольших объемах добывает никель и медь.

Glencore — производит огромное количество различных товаров. Продажи меди и никеля занимают существенную долю в выручке компании.

Мультипликаторы «Норникеля» находятся на уровне среднеотраслевых или ниже. Можно сказать, что компания переоценена по сравнению с аналогами. Это в целом типичная ситуация, «Норникель» редко оценивается дешево. К тому же компания хорошо восстановилась после февральской просадки.

«Норникель» имеет одну из самых высоких дивидендных доходностей и хорошую рентабельность EBITDA.

Справедливая цена акций «Норильского никеля», рассчитанная по сравнительному подходу — 12390 р.

Доходный подход

В прогнозе производства я учел прогнозы компании до 2030 года. Правда я немного скорректировал рост производства платины и палладия, так как не верю в увеличение добычи на 50%. К тому же с учетом текущей ситуации могут возникнуть риски с поставками нового оборудование, реализация проектов может затянуться.

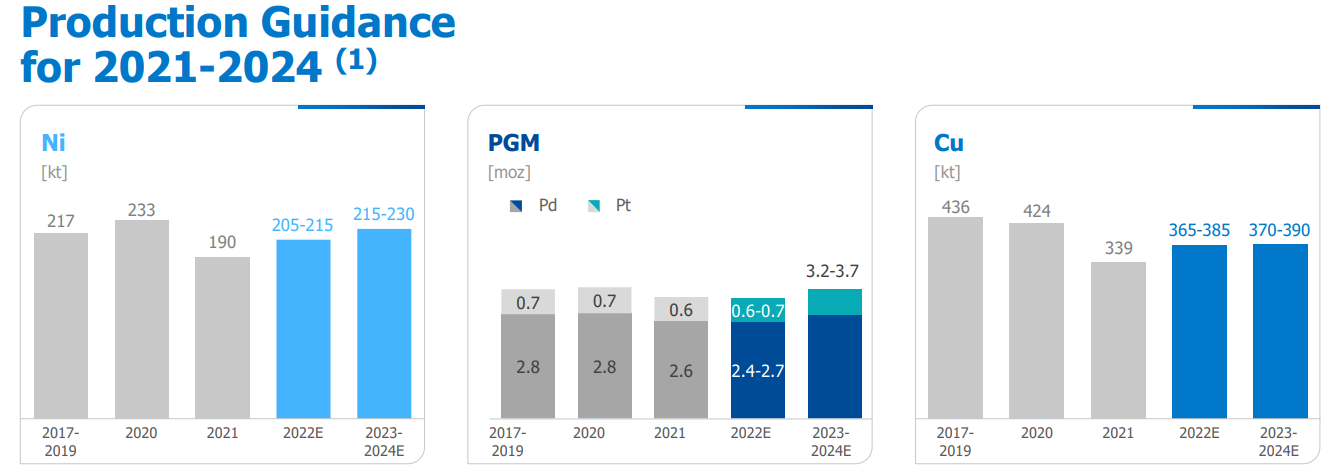

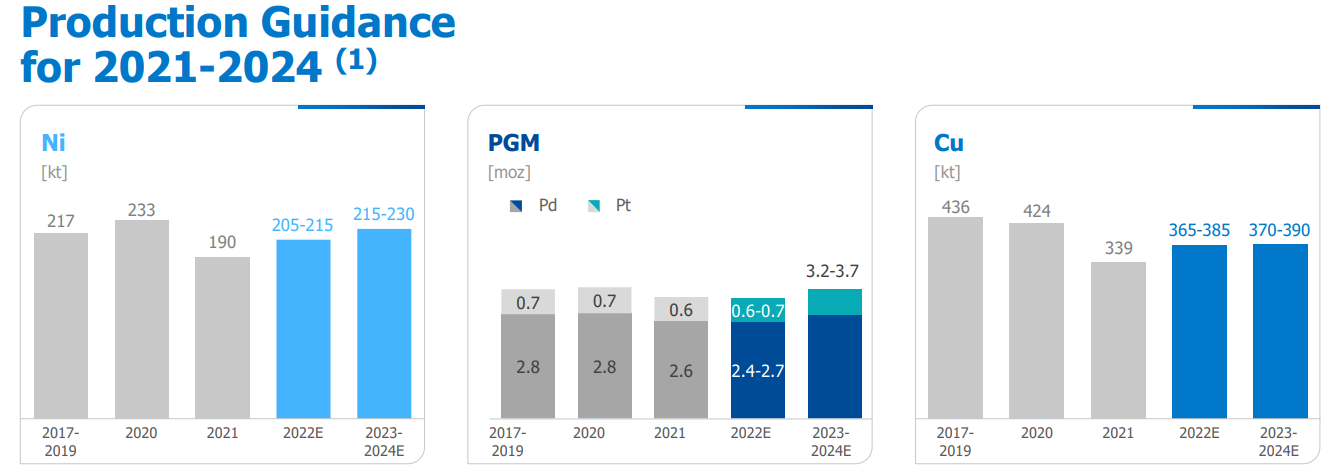

«Норильский никель» прогнозирует рост производства в 2022-2024 годах. Также компания заявляла о том, что планирует нарастить производство никеля в финском подразделении. Но как сейчас там обстоят дела — непонятно.

С учетом всех факторов долгосрочный прогноз производства выглядит следующим образом:

В 2022 году выручка в долларовом выражении немного снизится из-за снижения цен на палладий. Но это при условии, что продажи идут в штатном режиме. Про какие-либо дисконты компания не сообщала, возможно по текущим контрактам у цен есть какие-то фиксированные диапазоны. Полную картину мы узнаем только после публикации отчета за полугодие.

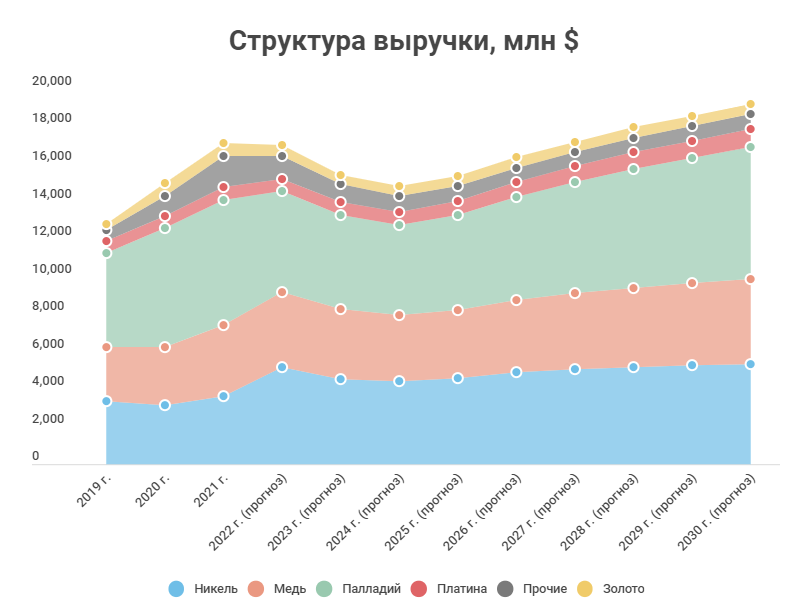

Долгосрочный взгляд на стоимость основной продуктовой корзины компании оптимистичный. Доля родия в выручке ожидаемо снизится на фоне коррекции цен.

Основные инвестиционные проекты «Норникеля» будут реализованы после 2025 года и повлекут увеличение производства и, соответственно, финансовых показателей.

Рентабельность EBITDA «Норникеля» в последнее время стабильно находится на уровне выше 50%, если не учитывать резерв под штраф в 2020 году. В 2022 году у компании вырастут транспортные расходы, что повлияет на рентабельность.

С учетом прогноза финансовых результатов и планов компании по капитальным затратам акции ПАО «ГМК Норильский никель» можно оценить в 23457 руб.

Доходный подход используется с весом 0,7, сравнительный с весом 0,3. Итоговая оценка акций — 20136 руб.

Итоги

«Норильский никель» — уникальная компания, которая имеет разнообразную и диверсифицированную продуктовую линейку.

Компания обладает высокой рентабельностью, которая постепенно растет и позволяет сглаживать волатильность цен на металлы.

Долгосрочная стратегия «Норильского никеля» направлена на модернизацию старых объектов и создание новых проектов с целью нарастить добычу основных металлов к 2030 году. События с авариями наглядно показали, насколько компании необходимо обновление производства. Также в стратегии большое внимание уделяется заботе об экологии.

Санкции затронули «Норникель» только косвенно, создав определенные трудности с логистикой. При этом руководство утверждает, что выполняет все условия контрактов, и подтверждает прогноз производства на этот год.

Предсказать будущую дивидендную политику и так было сложно, а теперь вообще нереально. Понятно, что выплаты будут зависеть от FCF. Если Потанин будет все также придерживаться мантры «больше инвестиций, меньше дивидендов», то у него есть отличный повод (ситуация в стране) гнуть свою линию.

Несмотря на то, что «Норильский никель» не так сильно пострадал от санкций, каких-то явных драйверов для роста акций нет. Крепкий рубль снижает рублевые результаты компании и возможные дивиденды. В 2023 году выплаты в любом случае снизятся из-за новой политики. Что касается долгосрочных перспектив, то тут я остаюсь оптимистичным. «Норникель» тяжело «выкинуть» из мировой экономики, при этом у компании хорошая стратегия, которая предполагает наращивание объемов производства. Также теперь появилась перспектива расширить линейку металлов за счет лития.

В этой статье я обновил финансовые и операционные показатели, разобрал последние события, связанные с компанией. Также были составлены новые прогнозы деятельности и дивидендов. Более подробную информацию о деятельности «Норникеля» и использовании основных металлов вы можете найти в предыдущей версии статьи.

ПАО «ГМК „Норильский никель“» — уникальное предприятие как для России, так и для всего мира. Компания занимается добычей цветных металлов, имеет несколько подразделений в разных странах:

Заполярный филиал — включает в себя целую производственную цепочку, расположенную на полуострове Таймыр. Основной поставщик меди в компании.

Кольская ГМК — расположена на Кольском полуострове, с 2017 года основной источник металлов платиновой группы и никеля.

Быстринский ГОК — самостоятельная бизнес-единица, расположенная в Забайкальском крае. Стала крупнейшим проектом «Норникеля» за последнее время. Производство запустилось в 2018 году и позволило компании нарастить добычу меди, золота и железной руды. Подробнее разбирал Быстринский ГОК тут.

NN Harjavalta — финское подразделение «Норникеля». Перерабатывает российское сырье и выпускает все основные металлы: никель, медь и металлы платиновой группы. Масштабы не столь значительные, по сравнению с российскими подразделениями.

Nkomati — африканское подразделение, расположено в ЮАР. Во втором квартале 2021 года предприятие было законсервировано.

За последние 5 лет структура выручки «Норильского никеля» претерпела серьезные изменения. На первое место по доходу вырвался палладий, и теперь в два раза обгоняет многолетнего лидера — никель. Также произошло снижение доли платины в общей выручке. В 2020 году ее опередили золото и родий, хотя еще недавно они практически не оказывали влияния на финансовые показатели компании.

На структуру выручки влияют несколько факторов. В первую очередь это объем добычи и стоимость металлов. Если посмотреть на динамику цены основных металлов, то становится понятно, почему палладий вырвался на первое место в выручке: его стоимость выросла в 4 раза за 10 лет. У других металлов динамика не такая явная. Платина стабильно падала в цене до 2021 года.

Однако в этом году назревают изменения в структуре выручки. Никель за полугодие вырос на 50%, а палладий в свою очередь снизился на 9%. Хоть цена на никель и скорректировалась, она находится на исторически высоком уровне.

Компания представила производственные результаты за 1 кв. 2022 года. По ним сложно оценить влияние сложившейся ситуации. Производство никеля выросло на 10% на фоне низкой базы прошлого года из-за аварии на Октябрьском руднике. Производство металлов платиновой группы снизилось уже из-за высокой базы прошлого года, когда произошло большое высвобождение запасов.

Самое главное, мы получили хоть какие-то комментарии от руководства, относительно работы компании в текущих условиях. «Норникель» испытывает определенные сложности с логистике, поставке оборудования и расходников. Но при этом компания продолжает работать в штатном режиме и ищет новые торговые пути и контрагентов. Немаловажно то, что руководство подтвердило прогноз производства на 2022 год.

Финансовые показатели

Практически всю продукцию «Норильский никель» продает за рубеж. Большая доля реализации приходится на Европу, где автопроизводители делают упор на производство гибридных автомобилей и электромобилей.

Из-за того, что «Норникель» является одним из крупнейших производителей палладия и никеля в мире, а также преимущественно продает продукцию в Европу, он оказался вне санкций. Пока даже обсуждений не тему бана металлов компании не было. И скорее всего не будет. Европа, которая уже много лет является главным агитатором экологической повестки, не сможет отказаться от аккумуляторов для электромобилей и катализаторов для ДВС, очищающих выхлопные газы.

Если такое произойдет, в странах Европы начнется автомобильный коллапс. В мире и так сейчас есть проблемы с микросхемами и снижением спроса со стороны потребителей. А в случае эмбарго на металлы «Норникеля» у автопроизводителей сильно вырастут издержки, за этим последует повышение цен или сокращение производства. Также есть вероятность, что европейцы снова пересядут на дизельные авто, а это обрушит всю экологическую повестку Европы.

Так как «Норильский никель» — сырьевая компания, она подвержена циклическим колебаниям. В 2015-2017 годах цены на основные металлы достигли многолетнего минимума, что отразилось на финансовых результатах компании. В 2020 году снизилась чистая прибыль и EBITDA, несмотря на рост выручки. Это связано с тем, что компании пришлось создать резерв под штраф размером в 2,13 млрд $. За 2021 год финансовые результаты значительно выросли, вслед за ценами на металлы.

Компания старается сгладить влияние внешних факторов за счет увеличения рентабельности. На данный момент «Норникель» имеет одну из самых высоких рентабельностей EBITDA среди металлургических компаний.

Долговая нагрузка у компании в норме. В 2021 году показатель Чистый долг/EBITDA продолжил снижение до 0,45х на фоне роста денежных средств. Почти весь долг номинирован в валюте, что негативно влияет на прибыль во время переоценки из-за девальвации рубля. Но в 2022 году стоит ожидать обратную ситуацию.

Спрос со стороны автопроизводителей

Основные драйверы роста спроса на металлы компаний — это преобразования, которые происходят на рынке автомобилей и растущая экономика Китая. Китай потребляет более половины производимых никеля и меди. Никель в основном используется для производства нержавеющей стали, а медь в электропроводке.

Автомобильная отрасль находится в переходном периоде: автопроизводители отказываются от двигателей внутреннего сгорания (ДВС) и переходят на электронные и гибридные аналоги.

Прогнозируется активный рост чистых электромобилей (BEV) и гибридов (PHEV, xHEV), автомобили с ДВС будут постепенно пропадать с дорог. Ближе в 2035 году прогнозируют начало массового производства автомобилей на топливных элементах (водороде).

Как «Норникель» выиграет от изменений на автомобильном рынке? Ниже представлена таблица с потреблением того или иного металла при производстве разных видов автомобилей. Как можно заметить, платина и палладий вообще не используются в электромобилях. Это связано с тем, что металлы платиновой группы (МПГ) используется в катализаторах, которые уменьшают вред от выхлопных газов. В электромобилях их нет, соответственно металлы не нужны. Зато МПГ нужны для производства гибридов.

У никеля с медью перспективы лучше. Никель необходим для производства аккумуляторов, которые есть и в электромобилях, и в гибридах. Из-за электрификации транспорта вырастет и потребление меди, как одного из основных металлов-проводников.

Учитывая, что «Норникель» производит все эти металлы, он в любом случае будет в выигрыше. На последней строчке приведен расчет общих затрат на металлы по видам автомобилей. Как можно заметить, затраты на авто нового поколения значительно выше, чем на авто с ДВС.

Планы компании

С учетом роста спроса на основную продукцию «Норникеля», компания планирует увеличить производство в последующие 10 лет.

«Норникель» увеличит добычу на Таймырском полуострове, реализовав проект по освоению запасов на севере месторождения «Норильск-1». Компания планирует увеличить добычу на Талнахском месторождении и модернизировать Талнахскую фабрику. За 10 лет производство металлов платиновой группы должно вырасти на 40-50%, меди на 20-30%, а никеля на 20-30%.

Естественно, для воплощения таких планов необходимы серьезные затраты. В связи с этим компания с 2021 года начала новый этап наращивания инвестиций. На 2022-2025 годы придется самый большой объем капитальных затрат. Причем компания уже скорректировала собственный прогноз в этом году на фоне высокой инфляции и сложностей с поставками.

Недавно «Норникель» подписал соглашение с «Росатомом» и они договорились о реализации совместного проекта по освоению литиевого месторождения. Речь идет о крупнейшем в РФ месторождении, которое находится в Мурманской области.

Литий используется в аккумуляторах, таким образом «Норникель» сможет пополнить свой портфель металлов для создания накопителей энергии. Сейчас литий крайне востребован в автомобильной отрасли как в мире, так и в РФ. Ранее основные поставщики металла в Россию прекратили поставки из-за ситуации на Украине.

В планах «Росатома» также начать производство непосредственно литий-ионных ячеек и аккумуляторов в Калининграде.

В целом проект выглядит перспективным для «Норникеля», но его реализация планируется только к 2029 году. Да и у компаний еще пока нет лицензии на разработку месторождения. Аукцион планируется в этом году. Судя по тому, что «Норникель» уже оценивает расходы, общается с местными жителями, сомнений в получении лицензии нет.

Акционерное соглашение

Как уже ранее было сказано, компания планирует значительно увеличить капитальные затраты в ближайшие 5 лет. Начало инвестиционного цикла связано с другим важным для инвесторов событием — конец срока действия текущего акционерного соглашения.

В 2012 году было подписано акционерное соглашение, согласно которому «Норникель» выплачивает до 60% EBITDA в виде дивидендов. Минимальная сумма выплаты — 1 млрд долл.

Срок действия соглашения заканчивается 1 января 2023 года. То есть по итогам 2022 года дивиденды будут выплачиваться уже по новой формуле.

У «Норильского никеля» два крупных акционера: «Интеррос» во главе с Потаниным и РУСАЛ во главе с Дерипаской.

Прогноз дивидендов

Уже неоднократно звучали заявления, что в 2021 году компания выплатит дивиденды согласно политике, так как с РУСАЛом договориться не получилось. Так что этот год может стать последним, когда акционеры получат двузначную дивидендную доходность. Потанин уже заявил, что компания выплатит большие дивиденды за 2021 год в ущерб доходности в последующие годы.

После 2022 года компания скорее всего будет рассчитывать дивиденды от свободного денежного потока, на который влияют капитальные затраты. В интервью Потанин говорил, что не важно, от какой базы будут рассчитываться дивиденды, главное, чтоб они не превышали инвестиции и социальные выплаты компании.

В таблице ниже дан прогноз годовых дивидендов на акцию в зависимости от базового показателя.

Прогноз был сделан на основе модели, которая будет использоваться при оценке компании доходным подходом. Тут учтено повышение капитальных затрат.

На рисунке ниже представлен прогноз исходя из выплат за 2021 год в размере 60% EBITDA, а далее в размере 100% FCF.

Таким образом следующие дивиденды ожидаются с доходностью в 7,8%.

Оценка

Сравнительный подход

В России нет компаний, которые можно представить в виде аналога «Норникеля». Однако в мире есть несколько схожих по размеру и объему добычи компаний. Несмотря на то, что корзина металлов у данных добытчиков не идентична, провести сравнительный анализ можно.

Vale — бразильская компания, которая занимается добычей железной руды, никеля, палладия и меди.

Anglo American Platinum — подразделение Anglo American, которые занимается добычей МПГ преимущественно в Африке. Крупнейший производитель платины в мире.

Impala Platinum Holdings — южноафриканский производитель МПГ, один из крупнейших в мире. В небольших объемах добывает никель и медь.

Glencore — производит огромное количество различных товаров. Продажи меди и никеля занимают существенную долю в выручке компании.

Мультипликаторы «Норникеля» находятся на уровне среднеотраслевых или ниже. Можно сказать, что компания переоценена по сравнению с аналогами. Это в целом типичная ситуация, «Норникель» редко оценивается дешево. К тому же компания хорошо восстановилась после февральской просадки.

«Норникель» имеет одну из самых высоких дивидендных доходностей и хорошую рентабельность EBITDA.

Справедливая цена акций «Норильского никеля», рассчитанная по сравнительному подходу — 12390 р.

Доходный подход

В прогнозе производства я учел прогнозы компании до 2030 года. Правда я немного скорректировал рост производства платины и палладия, так как не верю в увеличение добычи на 50%. К тому же с учетом текущей ситуации могут возникнуть риски с поставками нового оборудование, реализация проектов может затянуться.

«Норильский никель» прогнозирует рост производства в 2022-2024 годах. Также компания заявляла о том, что планирует нарастить производство никеля в финском подразделении. Но как сейчас там обстоят дела — непонятно.

С учетом всех факторов долгосрочный прогноз производства выглядит следующим образом:

В 2022 году выручка в долларовом выражении немного снизится из-за снижения цен на палладий. Но это при условии, что продажи идут в штатном режиме. Про какие-либо дисконты компания не сообщала, возможно по текущим контрактам у цен есть какие-то фиксированные диапазоны. Полную картину мы узнаем только после публикации отчета за полугодие.

Долгосрочный взгляд на стоимость основной продуктовой корзины компании оптимистичный. Доля родия в выручке ожидаемо снизится на фоне коррекции цен.

Основные инвестиционные проекты «Норникеля» будут реализованы после 2025 года и повлекут увеличение производства и, соответственно, финансовых показателей.

Рентабельность EBITDA «Норникеля» в последнее время стабильно находится на уровне выше 50%, если не учитывать резерв под штраф в 2020 году. В 2022 году у компании вырастут транспортные расходы, что повлияет на рентабельность.

С учетом прогноза финансовых результатов и планов компании по капитальным затратам акции ПАО «ГМК Норильский никель» можно оценить в 23457 руб.

Доходный подход используется с весом 0,7, сравнительный с весом 0,3. Итоговая оценка акций — 20136 руб.

Итоги

«Норильский никель» — уникальная компания, которая имеет разнообразную и диверсифицированную продуктовую линейку.

Компания обладает высокой рентабельностью, которая постепенно растет и позволяет сглаживать волатильность цен на металлы.

Долгосрочная стратегия «Норильского никеля» направлена на модернизацию старых объектов и создание новых проектов с целью нарастить добычу основных металлов к 2030 году. События с авариями наглядно показали, насколько компании необходимо обновление производства. Также в стратегии большое внимание уделяется заботе об экологии.

Санкции затронули «Норникель» только косвенно, создав определенные трудности с логистикой. При этом руководство утверждает, что выполняет все условия контрактов, и подтверждает прогноз производства на этот год.

Предсказать будущую дивидендную политику и так было сложно, а теперь вообще нереально. Понятно, что выплаты будут зависеть от FCF. Если Потанин будет все также придерживаться мантры «больше инвестиций, меньше дивидендов», то у него есть отличный повод (ситуация в стране) гнуть свою линию.

Несмотря на то, что «Норильский никель» не так сильно пострадал от санкций, каких-то явных драйверов для роста акций нет. Крепкий рубль снижает рублевые результаты компании и возможные дивиденды. В 2023 году выплаты в любом случае снизятся из-за новой политики. Что касается долгосрочных перспектив, то тут я остаюсь оптимистичным. «Норникель» тяжело «выкинуть» из мировой экономики, при этом у компании хорошая стратегия, которая предполагает наращивание объемов производства. Также теперь появилась перспектива расширить линейку металлов за счет лития.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба