1 июля 2022 investing.com Царьков Дмитрий

На этой неделе мы рассмотрели принцип влияния на инфляцию различных экономических факторов, можете прочитать об этот здесь. Также мы рассмотрели ряд компаний, которые имеют приличный потенциал к росту на горизонте 3-5 лет.

Но, как я резюмировал в конце статьи – это далеко не все возможные варианты для включения в свой долгосрочный портфель, и сегодня я решил рассмотреть компании не только с высоким потенциалом к росту по техническим и фундаментальным причинам, но и с высокой дивидендной доходностью. Такой аспект рассматриваемых компаний поможет не только минимизировать воздействие инфляции на показатели доходности портфеля, но и минимизировать воздействие ценовых колебаний на ваши нервы.

Получился небольшой портфель из 10 компаний, диверсифицированный по разным секторам, а также это компании очень большой, большой и средней капитализации. Давайте приступим к обзору непосредственно самих акций.

Первой в списке идёт Lumen Technologies (NYSE:LUMN). Это компания из сектора связи, позиционирует себя как компания, зародившаяся в результате 4-й промышленной революции. Они объединяют сетевые активы, облачные возможности, решения по безопасности и средства голосовой связи и совместной работы в единую платформу, которая позволяет предприятиям эффективно использовать свои данные и внедрять технологии нового поколения.

С мая 2019 года цена этой компании находится в накоплении между двумя чётко обозначенными уровнями.

Нисходящая трендовая линия от 2014 года вот-вот будет пройдена очередным движением цены. По коэффициенту Грэмма цена компании соответствует своему справедливому значению, что повышает возможность роста с текущих ценовых значений. P/E = 5.46; P/B = 0.95 – отличные показатели для покупки. Ну и, конечно же, дивидендная доходность в 8,9% станет отличным дополнением ко всему прочему.

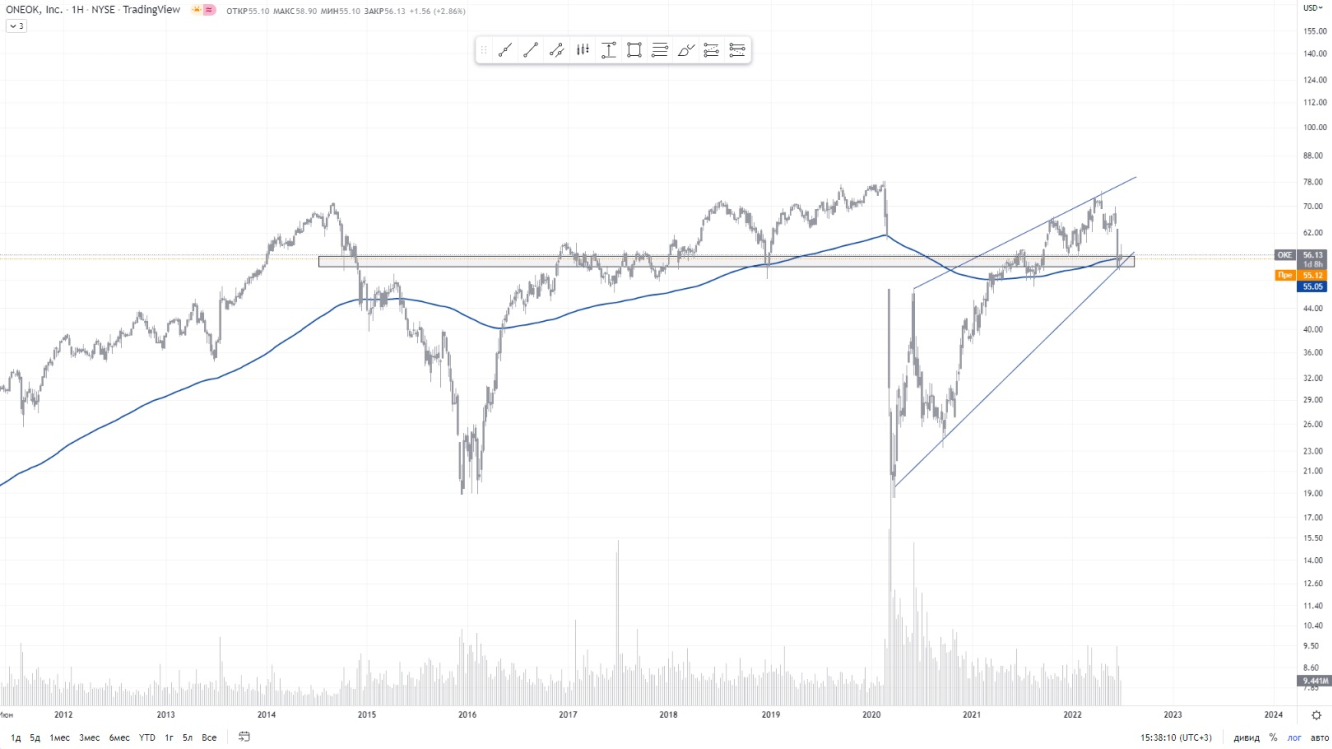

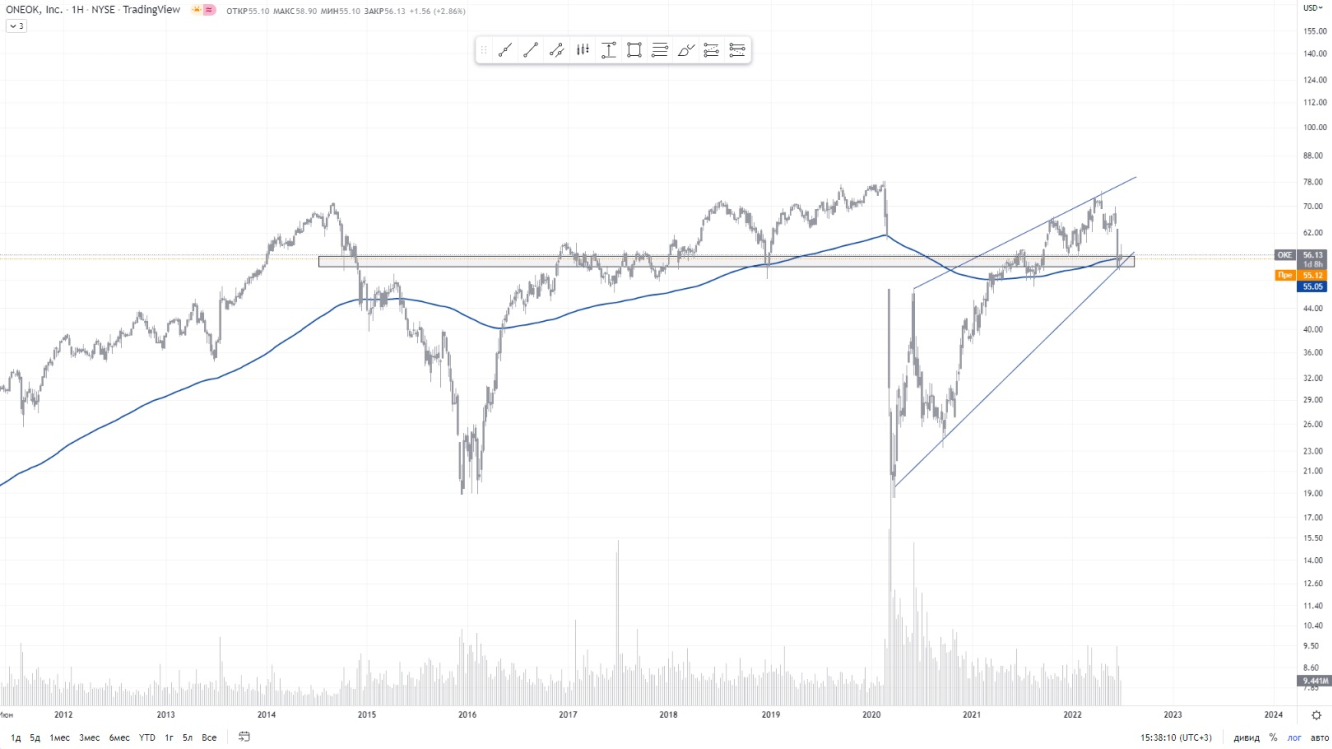

Второй в очереди будет ONEOK (NYSE:OKE). Американская многопрофильная корпорация из промышленного сектора, ориентированная в основном на добычу природного газа, что довольно актуально в текущих реалиях искусственного газового дефицита.

Техническая картина компании выглядит интересно. После обвала в марте 2020 года цена плавно восстанавливалась к своим средним значениям в районе EMA 200, где и находится по текущий день, сформировав некое подобие восходящего клина. P/E = 16.97; P/B = 4.25, что не так привлекательно, но нормально для этой компании и вообще свойственно компаниям такого профиля. Дивидендная доходность равна зловещим 6,66% годовых.

Далее следует Icahn Enterprises (NASDAQ:IEP). Американский конгломерат, который инвестирует в различные отрасли промышленности, включая энергетику, автомобилестроение, упаковку для пищевых продуктов, металлы, недвижимость и домашнюю моду. В общем, промышленный сектор.

С 2013 года цена компании находится на «медвежьей стороне», постепенно поджимаясь к исторически-сильному уровню поддержки/сопротивления, где и находится на текущий момент. Локальные объёмы торгов намекают на серьёзный интерес со стороны рынка. P/E данной компании неизвестен, а P/B = 3,45. Невесть что, но финансовые показатели компании говорят о хорошем течении её дел. Самым интересным в этой компании, помимо технической картины, является дивидендная доходность в 16,51%.

Четвёртая по списку — MPLX LP (NYSE:MPLX). Это американская компания из промышленного сектора. Занимается нефтепереработкой, владеет большой сетью нефтепроводов, внутренним морским транспортом, терминалами для светлых нефтепродуктов, доками и многим другим необходимым для производства работ полного цикла. Не так перспективно, ввиду сильного забега нефтянки за прошлые полтора года, но компания серьёзная.

После обвала в марте 2020 года цена компании вернулась к своим средним ценовым значениям в район сильной исторической поддержки, которая состоит из объёмного уровня и EMA 200. Цена находится ниже своего справедливого значения, по Грэмму, на 28%, что указывает на высокий потенциал роста. P/E = 9.96; P/B = 2.66, что выглядит очень даже привлекательно. Вишенкой на торте станет дивидендная доходность в 9,66%.

Номер пять в моём дивидендном портфеле – AT&T (NYSE:T). Американская многонациональная телекоммуникационная холдинговая компания из сектора связи. Это крупнейшая в мире телекоммуникационная компания и крупнейший поставщик услуг мобильной связи в США.

После достижения своего ATH в 1999 году, цена компании находится в обширном накоплении в виде нисходящего треугольника. На текущий момент цена стоит возле сильного исторического уровня объёмной поддержки, где с недавнего времени видны сильнейшие всплески объёма торгов, что подсказывает нам об интересе со стороны рынка. Также цена компании ниже своего справедливого значения на 20%, что также указывает на серьёзный потенциал для роста. P/E = 8.71; P/B = 0.87, что просто великолепно для долгосрочного инвестора.

Шестым в списке будет JPMorgan Chase & Co (NYSE:JPM). Является одним из старейших, крупнейших и наиболее известных финансовых институтов в мире.

Техническая картина этой компании интересна тем, что цена с 2011 года находится в сильном восходящем тренде, который имеет достаточно небольшой угол подъёма, что говорит о надёжности данного тренда. В данный момент времени цена компании находится на комплексной поддержке в виде объёмного уровня и той самой трендовой от 2011 года.

Также цена находится вблизи своего справедливого значения – потенциал для движения выше есть. P/E = 8.59, что является минимальным значением для этой компании за последние 7 лет, а P/B = 1.34. В общем, отлично смотрится для инвестиционного портфеля. Компания выплачивает дивиденды в размере 3,38% годовых, что является хорошим дополнением ко всему прочему.

Довольно спорный кандидат на включение в список покупок – Merck & Company (NYSE:MRK). Это американская компания их сектора здравоохранения, занимается предоставлением решений в области здравоохранения посредством своих рецептурных лекарств, вакцин, биологической терапии, здоровья животных и потребительских товаров. Собственно говоря, это они недавно изобрели чудо-таблетку от COVID-19.

А спорной эта компания является по причине того, что техническая картина не очень располагает к покупке. Цена с 2009 года идёт в восходящем тренде, сформировав за это время большой восходящий клин. Такие фигуры в техническом анализе считаются разворотными, и ждать продолжения роста можно только в одном случае – пандемии обезьяньей оспы.

Ранее в своей статье я уже рассматривал компании с высоким потенциалом роста в этом случае. Локально же цена стоит выше сильного уровня поддержки и показывает уверенное восхождение к новым вершинам. Несмотря на неприглядную техническую картину, эта компания обладает приемлемыми показателями P/E = 16.55 и P/B = 5.72. Дивидендная доходность равна 2,9% годовых.

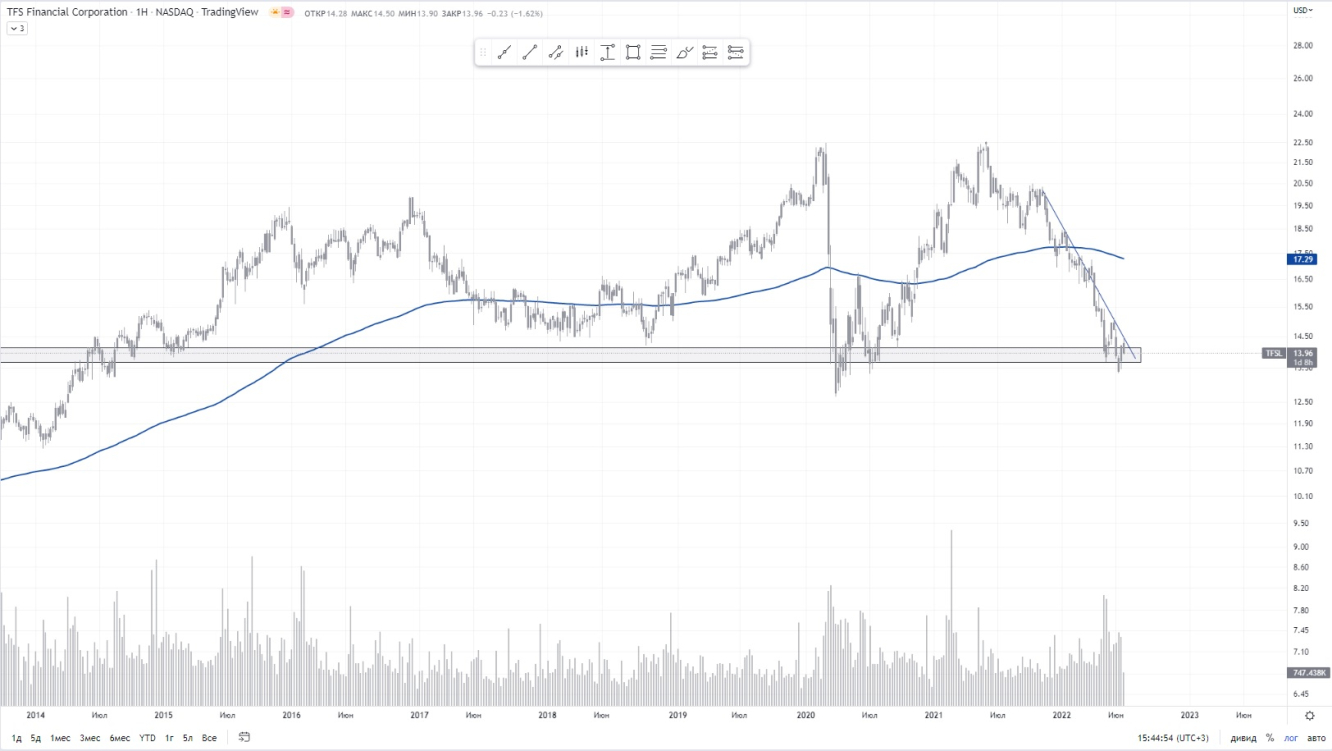

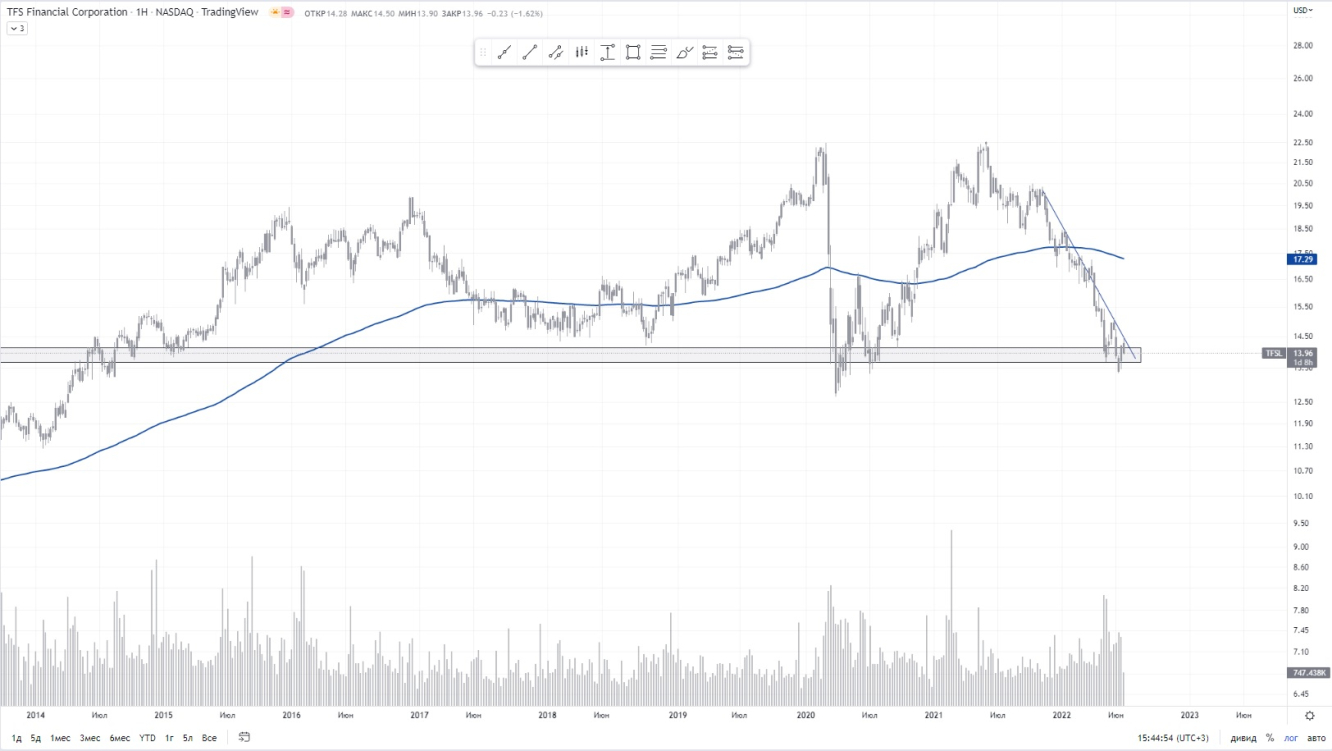

Далее мы рассмотрим компанию из финансового сектора – TFS Financial Corporation (NASDAQ:TFSL). Она предлагает ипотечное кредитование, сбор депозитов и другие незначительные финансовые услуги. Короче говоря – банковская розница.

Цена компании прошла коррекцию в 40%, опустившись до исторически сильного уровня поддержки, где сейчас и находится. Объёмы торгов на этом уровне приличные, что может говорить об интересе со стороны рынка.

Справедливая цена компании находится выше текущих значений на 120%, что выглядит многообещающе. P/E = 61.31, что для этой компанией является нормой за последние 7 лет, а вот P/B = 2.18 выглядит нормальным для долгосрочной покупки. Ну и, конечно же, дивиденды. Они тут составляют немалые 8,08%.

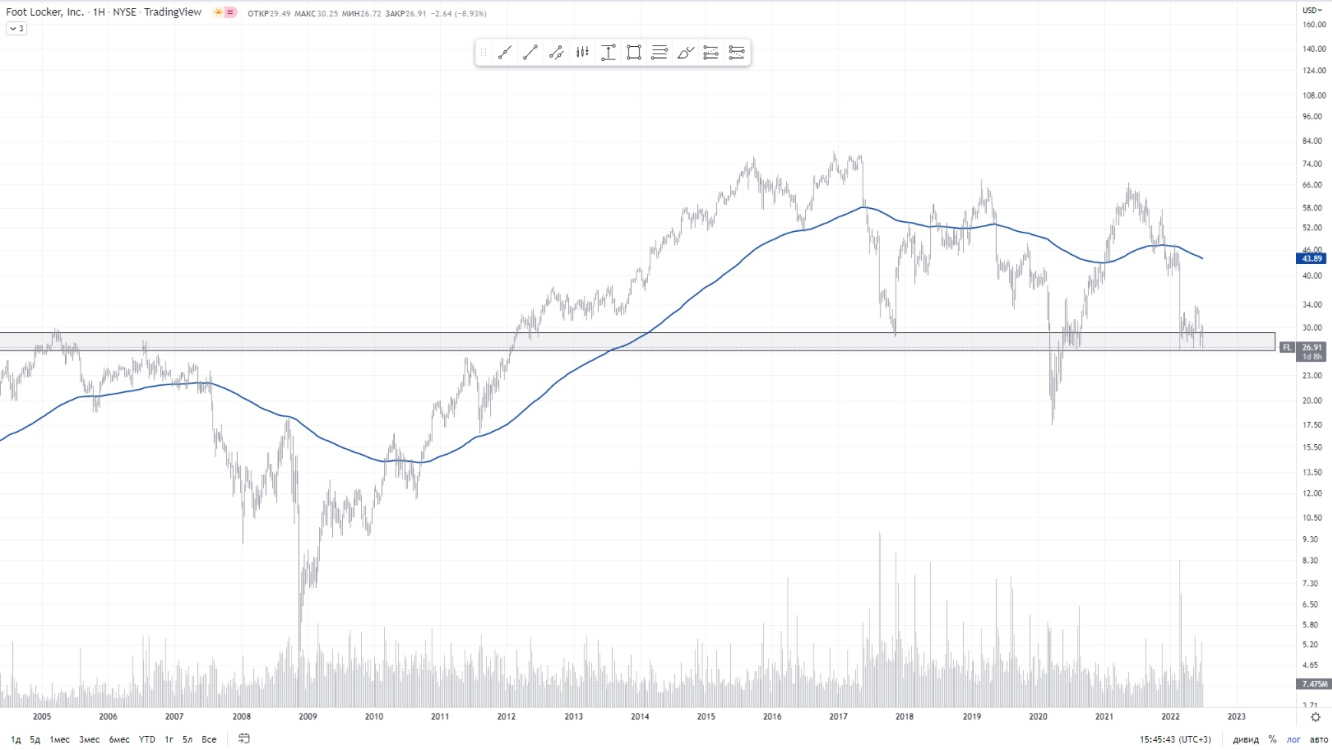

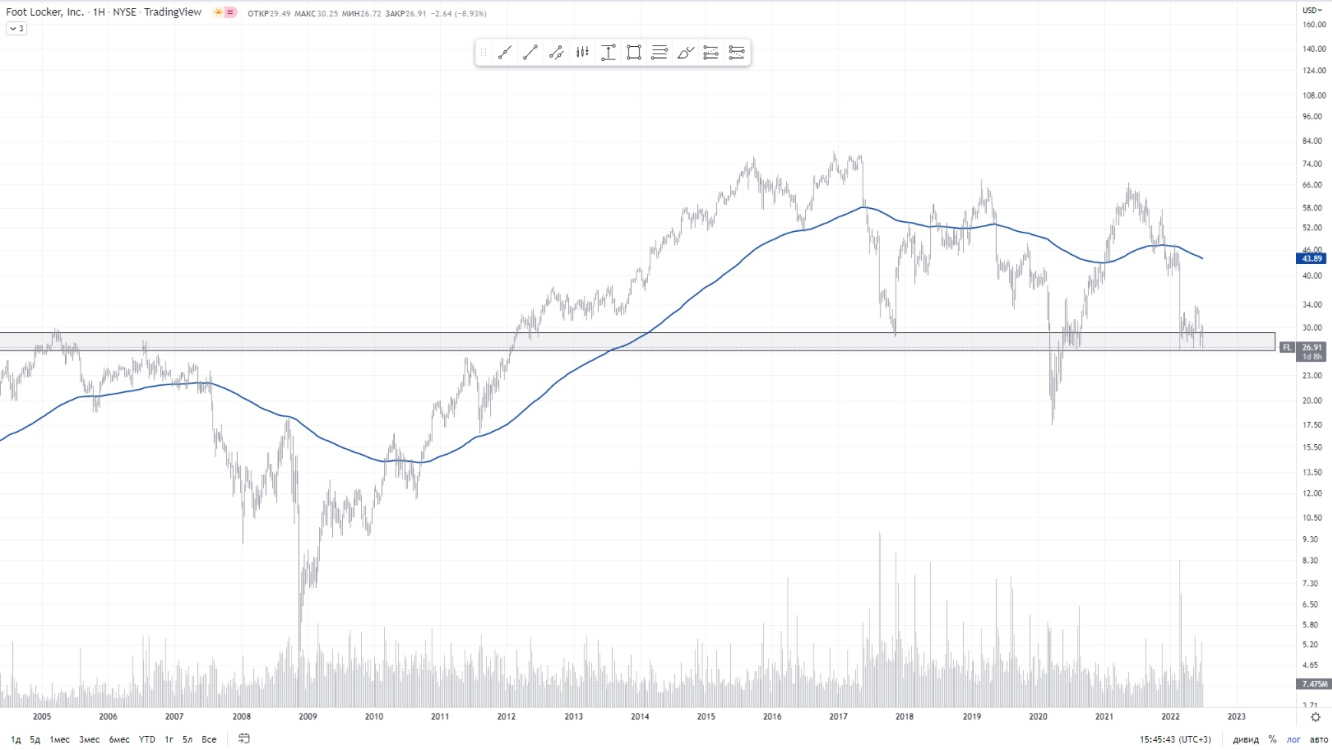

Девятой компанией по списку идёт Foot Locker (NYSE:FL). Она занимается розничной торговлей спортивной обувью и одеждой. Компания соединяет цифровой мир и физические магазины, включая заказ в магазине, покупку онлайн и самовывоз из магазина, покупку онлайн и доставку из магазина, а также электронную коммерцию. Можно сказать, e-commerce-сегмент.

Ситуация на графике очень похожа на предыдущего кандидата, только коррекция цены от максимума составляет без малого 60%. В остальном — также сильная историческая поддержка, объёмы торгов. Цена находится ниже своего справедливого значения на 40%. P/E = 3.37, P/B = 0.79. Такие показатели нечасто встретишь на рынке — для долгосрочного инвестора это очень привлекательная компания. Дивиденды в 5,95% годовых станут отличным дополнением к общей картине.

Номер десять, и он же заключительный в моём небольшом чарте, это компания из сектора потребительских товаров недлительного пользования – Kimberly-Clark Corporation (NYSE:KMB). Они занимаются производством и продажей продукции из натуральных и синтетических волокон.

С 2009 года компания находится в устойчивом восходящем тренде. На текущий момент цена стоит в длительном накоплении под чётко выраженным уровнем сопротивления, в зоне баланса около EMA 200, и на сильной объёмной поддержке. P/E = 25.89, P/B = 64.17 выглядят просто ужасающе для рядового инвестора, но для этой компании это нормально, значения держатся в этих пределах на протяжении 7 лет. Дивиденды составляют 3,41% годовых.

Ну что ж, обзор получился объёмным, но довольно содержательным. Если собрать портфель с равновесным содержанием каждой позиции, то мы получим дивидендную доходность в 7,14%, что довольно неплохо для портфеля из 10 бумаг. Все рассмотренные компании имеют приличный потенциал как по технической части, так и по фундаментальной, и должны понравится инвесторам с различным «вкусом» и горизонтом инвестирования. Каким бы ни был ваш выбор, всегда помните про риск- и мани-менеджмент. Желаю всем профита!

Но, как я резюмировал в конце статьи – это далеко не все возможные варианты для включения в свой долгосрочный портфель, и сегодня я решил рассмотреть компании не только с высоким потенциалом к росту по техническим и фундаментальным причинам, но и с высокой дивидендной доходностью. Такой аспект рассматриваемых компаний поможет не только минимизировать воздействие инфляции на показатели доходности портфеля, но и минимизировать воздействие ценовых колебаний на ваши нервы.

Получился небольшой портфель из 10 компаний, диверсифицированный по разным секторам, а также это компании очень большой, большой и средней капитализации. Давайте приступим к обзору непосредственно самих акций.

Первой в списке идёт Lumen Technologies (NYSE:LUMN). Это компания из сектора связи, позиционирует себя как компания, зародившаяся в результате 4-й промышленной революции. Они объединяют сетевые активы, облачные возможности, решения по безопасности и средства голосовой связи и совместной работы в единую платформу, которая позволяет предприятиям эффективно использовать свои данные и внедрять технологии нового поколения.

С мая 2019 года цена этой компании находится в накоплении между двумя чётко обозначенными уровнями.

Нисходящая трендовая линия от 2014 года вот-вот будет пройдена очередным движением цены. По коэффициенту Грэмма цена компании соответствует своему справедливому значению, что повышает возможность роста с текущих ценовых значений. P/E = 5.46; P/B = 0.95 – отличные показатели для покупки. Ну и, конечно же, дивидендная доходность в 8,9% станет отличным дополнением ко всему прочему.

Второй в очереди будет ONEOK (NYSE:OKE). Американская многопрофильная корпорация из промышленного сектора, ориентированная в основном на добычу природного газа, что довольно актуально в текущих реалиях искусственного газового дефицита.

Техническая картина компании выглядит интересно. После обвала в марте 2020 года цена плавно восстанавливалась к своим средним значениям в районе EMA 200, где и находится по текущий день, сформировав некое подобие восходящего клина. P/E = 16.97; P/B = 4.25, что не так привлекательно, но нормально для этой компании и вообще свойственно компаниям такого профиля. Дивидендная доходность равна зловещим 6,66% годовых.

Далее следует Icahn Enterprises (NASDAQ:IEP). Американский конгломерат, который инвестирует в различные отрасли промышленности, включая энергетику, автомобилестроение, упаковку для пищевых продуктов, металлы, недвижимость и домашнюю моду. В общем, промышленный сектор.

С 2013 года цена компании находится на «медвежьей стороне», постепенно поджимаясь к исторически-сильному уровню поддержки/сопротивления, где и находится на текущий момент. Локальные объёмы торгов намекают на серьёзный интерес со стороны рынка. P/E данной компании неизвестен, а P/B = 3,45. Невесть что, но финансовые показатели компании говорят о хорошем течении её дел. Самым интересным в этой компании, помимо технической картины, является дивидендная доходность в 16,51%.

Четвёртая по списку — MPLX LP (NYSE:MPLX). Это американская компания из промышленного сектора. Занимается нефтепереработкой, владеет большой сетью нефтепроводов, внутренним морским транспортом, терминалами для светлых нефтепродуктов, доками и многим другим необходимым для производства работ полного цикла. Не так перспективно, ввиду сильного забега нефтянки за прошлые полтора года, но компания серьёзная.

После обвала в марте 2020 года цена компании вернулась к своим средним ценовым значениям в район сильной исторической поддержки, которая состоит из объёмного уровня и EMA 200. Цена находится ниже своего справедливого значения, по Грэмму, на 28%, что указывает на высокий потенциал роста. P/E = 9.96; P/B = 2.66, что выглядит очень даже привлекательно. Вишенкой на торте станет дивидендная доходность в 9,66%.

Номер пять в моём дивидендном портфеле – AT&T (NYSE:T). Американская многонациональная телекоммуникационная холдинговая компания из сектора связи. Это крупнейшая в мире телекоммуникационная компания и крупнейший поставщик услуг мобильной связи в США.

После достижения своего ATH в 1999 году, цена компании находится в обширном накоплении в виде нисходящего треугольника. На текущий момент цена стоит возле сильного исторического уровня объёмной поддержки, где с недавнего времени видны сильнейшие всплески объёма торгов, что подсказывает нам об интересе со стороны рынка. Также цена компании ниже своего справедливого значения на 20%, что также указывает на серьёзный потенциал для роста. P/E = 8.71; P/B = 0.87, что просто великолепно для долгосрочного инвестора.

Шестым в списке будет JPMorgan Chase & Co (NYSE:JPM). Является одним из старейших, крупнейших и наиболее известных финансовых институтов в мире.

Техническая картина этой компании интересна тем, что цена с 2011 года находится в сильном восходящем тренде, который имеет достаточно небольшой угол подъёма, что говорит о надёжности данного тренда. В данный момент времени цена компании находится на комплексной поддержке в виде объёмного уровня и той самой трендовой от 2011 года.

Также цена находится вблизи своего справедливого значения – потенциал для движения выше есть. P/E = 8.59, что является минимальным значением для этой компании за последние 7 лет, а P/B = 1.34. В общем, отлично смотрится для инвестиционного портфеля. Компания выплачивает дивиденды в размере 3,38% годовых, что является хорошим дополнением ко всему прочему.

Довольно спорный кандидат на включение в список покупок – Merck & Company (NYSE:MRK). Это американская компания их сектора здравоохранения, занимается предоставлением решений в области здравоохранения посредством своих рецептурных лекарств, вакцин, биологической терапии, здоровья животных и потребительских товаров. Собственно говоря, это они недавно изобрели чудо-таблетку от COVID-19.

А спорной эта компания является по причине того, что техническая картина не очень располагает к покупке. Цена с 2009 года идёт в восходящем тренде, сформировав за это время большой восходящий клин. Такие фигуры в техническом анализе считаются разворотными, и ждать продолжения роста можно только в одном случае – пандемии обезьяньей оспы.

Ранее в своей статье я уже рассматривал компании с высоким потенциалом роста в этом случае. Локально же цена стоит выше сильного уровня поддержки и показывает уверенное восхождение к новым вершинам. Несмотря на неприглядную техническую картину, эта компания обладает приемлемыми показателями P/E = 16.55 и P/B = 5.72. Дивидендная доходность равна 2,9% годовых.

Далее мы рассмотрим компанию из финансового сектора – TFS Financial Corporation (NASDAQ:TFSL). Она предлагает ипотечное кредитование, сбор депозитов и другие незначительные финансовые услуги. Короче говоря – банковская розница.

Цена компании прошла коррекцию в 40%, опустившись до исторически сильного уровня поддержки, где сейчас и находится. Объёмы торгов на этом уровне приличные, что может говорить об интересе со стороны рынка.

Справедливая цена компании находится выше текущих значений на 120%, что выглядит многообещающе. P/E = 61.31, что для этой компанией является нормой за последние 7 лет, а вот P/B = 2.18 выглядит нормальным для долгосрочной покупки. Ну и, конечно же, дивиденды. Они тут составляют немалые 8,08%.

Девятой компанией по списку идёт Foot Locker (NYSE:FL). Она занимается розничной торговлей спортивной обувью и одеждой. Компания соединяет цифровой мир и физические магазины, включая заказ в магазине, покупку онлайн и самовывоз из магазина, покупку онлайн и доставку из магазина, а также электронную коммерцию. Можно сказать, e-commerce-сегмент.

Ситуация на графике очень похожа на предыдущего кандидата, только коррекция цены от максимума составляет без малого 60%. В остальном — также сильная историческая поддержка, объёмы торгов. Цена находится ниже своего справедливого значения на 40%. P/E = 3.37, P/B = 0.79. Такие показатели нечасто встретишь на рынке — для долгосрочного инвестора это очень привлекательная компания. Дивиденды в 5,95% годовых станут отличным дополнением к общей картине.

Номер десять, и он же заключительный в моём небольшом чарте, это компания из сектора потребительских товаров недлительного пользования – Kimberly-Clark Corporation (NYSE:KMB). Они занимаются производством и продажей продукции из натуральных и синтетических волокон.

С 2009 года компания находится в устойчивом восходящем тренде. На текущий момент цена стоит в длительном накоплении под чётко выраженным уровнем сопротивления, в зоне баланса около EMA 200, и на сильной объёмной поддержке. P/E = 25.89, P/B = 64.17 выглядят просто ужасающе для рядового инвестора, но для этой компании это нормально, значения держатся в этих пределах на протяжении 7 лет. Дивиденды составляют 3,41% годовых.

Ну что ж, обзор получился объёмным, но довольно содержательным. Если собрать портфель с равновесным содержанием каждой позиции, то мы получим дивидендную доходность в 7,14%, что довольно неплохо для портфеля из 10 бумаг. Все рассмотренные компании имеют приличный потенциал как по технической части, так и по фундаментальной, и должны понравится инвесторам с различным «вкусом» и горизонтом инвестирования. Каким бы ни был ваш выбор, всегда помните про риск- и мани-менеджмент. Желаю всем профита!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба