В 2020 г. мир столкнулся с новым этапом продовольственного кризиса, который начал набирать обороты по мере распространения коронавируса и начала пандемии. В данной статье разберём, что вызвало столь резкий рост цен на сельскохозяйственные товары, и представим российские активы, с помощью которых инвесторы могут заработать.

Текущая ситуация

Последние два с половиной года население Земли наблюдает стремительный рост цен на базовые продовольственные товары. В марте 2022 г. они достигли самого высокого уровня за всю историю. По данным ФАО (Продовольственная и сельскохозяйственная организация ООН), индекс цен на продовольствие в первом весеннем месяце составил в среднем 159,3 пункта, что на 12,6% больше, чем в феврале, когда он уже достиг самого высокого уровня с момента его введения в 1990 г.

С мая 2020 г. по февраль 2022 г. цены на продукты в среднем выросли на 55% и к концу текущего года вырастут ещё сильнее — по данным Всемирного банка, этот показатель увеличится до 68%. Динамика роста за последние три года:

В 2020 г. — +5% (данные российских источников).

В 2021 г. — +28% (данные ООН).

В 2022 г. — +23% (прогноз Всемирного банка).

Основные причины текущего кризиса:

В 2020 г. — начало пандемии коронавируса и снижение урожайности из-за неблагоприятных погодных условий в некоторых странах.

В 2021 г. — продолжение пандемии и новый штамм омикрон, логистические проблемы и рост цен на сырьевые товары.

В 2022 г. — геополитика, новые санкции ЕС и рост цен на сырьевые товары.

Вдобавок к основным причинам мир в начале 2022 г. столкнулся с нехваткой удобрений на фоне новых европейских и американских санкций против российского морского экспорта и калийной продукции из Республики Беларусь. Это привело к тому, что за пять месяцев 2022 г. российский экспорт удобрений снизился на 24%, наибольшее падение наблюдалось в апреле.

Тем не менее, видя негативное последствие от санкций, бедные страны Африки открыто высказали свои претензии, США начали тайно побуждать компании наращивать закупку российских удобрений. И уже в мае это привело к тому, что экспорт вырос на 37% по отношению к апрелю и крупные производители стали выходить на свои докризисные показатели.

Индексы цен на продовольствие 2019–2022

Каковы долгосрочные перспективы?

Рост объёмов потребления базовых продовольственных товаров тесно связан с ростом населения, так как большему количеству людей требуется большее количество различных продуктов питания. Именно поэтому для долгосрочных российских инвесторов более интересен экспортный потенциал наших компаний.

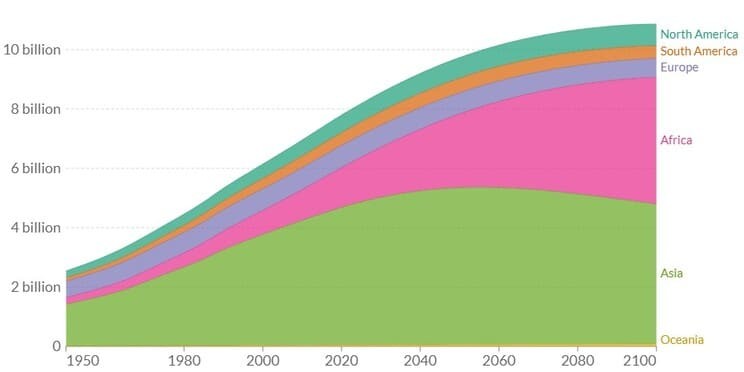

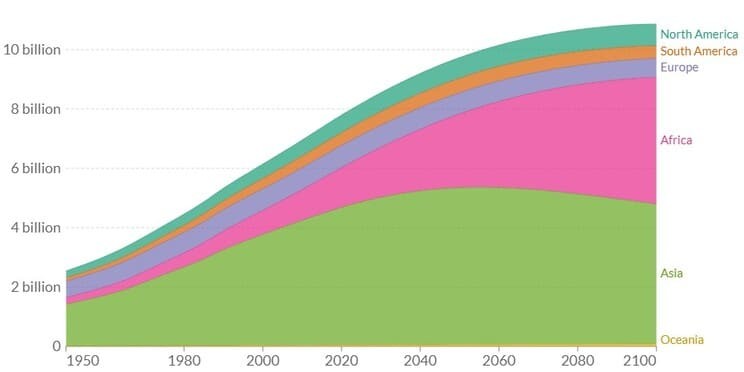

По данным ООН, население Земли к 2100 г. увеличится на 43% — до 10,9 млрд человек, а России — практически не изменится и останется в среднем на уровне 130–140 млн человек, при самом оптимистичном сценарии — вырастет до 160 млн граждан.

Наиболее быстрорастущим регионом на нашей планете следующие 80 лет будет по-прежнему оставаться Африка, численность населения которой с 2020 по 2100 г. увеличится практически в четыре раза — с 1,37 до 4,28 млрд человек. Для российских компаний это тоже положительная новость, потому что ЕС, Африка и Ближний Восток являются нашими главными экспортёрами продукции агропромышленного комплекса (АПК).

Динамика роста населения Земли 1950–2100

Российский экспорт продукции АПК

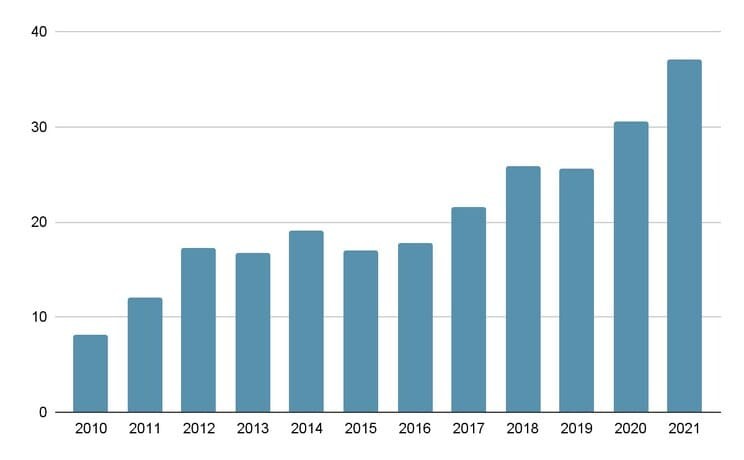

В 2021 г. российский экспорт продукции АПК установил абсолютный рекорд, увеличившись на 21% — до 37,1 млрд долл. РФ поставила в 160 стран более 71 млн т продовольствия и сельхозсырья. Основными импортёрами нашей продукции АПК в денежном выражении стали следующие государства:

Турция — 4,3 млрд долл.

Китай — 3,6 млрд долл.

Казахстан — 2,8 млрд долл.

Южная Корея — 2,5 млрд долл.

Белоруссия — 1,8 млрд долл.

Остальные страны — 22,1 млрд долл.

Ключевые статьи российского экспорта:

Зерно — 31%.

Масложировая продукция — 20%.

Рыба и морепродукты — 18%.

Товары пищевой и перерабатывающей промышленности — 14%.

Мясная продукция — 3%.

Молочные товары — 1%.

Прочее — 13%.

На данный момент новые ограничения со стороны США и ЕС против России создали нам только логистические проблемы, увеличив стоимость перевозки агропродукции и не причинив существенного вреда непосредственно сельскохозяйственной отрасли РФ. Так может продолжаться и далее, так как Россия является крупнейшим экспортёром зерна и занимает второе место в производстве подсолнечного масла. Именно поэтому санкции против данных отраслей маловероятны.

Однако в будущем возможен удар по рыбной промышленности. Первые санкции против сектора уже введены — ЕС запретил импорт из РФ морепродуктов: ракообразных и икры. Кроме того, рыбоводческие хозяйства Карелии, на которых выращивают до 70% российской форели, столкнулись с нехваткой зарубежных комбикормов. Основные поставщики из ЕС отказались от сотрудничества из-за геополитики.

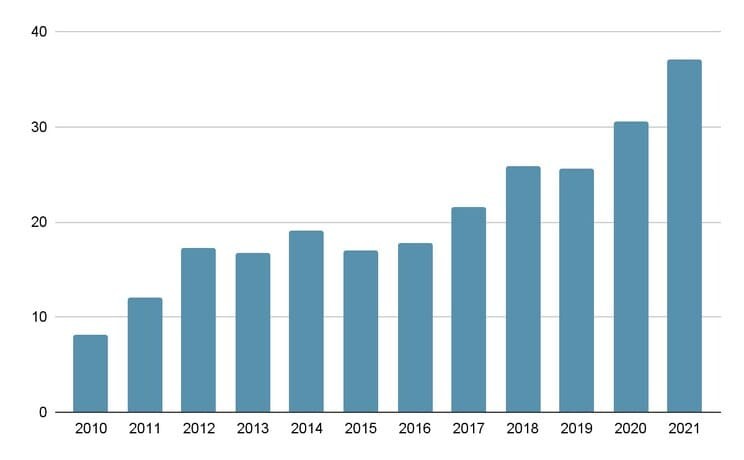

Динамика российского экспорта 2010–2021

Как на этом можно заработать?

Российский инвестор может это сделать, если будет инвестировать на Московской бирже в два сектора: сельскохозяйственный и производства удобрений. Учитывая сильный рост акций компаний второго сектора, более перспективной сейчас выглядит агроотрасль.

Сельскохозяйственный сектор

На Мосбирже торгуются акции четырёх перспективных кандидатов для включения в долгосрочный инвестиционный портфель: «Русагро», «Черкизово», «Русская Аквакультура» и АФК «Система», которая владеет крупным производителем российского зерна — агрохолдингом «Степь».

«Русагро» (AGRO) — бизнес компании диверсифицирован и состоит из четырёх сегментов: масложировой, сельскохозяйственный, мясной и сахарный. В 2022 г. компания попала под вторичные санкции — её счета в европейских банках были заморожены. В связи с этим у «Русагро» есть проблема, связанная с невозможностью выплаты дивидендов из-за того, что они не могут дойти всем акционерам, — санкции со стороны ЕС и со стороны ЦБ РФ.

Агрохолдинг «Степь» — один из крупнейших представителей сельскохозяйственной отрасли России, занимается растениеводством, садоводством и животноводством. Компания является непубличным активом АФК «Системы» (AFKS), которая готовит её к IPO. Более подробно о результатах АФК «Системы» можно прочитать здесь.

«Черкизово» (GCHE) — один из крупнейших российских производителей мясной продукции и мясных полуфабрикатов. В состав компании входят следующие активы: восемь птицеводческих и 15 современных свинокомплексов, а также три земельных кластера, шесть комбикормовых и столько же мясоперерабатывающих заводов. «Черкизово» обладает меньшим экспортным потенциалом в сравнении с «Русагро» и агрохолдингом «Степь», так как её основная продукция — это мясные изделия, которые менее интересны зарубежным партнёрам, а в общем российском экспорте их доля всего 3%

«Русская Аквакультура» (AQUA) — российская компания, специализирующаяся на производстве и продаже красной рыбы, которую она выращивает в Баренцевом море (атлантический лосось и морская форель), а также в озёрах Республики Карелии (радужная форель). Из представленной четвёрки компаний «Русской Аквакультуре» больше остальных досталось от новых санкций со стороны ЕС.

Производители удобрений

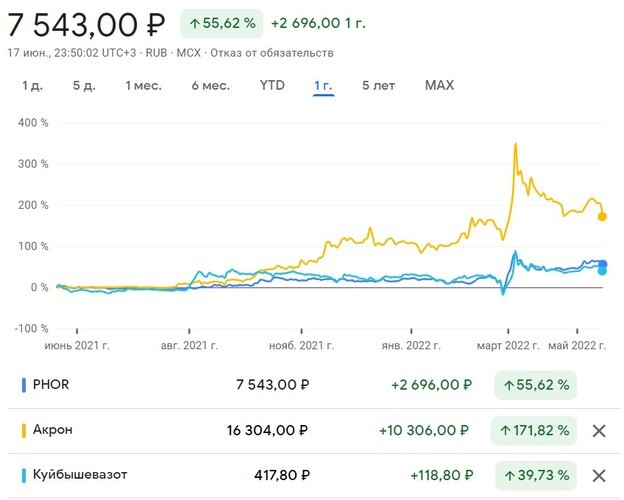

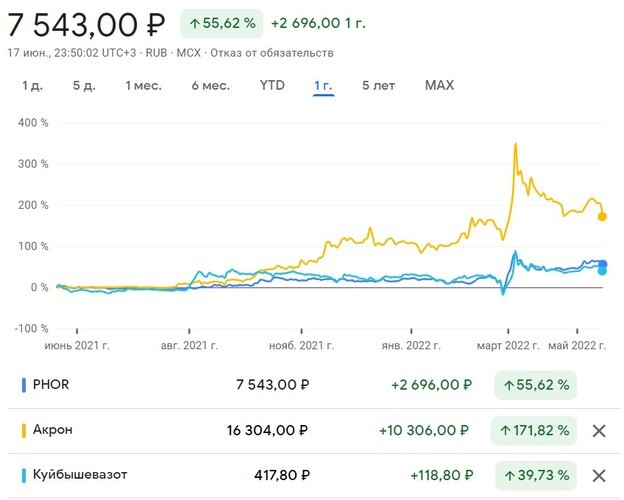

На Мосбирже торгуются акции трёх перспективных кандидатов для включения в долгосрочный инвестиционный портфель: «ФосАгро», «Акрон» и «КуйбышевАзот». Однако все они за последний год сильно выросли и поэтому сейчас менее привлекательны.

«ФосАгро» (PHOR) — один из ведущих мировых производителей фосфорсодержащих удобрений, который продаёт более 50 марок удобрений. Компания в 2022 г. столкнулась со схожими дивидендными проблемами, что и «Русагро». Только, в отличие от агропроизводителя, она может быстрее вернуться к распределению прибыли, так как её уставной капитал состоит из обыкновенных акций, обращающихся на Мосбирже, и ГДР, торгующихся на Лондонской бирже (LSE). Ограничений на выплату по обыкновенным акциям нет.

«Акрон» (AKRN) — один из крупнейших мировых производителей минеральных удобрений, который продаёт свою продукцию более чем в 60 странах. Дивидендные проблемы российской компании на 100% совпадают с вышеописанными трудностями «ФосАгро».

«КуйбышевАзот» (KAZT/KAZTP) — крупная химическая компания, которая производит азотные удобрения и является лидером в производстве капролактама и продуктов его переработки. В отличие от двух других представителей данной отрасли «КуйбышевАзот» консервативно подходит к выплате дивидендов, распределяя около 30% чистой прибыли.

Динамика изменения стоимости акций сельскохозяйственного сектора

Динамика изменения стоимости акций производителей удобрений

Сравнение с конкурентами

Что это значит для частных инвесторов?

Если выбирать из рассмотренной семёрки компаний на Московской бирже, то наиболее интересными сейчас выглядят два представителя: «Русагро» и АФК «Система». При этом инвесторам также нужно понимать, что какое-то время им придётся остаться без дивидендов в «Русагро», пока не решатся проблемы с денежными переводами из ЕС в РФ и из РФ в ЕС.

Перспективной также выглядит тройка российских производителей удобрений, но, учитывая текущие цены на их продукцию и котировки акций на бирже, потенциальным инвесторам более безопасно дождаться коррекции в данном секторе и только потом начинать покупать.

Текущая ситуация

Последние два с половиной года население Земли наблюдает стремительный рост цен на базовые продовольственные товары. В марте 2022 г. они достигли самого высокого уровня за всю историю. По данным ФАО (Продовольственная и сельскохозяйственная организация ООН), индекс цен на продовольствие в первом весеннем месяце составил в среднем 159,3 пункта, что на 12,6% больше, чем в феврале, когда он уже достиг самого высокого уровня с момента его введения в 1990 г.

С мая 2020 г. по февраль 2022 г. цены на продукты в среднем выросли на 55% и к концу текущего года вырастут ещё сильнее — по данным Всемирного банка, этот показатель увеличится до 68%. Динамика роста за последние три года:

В 2020 г. — +5% (данные российских источников).

В 2021 г. — +28% (данные ООН).

В 2022 г. — +23% (прогноз Всемирного банка).

Основные причины текущего кризиса:

В 2020 г. — начало пандемии коронавируса и снижение урожайности из-за неблагоприятных погодных условий в некоторых странах.

В 2021 г. — продолжение пандемии и новый штамм омикрон, логистические проблемы и рост цен на сырьевые товары.

В 2022 г. — геополитика, новые санкции ЕС и рост цен на сырьевые товары.

Вдобавок к основным причинам мир в начале 2022 г. столкнулся с нехваткой удобрений на фоне новых европейских и американских санкций против российского морского экспорта и калийной продукции из Республики Беларусь. Это привело к тому, что за пять месяцев 2022 г. российский экспорт удобрений снизился на 24%, наибольшее падение наблюдалось в апреле.

Тем не менее, видя негативное последствие от санкций, бедные страны Африки открыто высказали свои претензии, США начали тайно побуждать компании наращивать закупку российских удобрений. И уже в мае это привело к тому, что экспорт вырос на 37% по отношению к апрелю и крупные производители стали выходить на свои докризисные показатели.

Индексы цен на продовольствие 2019–2022

Каковы долгосрочные перспективы?

Рост объёмов потребления базовых продовольственных товаров тесно связан с ростом населения, так как большему количеству людей требуется большее количество различных продуктов питания. Именно поэтому для долгосрочных российских инвесторов более интересен экспортный потенциал наших компаний.

По данным ООН, население Земли к 2100 г. увеличится на 43% — до 10,9 млрд человек, а России — практически не изменится и останется в среднем на уровне 130–140 млн человек, при самом оптимистичном сценарии — вырастет до 160 млн граждан.

Наиболее быстрорастущим регионом на нашей планете следующие 80 лет будет по-прежнему оставаться Африка, численность населения которой с 2020 по 2100 г. увеличится практически в четыре раза — с 1,37 до 4,28 млрд человек. Для российских компаний это тоже положительная новость, потому что ЕС, Африка и Ближний Восток являются нашими главными экспортёрами продукции агропромышленного комплекса (АПК).

Динамика роста населения Земли 1950–2100

Российский экспорт продукции АПК

В 2021 г. российский экспорт продукции АПК установил абсолютный рекорд, увеличившись на 21% — до 37,1 млрд долл. РФ поставила в 160 стран более 71 млн т продовольствия и сельхозсырья. Основными импортёрами нашей продукции АПК в денежном выражении стали следующие государства:

Турция — 4,3 млрд долл.

Китай — 3,6 млрд долл.

Казахстан — 2,8 млрд долл.

Южная Корея — 2,5 млрд долл.

Белоруссия — 1,8 млрд долл.

Остальные страны — 22,1 млрд долл.

Ключевые статьи российского экспорта:

Зерно — 31%.

Масложировая продукция — 20%.

Рыба и морепродукты — 18%.

Товары пищевой и перерабатывающей промышленности — 14%.

Мясная продукция — 3%.

Молочные товары — 1%.

Прочее — 13%.

На данный момент новые ограничения со стороны США и ЕС против России создали нам только логистические проблемы, увеличив стоимость перевозки агропродукции и не причинив существенного вреда непосредственно сельскохозяйственной отрасли РФ. Так может продолжаться и далее, так как Россия является крупнейшим экспортёром зерна и занимает второе место в производстве подсолнечного масла. Именно поэтому санкции против данных отраслей маловероятны.

Однако в будущем возможен удар по рыбной промышленности. Первые санкции против сектора уже введены — ЕС запретил импорт из РФ морепродуктов: ракообразных и икры. Кроме того, рыбоводческие хозяйства Карелии, на которых выращивают до 70% российской форели, столкнулись с нехваткой зарубежных комбикормов. Основные поставщики из ЕС отказались от сотрудничества из-за геополитики.

Динамика российского экспорта 2010–2021

Как на этом можно заработать?

Российский инвестор может это сделать, если будет инвестировать на Московской бирже в два сектора: сельскохозяйственный и производства удобрений. Учитывая сильный рост акций компаний второго сектора, более перспективной сейчас выглядит агроотрасль.

Сельскохозяйственный сектор

На Мосбирже торгуются акции четырёх перспективных кандидатов для включения в долгосрочный инвестиционный портфель: «Русагро», «Черкизово», «Русская Аквакультура» и АФК «Система», которая владеет крупным производителем российского зерна — агрохолдингом «Степь».

«Русагро» (AGRO) — бизнес компании диверсифицирован и состоит из четырёх сегментов: масложировой, сельскохозяйственный, мясной и сахарный. В 2022 г. компания попала под вторичные санкции — её счета в европейских банках были заморожены. В связи с этим у «Русагро» есть проблема, связанная с невозможностью выплаты дивидендов из-за того, что они не могут дойти всем акционерам, — санкции со стороны ЕС и со стороны ЦБ РФ.

Агрохолдинг «Степь» — один из крупнейших представителей сельскохозяйственной отрасли России, занимается растениеводством, садоводством и животноводством. Компания является непубличным активом АФК «Системы» (AFKS), которая готовит её к IPO. Более подробно о результатах АФК «Системы» можно прочитать здесь.

«Черкизово» (GCHE) — один из крупнейших российских производителей мясной продукции и мясных полуфабрикатов. В состав компании входят следующие активы: восемь птицеводческих и 15 современных свинокомплексов, а также три земельных кластера, шесть комбикормовых и столько же мясоперерабатывающих заводов. «Черкизово» обладает меньшим экспортным потенциалом в сравнении с «Русагро» и агрохолдингом «Степь», так как её основная продукция — это мясные изделия, которые менее интересны зарубежным партнёрам, а в общем российском экспорте их доля всего 3%

«Русская Аквакультура» (AQUA) — российская компания, специализирующаяся на производстве и продаже красной рыбы, которую она выращивает в Баренцевом море (атлантический лосось и морская форель), а также в озёрах Республики Карелии (радужная форель). Из представленной четвёрки компаний «Русской Аквакультуре» больше остальных досталось от новых санкций со стороны ЕС.

Производители удобрений

На Мосбирже торгуются акции трёх перспективных кандидатов для включения в долгосрочный инвестиционный портфель: «ФосАгро», «Акрон» и «КуйбышевАзот». Однако все они за последний год сильно выросли и поэтому сейчас менее привлекательны.

«ФосАгро» (PHOR) — один из ведущих мировых производителей фосфорсодержащих удобрений, который продаёт более 50 марок удобрений. Компания в 2022 г. столкнулась со схожими дивидендными проблемами, что и «Русагро». Только, в отличие от агропроизводителя, она может быстрее вернуться к распределению прибыли, так как её уставной капитал состоит из обыкновенных акций, обращающихся на Мосбирже, и ГДР, торгующихся на Лондонской бирже (LSE). Ограничений на выплату по обыкновенным акциям нет.

«Акрон» (AKRN) — один из крупнейших мировых производителей минеральных удобрений, который продаёт свою продукцию более чем в 60 странах. Дивидендные проблемы российской компании на 100% совпадают с вышеописанными трудностями «ФосАгро».

«КуйбышевАзот» (KAZT/KAZTP) — крупная химическая компания, которая производит азотные удобрения и является лидером в производстве капролактама и продуктов его переработки. В отличие от двух других представителей данной отрасли «КуйбышевАзот» консервативно подходит к выплате дивидендов, распределяя около 30% чистой прибыли.

Динамика изменения стоимости акций сельскохозяйственного сектора

Динамика изменения стоимости акций производителей удобрений

Сравнение с конкурентами

Что это значит для частных инвесторов?

Если выбирать из рассмотренной семёрки компаний на Московской бирже, то наиболее интересными сейчас выглядят два представителя: «Русагро» и АФК «Система». При этом инвесторам также нужно понимать, что какое-то время им придётся остаться без дивидендов в «Русагро», пока не решатся проблемы с денежными переводами из ЕС в РФ и из РФ в ЕС.

Перспективной также выглядит тройка российских производителей удобрений, но, учитывая текущие цены на их продукцию и котировки акций на бирже, потенциальным инвесторам более безопасно дождаться коррекции в данном секторе и только потом начинать покупать.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба