8 июля 2022 investing.com Толмачев Павел

У регуляторов, похоже, осталось мало инструментов по подавлению инфляции.

Текущая инфляция обусловлена избыточным расширением денежного предложения в 2020-2021 годах, когда в экономику было влито около 20% ВВП в разных формах: QE, соцпрограммы, целевое кредитование и пр. Эти деньги вызвали значительное увеличение денежных доходов агентов на фоне сокращения потребления, обусловленного локдаунами.

Во второй половине 2021-начале 2022 года эти деньги хлынули на рынок в результате снятия ограничений. Это вызвало значительный рост потребления на фоне явного стресса предложения, страдающего от разрыва логистических цепочек, дефицита компонентов и трудовой силы, регуляторно-фискального ужесточения.

Немаловажным контрибьютором в дисбаланс стала инфляция сырьевых активов, которая, в свою очередь, была вызвана экстраординарным притоком инвестиций, обеспеченным нулевыми кредитными ставками, крайне низкой доходностью в безрисковых инструментах и геополитическим напряжением.

Помимо этого, не следует забывать о двух моментах.

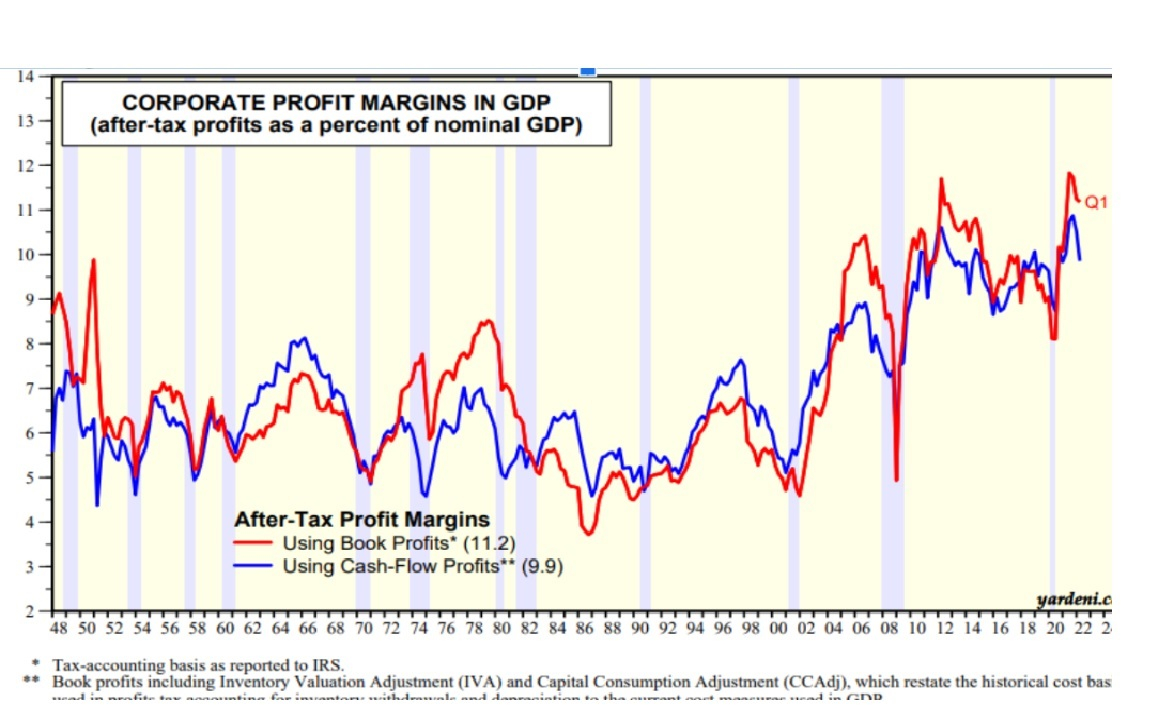

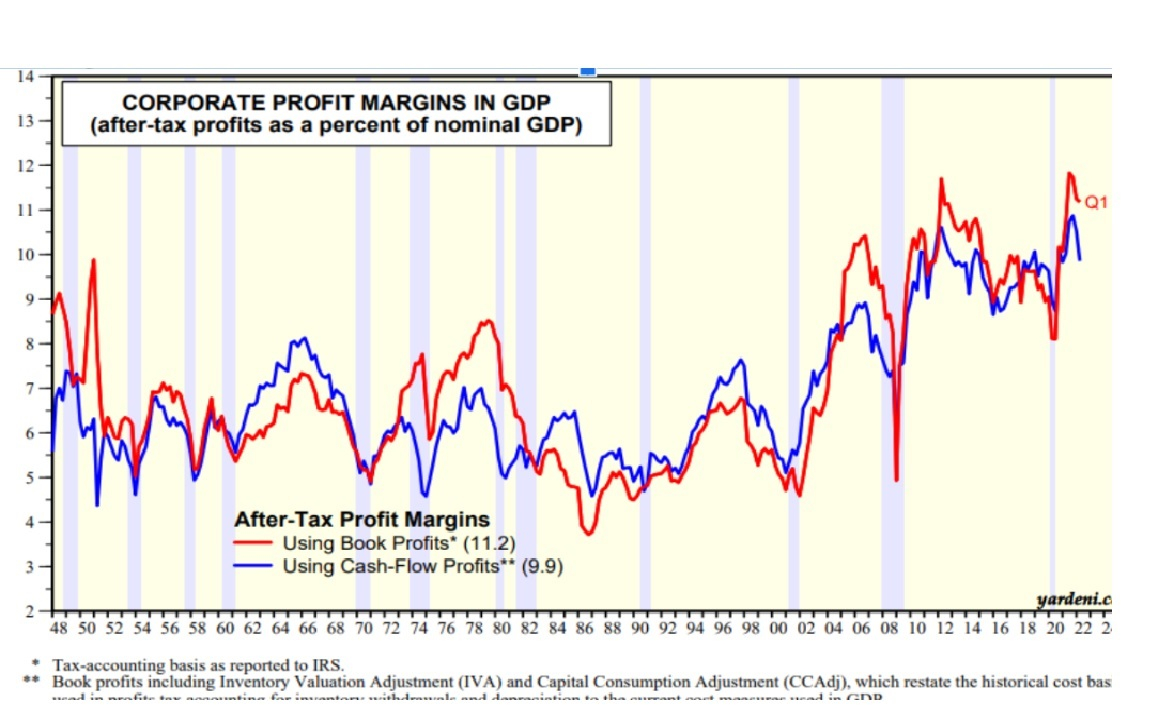

Во-первых, рост цен происходит на фоне роста прибылей компаний в целом и увеличения доли корпоративных прибылей в ВВП.

Profits to GDP

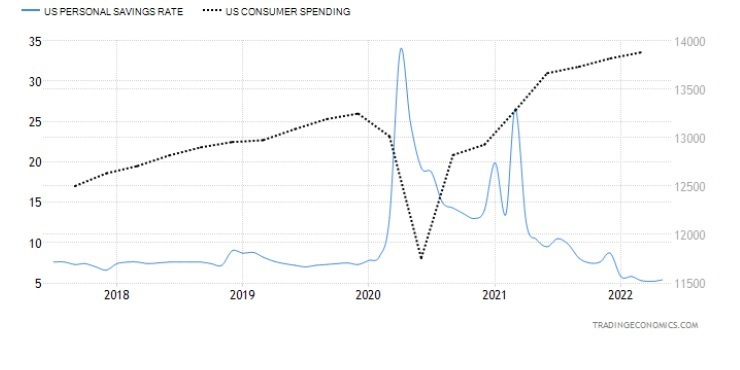

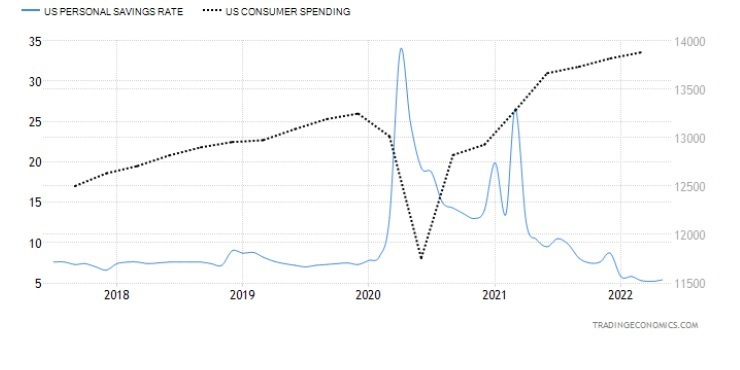

Население имеет значительные средства для потребления, не экономя и не сберегая — уровень сбережений снижается, в то время как потребление растет.

Savings vs Spendings

Компании на этом активно зарабатывают через повышение цен, тем более на фоне отставания производства от спроса. Вдобавок к этому, желание населения работать существенно снизислось, а значит требования по оплате выросли, что создало дефицит в предложении труда и повлияло на рост себестоимости, став еще одним компонентом инфляционного расширения. Таким образом все эти факторы сохранения и расширения маржинальности, помимо прочего, опосредовали инфляционный спайк.

Соответственно инфляция, как и всегда, в конечном счете — итог монетарного и фискального экспансионизма, а вовсе не роста цен на энергоносители. Инфляция в сырье, в частности, в энергетических коммодитиз — по большей части также результат монетарной инфляции в активах в условиях нулевых ставок, когда избыточная ликвидность искала доходность выше ноля.

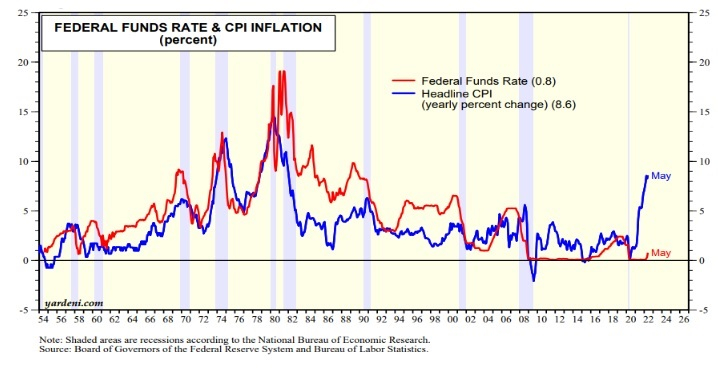

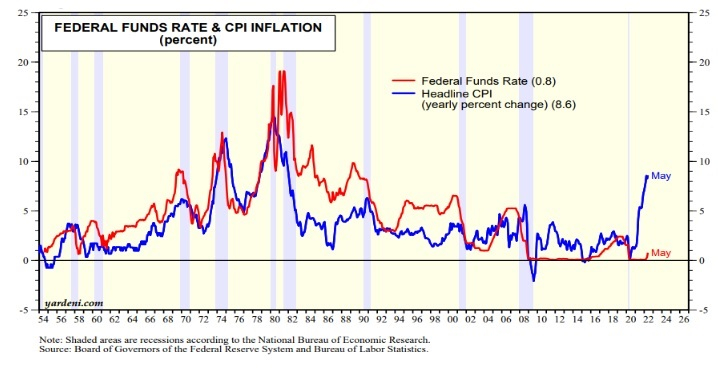

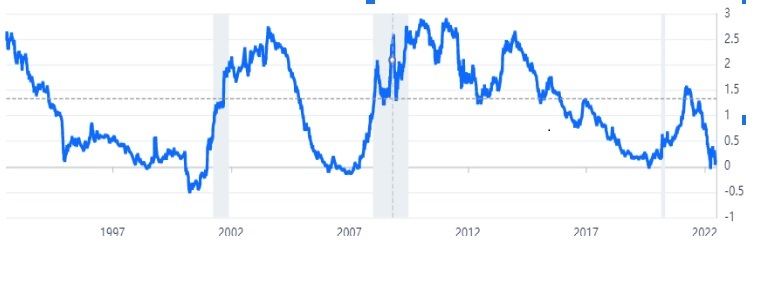

Во-вторых, есть важный момент с повышением ставок. Очевидны большие сложности в достижении успеха по борьбе с инфляцией, поскольку в предыдущем случае — в конце 70-х — начале 80-х годов, когда уровень инфляции достигал пиковых значений — 16%, ставки были увеличены на величину большую, нежели инфляция — до 20%.

Rate vs Inflation

Разумеется, сейчас это невозможно себе представить, т.к. при инфляции в 8% увеличение ставки до 10% означает одномоментно разбить экономику об землю и ввести ее в депрессию. Такое увеличение стоимости денег заблокирует и предложение, и спрос, разорвет банковские балансы и уронит рынки, вызвав экстраординарные убытки пенсионных фондов и страховых компаний. На фоне геополитической турбулентности и нарастающих факторов социального напряжения такое решение было бы смертельным для политических элит и вызвало бы, с высокой вероятностью, резкое изменение избирательных предпочтений, вплоть до социальных волнений.

В тоже время повышение ставки до 3-4% при инфляции в 8% все равно не решает проблему и не обеспечивает желаемой правительством мягкой посадки.

Адекватной и эффективной политикой в такой ситуации было бы продолжить аккуратную монетарную абсорбцию и одновременно стимулировать предложение через снижение регуляторного навеса и налогового бремени, т.е. сконцентрироваться на ВВП и экономическом росте — в первую очередь, и на инфляционной нейтрализации — во-вторую…

Несмотря на невозможность избежать болезненности процесса санации и самой рецессии как таковой, это позволит санировать закредитованную экономику, устранив разрушающий леверидж и придав импульс здоровому восстановлению.

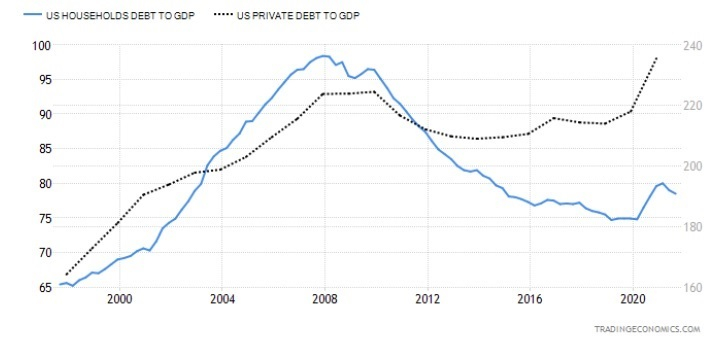

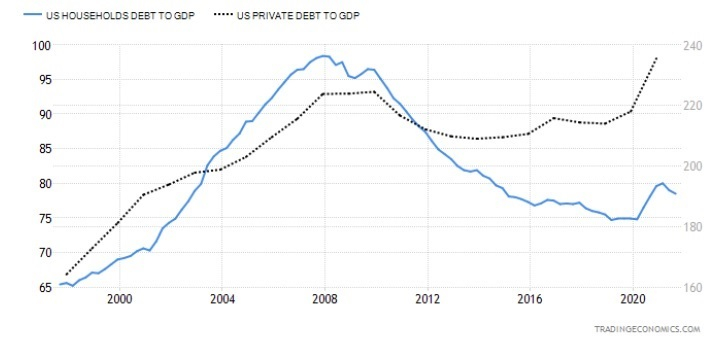

Инфляционная волна, которая захлестнула экономику после разблокирования локдаунов, судя по всему обещает схлынуть, а проблемы в логистических цепочках и дефициты компонентов должны закончиться, что будет выравниванием соотношения спроса и предложения. Помимо этого, есть и еще два фактора, обладающих положительным потенциалом для смягчения удара: низкая безработица на уровне 3,6% и относительно низкая закредитованность домохозяйств — около 78% ВВП.

Household Debt vs Private Debt to GDP

Однако в нынешних условиях доминирования лево-популисткого дискурса политики властных элит сильно рассчитывать на такой “правый разворот” не приходится. А это значит, что вероятность либо болезненной рецессии, возможно, в стагфляционном режиме, либо очередной кредитной экспансии государства, продолжает интенсивно расти.

Рынки, в целом, будучи опережающим поведенческим индикатором состояния экономики, фактически уже прайсят рецессию и ухудшение перспектив: стоимость активов как товарно-сырьевого, так и фондового рынка значительно снизилась.

Рост доходностей госбондов — наиболее важный показатель опасений по инфляции, которая съедает номинальную доходность. Инвесторы уходят из длинных сроков погашения и остаются или увеличивают позиции в кэше и короткой дюрации.

Кэш и короткий край тем более востребованы, поскольку для снижения темпов инфляционного роста FED ужесточает монетарную политику и повышает стоимость денег.

В итоге, повышение ставки по фед. фондам и соответствующий рост ставок госбондов увеличивает ставку дисконтирования денежных потоков, формирующих оценку производительных активов. Это означает, что занимать становится дороже, а реальные денежные потоки сокращаются за счет инфляции. Соответственно, инвестиционные премии к безрисковым активам снижаются, а стоимость капитала растет. Все это уменьшает оценки активов — как в акциях, так и в облигациях — и рынки снижаются.

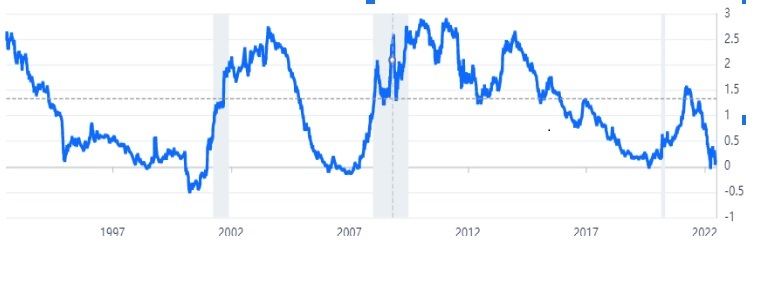

Второй раз с марта 2022 года мы наблюдаем инверсию кривой доходности 2/10 Y Trsrs.

2-10 Y T-Notes

Инверсия кривой — это всего лишь отражение поведения инвесторов, обусловленного ожиданиями и оценками рисков и возможностей. Соответственно, инверсия означает, что ожидания перспектив инфляционного ослабления негативные, так же как ожидания относительно способности и возможностей FEDа обуздать инфляцию и не отправить экономику в затяжную рецессию.

Таким образом, распродажа длинной дюрации и рост ее доходности с одновременным ростом стоимости денег — результат негативных ожиданий экономических перспектив в целом: инвесторы ожидают уменьшения денежных потоков в силу сжатия экономической активности агентов и уходят в защитную быструю ликвидность — кэш и короткую дюрацию.

В результате, текущий стагфляционный вектор говорит о наихудших ожиданиях экономических агентов — производителей и потребителей, одновременно являющихся инвесторами.

Тем не менее, рецессия — это необходимый санационный процесс, который позволит экономике очиститься от переоценки и последствий гос. левериджа, сбалансировать спрос и предложение, возможности и потребности рыночных агентов. Насколько такое очищение будет масштабным, глубоким и продолжительным — зависит от позиции правительства и его экономической политики.

А рынки — это всего лишь отражения ожиданий и оценок экономических агентов, формирующиеся как реакция на действия власти. И чем меньше будет вмешательство правительства в рыночный механизм экономического балансирования, тем более сглаженными и менее волатильными будут ожидания экономических агентов.

Плохая новость в том, что администрация президента Байдена об этом знает, но, судя по всему, продолжит ломать рынок, пытаясь в очередной раз «занять у завтрашнего дня» — то есть у будущего поколения.

Популизм и страх — похоже, единственные фундаментальные и взаимосвязанные основания в принятии решений нынешней администрации.

Текущая инфляция обусловлена избыточным расширением денежного предложения в 2020-2021 годах, когда в экономику было влито около 20% ВВП в разных формах: QE, соцпрограммы, целевое кредитование и пр. Эти деньги вызвали значительное увеличение денежных доходов агентов на фоне сокращения потребления, обусловленного локдаунами.

Во второй половине 2021-начале 2022 года эти деньги хлынули на рынок в результате снятия ограничений. Это вызвало значительный рост потребления на фоне явного стресса предложения, страдающего от разрыва логистических цепочек, дефицита компонентов и трудовой силы, регуляторно-фискального ужесточения.

Немаловажным контрибьютором в дисбаланс стала инфляция сырьевых активов, которая, в свою очередь, была вызвана экстраординарным притоком инвестиций, обеспеченным нулевыми кредитными ставками, крайне низкой доходностью в безрисковых инструментах и геополитическим напряжением.

Помимо этого, не следует забывать о двух моментах.

Во-первых, рост цен происходит на фоне роста прибылей компаний в целом и увеличения доли корпоративных прибылей в ВВП.

Profits to GDP

Население имеет значительные средства для потребления, не экономя и не сберегая — уровень сбережений снижается, в то время как потребление растет.

Savings vs Spendings

Компании на этом активно зарабатывают через повышение цен, тем более на фоне отставания производства от спроса. Вдобавок к этому, желание населения работать существенно снизислось, а значит требования по оплате выросли, что создало дефицит в предложении труда и повлияло на рост себестоимости, став еще одним компонентом инфляционного расширения. Таким образом все эти факторы сохранения и расширения маржинальности, помимо прочего, опосредовали инфляционный спайк.

Соответственно инфляция, как и всегда, в конечном счете — итог монетарного и фискального экспансионизма, а вовсе не роста цен на энергоносители. Инфляция в сырье, в частности, в энергетических коммодитиз — по большей части также результат монетарной инфляции в активах в условиях нулевых ставок, когда избыточная ликвидность искала доходность выше ноля.

Во-вторых, есть важный момент с повышением ставок. Очевидны большие сложности в достижении успеха по борьбе с инфляцией, поскольку в предыдущем случае — в конце 70-х — начале 80-х годов, когда уровень инфляции достигал пиковых значений — 16%, ставки были увеличены на величину большую, нежели инфляция — до 20%.

Rate vs Inflation

Разумеется, сейчас это невозможно себе представить, т.к. при инфляции в 8% увеличение ставки до 10% означает одномоментно разбить экономику об землю и ввести ее в депрессию. Такое увеличение стоимости денег заблокирует и предложение, и спрос, разорвет банковские балансы и уронит рынки, вызвав экстраординарные убытки пенсионных фондов и страховых компаний. На фоне геополитической турбулентности и нарастающих факторов социального напряжения такое решение было бы смертельным для политических элит и вызвало бы, с высокой вероятностью, резкое изменение избирательных предпочтений, вплоть до социальных волнений.

В тоже время повышение ставки до 3-4% при инфляции в 8% все равно не решает проблему и не обеспечивает желаемой правительством мягкой посадки.

Адекватной и эффективной политикой в такой ситуации было бы продолжить аккуратную монетарную абсорбцию и одновременно стимулировать предложение через снижение регуляторного навеса и налогового бремени, т.е. сконцентрироваться на ВВП и экономическом росте — в первую очередь, и на инфляционной нейтрализации — во-вторую…

Несмотря на невозможность избежать болезненности процесса санации и самой рецессии как таковой, это позволит санировать закредитованную экономику, устранив разрушающий леверидж и придав импульс здоровому восстановлению.

Инфляционная волна, которая захлестнула экономику после разблокирования локдаунов, судя по всему обещает схлынуть, а проблемы в логистических цепочках и дефициты компонентов должны закончиться, что будет выравниванием соотношения спроса и предложения. Помимо этого, есть и еще два фактора, обладающих положительным потенциалом для смягчения удара: низкая безработица на уровне 3,6% и относительно низкая закредитованность домохозяйств — около 78% ВВП.

Household Debt vs Private Debt to GDP

Однако в нынешних условиях доминирования лево-популисткого дискурса политики властных элит сильно рассчитывать на такой “правый разворот” не приходится. А это значит, что вероятность либо болезненной рецессии, возможно, в стагфляционном режиме, либо очередной кредитной экспансии государства, продолжает интенсивно расти.

Рынки, в целом, будучи опережающим поведенческим индикатором состояния экономики, фактически уже прайсят рецессию и ухудшение перспектив: стоимость активов как товарно-сырьевого, так и фондового рынка значительно снизилась.

Рост доходностей госбондов — наиболее важный показатель опасений по инфляции, которая съедает номинальную доходность. Инвесторы уходят из длинных сроков погашения и остаются или увеличивают позиции в кэше и короткой дюрации.

Кэш и короткий край тем более востребованы, поскольку для снижения темпов инфляционного роста FED ужесточает монетарную политику и повышает стоимость денег.

В итоге, повышение ставки по фед. фондам и соответствующий рост ставок госбондов увеличивает ставку дисконтирования денежных потоков, формирующих оценку производительных активов. Это означает, что занимать становится дороже, а реальные денежные потоки сокращаются за счет инфляции. Соответственно, инвестиционные премии к безрисковым активам снижаются, а стоимость капитала растет. Все это уменьшает оценки активов — как в акциях, так и в облигациях — и рынки снижаются.

Второй раз с марта 2022 года мы наблюдаем инверсию кривой доходности 2/10 Y Trsrs.

2-10 Y T-Notes

Инверсия кривой — это всего лишь отражение поведения инвесторов, обусловленного ожиданиями и оценками рисков и возможностей. Соответственно, инверсия означает, что ожидания перспектив инфляционного ослабления негативные, так же как ожидания относительно способности и возможностей FEDа обуздать инфляцию и не отправить экономику в затяжную рецессию.

Таким образом, распродажа длинной дюрации и рост ее доходности с одновременным ростом стоимости денег — результат негативных ожиданий экономических перспектив в целом: инвесторы ожидают уменьшения денежных потоков в силу сжатия экономической активности агентов и уходят в защитную быструю ликвидность — кэш и короткую дюрацию.

В результате, текущий стагфляционный вектор говорит о наихудших ожиданиях экономических агентов — производителей и потребителей, одновременно являющихся инвесторами.

Тем не менее, рецессия — это необходимый санационный процесс, который позволит экономике очиститься от переоценки и последствий гос. левериджа, сбалансировать спрос и предложение, возможности и потребности рыночных агентов. Насколько такое очищение будет масштабным, глубоким и продолжительным — зависит от позиции правительства и его экономической политики.

А рынки — это всего лишь отражения ожиданий и оценок экономических агентов, формирующиеся как реакция на действия власти. И чем меньше будет вмешательство правительства в рыночный механизм экономического балансирования, тем более сглаженными и менее волатильными будут ожидания экономических агентов.

Плохая новость в том, что администрация президента Байдена об этом знает, но, судя по всему, продолжит ломать рынок, пытаясь в очередной раз «занять у завтрашнего дня» — то есть у будущего поколения.

Популизм и страх — похоже, единственные фундаментальные и взаимосвязанные основания в принятии решений нынешней администрации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба