Сильное понижение прогноза Micron на четвертый квартал отражает резкое сокращение спроса на смартфоны и компьютеры.

Акции компании упали в пятницу до 52-недельного минимума.

Бум у производителей полупроводников, похоже, завершился с ослаблением потребительского спроса, а также на фоне сказывающихся на отрасли проблем с запасами.

Акции Micron Technology (NASDAQ:MU) упали в пятницу до 52-недельного минимума после публикации отчета за третий квартал. Хотя результаты превысили ожидания Уолл-стрит, прогноз на четвертый квартал оказался существенно ниже оценок аналитиков из-за слабого спроса на рынках потребительской электроники, в том числе ПК и смартфонов.

Было ли падение акций на фоне отчета чрезмерной реакцией или тревожным сигналом?

Базовая стоимость Micron

Micron — это компания полупроводниковой отрасли, занимающаяся разработкой, производством и сбытом чипов памяти и накопителей. Компания осуществляет деятельность в четырех сегментах: вычислительные и сетевые технологии, мобильные решения, накопители для корпоративного применения и встроенные микросхемы. Micron является отраслевым лидером в разработке технологий DRAM и NAND.

Диапазон за 52 недели: $51,40-$98,45

Рыночная капитализация: $59,18 миллиарда

Мультипликатор P/E: 6,12x

Совокупный среднегодовой темп роста (CAGR) выручки за последние 5 лет: 17,4%

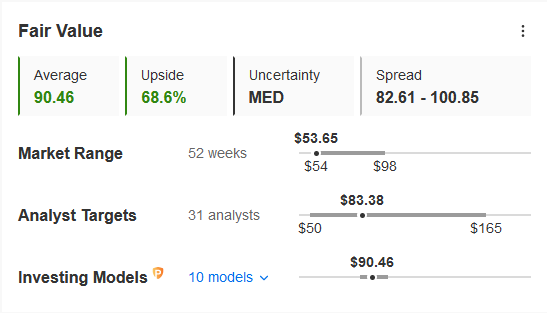

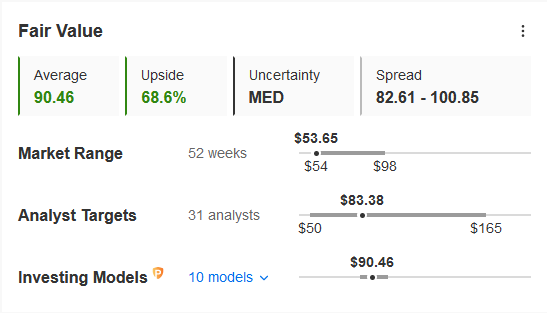

Как показывает InvestingPro+, средняя целевая цена акций Micron, рассчитанная на основе мнений 31 аналитика, составляет $83,38 (потенциал роста более чем на 55%), а справедливая стоимость равна $90,46 (потенциал роста более чем на 68%).

Справедливая стоимость акций Micron согласно InvestingPro+

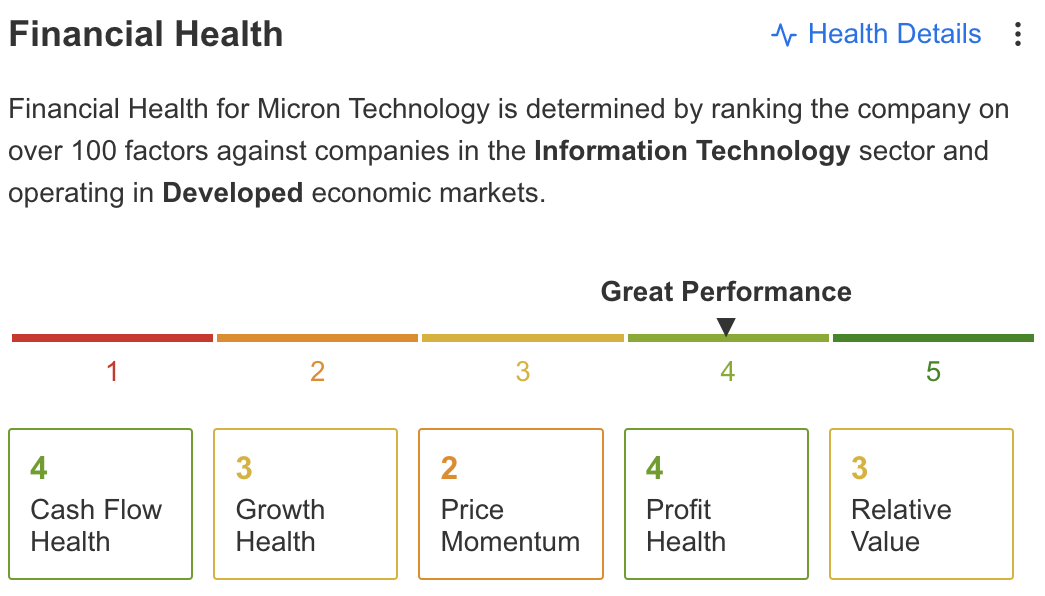

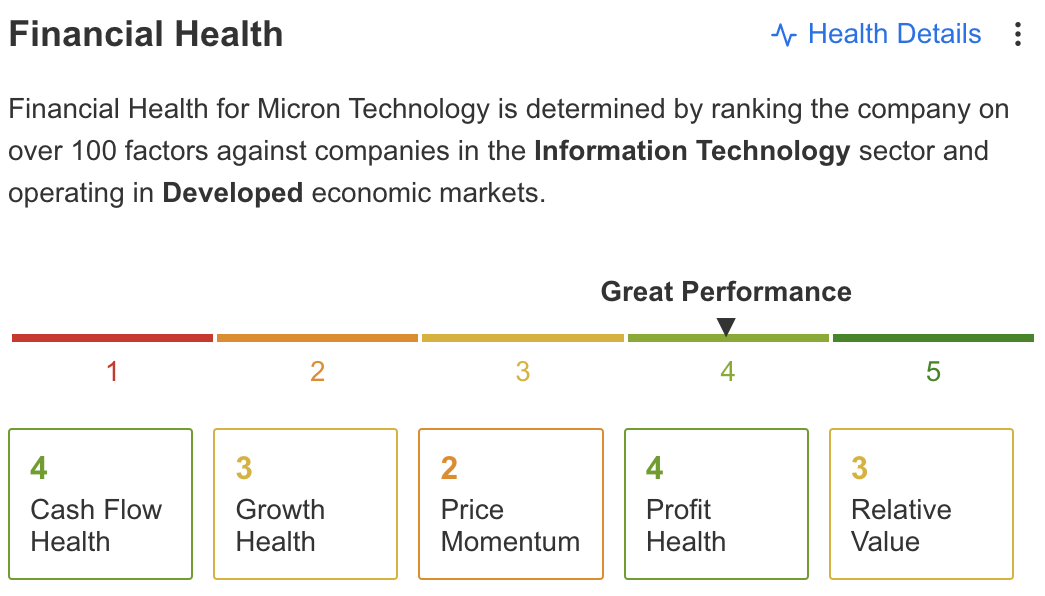

В рейтинге финансового благополучия InvestingPro+ компания набрала 4 балла из 5 возможных.

рейтинге финансового благополучия MU

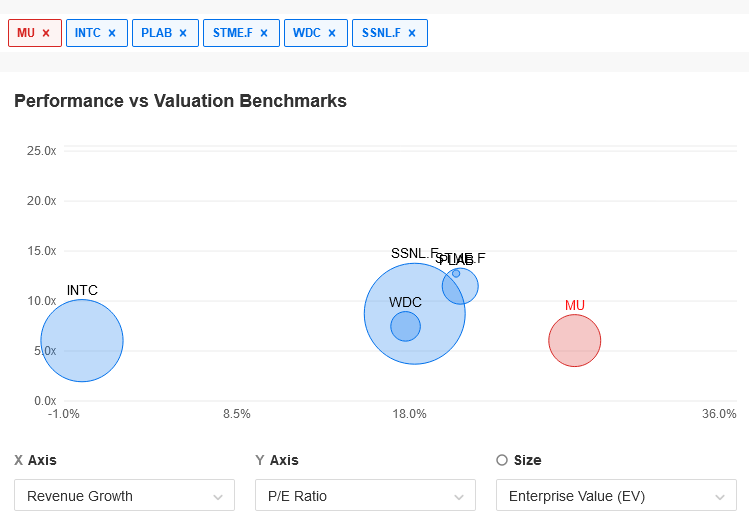

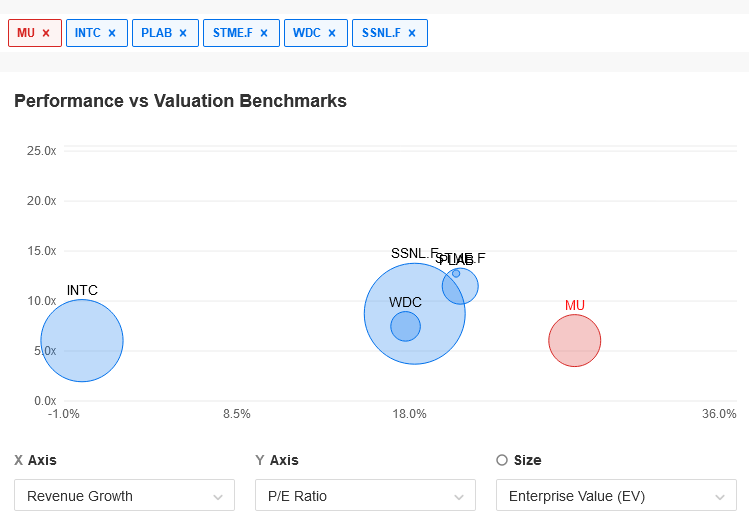

Вдобавок к этому, Micron обладает одним из самых низких мультипликаторов P/E среди конкурентов на графике сопоставления с оценочными бенчмарками.

Сопоставление Micron с конкурентами, InvestingPro+

Резкое снижение прогноза и текущие затруднения

Квартальный релиз больше всего запомнился значительным снижением прогноза на четвертый квартал вследствие ухудшения спроса. Поставки в сегменте ПК, согласно новому прогнозу, сократятся на 10% по сравнению с сопоставимым периодом прошлого года (г/г), тогда как первоначально ожидалось, что они примерно не изменятся. Прогноз для сегмента мобильных устройств теперь предполагает снижение на средний однозначный процент (первоначально ожидался рост на средний однозначный процент).

Вдобавок к этому, во время конференц-колла компания сообщила, что несколько ее клиентов, в том числе производители ПК и смартфонов, корректируют свои запасы на фоне антиковидных ограничений в Китае, усугубивших проблемы в цепочках поставок, при этом макроэкономический климат заставляет некоторых проявлять повышенную осторожность.

Micron теперь прогнозирует прибыль на акцию за четвертый квартал в диапазоне $1,43–$1,83 против консенсуса $2,62, а выручку — в диапазоне $6,8-7,6 миллиарда против консенсуса $9,05 миллиарда. Объемы поставок памяти в битах и ASP, вероятно, сократятся в четвертом квартале.

С учетом этих трудностей Micron решила понизить прогноз по росту поставок, планируя минимизировать рост объемов поставок памяти в 2023 финансовом году и использовать существующие запасы для удовлетворения части спроса. В результате этого будут снижены капитальные затраты на оборудование для производства полупроводниковых пластин.

Долгосрочные перспективы

Облачный, сетевой, автомобильный и промышленные рынки по-прежнему демонстрируют устойчивость.

С учетом предполагаемого ослабления спроса во второй половине 2022 года Micron ожидает, что рост спроса на память в индустрии в 2022 году будет ниже долгосрочного CAGR, составляющего примерно 15–20% для DRAM и 25–30% для NAND.

Вместе с тем долгосрочные тренды спроса (дата-центры, автопром и другие сферы) остаются благоприятными, и компания сохранила свой долгосрочный прогноз по CAGR спроса на память DRAM и NAND в битах.

Все это говорит о том, что сейчас мы имеем дело с циклическими изменениями, и перспективы Micron серьезно не пострадали. А с учетом того, что акции компании после снижения прогноза упали всего на 3%, рынок, видимо, уже учел в котировках замедление.

Итог: при ослаблении спроса оценка начинает играть первостепенное значение

С учетом снижения акций Micron более чем на 40% с начала года, а также существования значительного пространства для роста, судя по справедливой стоимости InvestingPro+, мы считаем, что краткосрочные затруднения компании уже учтены в котировках.

Вдобавок к этому, руководство сохранило прогноз по долгосрочному CAGR, компания обладает сильным балансом, планирует более агрессивный выкуп акций в четвертом квартале и существенно улучшила свое положение относительно конкурентов на рынках памяти DRAM и NAND, так что ее акции недооценены.

Акции компании упали в пятницу до 52-недельного минимума.

Бум у производителей полупроводников, похоже, завершился с ослаблением потребительского спроса, а также на фоне сказывающихся на отрасли проблем с запасами.

Акции Micron Technology (NASDAQ:MU) упали в пятницу до 52-недельного минимума после публикации отчета за третий квартал. Хотя результаты превысили ожидания Уолл-стрит, прогноз на четвертый квартал оказался существенно ниже оценок аналитиков из-за слабого спроса на рынках потребительской электроники, в том числе ПК и смартфонов.

Было ли падение акций на фоне отчета чрезмерной реакцией или тревожным сигналом?

Базовая стоимость Micron

Micron — это компания полупроводниковой отрасли, занимающаяся разработкой, производством и сбытом чипов памяти и накопителей. Компания осуществляет деятельность в четырех сегментах: вычислительные и сетевые технологии, мобильные решения, накопители для корпоративного применения и встроенные микросхемы. Micron является отраслевым лидером в разработке технологий DRAM и NAND.

Диапазон за 52 недели: $51,40-$98,45

Рыночная капитализация: $59,18 миллиарда

Мультипликатор P/E: 6,12x

Совокупный среднегодовой темп роста (CAGR) выручки за последние 5 лет: 17,4%

Как показывает InvestingPro+, средняя целевая цена акций Micron, рассчитанная на основе мнений 31 аналитика, составляет $83,38 (потенциал роста более чем на 55%), а справедливая стоимость равна $90,46 (потенциал роста более чем на 68%).

Справедливая стоимость акций Micron согласно InvestingPro+

В рейтинге финансового благополучия InvestingPro+ компания набрала 4 балла из 5 возможных.

рейтинге финансового благополучия MU

Вдобавок к этому, Micron обладает одним из самых низких мультипликаторов P/E среди конкурентов на графике сопоставления с оценочными бенчмарками.

Сопоставление Micron с конкурентами, InvestingPro+

Резкое снижение прогноза и текущие затруднения

Квартальный релиз больше всего запомнился значительным снижением прогноза на четвертый квартал вследствие ухудшения спроса. Поставки в сегменте ПК, согласно новому прогнозу, сократятся на 10% по сравнению с сопоставимым периодом прошлого года (г/г), тогда как первоначально ожидалось, что они примерно не изменятся. Прогноз для сегмента мобильных устройств теперь предполагает снижение на средний однозначный процент (первоначально ожидался рост на средний однозначный процент).

Вдобавок к этому, во время конференц-колла компания сообщила, что несколько ее клиентов, в том числе производители ПК и смартфонов, корректируют свои запасы на фоне антиковидных ограничений в Китае, усугубивших проблемы в цепочках поставок, при этом макроэкономический климат заставляет некоторых проявлять повышенную осторожность.

Micron теперь прогнозирует прибыль на акцию за четвертый квартал в диапазоне $1,43–$1,83 против консенсуса $2,62, а выручку — в диапазоне $6,8-7,6 миллиарда против консенсуса $9,05 миллиарда. Объемы поставок памяти в битах и ASP, вероятно, сократятся в четвертом квартале.

С учетом этих трудностей Micron решила понизить прогноз по росту поставок, планируя минимизировать рост объемов поставок памяти в 2023 финансовом году и использовать существующие запасы для удовлетворения части спроса. В результате этого будут снижены капитальные затраты на оборудование для производства полупроводниковых пластин.

Долгосрочные перспективы

Облачный, сетевой, автомобильный и промышленные рынки по-прежнему демонстрируют устойчивость.

С учетом предполагаемого ослабления спроса во второй половине 2022 года Micron ожидает, что рост спроса на память в индустрии в 2022 году будет ниже долгосрочного CAGR, составляющего примерно 15–20% для DRAM и 25–30% для NAND.

Вместе с тем долгосрочные тренды спроса (дата-центры, автопром и другие сферы) остаются благоприятными, и компания сохранила свой долгосрочный прогноз по CAGR спроса на память DRAM и NAND в битах.

Все это говорит о том, что сейчас мы имеем дело с циклическими изменениями, и перспективы Micron серьезно не пострадали. А с учетом того, что акции компании после снижения прогноза упали всего на 3%, рынок, видимо, уже учел в котировках замедление.

Итог: при ослаблении спроса оценка начинает играть первостепенное значение

С учетом снижения акций Micron более чем на 40% с начала года, а также существования значительного пространства для роста, судя по справедливой стоимости InvestingPro+, мы считаем, что краткосрочные затруднения компании уже учтены в котировках.

Вдобавок к этому, руководство сохранило прогноз по долгосрочному CAGR, компания обладает сильным балансом, планирует более агрессивный выкуп акций в четвертом квартале и существенно улучшила свое положение относительно конкурентов на рынках памяти DRAM и NAND, так что ее акции недооценены.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба