В первой половине торговой сессии среды, 13 июля, рынок акций США заметно снижался после публикации данных по потребительской инфляции за июнь, которая достигла рекордного значения с ноября 1981 г. на уровне 9,1% г/г.

Дневной график фьючерсов на S&P 500. Источник: TradingView

Данное событие спровоцировало заметную переоценку ожиданий по ставкам: если накануне публикации фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,74% на заседании FOMC 27 июля и рост до 3,4% к концу года, то сразу после публикации эти показатели выросли до 0,84% и 3,6%. Иными словами, рынок начинает учитывать в ценах уже довольно высокую вероятность повышения ставок через две недели сразу на 100 базисных пунктов.

На 17:05 мск:

S&P 500 — 3776 п. (-1,11%), с нач. года: -20,54%

Dow Jones Industrial — 30 641 п. (-1,10%), с нач. года: -15,47%

Nasdaq Composite — 11 156 п. (-0,97%), с нач. года: -28,55%

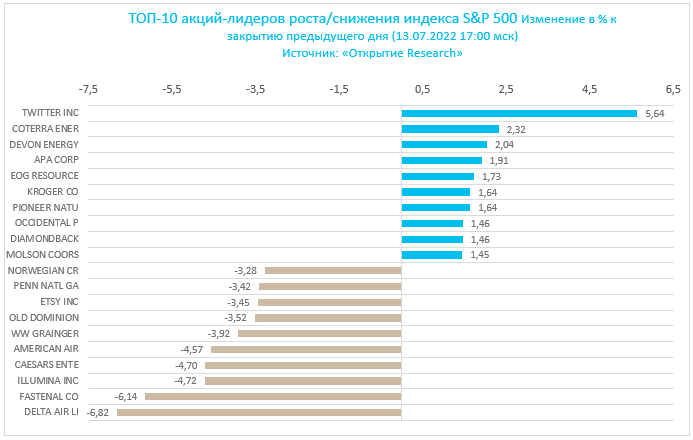

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 17:05 мск снижались 10 из 11 основных секторов индекса.

Наибольшую устойчивость показывали энергетика (+0,69%), производство товаров длительного пользования (-0,51%) и первой необходимости (-0,64%). Главными аутсайдерами выступали производство материалов (-1,65%), финансы (-1,57%) и недвижимость (-1,44%).

Рынок акций США столкнулся еще с одной проблемой, а именно с конкуренцией за деньги инвесторов со стороны рынка облигаций. По данным Bloomberg, в период времени с 2000 года по настоящий момент в среднем 21% компаний из S&P 500 предлагал дивидендную доходность, превышающую доходность 10-летних трежерис. В настоящий момент это значение составляет около 12%, что является самым низким уровнем с 2007 года.

ФРС сделала борьбу с инфляцией своим главным приоритетом, что с большой вероятностью может привести к рецессии в Европе и жесткой посадке экономики США, отмечает инвестиционный директор Fidelity International Эндрю МакКаффери. По его прогнозу, волатильность мирового рынка акций останется высокой как минимум до тех пор, пока инфляция не начнет снижаться, а мировые центробанки не смягчат свою позицию. Также он рекомендует инвесторам ориентироваться на акции стоимости, которые выглядят «относительно дешевыми».

Перспективы рынка акций США остаются негативными из-за высокой инфляции, ухудшившихся финансовых условий и слишком оптимистичных прогнозов по прибыли американских корпораций на 2022 и 2023 годы, пишут стратеги Kempen. При этом они видят два позитивных, но маловероятных сценария для рынка акций: 1) инфляция довольно быстро снижается, не причинив серьезного экономического ущерба, и 2) начинается мягкая рецессия, которая завершает цикл повышения ставок или даже провоцирует их снижение.

Стратеги Bernstein отмечают, что корреляция между акциями на рынке Европы и США выросла, вернувшись к среднеисторическим значениям. В подобных условиях обгонять рынок, вероятно, станет намного сложнее, и инвесторам, вполне возможно, следует присмотреться к биржевым фондам.

Макроэкономическая статистика

Потребительская инфляция в июне: +1,3% м/м, +9,1% г/г (максимум с ноября 1981 г.) против +1,0% м/м, +8,6% г/г в мае и против консенсус-прогноза в +1,1% м/м, +8,8% г/г. Цены на энергоносители выросли на 41,6% г/г (максимум с апреля 1980 г.), на продукты питания — на 10,4% г/г (максимум с февраля 1981 г.), на жилье — на 5,6% г/г (максимум с февраля 1991 г.), на новые автомобили — на 11,4% г/г.

Базовая потребительская инфляция в июне: +0,7% м/м, +5,9% г/г (шестимесячный минимум) против +0,6% м/м, +6,0% г/г в мае и против консенсус-прогноза в +0,6% м/м, +5,7% г/г. В годовом сопоставлении показатель снижается третий месяц подряд.

Корпоративные истории

Акции Twitter (TWTR) росли на 5,6%: компания подала в суд на Илона Маска после его отказа купить социальную сеть за $44 млрд

Акции Delta Air Lines (DAL) снижались на 7,2%: квартальная прибыль авиакомпании оказалась ниже ожиданий рынка, кроме того, она предупредила о том, что высокие операционные расходы сохранятся до конца года

Акции Boxed (BOXD) прибавляли 9,8%: Wells Fargo начал покрытие бумаг с рейтинг «выше рынка»

Акции Humanigen (HGEN) дешевели на 77%: компания сообщила, что ее препарат для лечения Covid-19 не показал статистически значимых позитивных результатов в первой фазе испытаний

Акции Cardlytics (CDLX) теряли 4,4%: Bank of America понизил рейтинг бумаг, объяснив свое решение ухудшением макроэкономической ситуации

Дневной график фьючерсов на S&P 500. Источник: TradingView

Данное событие спровоцировало заметную переоценку ожиданий по ставкам: если накануне публикации фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,74% на заседании FOMC 27 июля и рост до 3,4% к концу года, то сразу после публикации эти показатели выросли до 0,84% и 3,6%. Иными словами, рынок начинает учитывать в ценах уже довольно высокую вероятность повышения ставок через две недели сразу на 100 базисных пунктов.

На 17:05 мск:

S&P 500 — 3776 п. (-1,11%), с нач. года: -20,54%

Dow Jones Industrial — 30 641 п. (-1,10%), с нач. года: -15,47%

Nasdaq Composite — 11 156 п. (-0,97%), с нач. года: -28,55%

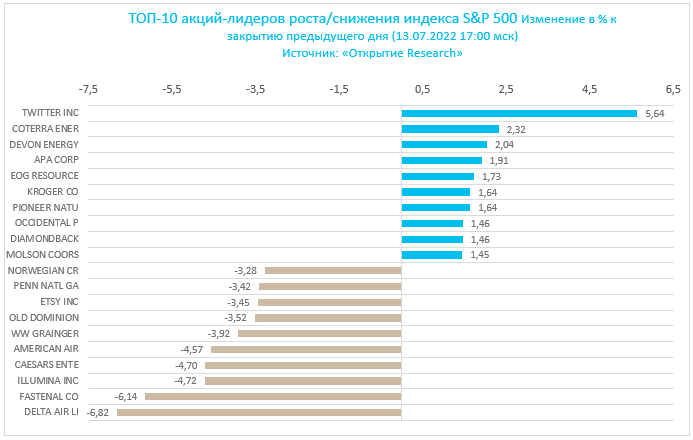

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 17:05 мск снижались 10 из 11 основных секторов индекса.

Наибольшую устойчивость показывали энергетика (+0,69%), производство товаров длительного пользования (-0,51%) и первой необходимости (-0,64%). Главными аутсайдерами выступали производство материалов (-1,65%), финансы (-1,57%) и недвижимость (-1,44%).

Рынок акций США столкнулся еще с одной проблемой, а именно с конкуренцией за деньги инвесторов со стороны рынка облигаций. По данным Bloomberg, в период времени с 2000 года по настоящий момент в среднем 21% компаний из S&P 500 предлагал дивидендную доходность, превышающую доходность 10-летних трежерис. В настоящий момент это значение составляет около 12%, что является самым низким уровнем с 2007 года.

ФРС сделала борьбу с инфляцией своим главным приоритетом, что с большой вероятностью может привести к рецессии в Европе и жесткой посадке экономики США, отмечает инвестиционный директор Fidelity International Эндрю МакКаффери. По его прогнозу, волатильность мирового рынка акций останется высокой как минимум до тех пор, пока инфляция не начнет снижаться, а мировые центробанки не смягчат свою позицию. Также он рекомендует инвесторам ориентироваться на акции стоимости, которые выглядят «относительно дешевыми».

Перспективы рынка акций США остаются негативными из-за высокой инфляции, ухудшившихся финансовых условий и слишком оптимистичных прогнозов по прибыли американских корпораций на 2022 и 2023 годы, пишут стратеги Kempen. При этом они видят два позитивных, но маловероятных сценария для рынка акций: 1) инфляция довольно быстро снижается, не причинив серьезного экономического ущерба, и 2) начинается мягкая рецессия, которая завершает цикл повышения ставок или даже провоцирует их снижение.

Стратеги Bernstein отмечают, что корреляция между акциями на рынке Европы и США выросла, вернувшись к среднеисторическим значениям. В подобных условиях обгонять рынок, вероятно, станет намного сложнее, и инвесторам, вполне возможно, следует присмотреться к биржевым фондам.

Макроэкономическая статистика

Потребительская инфляция в июне: +1,3% м/м, +9,1% г/г (максимум с ноября 1981 г.) против +1,0% м/м, +8,6% г/г в мае и против консенсус-прогноза в +1,1% м/м, +8,8% г/г. Цены на энергоносители выросли на 41,6% г/г (максимум с апреля 1980 г.), на продукты питания — на 10,4% г/г (максимум с февраля 1981 г.), на жилье — на 5,6% г/г (максимум с февраля 1991 г.), на новые автомобили — на 11,4% г/г.

Базовая потребительская инфляция в июне: +0,7% м/м, +5,9% г/г (шестимесячный минимум) против +0,6% м/м, +6,0% г/г в мае и против консенсус-прогноза в +0,6% м/м, +5,7% г/г. В годовом сопоставлении показатель снижается третий месяц подряд.

Корпоративные истории

Акции Twitter (TWTR) росли на 5,6%: компания подала в суд на Илона Маска после его отказа купить социальную сеть за $44 млрд

Акции Delta Air Lines (DAL) снижались на 7,2%: квартальная прибыль авиакомпании оказалась ниже ожиданий рынка, кроме того, она предупредила о том, что высокие операционные расходы сохранятся до конца года

Акции Boxed (BOXD) прибавляли 9,8%: Wells Fargo начал покрытие бумаг с рейтинг «выше рынка»

Акции Humanigen (HGEN) дешевели на 77%: компания сообщила, что ее препарат для лечения Covid-19 не показал статистически значимых позитивных результатов в первой фазе испытаний

Акции Cardlytics (CDLX) теряли 4,4%: Bank of America понизил рейтинг бумаг, объяснив свое решение ухудшением макроэкономической ситуации

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба