18 июля 2022 smart-lab.ru Полубояринов Анатолий

Индекс Мосбиржи по итогам недели немного сполз вниз на 2,4%, нащупывая дно вблизи 2000. Будем говорить о нем заранее, потому что весьма любопытно будет, если его пробьют. Уже кажется, что не самая плохая идея была просто продать все акции на возобновлении торгов после месячного перерыва в марте и просто сесть в облигации.

Я конечно же так не делал.

Оптимисты, конечно, могут смотреть РТС, который выглядит чуточку красивее на коротких таймфреймах. Но на длинных лучше не смотреть, так и до блокировки в американских акциях не далеко евпочя.

БСПБ

В лидерах роста за неделю можно отметить выстреливший в пятницу Банк Санкт-Петербург, который рекомендовал 11,8 рублей на дивиденды. Это больше чем за предыдущие 3 года в сумме. Сразу появились сомнения и двоякие трактовки:

Либо у банка все хорошо. (Неужели такую выплату нельзя было сопроводить пресс-релизом с цифрами отчета?)

Либо у банка все плохо, и основные акционеры решили показаковать напоследок и дальше отдадут кому-то банк за копейки.

Согласитесь, на фоне стонов про капиталы банковского сектора, решение неоднозначное.

Я больше склоняюсь к первому варианту: банк точно рос в своем единственном регионе. Банк точно мог на комиссиях сорвать куш в марте-июне. Но я не понимаю, почему нельзя хоть какие-то циферки привести в подтверждение, что рекордный дивиденд — следствие прорывного полугодия.

Тонкая инвесторская натура: платят мало — плохо, не платят — плохо, платят много — плохо.

Петропавловск

Про лидера падения, думаю, что уже все читали — несчастный Петропавловск. Он первый, который получает золотую малину мира инвестиций в этом году: подешеветь в 10 и более раз с начала года. СПБ биржа на подходе.

Но как мне кажется, Петропавловск уже давно не был рыночной историей. Мутки у основных акционеров, мутки у кредиторов. У компании все было так себе и до 24 февраля и дисконтов к биржевой цене, потому что AISC (денежные расходы на унцию) были самыми высокими в отрасли. Когда у Полиметала было около 1000, у них было 1400, у Полюса 715. Была надежда на камбэк, который не случился.

RIP Петропавловск, в день святых Петра и Павла был твой последний торговый день.

ФСК и Россети

Также в пятницу стало известно о присоединении Россетей к ФСК. Упрощение юридической структуры ждали уже давно, и вот наконец-то оно происходит. Цены выкупов у несогласных примерно соответствовали цене закрытия в пятницу: Россети об 0,6058 (-3,3% к закрытию)

Россети ап 1,273 (+2,1%)

ФСК 0,0904 (+2%)

В результате ФСК получает много выручки и одновременно много убытка. Выручка ФСК составляла 246,9 млрд рублей, прибыль 66,5 млрд (годовой показатель на 30.09.2021, за 2021 год МСФО у компаний так и не вышли). У Россетей консолидированные результаты (включают ФСК) 1081 млрд млрд выручки и 58,6 млрд прибыли.

То есть будучи эффективной, но не без проблем ФСК, получит главный недостаток Россетей — плохие дочки, проблемы которых в последние годы закрывал сам ФСК своими дивидендами. Теперь эта проблема будет размывать прибыль ФСК и, соответственно, возможные дивиденды и любовь акционеров.

Поэтому я не уверен, что реорганизация такой — это плюс для акционеров ФСК. С другой стороны, ФСК пока стоит 113 млрд рублей (пока — потому что будет допэмиссия, параметры которой еще неизвестны), для такого объема прибыли это выглядит дешево. Но торопиться покупать-участвовать я бы не стал. Для акционеров Россетей, кажется, все понятно. Вероятно компанию просто ликвидируют, потому что по сути это надстройка над россыпью МРСК.

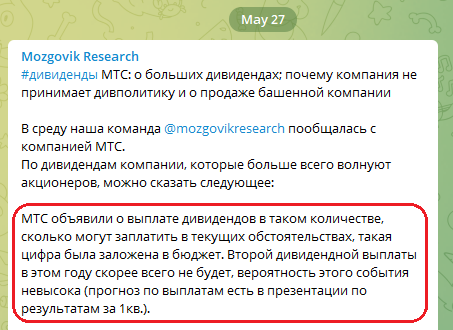

МТС и дивиденды

Здесь я только хотел отметить, что телеграмм-каналы, которые пытаются продать, что промежуточных дивидендов у МТС в этом году не будет, постят даже не вчерашнюю инфу. Об этом сама компания достаточно открыто говорила еще в мае.

Поэтому кричать в июле, что акции должны упасть из-за отказа от дальнейших выплат — странно.

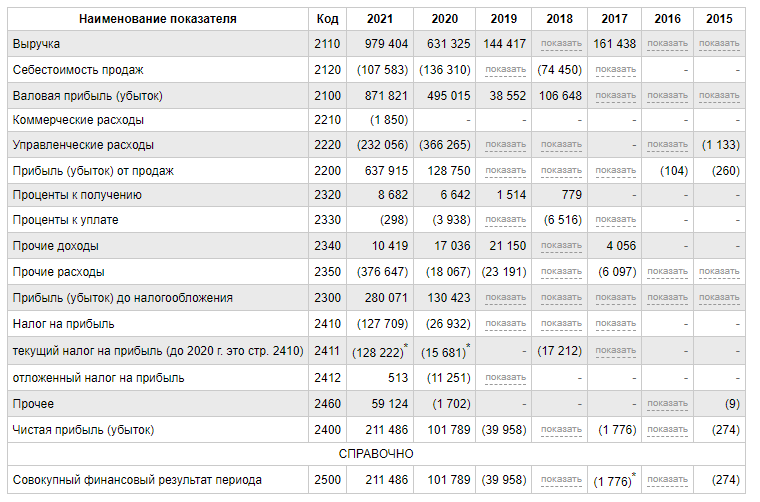

Про VK и Skyeng

Bell написал, что VK хочет купить Skyeng. У VK уже есть свой edtech, который состоит из Скилбокса и Гикбрейнса. Которые в 2021 году заработали 10,4 млрд выручки и 1,6 млрд убытка по EBITDA. В 1-ом квартале в годовом выражении 11 млрд выручки и 1,9 млрд убытка (за квартал 2,8 млрд выручки и 400 млрд убытка). По Smart ranking у Skyeng 1,5 млрд выручки за 1 квартал 2022 года, прибыль неизвестна, но это 3-я по размеру Edtech компания. Для себя узнал, что Like Центр тоже в 10-ке и даже прибыльный.

Кажется, в edtech зарабатывают только те, кто продают успешный успех. Прикладные навыки и знания денег не приносят.

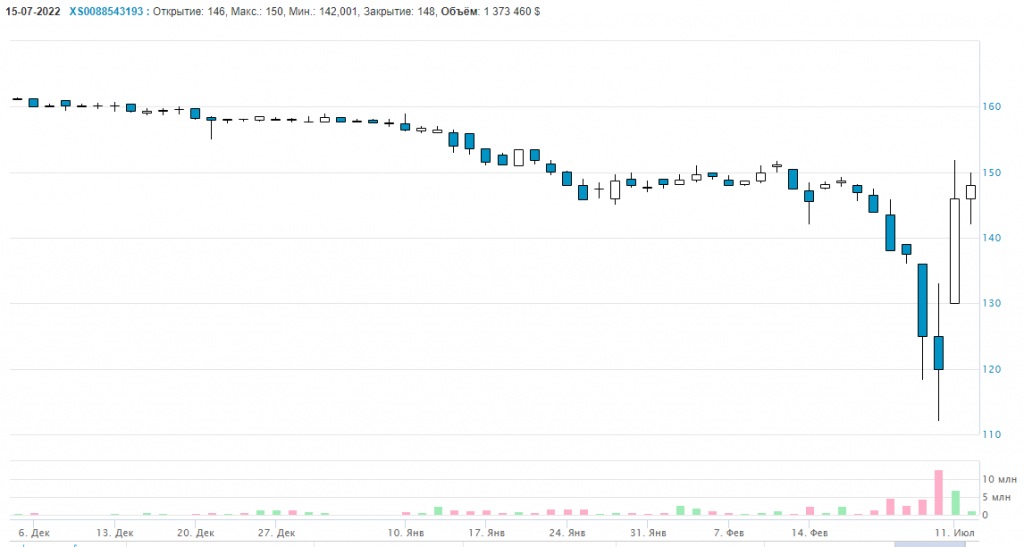

Еврооблигации

Спустя 5 месяцев возобновились торги по еврооблигациям РФ.

«Вжух» и ничего не было — вам показалось. Так можно сказать про весь долговой рынок и его ставки. Джуса здесь нет.

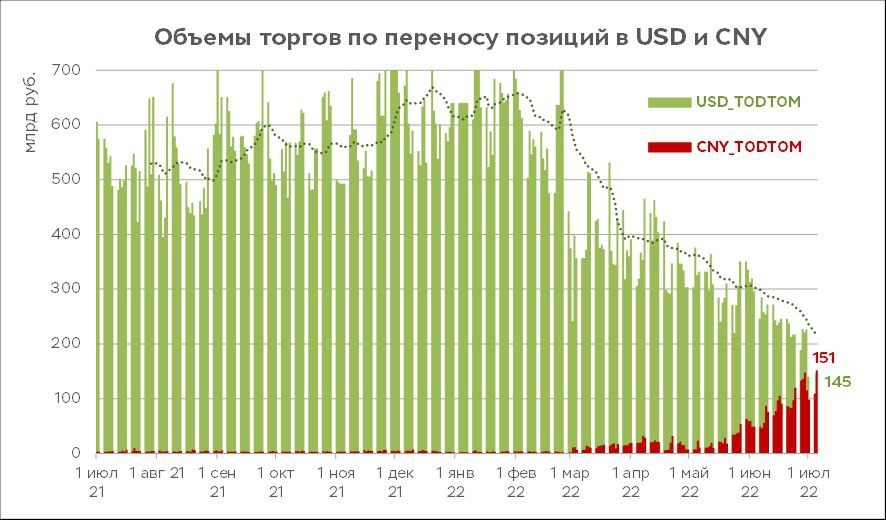

Тот кто будет размещать евробонды в юанях, получит очень дешевый кредит. Спроса много, предложения нет. График взял из канала Truevalue (рекомендую).

Это как раз одно из косвенных подтверждений роста популярности юаня.

Отчеты

Камаз

Как вы думаете, как чувствовал себя отечественный автопром во 2-ом квартале?

Правильно, хорошо.

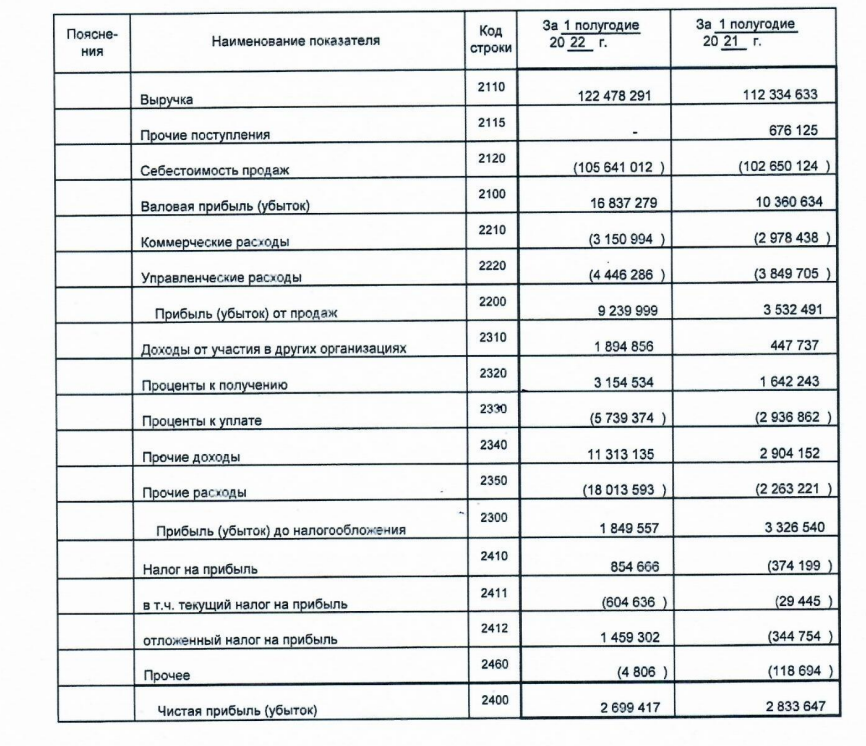

Прибыль от продаж рекордная, выросла во 2-ом квартале в 2,7 раз. Чистая прибыль выросла скромнее на 20%.

Что сидит в прочих расходов непонятно, но я мало слежу. Может быть зря, и 60,5 млрд рублей за Камаз — неплохая цена? Но там еще столько же чистого долга сверху. Вероятно можно увидеть нормальный EV/EBITDA 5 по итогам года.

Дочки Мечела

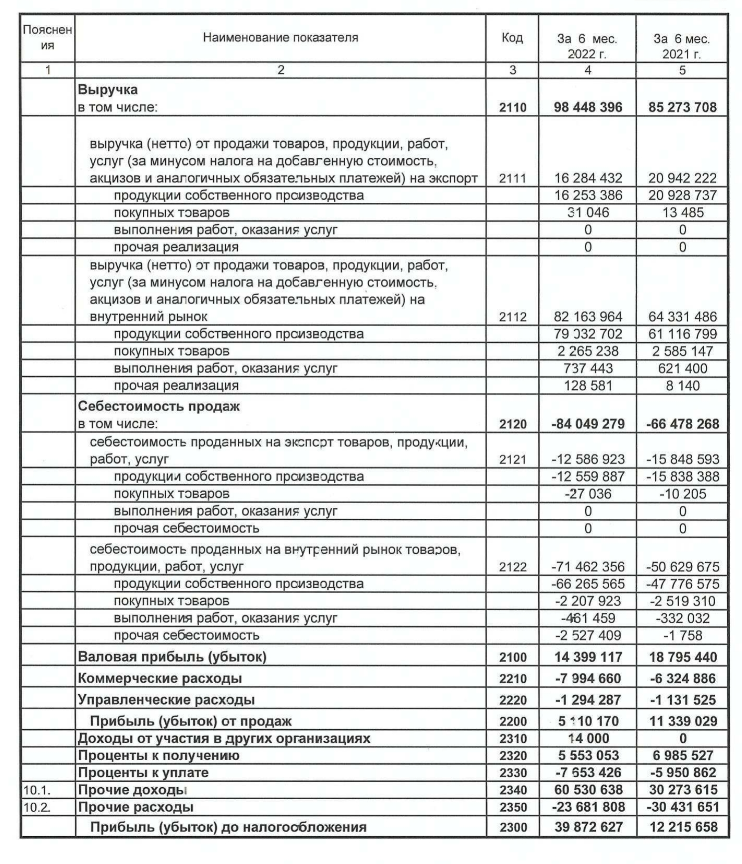

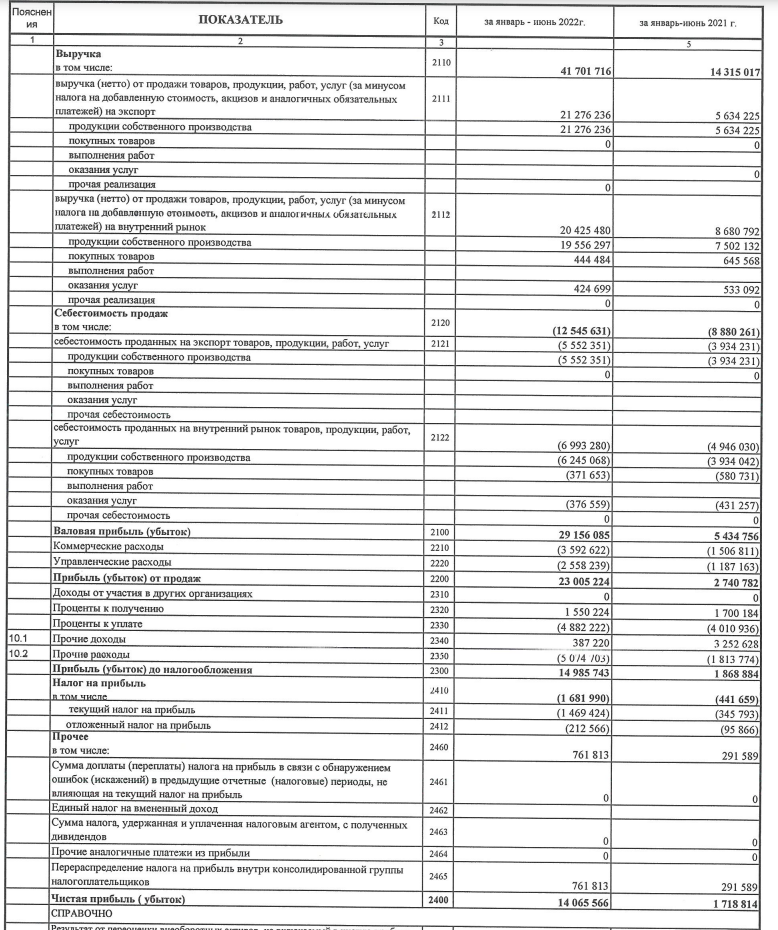

ЧМК получил рекордную прибыль за счет переоценки долга. Большая часть долгов Мечела здесь, причем большая часть валюты — евро, который скукожился сильнее доллара. В 1-ом полугодии у Мечела переоценкой сдуло около 40 млрд рублей долга. Тем не менее, прибыль от продаж меньше, чем в прошлом году. Возникла какая-то прочая себестоимость на 2,5 млрд рублей, которой в прошлых отчетах были копейки. Возможно это какие-то мутки с самим Мечелом, но это не точно.

Южный Кузбасс как и остальной уголь даст основную прибыль, цены были отличные (уже меньше, но все еще хорошо, уровень 3-его квартала 2021 года).

Подрезал график у Алексея Мидакова ака Сигналы Атланта.

2-ой квартал все еще хорош. Было бы любопытно посмотреть отчет Мечела, думаю что там чистый долг/ebitda вполне может быть 1,5х. Если бы мне такое сказали полтора года назад, мой смех был бы слышан где-то в Нерюнгри. Максим Орловский на конференции Смарт-лаба сказал, что Мечел лучше Русала. Учитывая, что он обычно очень осторожно про них говорил — считай похвала:)

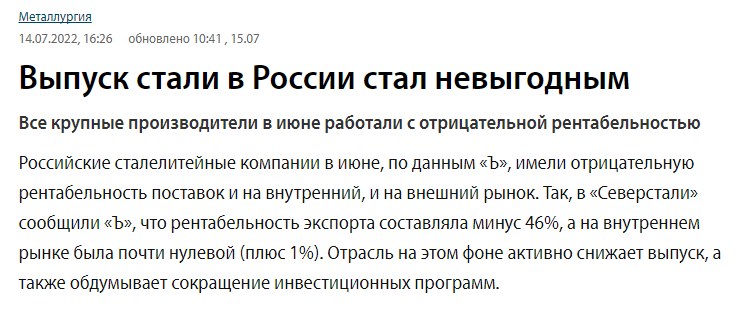

Интересно на фоне новостей с очень кривым текстом, на которых металлурги поплыли дальше ко дну.

Минус 46% — это на рубль выручки 46 копеек убытка? Или это минус 46% от прошлогодних значений? А может это просто прибыль упала на 46%? Что-то мне слабо верится, что Северсталь такая, «штож будем возить в Европу себе в огромный убыток, надо же как-то продавать». Так даже Озон не работает (почти).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба