Эмитенты НКНХ и КОС перестали публиковать промежуточную отчетность по РСБУ и поэтому результаты за 1П2022 прямо не достать.

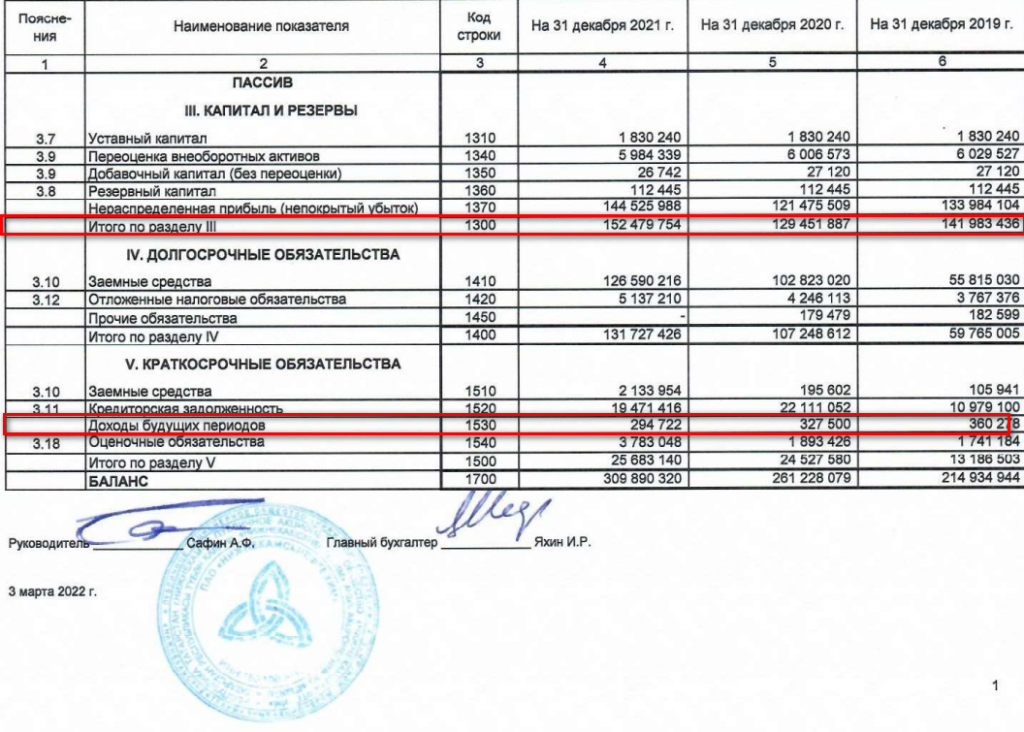

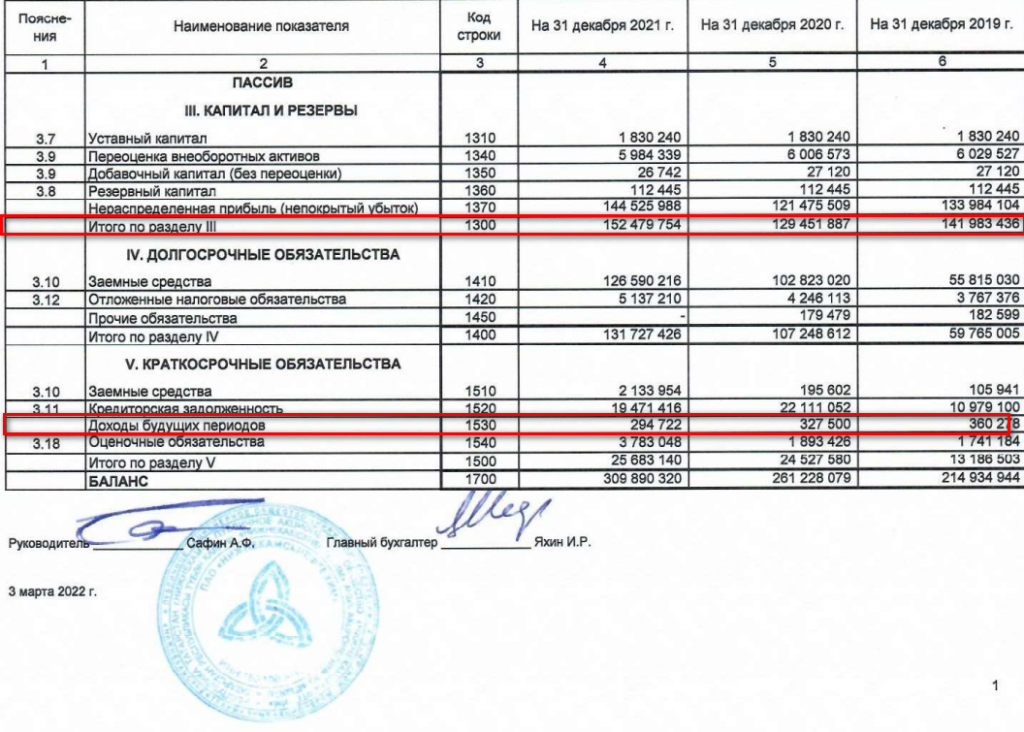

Но на Федресурсе они публикуют стоимость чистых активов (СЧА), которая имеет однозначную связь с 3-м разделом баланса, в котором находится накопленная нераспределенная чистая прибыль.

СЧА ситаются вот по такой формуле:

СЧА = Раздел 3 — неоплаченный УК + Доходы будущих периодов (1530).

Посколько УК давно оплачен, то СЧА=Раздел 3 + Доходы будущих периодов (1530).

Так как другие строки в Разделе 3 не меняются, то изменение СЧА за отчетный период РАВНО ЧП за этот же период с точностью до измения Дохода будущих периодов по строке 1530 за отчетный период, которым можно пренебречь в связи с малым значением изменения Дохода будущих периодов (30-40 млн руб) за отчетный период.

Также нужно помнить, что при распределении ЧП в виде дивиденда на ГОСА за 2021 на 29.06 и 30.06.2022 у эмитентов произошло уменьшение Раздела 3 за счет уменьшения строки 1370 — объявленные дивиденды уменьшили нераспределенную прибыль в день проведения ГОСА.

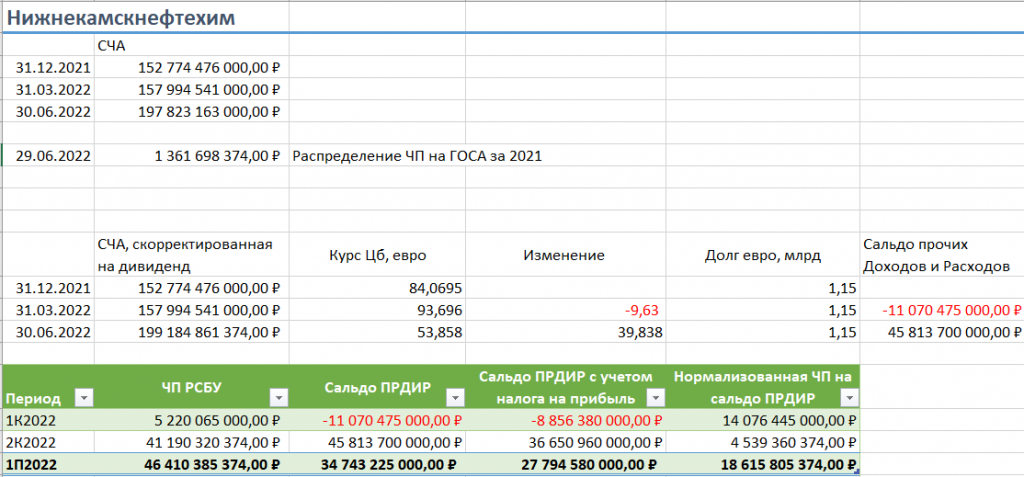

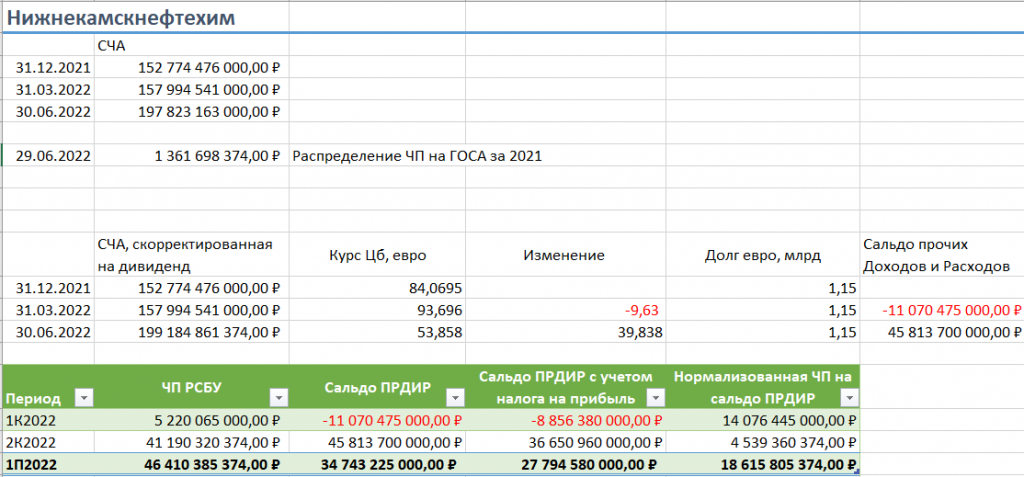

С учетом таких умозаключений по НКНХ имеем такую картинку:

ЧП НКНХ за 1П2022 — 46,4 млрд руб. Нормализованная на курсовые разницы ЧП — 18,6 млрд руб.

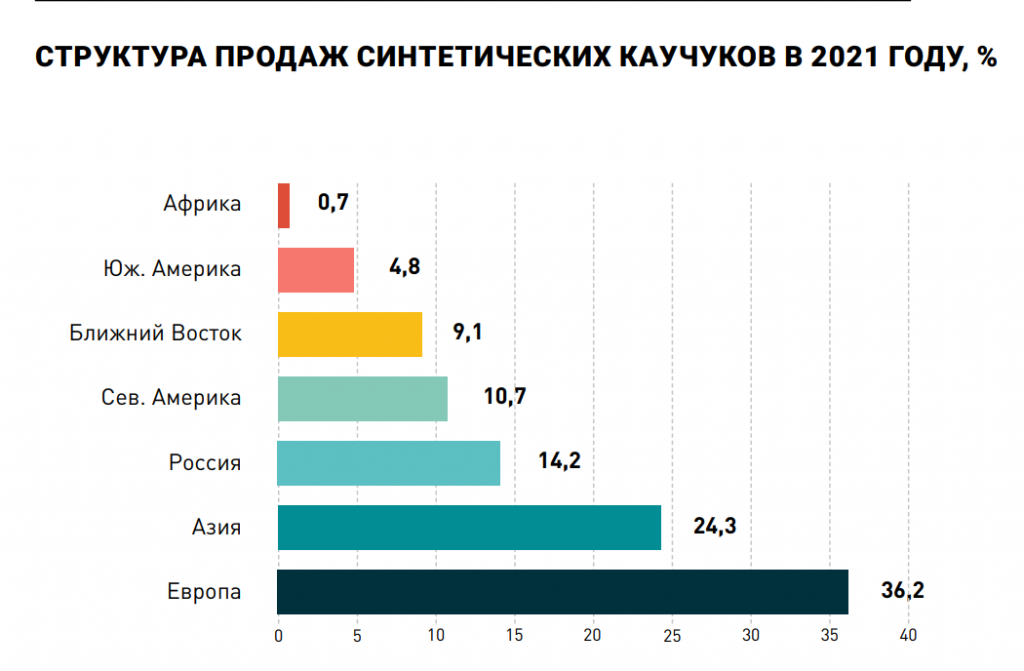

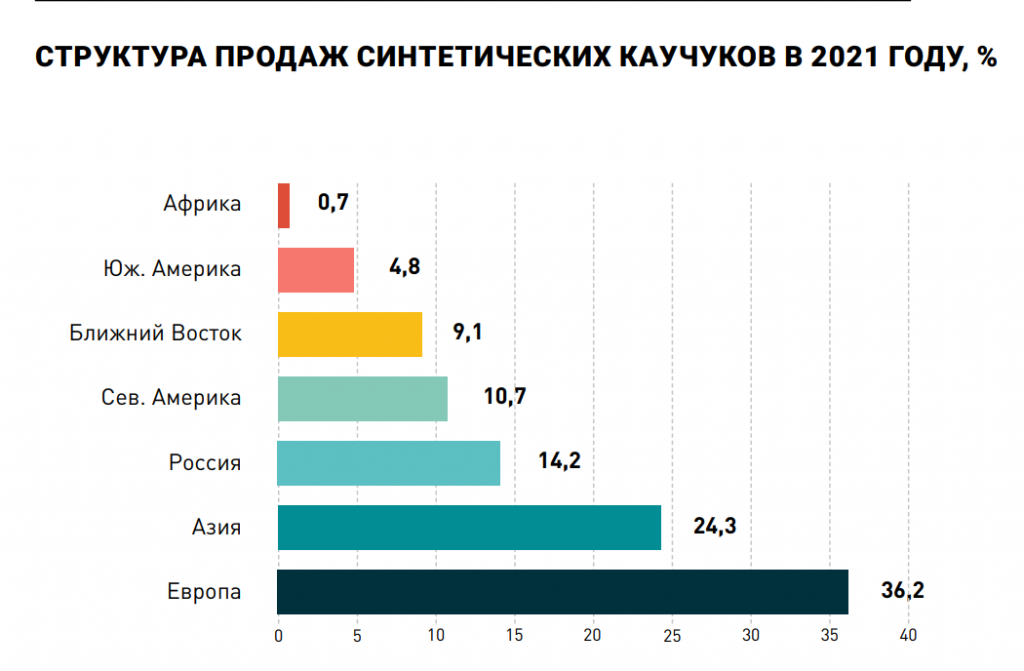

Во 2-м квартале остановилась реализация каучуков в Европу с долей 36,2% и ЧП без учета влияния курсовых разниц просела в 3, х раза.

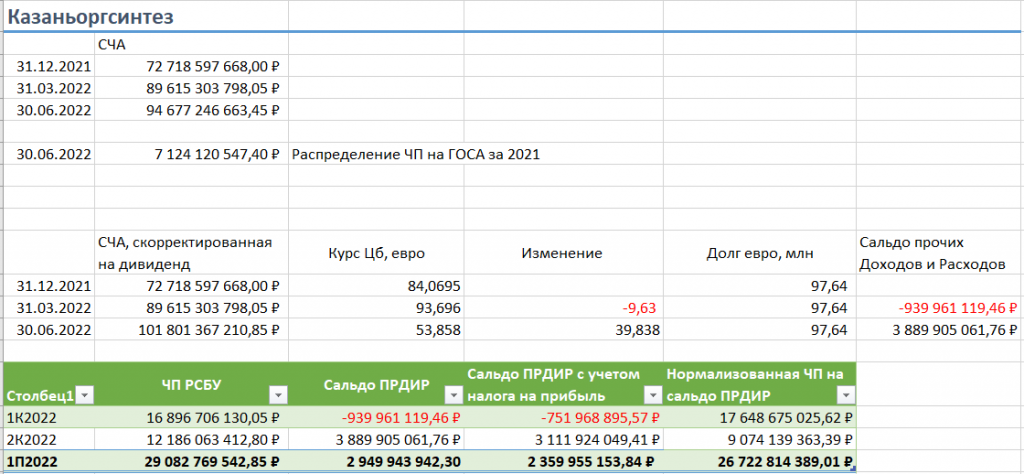

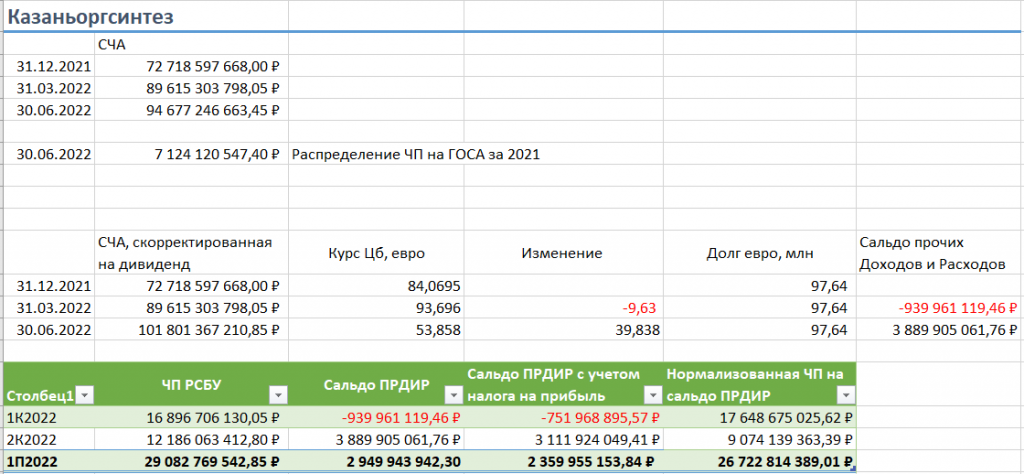

По КОС получается такая картинка:

ЧП КОС за 1П2022 — 29,08 млрд руб. Нормализованная на курсовые разницы ЧП — 26,7 млрд руб.

У КОС долг в евро составлял на конец 2021 года всего 97,64 млн, поэтому ЧП несильно отличается от ее нормализованного аналога

В расчетах могут буть небольшие неточности, тк долг в евро на конец 1К2022 и 1П2022 мог измениться по сравнению с долгом на 31.12.2021. Но не сильно: у НКНХ на максимум 50 млн евро, а у КОС, скорее, вообще не изменился. Долг привлекался от Дойчебанка для строительства ЭП-600 и электростанций и с началом СВО финансирование остановлено.

3-й и 4-й кварталы могут быть лучше 2-го квартала из-за перенаправление продукции в Азию и выстраивание логистики доставок.

Текущие проекты и будущие планы

НКНХ: скорее всего ввели в эксплуатацию ПГУ-ТЭС 495 МВт, но помалкивают об этом. Строительство ЭП-600, вероятно, приостановлено. Только-только расторгли договор генподряда с турецким ООО Гемонт и на выяснение картины и на перестройку всех подрядных связей потребуется значительное время. Содрудничество с Линдэ АГ, вероятно, приостановлено.

Модернизация производства галобутиловых каучуков 200 тыс. тонн в год, вероятно, продолжается

Если сравнить замах на будущее по отчетам НКНХ за 2020 и 2021, то аппетиты поскромнели: + 1 год к реализации проектов и — 300 тыс тонн пластиков. Видимо, этилен решили перебрасывать на недозагруженные мощности КОС и отменить соответсвующую часть пластиков в НКНХ.

2020/2021

Дивиденды

В НКНХ рапределили 45% от ЧП за 2021 с учетом промежуточных и финальных выплат. Процент распределения выглядит странно на первый взгляд. Но если присмотреться, то дан намек, что это 50% от нормализованной ЧП за 2021. Как Сибур поступит в 2022 неизвестно. Вероятно, минимум — это 15% по РСБУ. Может быть, подход 50% от нормализованной ЧП за 2022 будет применен вновь. Промежуточных дивидендов в 2022 году я не жду.

Пока остается интригой в каком объеме будет выплачивать дивиденды НКНХ, находясь под Сибуром.

Если честно, то он может их вообще не выплачивать. В силу того, что результаты НКНХ консолидируются по МСФО в отчетности Сибура, то Сибур по факту распределяет своим акционерам долю ЧП НКНХ, приходящейся на акционеров Сибура. С ликвидностью от НКНХ у Сибура тоже все хорошо — как агент он перехватил все денежные потоки НКНХ и в ликвидности в виде дивидендов НКНХ не особо нуждается.

Сам Сибур Холдинг перешел на поквартальное объявление дивидендов себе любимому.

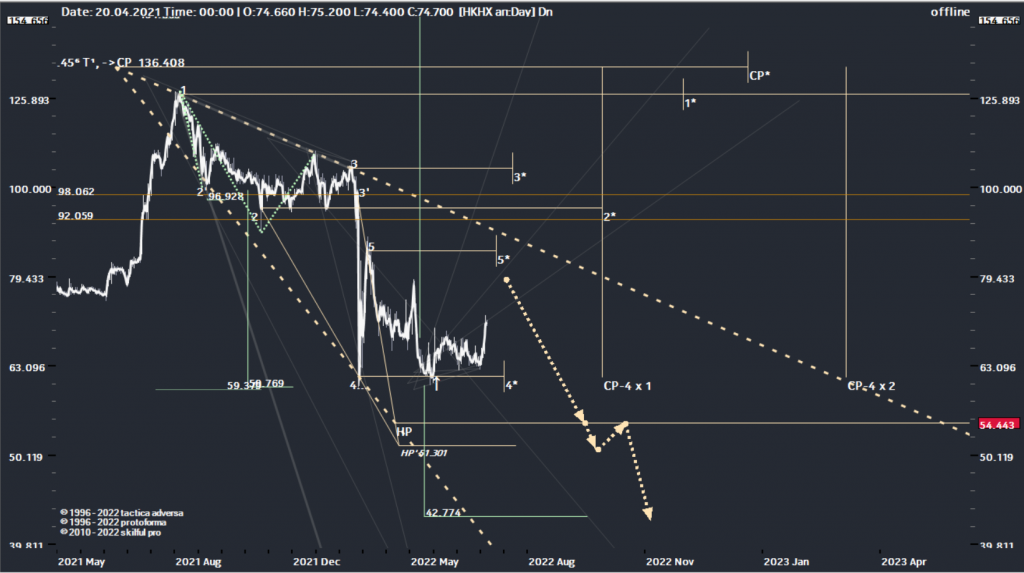

Теханализ

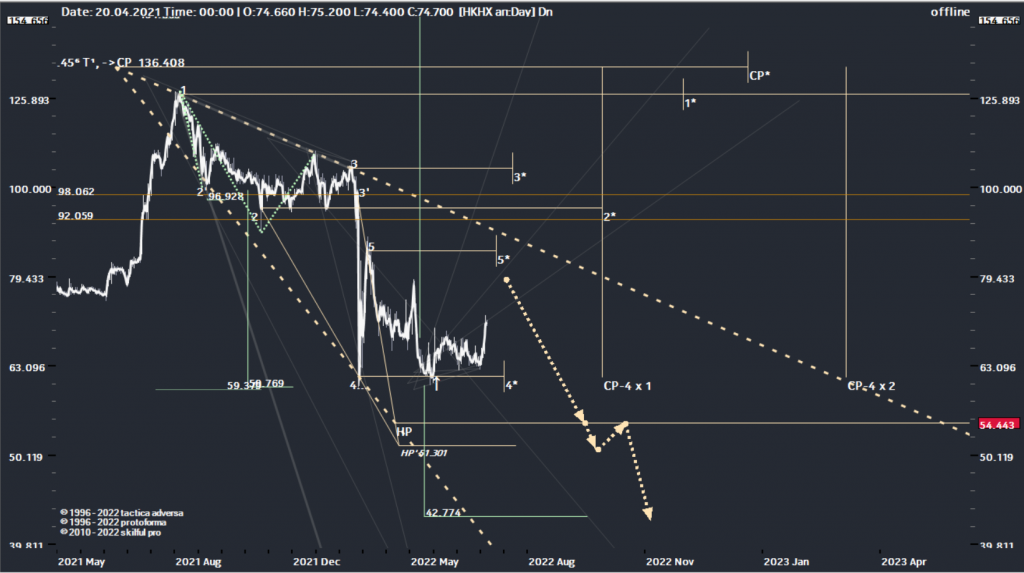

Коррекция ко всему росту с 2007 года описывается МР. В текущих условиях я сомневаюсь в способности префы пробить трендовую. Скорее всего, она отвалится из зоны между 4 и 5 точками вниз в зону 54,4-51,3. Внизу также магнитит цель 42,77, которая соответствует незакрытому гэпу на объявлении дивиденда 19,94 руб. Предпочтителен набор пониже в районе упомянутых внизу целей.

Но на Федресурсе они публикуют стоимость чистых активов (СЧА), которая имеет однозначную связь с 3-м разделом баланса, в котором находится накопленная нераспределенная чистая прибыль.

СЧА ситаются вот по такой формуле:

СЧА = Раздел 3 — неоплаченный УК + Доходы будущих периодов (1530).

Посколько УК давно оплачен, то СЧА=Раздел 3 + Доходы будущих периодов (1530).

Так как другие строки в Разделе 3 не меняются, то изменение СЧА за отчетный период РАВНО ЧП за этот же период с точностью до измения Дохода будущих периодов по строке 1530 за отчетный период, которым можно пренебречь в связи с малым значением изменения Дохода будущих периодов (30-40 млн руб) за отчетный период.

Также нужно помнить, что при распределении ЧП в виде дивиденда на ГОСА за 2021 на 29.06 и 30.06.2022 у эмитентов произошло уменьшение Раздела 3 за счет уменьшения строки 1370 — объявленные дивиденды уменьшили нераспределенную прибыль в день проведения ГОСА.

С учетом таких умозаключений по НКНХ имеем такую картинку:

ЧП НКНХ за 1П2022 — 46,4 млрд руб. Нормализованная на курсовые разницы ЧП — 18,6 млрд руб.

Во 2-м квартале остановилась реализация каучуков в Европу с долей 36,2% и ЧП без учета влияния курсовых разниц просела в 3, х раза.

По КОС получается такая картинка:

ЧП КОС за 1П2022 — 29,08 млрд руб. Нормализованная на курсовые разницы ЧП — 26,7 млрд руб.

У КОС долг в евро составлял на конец 2021 года всего 97,64 млн, поэтому ЧП несильно отличается от ее нормализованного аналога

В расчетах могут буть небольшие неточности, тк долг в евро на конец 1К2022 и 1П2022 мог измениться по сравнению с долгом на 31.12.2021. Но не сильно: у НКНХ на максимум 50 млн евро, а у КОС, скорее, вообще не изменился. Долг привлекался от Дойчебанка для строительства ЭП-600 и электростанций и с началом СВО финансирование остановлено.

3-й и 4-й кварталы могут быть лучше 2-го квартала из-за перенаправление продукции в Азию и выстраивание логистики доставок.

Текущие проекты и будущие планы

НКНХ: скорее всего ввели в эксплуатацию ПГУ-ТЭС 495 МВт, но помалкивают об этом. Строительство ЭП-600, вероятно, приостановлено. Только-только расторгли договор генподряда с турецким ООО Гемонт и на выяснение картины и на перестройку всех подрядных связей потребуется значительное время. Содрудничество с Линдэ АГ, вероятно, приостановлено.

Модернизация производства галобутиловых каучуков 200 тыс. тонн в год, вероятно, продолжается

Если сравнить замах на будущее по отчетам НКНХ за 2020 и 2021, то аппетиты поскромнели: + 1 год к реализации проектов и — 300 тыс тонн пластиков. Видимо, этилен решили перебрасывать на недозагруженные мощности КОС и отменить соответсвующую часть пластиков в НКНХ.

2020/2021

Дивиденды

В НКНХ рапределили 45% от ЧП за 2021 с учетом промежуточных и финальных выплат. Процент распределения выглядит странно на первый взгляд. Но если присмотреться, то дан намек, что это 50% от нормализованной ЧП за 2021. Как Сибур поступит в 2022 неизвестно. Вероятно, минимум — это 15% по РСБУ. Может быть, подход 50% от нормализованной ЧП за 2022 будет применен вновь. Промежуточных дивидендов в 2022 году я не жду.

Пока остается интригой в каком объеме будет выплачивать дивиденды НКНХ, находясь под Сибуром.

Если честно, то он может их вообще не выплачивать. В силу того, что результаты НКНХ консолидируются по МСФО в отчетности Сибура, то Сибур по факту распределяет своим акционерам долю ЧП НКНХ, приходящейся на акционеров Сибура. С ликвидностью от НКНХ у Сибура тоже все хорошо — как агент он перехватил все денежные потоки НКНХ и в ликвидности в виде дивидендов НКНХ не особо нуждается.

Сам Сибур Холдинг перешел на поквартальное объявление дивидендов себе любимому.

Теханализ

Коррекция ко всему росту с 2007 года описывается МР. В текущих условиях я сомневаюсь в способности префы пробить трендовую. Скорее всего, она отвалится из зоны между 4 и 5 точками вниз в зону 54,4-51,3. Внизу также магнитит цель 42,77, которая соответствует незакрытому гэпу на объявлении дивиденда 19,94 руб. Предпочтителен набор пониже в районе упомянутых внизу целей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба