Решение Банка России 22 июля понизить ставку до 8% было объяснено последовательным снижением цен на протяжении последних девяти недель. Как сообщил за день до этого Росстат, дефляция в России за период с 9 по 15 июля составила 0,17%. Неделей ранее она равнялась 0,03%.

Причины замедления инфляции, по мнению главы ЦБ РФ Эльвиры Набиуллиной, в том, что в предшествующий период «цены были повышены с запасом». Снижению инфляции способствует и укрепление рубля. Третьим фактором является снижение потребительского спроса. Снижение спроса и проявившаяся в последнее время склонность населения к сбережениям в значительной степени, по словам главы ЦБ, были обусловлены уходом с российского рынка многих популярных брендов потребительских товаров: «люди не могли купить то, что хотели, и отложили эти средства про запас».

Потребительский спрос: объективные и субъективные факторы

По мнению экспертов Центробанка, на потребительское поведение влияют как объективные, так и субъективные факторы.

В числе объективных называлось укрепление рубля, из-за чего «производители и организации торговли видят, что некоторые цены были повышены с запасом и начинают постепенно осуществлять их коррекцию, нащупывая такой их уровень, который будет приемлемым для покупателей и покроет растущие издержки».

В качестве ещё одной объективной причины называлось отсутствие в продаже ряда товаров из-за санкций и ухода из России многих брендов.

К разряду субъективных можно отнести решение отложить покупки. «В условиях возросшей неопределённости население стремится откладывать больше в качестве подушки безопасности. Помимо этого, происходящее снижение цен и укрепление рубля могут восприниматься как сигнал отложить крупные покупки сейчас, чтобы потом купить дешевле», — отмечает Эльвира Набиуллина.

Прогноз и сценарии потребительского поведения

ЦБ РФ опасается повторения сценария пандемии, когда потребители сначала резко сократили потребление, а затем, после отмены локдаунов, так же быстро его восстановили. В Банке России воспринимают сегодняшнее, по сути вынужденное, накопление сбережений как «сжатую пружину в экономике», которая при определённых обстоятельствах может дать резкий рост потребления, что, учитывая ограниченное предложение товаров и услуг, способно быстро разогнать спросовую инфляцию.

В большой степени на потребительское поведение влияет уверенность людей в своей способности в будущем обеспечивать необходимый уровень доходов.

Эльвира Набиуллина отмечает некоторые признаки роста потребительского интереса. По данным опросов, в июле люди стали значительно выше оценивать благоприятность текущего момента для совершения крупных покупок. Кроме того, снижаются ставки по депозитам, что смещает выбор между сбережением и потреблением в сторону потребления. В-третьих, наблюдавшееся в апреле — мае сокращение розничного кредитного портфеля сменилось его ростом, в том числе из-за снижения ставок кредитования.

Глава ЦБ напрямую связывает будущие решения Банка России по изменению денежно-кредитной политики с тем, «по какому сценарию в дальнейшем пойдёт потребительская активность — будет ли спрос расти быстрее или медленнее, как этот рост будет соотноситься с возможностями расширения выпуска».

Параметры прогноза и его внутренние противоречия

Рассмотрим среднесрочный прогноз ЦБ в рамках базового сценария.

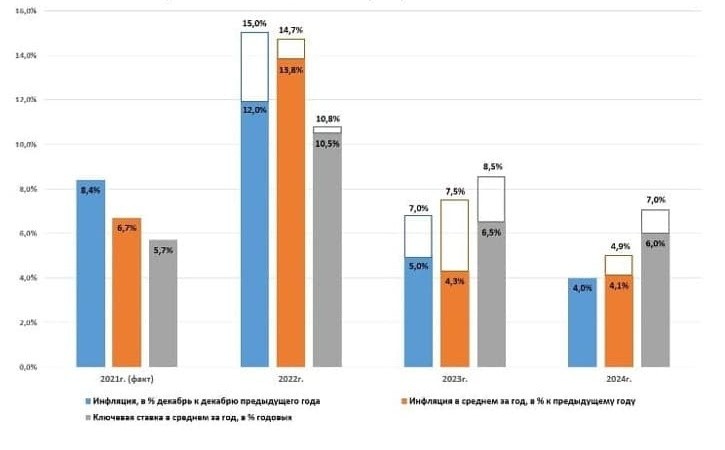

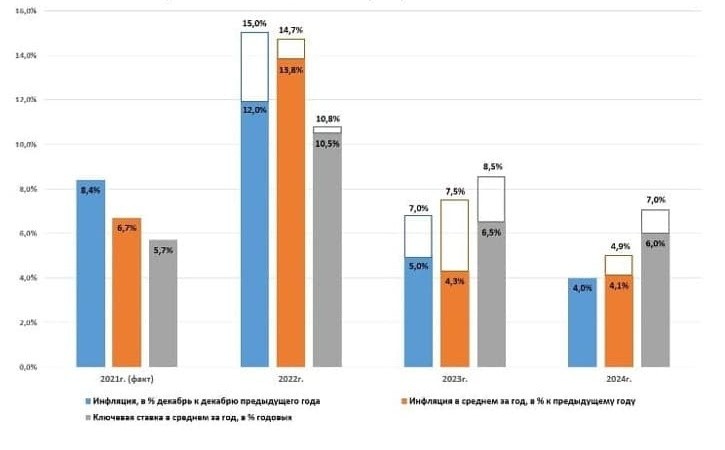

Прогноз Банка России по инфляции и ключевой ставке

Прогноз ЦБ по инфляции и ключевой ставке. Источник: сайт ЦБ РФ

Если в 2021 г. и в текущем году ключевая ставка заметно меньше инфляции (и в варианте «декабрь к декабрю», и в варианте среднего значения по году), то в прогнозе на 2023 и 2024 гг., наоборот, ключевая ставка выше прогнозируемых уровней инфляции.

Это означает, что если в прошлом и текущем году можно было говорить о каком-то стимулировании экономического роста, пусть очень ограниченном из-за ряда других обстоятельств, то в ближайшие два года монетарная политика будет скорее тормозить инвестиционную активность.

Разберём отдельно, как Центробанк в своём прогнозе видит будущее инвестиций в российскую экономику. Необходимость противодействия инфляции заставляет Центробанк перестраховываться, причём не только на случай всплеска потребительского спроса.

Неизбежный рост издержек в экономике РФ, не связанный с соотношением спроса и предложения, отразится на росте цен. Причём у ЦБ нет точной информации о параметрах будущего повышения цен производителей ни в среднем по стране, ни по отраслям и ассортименту. Более того, таких прогнозов нет пока и у отраслевых аналитиков. Ведь многие параметры связаны с тем, насколько сильно санкции повлияют на удорожание логистики, удастся ли договориться со странами-поставщиками необходимой России продукции о каком-то клиринге и каковы будут его условия. Можно ли будет обменять, например, ценовые преференции для покупателей российского зерна на скидки к цене продукции, поставляемой в Россию.

Поэтому для того, чтобы удержать инфляцию в требуемом коридоре значений, ЦБ вынужден планировать опережающую борьбу с монетарной инфляцией.

При этом надо учитывать, что импортное предложение потребительских товаров меняется не только количественно, но структурно. Например, китайские автомобили могут заместить европейский импорт в среднем ценовом диапазоне, а представительским моделям европейских брендов адекватной замены пока нет.

Одновременно меняется и структура внутреннего спроса. Уход из России (или приостановка деятельности) многих западных компаний означает и исчезновение большой части щедрых работодателей. Лишились доходов и российские дилеры европейских производителей. Некоторые предприятия РФ, которые ранее работали на экспорт, вынужденно сокращают производство (например, лесопромышленный комплекс). Пока «бизнес использует механизмы неполной занятости» и «безработица сохраняется на исторически низких уровнях», но сокращение доходов всё же сказывается на потребительском поведении.

Это может изменить структуру спроса. Товары категории премиум будут продаваться, но в значительно меньших объёмах, чем раньше. А динамика цен на продукцию повседневного спроса будет зависеть не только от соотношения спроса и предложения, но и от активности антимонопольных органов по мониторингу наценки на розничные товары первой необходимости. Однако это тоже находится за пределами полномочий ЦБ.

Причины замедления инфляции, по мнению главы ЦБ РФ Эльвиры Набиуллиной, в том, что в предшествующий период «цены были повышены с запасом». Снижению инфляции способствует и укрепление рубля. Третьим фактором является снижение потребительского спроса. Снижение спроса и проявившаяся в последнее время склонность населения к сбережениям в значительной степени, по словам главы ЦБ, были обусловлены уходом с российского рынка многих популярных брендов потребительских товаров: «люди не могли купить то, что хотели, и отложили эти средства про запас».

Потребительский спрос: объективные и субъективные факторы

По мнению экспертов Центробанка, на потребительское поведение влияют как объективные, так и субъективные факторы.

В числе объективных называлось укрепление рубля, из-за чего «производители и организации торговли видят, что некоторые цены были повышены с запасом и начинают постепенно осуществлять их коррекцию, нащупывая такой их уровень, который будет приемлемым для покупателей и покроет растущие издержки».

В качестве ещё одной объективной причины называлось отсутствие в продаже ряда товаров из-за санкций и ухода из России многих брендов.

К разряду субъективных можно отнести решение отложить покупки. «В условиях возросшей неопределённости население стремится откладывать больше в качестве подушки безопасности. Помимо этого, происходящее снижение цен и укрепление рубля могут восприниматься как сигнал отложить крупные покупки сейчас, чтобы потом купить дешевле», — отмечает Эльвира Набиуллина.

Прогноз и сценарии потребительского поведения

ЦБ РФ опасается повторения сценария пандемии, когда потребители сначала резко сократили потребление, а затем, после отмены локдаунов, так же быстро его восстановили. В Банке России воспринимают сегодняшнее, по сути вынужденное, накопление сбережений как «сжатую пружину в экономике», которая при определённых обстоятельствах может дать резкий рост потребления, что, учитывая ограниченное предложение товаров и услуг, способно быстро разогнать спросовую инфляцию.

В большой степени на потребительское поведение влияет уверенность людей в своей способности в будущем обеспечивать необходимый уровень доходов.

Эльвира Набиуллина отмечает некоторые признаки роста потребительского интереса. По данным опросов, в июле люди стали значительно выше оценивать благоприятность текущего момента для совершения крупных покупок. Кроме того, снижаются ставки по депозитам, что смещает выбор между сбережением и потреблением в сторону потребления. В-третьих, наблюдавшееся в апреле — мае сокращение розничного кредитного портфеля сменилось его ростом, в том числе из-за снижения ставок кредитования.

Глава ЦБ напрямую связывает будущие решения Банка России по изменению денежно-кредитной политики с тем, «по какому сценарию в дальнейшем пойдёт потребительская активность — будет ли спрос расти быстрее или медленнее, как этот рост будет соотноситься с возможностями расширения выпуска».

Параметры прогноза и его внутренние противоречия

Рассмотрим среднесрочный прогноз ЦБ в рамках базового сценария.

Прогноз Банка России по инфляции и ключевой ставке

Прогноз ЦБ по инфляции и ключевой ставке. Источник: сайт ЦБ РФ

Если в 2021 г. и в текущем году ключевая ставка заметно меньше инфляции (и в варианте «декабрь к декабрю», и в варианте среднего значения по году), то в прогнозе на 2023 и 2024 гг., наоборот, ключевая ставка выше прогнозируемых уровней инфляции.

Это означает, что если в прошлом и текущем году можно было говорить о каком-то стимулировании экономического роста, пусть очень ограниченном из-за ряда других обстоятельств, то в ближайшие два года монетарная политика будет скорее тормозить инвестиционную активность.

Разберём отдельно, как Центробанк в своём прогнозе видит будущее инвестиций в российскую экономику. Необходимость противодействия инфляции заставляет Центробанк перестраховываться, причём не только на случай всплеска потребительского спроса.

Неизбежный рост издержек в экономике РФ, не связанный с соотношением спроса и предложения, отразится на росте цен. Причём у ЦБ нет точной информации о параметрах будущего повышения цен производителей ни в среднем по стране, ни по отраслям и ассортименту. Более того, таких прогнозов нет пока и у отраслевых аналитиков. Ведь многие параметры связаны с тем, насколько сильно санкции повлияют на удорожание логистики, удастся ли договориться со странами-поставщиками необходимой России продукции о каком-то клиринге и каковы будут его условия. Можно ли будет обменять, например, ценовые преференции для покупателей российского зерна на скидки к цене продукции, поставляемой в Россию.

Поэтому для того, чтобы удержать инфляцию в требуемом коридоре значений, ЦБ вынужден планировать опережающую борьбу с монетарной инфляцией.

При этом надо учитывать, что импортное предложение потребительских товаров меняется не только количественно, но структурно. Например, китайские автомобили могут заместить европейский импорт в среднем ценовом диапазоне, а представительским моделям европейских брендов адекватной замены пока нет.

Одновременно меняется и структура внутреннего спроса. Уход из России (или приостановка деятельности) многих западных компаний означает и исчезновение большой части щедрых работодателей. Лишились доходов и российские дилеры европейских производителей. Некоторые предприятия РФ, которые ранее работали на экспорт, вынужденно сокращают производство (например, лесопромышленный комплекс). Пока «бизнес использует механизмы неполной занятости» и «безработица сохраняется на исторически низких уровнях», но сокращение доходов всё же сказывается на потребительском поведении.

Это может изменить структуру спроса. Товары категории премиум будут продаваться, но в значительно меньших объёмах, чем раньше. А динамика цен на продукцию повседневного спроса будет зависеть не только от соотношения спроса и предложения, но и от активности антимонопольных органов по мониторингу наценки на розничные товары первой необходимости. Однако это тоже находится за пределами полномочий ЦБ.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба