Недавно президент Национальной ассоциации участников фондового рынка (НАУФОР) Алексей Тимофеев озвучил довольно интересную статистику, согласно которой объём замороженных активов иностранных инвесторов в российских акциях и облигациях составляет около 312 млрд долл., что кратно превышает объём замороженных активов российских инвесторов в иностранных ценных бумагах.

По данным НАУФОР, объём активов российских инвесторов в иностранных ценных бумагах составляет почти 30 млрд долл. Эти цифры расходятся с данными ЦБ РФ, по оценкам которого в Национальном расчётном депозитарии (НРД) из-за санкций заморожено около 6 трлн руб. российских инвесторов (по текущему курсу это приблизительно 105 млрд долл.).

В этой статье разберём, в каких самых крупных российских активах застряли иностранные инвесторы и как это отражается на российских участниках фондового рынка.

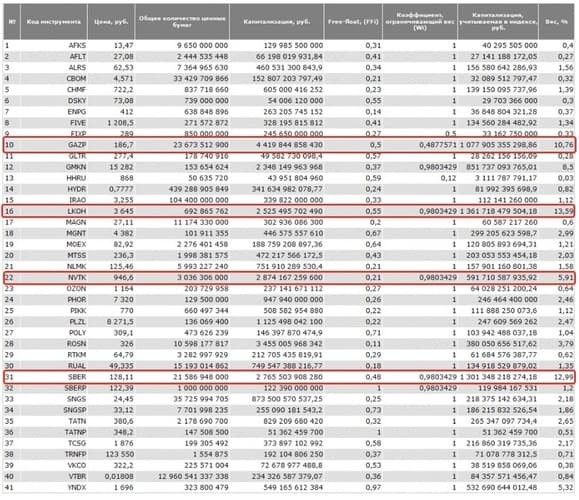

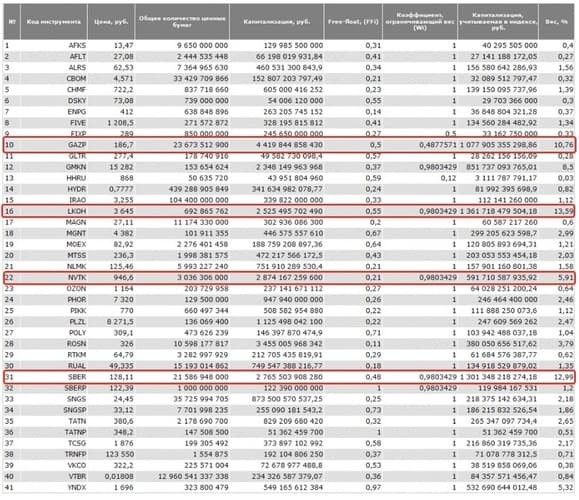

Возьмём для анализа четыре акции с самым высоким весом в Индексе Мосбиржи — ценные бумаги «Газпрома», «Лукойла», «НОВАТЭКа» и «Сбербанка».

База расчёта Индекса Мосбиржи

«Сбербанк»

Структура акционерного капитала «Сбербанка»

Согласно официальной информации, по состоянию на 2021 г. доля иностранных инвесторов — держателей акций «Сбербанка» (SBER) составляла чуть более 44%. Насколько их доля уменьшилась в 2022 г., сказать невозможно. Банк не публиковал обновлённых данных.

Кроме того, в 2022 г. компания заявила о проведении делистинга своих депозитарных расписок с иностранных бирж.

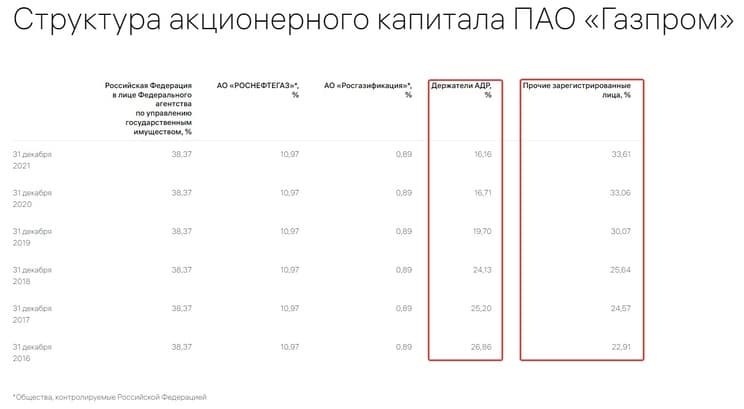

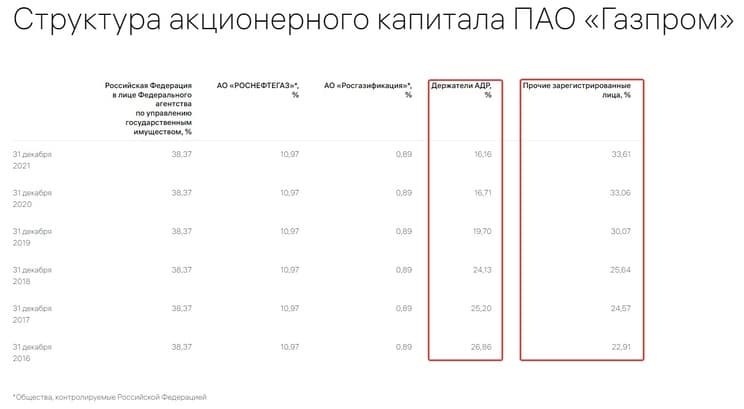

«Газпром»

Структура акционерного капитала «Газпрома»

Более 50% акций «Газпрома» (GAZP), а именно — 50,23%, принадлежит Российской Федерации. Остальные ценные бумаги находятся в свободном обращении. При этом 16,16% — это АДР (американские депозитарные расписки — ценные бумаги, которые обращаются за рубежом).

Остальная часть размывается между тысячами инвесторов, владеющих активами не более тысячной доли процента.

В 2022 г. компания также заявила о делистинге своих депозитарных расписок.

«НОВАТЭК»

Согласно официальным данным, по состоянию на конец 2021 г. крупнейшими акционерами «НОВАТЭКа» (NVTK) являются бизнесмены Леонид Михельсон с долей 24,76% и Геннадий Тимченко — 23,49%. Далее следуют компании TotalEnergies — 19,4%, «Газпром» — 9,99%. За рубежом обращается менее 20% акций.

«НОВАТЭК» получила от правительства России разрешение на сохранение программы глобальных депозитарных расписок на зарубежных фондовых биржах.

«Лукойл»

Структура акционерного капитала «Лукойла»

На июль 2022 г. ситуация изменилась: крупнейшими акционерами «Лукойла» (LKOH) являются Вагит Алекперов (бывший президент компании) и Леонид Федун — их общая доля составляет менее 50%. Однако владение акциями осуществляется через иностранных юридических лиц и частично через депозитарные расписки.

При этом «Лукойл» также заявил о проведении делистинга своих зарубежных бумаг.

Что происходит на российском фондовом рынке сейчас и каковы его перспективы?

В самых весомых для Индекса Мосбиржи компаниях сохраняется высокая доля присутствия иностранного капитала. Российский фондовый рынок всегда представлял для иностранных инвесторов повышенный интерес на фоне хорошего потенциала роста и высокой дивидендной доходности.

Однако новая геополитическая парадигма изменила эту точку зрения. Более того, иностранные инвесторы сейчас фактически заперты в российских активах и существенно ограничены в возможностях по совершению сделок с ними. Это уже сказалось на объёмах ликвидности российского рынка.

По оценкам НАУФОР, сейчас ликвидность российского фондового рынка по разным инструментам составляет 30–40% по сравнению с периодом до конца февраля 2022 г.

Динамика объёмов торгов на Мосбиржи, сентябрь 2020 — июль 2022

Низкая ликвидность на рынке создаёт условия для манипуляции котировками акций и повышенной волатильности, что увеличивает риски для неопытных участников рынка.

Кроме этого, иностранные инвестиции были мощным драйвером роста для российского фондового рынка. Без дополнительного внешнего вливания ликвидности ему будет намного сложнее восстановиться (речь идёт не о сиюминутном восстановлении, а о постепенном, на фоне снижения геополитической напряжённости).

Многие компании уже отказались от выплаты дивидендов. С одной стороны, это продиктовано стремлением сохранить ликвидность на счетах компаний, чтобы обеспечить финансовую устойчивость в будущем. С другой — отказ от дивидендов может быть актуален для эмитентов с высокой долей иностранных инвесторов.

Например, ценные бумаги крупнейших акционеров «Лукойла» В. Алекперова и Л. Федуна оказались заперты в иностранных компаниях. Получить перечисленные туда дивиденды держатели акций пока не могут. В результате «Лукойл» принял решение не объявлять и не выплачивать дивиденды за 2021 г.

Часть компаний уже сообщила о делистинге своих депозитарных расписок. Это «Сбер», «Газпром», «Лукойл», «Аэрофлот» (AFLT), «Газпром нефть» (SIBN), «ММК» (MAGN) и другие. Но на российских держателей акций данных компаний это не окажет никакого влияния.

Многие участники рынка предрекали существенное снижение котировок на Мосбирже в связи с возможностью последующей продажи конвертируемых ценных бумаг на российском рынке. Но введённые ЦБ РФ ограничения на их продажу в 5% в день и незначительная доля таких бумаг от фри-флоат размывают ожидаемый негативный эффект.

Что это значит для инвесторов?

В нынешних условиях основная задача долгосрочного инвестора — сосредоточиться на анализе и поиске инвестиционно привлекательных активов из числа российских ценных бумаг с горизонтом инвестирования более пяти лет.

Впереди нас ждут непростые времена и перестройка всей финансовой модели России. Поэтому краткосрочные и среднесрочные прогнозы весьма рискованны, а дальнейшее снижение российского фондового рынка вполне вероятно.

В то же время долгосрочные перспективы остаются положительными. Геополитическая напряжённость, санкции и долгосрочная политическая и экономическая изоляция России не вечны. К тому же собственный потенциал частного инвестирования в России лишь набирает обороты. Экономика страны постепенно восстановится и перейдёт к росту, а дивидендные выплаты, отменённые в этом году, будут постепенно возвращены.

Интерес крупного иностранного капитала к российскому фондовому рынку тоже не пропал. Он просто ждёт подходящих условий для возвращения. Однако всё это — в долгосрочных перспективах.

По данным НАУФОР, объём активов российских инвесторов в иностранных ценных бумагах составляет почти 30 млрд долл. Эти цифры расходятся с данными ЦБ РФ, по оценкам которого в Национальном расчётном депозитарии (НРД) из-за санкций заморожено около 6 трлн руб. российских инвесторов (по текущему курсу это приблизительно 105 млрд долл.).

В этой статье разберём, в каких самых крупных российских активах застряли иностранные инвесторы и как это отражается на российских участниках фондового рынка.

Возьмём для анализа четыре акции с самым высоким весом в Индексе Мосбиржи — ценные бумаги «Газпрома», «Лукойла», «НОВАТЭКа» и «Сбербанка».

База расчёта Индекса Мосбиржи

«Сбербанк»

Структура акционерного капитала «Сбербанка»

Согласно официальной информации, по состоянию на 2021 г. доля иностранных инвесторов — держателей акций «Сбербанка» (SBER) составляла чуть более 44%. Насколько их доля уменьшилась в 2022 г., сказать невозможно. Банк не публиковал обновлённых данных.

Кроме того, в 2022 г. компания заявила о проведении делистинга своих депозитарных расписок с иностранных бирж.

«Газпром»

Структура акционерного капитала «Газпрома»

Более 50% акций «Газпрома» (GAZP), а именно — 50,23%, принадлежит Российской Федерации. Остальные ценные бумаги находятся в свободном обращении. При этом 16,16% — это АДР (американские депозитарные расписки — ценные бумаги, которые обращаются за рубежом).

Остальная часть размывается между тысячами инвесторов, владеющих активами не более тысячной доли процента.

В 2022 г. компания также заявила о делистинге своих депозитарных расписок.

«НОВАТЭК»

Согласно официальным данным, по состоянию на конец 2021 г. крупнейшими акционерами «НОВАТЭКа» (NVTK) являются бизнесмены Леонид Михельсон с долей 24,76% и Геннадий Тимченко — 23,49%. Далее следуют компании TotalEnergies — 19,4%, «Газпром» — 9,99%. За рубежом обращается менее 20% акций.

«НОВАТЭК» получила от правительства России разрешение на сохранение программы глобальных депозитарных расписок на зарубежных фондовых биржах.

«Лукойл»

Структура акционерного капитала «Лукойла»

На июль 2022 г. ситуация изменилась: крупнейшими акционерами «Лукойла» (LKOH) являются Вагит Алекперов (бывший президент компании) и Леонид Федун — их общая доля составляет менее 50%. Однако владение акциями осуществляется через иностранных юридических лиц и частично через депозитарные расписки.

При этом «Лукойл» также заявил о проведении делистинга своих зарубежных бумаг.

Что происходит на российском фондовом рынке сейчас и каковы его перспективы?

В самых весомых для Индекса Мосбиржи компаниях сохраняется высокая доля присутствия иностранного капитала. Российский фондовый рынок всегда представлял для иностранных инвесторов повышенный интерес на фоне хорошего потенциала роста и высокой дивидендной доходности.

Однако новая геополитическая парадигма изменила эту точку зрения. Более того, иностранные инвесторы сейчас фактически заперты в российских активах и существенно ограничены в возможностях по совершению сделок с ними. Это уже сказалось на объёмах ликвидности российского рынка.

По оценкам НАУФОР, сейчас ликвидность российского фондового рынка по разным инструментам составляет 30–40% по сравнению с периодом до конца февраля 2022 г.

Динамика объёмов торгов на Мосбиржи, сентябрь 2020 — июль 2022

Низкая ликвидность на рынке создаёт условия для манипуляции котировками акций и повышенной волатильности, что увеличивает риски для неопытных участников рынка.

Кроме этого, иностранные инвестиции были мощным драйвером роста для российского фондового рынка. Без дополнительного внешнего вливания ликвидности ему будет намного сложнее восстановиться (речь идёт не о сиюминутном восстановлении, а о постепенном, на фоне снижения геополитической напряжённости).

Многие компании уже отказались от выплаты дивидендов. С одной стороны, это продиктовано стремлением сохранить ликвидность на счетах компаний, чтобы обеспечить финансовую устойчивость в будущем. С другой — отказ от дивидендов может быть актуален для эмитентов с высокой долей иностранных инвесторов.

Например, ценные бумаги крупнейших акционеров «Лукойла» В. Алекперова и Л. Федуна оказались заперты в иностранных компаниях. Получить перечисленные туда дивиденды держатели акций пока не могут. В результате «Лукойл» принял решение не объявлять и не выплачивать дивиденды за 2021 г.

Часть компаний уже сообщила о делистинге своих депозитарных расписок. Это «Сбер», «Газпром», «Лукойл», «Аэрофлот» (AFLT), «Газпром нефть» (SIBN), «ММК» (MAGN) и другие. Но на российских держателей акций данных компаний это не окажет никакого влияния.

Многие участники рынка предрекали существенное снижение котировок на Мосбирже в связи с возможностью последующей продажи конвертируемых ценных бумаг на российском рынке. Но введённые ЦБ РФ ограничения на их продажу в 5% в день и незначительная доля таких бумаг от фри-флоат размывают ожидаемый негативный эффект.

Что это значит для инвесторов?

В нынешних условиях основная задача долгосрочного инвестора — сосредоточиться на анализе и поиске инвестиционно привлекательных активов из числа российских ценных бумаг с горизонтом инвестирования более пяти лет.

Впереди нас ждут непростые времена и перестройка всей финансовой модели России. Поэтому краткосрочные и среднесрочные прогнозы весьма рискованны, а дальнейшее снижение российского фондового рынка вполне вероятно.

В то же время долгосрочные перспективы остаются положительными. Геополитическая напряжённость, санкции и долгосрочная политическая и экономическая изоляция России не вечны. К тому же собственный потенциал частного инвестирования в России лишь набирает обороты. Экономика страны постепенно восстановится и перейдёт к росту, а дивидендные выплаты, отменённые в этом году, будут постепенно возвращены.

Интерес крупного иностранного капитала к российскому фондовому рынку тоже не пропал. Он просто ждёт подходящих условий для возвращения. Однако всё это — в долгосрочных перспективах.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба