11 августа 2022 Открытие Шульгин Михаил

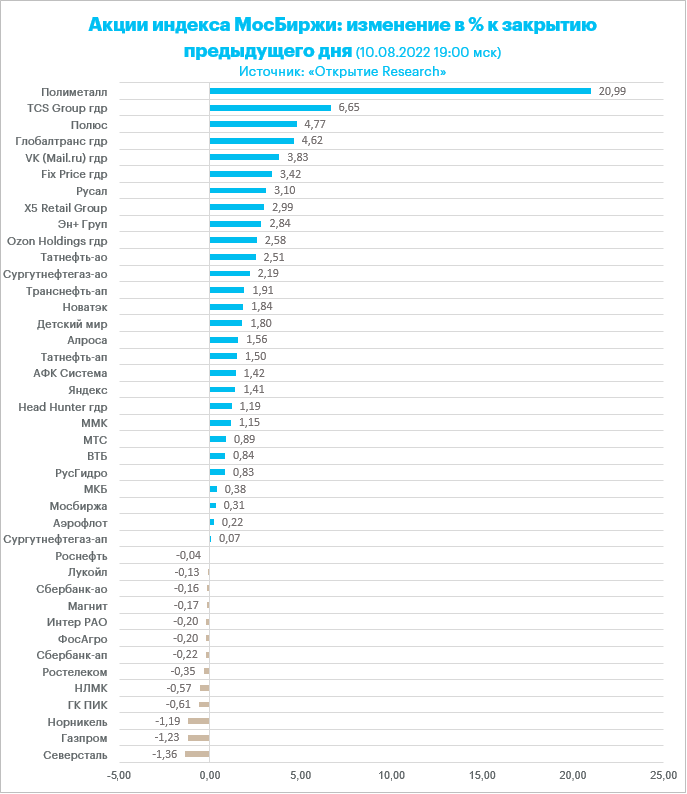

Российские акции уверенно подорожали в среду, 10 августа. Индекс МосБиржи завершает ростом третий день подряд. По сути, рублевый индекс корректируется после сильного снижения в период с 1 по 5 августа. Ослабление рубля позитивно отразилось на динамике российского фондового рынка. Позитивный внешний фон также оказывал поддержку.

Технически индексу МосБиржи нужно закрепиться выше апрельских минимумов на уровне 2168,2 п., чтобы картина сменилась с медвежьей на нейтральную. Дальнейшим сигналом к позитивному сдвигу среднесрочных перспектив рынка может быть закрытие выше 50-дневной скользящей средней линии с текущим значением на уровне 2226,5 п.

На 19:00 мск:

Индекс МосБиржи — 2 151,50 п. (+0,69%), с нач. года -43,2%

Индекс РТС — 1 118,40 п. (+0,19%), с нач. года -29,9%

Дивидендная доходность индекса МосБиржи составляет 6,1 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости дня

С 15 августа 2022 года Московская биржа предоставит возможность совершать операции на рынке облигаций клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, конечными бенефициарами которых являются российские юридические или физические лица.

Нефть снова поступает в Словакию по нефтепроводу «Дружба», а в Венгрию ожидается восстановление поставок в течение четверга. Техническая проблема, вызвавшая задержку, была решена оперативными действиями MOL и Slovnaft: компания перечислила транзитный сбор на оплату использования украинского участка.

Потребительская инфляция в США в июле продемонстрировала нулевой рост к июню при консенсус-прогнозе опрошенных Bloomberg экономистов, который предполагал рост индекса потребительских цен (CPI) на 0,2% в базисе месяц к месяцу. В базисе год к году потребительская инфляция в июле составила 8,5%. Это заметно ниже достигнутого в июне почти 41-летнего пика на уровне 9,1% г/г и ниже консенсус-прогноза на июль (8,7% г/г). Европейские и американские фондовые индексы отреагировали ростом на публикацию инфляционного отчета. Рынок фьючерсов на ставку по федеральным фондам практически отказался от ожиданий повышения ставки в сентябре на 75 б.п. и теперь закладывается на повышение на 50 б.п. Судя по реакции рынков, инвесторы на фоне опубликованных инфляционных данных ожидают голубиный разворот ФРС. Однако поскольку стоимость аренды жилья все еще растет, а повышение уровня зарплат начинает просачиваться в инфляцию услуг, мы считаем, что ФРС еще рано давать сигналы о том, что цикл повышения ставок близок к завершению.

Итоги российского рынка

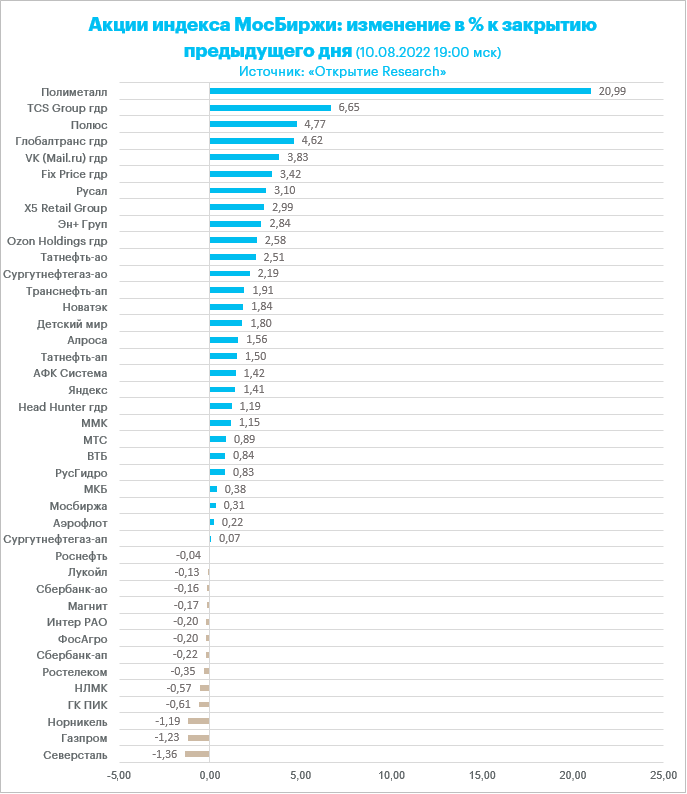

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Лидером роста стал индекс «Транспортный сектор» (+2,84%). В лидерах роста внутри отраслевого индекса стали бумаги Globaltrans, ДВМП и НМТП.

Аутсайдером дня стал индекс «Строительных компаний» (-0,04%)», на фоне снижения акций ГК «ПИК» на 0,6% и акций «Самолета» на 0,3%. При этом акции «ЛСР» выросли на 2,84%, а бумаги «Эталона» прибавили 2,5%.

Акции «СПБ Биржи» подскочили на 40,2% до 190 руб. и второй день подряд стали лидерами роста российского фондового рынка. На рекордном торговом объеме котировки впервые с момента начала торгов в 2021 году пробили 50-дневную скользящую среднюю линию (150,4 руб.) и, судя по всему, нацелились на тестирование 100-дневной МА (231,7 руб). «СПБ биржа» с 10 августа возобновила проведение основной торговой сессии по группе инструментов «иностранные ценные бумаги» с 10:00 мск для 200 международных компаний. Биржевые торги остальными ценными бумагами, входящими в группу инструментов «иностранные ценные бумаги», с листингом в США и доступными для заключения сделок (суммарно более 1700 акций и депозитарных расписок), будут начинаться в 15:30 мск.

По итогам дня из 41 акции индекса МосБиржи: 28 подорожали и 13 подешевели.

42,9 % компаний индекса торгуются выше своей 50-дневной МА, 47,6 % торгуются выше своей 100-дневной МА, 11,9 % торгуются выше своей 200-дневной МА.

Внешний фон

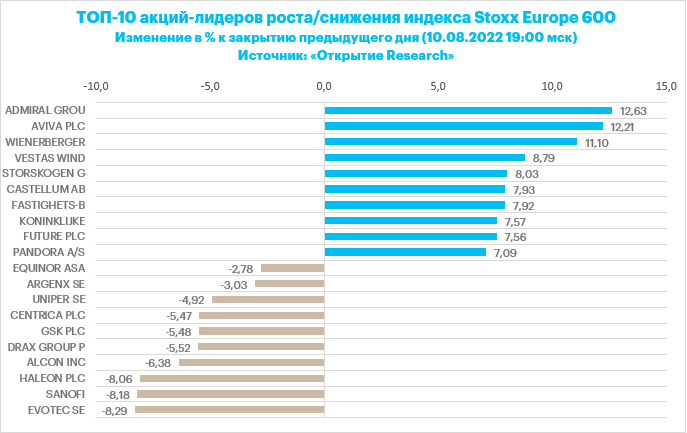

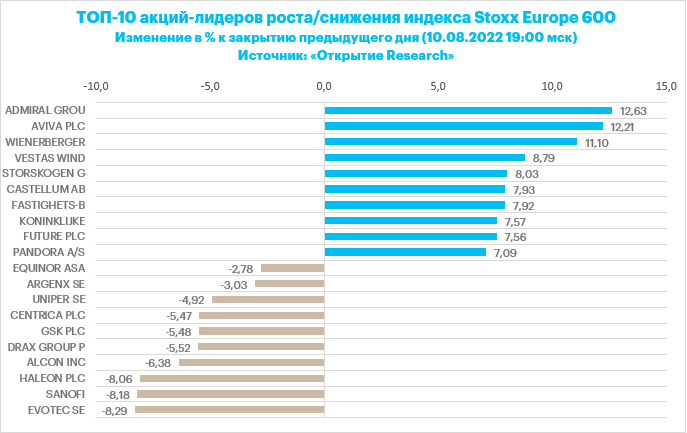

Европейские акции прибавили в цене в среду. Инфляция в США замедлилась больше, чем ожидалось. Это повысило оптимизм и ожидания того, что ФРС будет придерживаться менее агрессивной траектории повышения ставок, что повышает перспективы того, что американская экономика сможет избежать рецессии.

Панъевропейский индекс Stoxx Europe 600 оттолкнулся от 100-дневной скользящей средней, которую проверил на прочность в качестве поддержки, затем атаковал ключевое сопротивление 440 пунктов, но пробить его опять не смог. Индекс 9 торговых дней находится выше 100-дневной МА, но пока 400 пунктов не по зубам. Тем не менее торги закрылись на самом высоком уровне за 2 месяца.

Среди отдельных корпоративных историй выделим рост акций Vestas Wind Systems, которые подскочили до максимума с апреля, поскольку компания подтвердила прогноз годовой выручки. Акции Deliveroo подскочили в Лондоне на 7,4%, так как компания рапортовала о том, что темпы роста убытков оказались меньше ожиданий.

Дивидендная доходность Stoxx Europe 600 составляет 3,3 %. Индекс торгуется с коэффициентом 14,8 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 64,6 % компаний индекса торгуются выше своей 50-дневной МА, 45,1 % торгуются выше своей 100-дневной МА, 32,2 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 1 001,69 п. (-0,01%), с нач. года -18,7%

Stoxx Europe 600 — 439,88 п. (+0,89%), с нач. года -9,8%

DAX — 13 700,93 п. (+1,23%), с нач. года -13,7%

FTSE 100 — 7 507,11 п. (+0,25%), с нач. года +1,4%

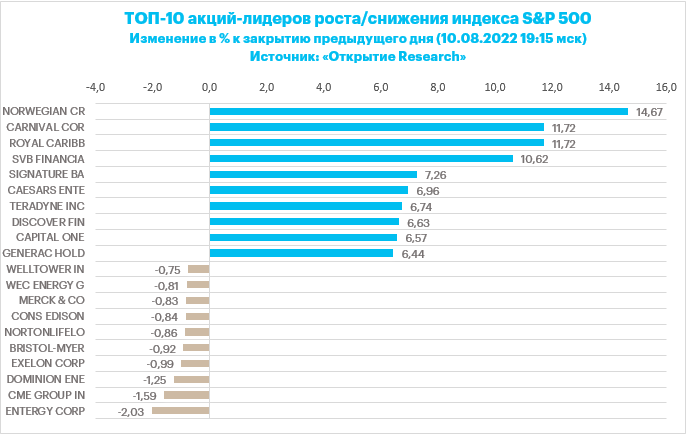

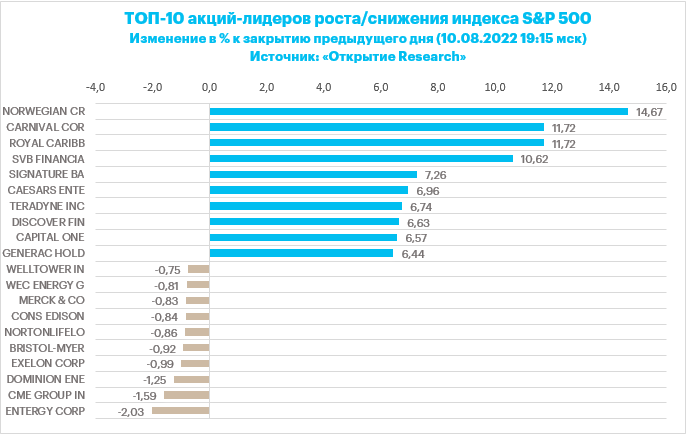

На американском фондовом рынке мы также наблюдали уверенную позитивную динамику. Индекс S&P 500 в середине сессии подскочил выше 4200 пунктов, претендуя на то, чтобы закрыться на самом высоком уровне за 3 месяца. Индекс Nasdaq 100 на 20% превысил свой июньский минимум. При этом индекс волатильности VIX упал ниже 20, что последний раз наблюдалось в апреле.

После статистики по инфляции рынок получил глоток свежего воздуха, поскольку в пяти из шести предыдущих публикаций CPI в этом году инфляция превышала прогноз. А в июле инвесторы увидели долгожданное замедление ценового давления благодаря снижению цен на энергоносители. На том же основании есть надежды на то, что и в августе инфляция, как минимум не покажет резкого роста.

Безусловно, в среду для аппетита к риску была благоприятная среда. Однако в более долгосрочной перспективе есть риск увидеть смягчение финансовых условий, что будет мешать ФРС взять инфляцию под контроль. В результате, на обуздание инфляции может понадобиться больше времени, что подразумевает более продолжительный цикл повышения ставок в США.

Глава ФРБ Чикаго Чарльз Эванс сегодня намекнул, что Федрезерв желает увидеть признаки замедления инфляции в течение нескольких месяцев. Также он отметил, что ФРС в следующем году, весьма вероятно, продолжит повышать ставки.

Дивидендная доходность S&P 500 составляет 1,5 %. Индекс торгуется с коэффициентом 20,5 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 74,0 % компаний индекса торгуются выше своей 50-дневной МА, 48,8 % торгуются выше своей 100-дневной МА, 35,6 % торгуются выше своей 200-дневной МА.

На 19:40 мск:

S&P 500 — 4 203,12 п. (+1,96%), с нач. года -11,8%

VIX — 19,93 п. (-1.84 пт), с нач. года +2.71 пт

MSCI World — 2 743,62 п. (-0,55%), с нач. года -15,1%

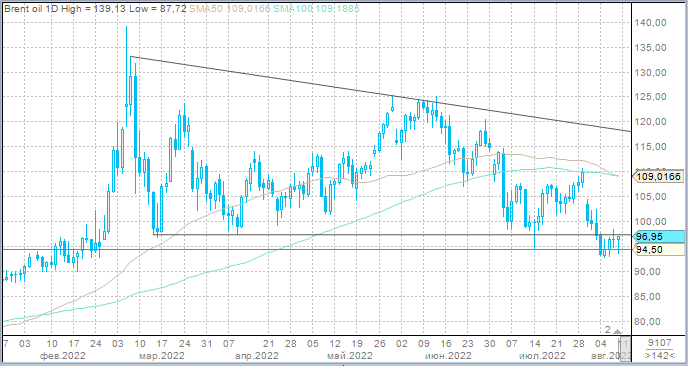

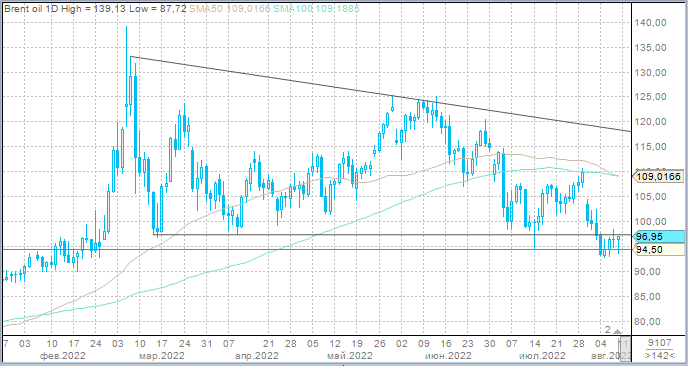

Нефть и газ

Цены на нефть выросли в среду, отыграв вечером снижение, которое наблюдалось в начале американской сессии. Данные Управления по энергетической информации показали более значительное относительно ожиданий сокращение запасов бензина и рост загрузки производственных мощностей НПЗ. Хотя запасы сырой нефти выросли на 5,5 млн баррелей, запасы бензина снизились на 5 млн баррелей, при этом ожидалось снижение на 1,1 млн баррелей. При этом запасы дистиллятов выросли на 2,2 млн баррелей, хотя ожидалось снижение на 1 млн баррелей. Загрузка НПЗ выросла с 91,8% до 94,3%.

Поставка российской нефти через Украину по нефтепроводу «Дружба» возобновилась в Словакию, завтра сырьё прибудет в Венгрию, сообщил «Интерфакс» со ссылкой на источник в компании Slovnaft.

Цены на газ в Европе после трехдневного снижения подскочили в среду. Ближний контракт на индекс TTF вырос до $2179 за тыс. кубометров. В течение дня цены поднимались до $2200 за тыс. кубометров.

Драйвером роста цен стал уровень воды в Рейне. Это самая важная река Северо-Западной Европы для перевозки промышленных товаров. 12 августа Рейн будет в ключевой точке в Германии практически несудоходным из-за низкого уровня воды.

Тем не менее запасы газа в Европе продолжают расти. Это помогает сдерживать рост цен.

На 19:40 мск:

Brent, $/бар. — 96,54 (+0,24%), с нач. года +24,1%

WTI, $/бар. — 90,86 (+0,40%), с нач. года +20,8%

Urals, $/бар. — 64,51 (-0,12%), с нач. года -16,0%

Золото, $/тр. унц. — 1 798,20 (+0,22%), с нач. года -1,7%

Серебро, $/тр. унц. — 20,75 (+1,10%), с нач. года -9,9%

Алюминий, $/т — 2 493,00 (+2,59%), с нач. года -11,2%

Медь, $/т — 8 086,50 (+1,15%), с нач. года -16,8%

Никель, $/т — 22 500,00 (-0,03%). с нач. года +8,4%

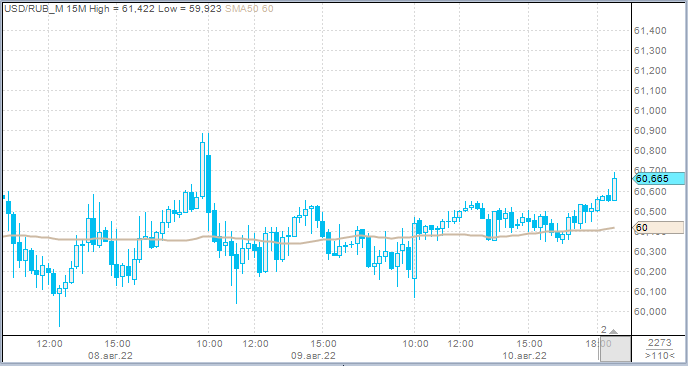

Валютный рынок

Доллар подешевел против всех валют Большой десятки. Индекс доллара падал до минимума с конца июня на уровне 104,63 после выхода данных по инфляции, но затем немного скорректировался вверх до 105,2 п.

Мы по-прежнему считаем, что индекс доллара в августе сохранит диапазон между 104 и 108 б.п. Падение доллара в среду спекулянты могут использовать для открытия длинных тактических позиций по доллару с таргетом в середине указанного диапазона.

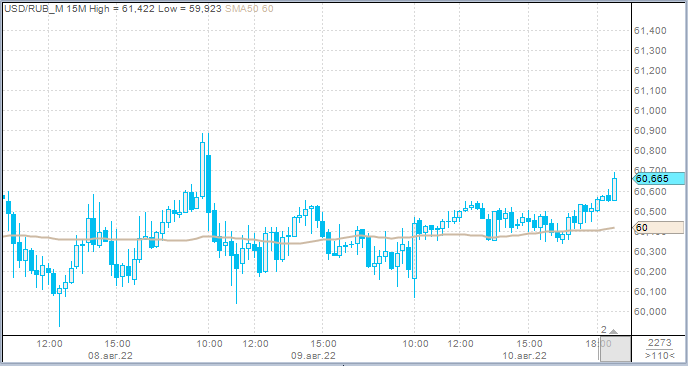

Рубль в среду уверенно подешевел против основных конкурентов.

Торговый объем в паре доллар/рубль составил 132,4 млрд рублей по сравнению с 95,3 млрд рублей в предыдущий торговый день. Это максимальный суточный объем в паре с начала августа.

Торговый объем в паре евро/рубль составил 52,7 млрд рублей против 54,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 54,2 млрд рублей против 59 млрд рублей в предыдущий день. 15 торговых дней подряд объем превышает 50 млрд рублей.

Потребительская инфляция в России, согласно опубликованным в среду данным, замедлилась в июле до 15,1% г/г, в основном из-за снижения цен на продовольствие. В июне российский индекс потребительских цен составлял 15,9%. Консенсус-прогноз на июль подразумевал CPI на уровне 15,3% г/г. Инфляция оказалась ниже ожиданий. Это повышает вероятность снижения ключевой ставки Банком России, которая сейчас составляет 8%.

Слабость рубля могла быть обусловлена в среду минорной динамикой цен на нефть, которые перешли к уверенному росту только в последний час торгов валютной секции Московской биржи. Вероятно, рост цен на нефть будет отыгрываться в четверг. Рубль сохраняет потенциал снижения ниже 60 за доллар.

На 19:40 мск:

EUR/USD — 1,032 (+1,05%), с начала года -9,2%

GBP/USD — 1,2242 (+1,34%), с начала года -9,5%

USD/JPY — 132,57 (-1,84%), с начала года +15,2%

Индекс доллара — 104,961 (-1,33%), с начала года +9,7%

USD/RUB (Мосбиржа) — 60,665 (+0,86%), с начала года -19,3%

EUR/RUB (Мосбиржа) — 62,7525 (+1,80%), с начала года -26,6%

Технически индексу МосБиржи нужно закрепиться выше апрельских минимумов на уровне 2168,2 п., чтобы картина сменилась с медвежьей на нейтральную. Дальнейшим сигналом к позитивному сдвигу среднесрочных перспектив рынка может быть закрытие выше 50-дневной скользящей средней линии с текущим значением на уровне 2226,5 п.

На 19:00 мск:

Индекс МосБиржи — 2 151,50 п. (+0,69%), с нач. года -43,2%

Индекс РТС — 1 118,40 п. (+0,19%), с нач. года -29,9%

Дивидендная доходность индекса МосБиржи составляет 6,1 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости дня

С 15 августа 2022 года Московская биржа предоставит возможность совершать операции на рынке облигаций клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, конечными бенефициарами которых являются российские юридические или физические лица.

Нефть снова поступает в Словакию по нефтепроводу «Дружба», а в Венгрию ожидается восстановление поставок в течение четверга. Техническая проблема, вызвавшая задержку, была решена оперативными действиями MOL и Slovnaft: компания перечислила транзитный сбор на оплату использования украинского участка.

Потребительская инфляция в США в июле продемонстрировала нулевой рост к июню при консенсус-прогнозе опрошенных Bloomberg экономистов, который предполагал рост индекса потребительских цен (CPI) на 0,2% в базисе месяц к месяцу. В базисе год к году потребительская инфляция в июле составила 8,5%. Это заметно ниже достигнутого в июне почти 41-летнего пика на уровне 9,1% г/г и ниже консенсус-прогноза на июль (8,7% г/г). Европейские и американские фондовые индексы отреагировали ростом на публикацию инфляционного отчета. Рынок фьючерсов на ставку по федеральным фондам практически отказался от ожиданий повышения ставки в сентябре на 75 б.п. и теперь закладывается на повышение на 50 б.п. Судя по реакции рынков, инвесторы на фоне опубликованных инфляционных данных ожидают голубиный разворот ФРС. Однако поскольку стоимость аренды жилья все еще растет, а повышение уровня зарплат начинает просачиваться в инфляцию услуг, мы считаем, что ФРС еще рано давать сигналы о том, что цикл повышения ставок близок к завершению.

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Лидером роста стал индекс «Транспортный сектор» (+2,84%). В лидерах роста внутри отраслевого индекса стали бумаги Globaltrans, ДВМП и НМТП.

Аутсайдером дня стал индекс «Строительных компаний» (-0,04%)», на фоне снижения акций ГК «ПИК» на 0,6% и акций «Самолета» на 0,3%. При этом акции «ЛСР» выросли на 2,84%, а бумаги «Эталона» прибавили 2,5%.

Акции «СПБ Биржи» подскочили на 40,2% до 190 руб. и второй день подряд стали лидерами роста российского фондового рынка. На рекордном торговом объеме котировки впервые с момента начала торгов в 2021 году пробили 50-дневную скользящую среднюю линию (150,4 руб.) и, судя по всему, нацелились на тестирование 100-дневной МА (231,7 руб). «СПБ биржа» с 10 августа возобновила проведение основной торговой сессии по группе инструментов «иностранные ценные бумаги» с 10:00 мск для 200 международных компаний. Биржевые торги остальными ценными бумагами, входящими в группу инструментов «иностранные ценные бумаги», с листингом в США и доступными для заключения сделок (суммарно более 1700 акций и депозитарных расписок), будут начинаться в 15:30 мск.

По итогам дня из 41 акции индекса МосБиржи: 28 подорожали и 13 подешевели.

42,9 % компаний индекса торгуются выше своей 50-дневной МА, 47,6 % торгуются выше своей 100-дневной МА, 11,9 % торгуются выше своей 200-дневной МА.

Внешний фон

Европейские акции прибавили в цене в среду. Инфляция в США замедлилась больше, чем ожидалось. Это повысило оптимизм и ожидания того, что ФРС будет придерживаться менее агрессивной траектории повышения ставок, что повышает перспективы того, что американская экономика сможет избежать рецессии.

Панъевропейский индекс Stoxx Europe 600 оттолкнулся от 100-дневной скользящей средней, которую проверил на прочность в качестве поддержки, затем атаковал ключевое сопротивление 440 пунктов, но пробить его опять не смог. Индекс 9 торговых дней находится выше 100-дневной МА, но пока 400 пунктов не по зубам. Тем не менее торги закрылись на самом высоком уровне за 2 месяца.

Среди отдельных корпоративных историй выделим рост акций Vestas Wind Systems, которые подскочили до максимума с апреля, поскольку компания подтвердила прогноз годовой выручки. Акции Deliveroo подскочили в Лондоне на 7,4%, так как компания рапортовала о том, что темпы роста убытков оказались меньше ожиданий.

Дивидендная доходность Stoxx Europe 600 составляет 3,3 %. Индекс торгуется с коэффициентом 14,8 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 64,6 % компаний индекса торгуются выше своей 50-дневной МА, 45,1 % торгуются выше своей 100-дневной МА, 32,2 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 1 001,69 п. (-0,01%), с нач. года -18,7%

Stoxx Europe 600 — 439,88 п. (+0,89%), с нач. года -9,8%

DAX — 13 700,93 п. (+1,23%), с нач. года -13,7%

FTSE 100 — 7 507,11 п. (+0,25%), с нач. года +1,4%

На американском фондовом рынке мы также наблюдали уверенную позитивную динамику. Индекс S&P 500 в середине сессии подскочил выше 4200 пунктов, претендуя на то, чтобы закрыться на самом высоком уровне за 3 месяца. Индекс Nasdaq 100 на 20% превысил свой июньский минимум. При этом индекс волатильности VIX упал ниже 20, что последний раз наблюдалось в апреле.

После статистики по инфляции рынок получил глоток свежего воздуха, поскольку в пяти из шести предыдущих публикаций CPI в этом году инфляция превышала прогноз. А в июле инвесторы увидели долгожданное замедление ценового давления благодаря снижению цен на энергоносители. На том же основании есть надежды на то, что и в августе инфляция, как минимум не покажет резкого роста.

Безусловно, в среду для аппетита к риску была благоприятная среда. Однако в более долгосрочной перспективе есть риск увидеть смягчение финансовых условий, что будет мешать ФРС взять инфляцию под контроль. В результате, на обуздание инфляции может понадобиться больше времени, что подразумевает более продолжительный цикл повышения ставок в США.

Глава ФРБ Чикаго Чарльз Эванс сегодня намекнул, что Федрезерв желает увидеть признаки замедления инфляции в течение нескольких месяцев. Также он отметил, что ФРС в следующем году, весьма вероятно, продолжит повышать ставки.

Дивидендная доходность S&P 500 составляет 1,5 %. Индекс торгуется с коэффициентом 20,5 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 74,0 % компаний индекса торгуются выше своей 50-дневной МА, 48,8 % торгуются выше своей 100-дневной МА, 35,6 % торгуются выше своей 200-дневной МА.

На 19:40 мск:

S&P 500 — 4 203,12 п. (+1,96%), с нач. года -11,8%

VIX — 19,93 п. (-1.84 пт), с нач. года +2.71 пт

MSCI World — 2 743,62 п. (-0,55%), с нач. года -15,1%

Нефть и газ

Цены на нефть выросли в среду, отыграв вечером снижение, которое наблюдалось в начале американской сессии. Данные Управления по энергетической информации показали более значительное относительно ожиданий сокращение запасов бензина и рост загрузки производственных мощностей НПЗ. Хотя запасы сырой нефти выросли на 5,5 млн баррелей, запасы бензина снизились на 5 млн баррелей, при этом ожидалось снижение на 1,1 млн баррелей. При этом запасы дистиллятов выросли на 2,2 млн баррелей, хотя ожидалось снижение на 1 млн баррелей. Загрузка НПЗ выросла с 91,8% до 94,3%.

Поставка российской нефти через Украину по нефтепроводу «Дружба» возобновилась в Словакию, завтра сырьё прибудет в Венгрию, сообщил «Интерфакс» со ссылкой на источник в компании Slovnaft.

Цены на газ в Европе после трехдневного снижения подскочили в среду. Ближний контракт на индекс TTF вырос до $2179 за тыс. кубометров. В течение дня цены поднимались до $2200 за тыс. кубометров.

Драйвером роста цен стал уровень воды в Рейне. Это самая важная река Северо-Западной Европы для перевозки промышленных товаров. 12 августа Рейн будет в ключевой точке в Германии практически несудоходным из-за низкого уровня воды.

Тем не менее запасы газа в Европе продолжают расти. Это помогает сдерживать рост цен.

На 19:40 мск:

Brent, $/бар. — 96,54 (+0,24%), с нач. года +24,1%

WTI, $/бар. — 90,86 (+0,40%), с нач. года +20,8%

Urals, $/бар. — 64,51 (-0,12%), с нач. года -16,0%

Золото, $/тр. унц. — 1 798,20 (+0,22%), с нач. года -1,7%

Серебро, $/тр. унц. — 20,75 (+1,10%), с нач. года -9,9%

Алюминий, $/т — 2 493,00 (+2,59%), с нач. года -11,2%

Медь, $/т — 8 086,50 (+1,15%), с нач. года -16,8%

Никель, $/т — 22 500,00 (-0,03%). с нач. года +8,4%

Валютный рынок

Доллар подешевел против всех валют Большой десятки. Индекс доллара падал до минимума с конца июня на уровне 104,63 после выхода данных по инфляции, но затем немного скорректировался вверх до 105,2 п.

Мы по-прежнему считаем, что индекс доллара в августе сохранит диапазон между 104 и 108 б.п. Падение доллара в среду спекулянты могут использовать для открытия длинных тактических позиций по доллару с таргетом в середине указанного диапазона.

Рубль в среду уверенно подешевел против основных конкурентов.

Торговый объем в паре доллар/рубль составил 132,4 млрд рублей по сравнению с 95,3 млрд рублей в предыдущий торговый день. Это максимальный суточный объем в паре с начала августа.

Торговый объем в паре евро/рубль составил 52,7 млрд рублей против 54,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 54,2 млрд рублей против 59 млрд рублей в предыдущий день. 15 торговых дней подряд объем превышает 50 млрд рублей.

Потребительская инфляция в России, согласно опубликованным в среду данным, замедлилась в июле до 15,1% г/г, в основном из-за снижения цен на продовольствие. В июне российский индекс потребительских цен составлял 15,9%. Консенсус-прогноз на июль подразумевал CPI на уровне 15,3% г/г. Инфляция оказалась ниже ожиданий. Это повышает вероятность снижения ключевой ставки Банком России, которая сейчас составляет 8%.

Слабость рубля могла быть обусловлена в среду минорной динамикой цен на нефть, которые перешли к уверенному росту только в последний час торгов валютной секции Московской биржи. Вероятно, рост цен на нефть будет отыгрываться в четверг. Рубль сохраняет потенциал снижения ниже 60 за доллар.

На 19:40 мск:

EUR/USD — 1,032 (+1,05%), с начала года -9,2%

GBP/USD — 1,2242 (+1,34%), с начала года -9,5%

USD/JPY — 132,57 (-1,84%), с начала года +15,2%

Индекс доллара — 104,961 (-1,33%), с начала года +9,7%

USD/RUB (Мосбиржа) — 60,665 (+0,86%), с начала года -19,3%

EUR/RUB (Мосбиржа) — 62,7525 (+1,80%), с начала года -26,6%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба