23 августа 2022 Альфа-Капитал

Американский рынок корректируется после почти двух месяцев ралли

Протокол заседания ФРС не дал явных сигналов рынку

Инфляция в Европе продолжает бить рекорды, ЕЦБ готовится к новому повышению ставки

Отдельные эмитенты дают российскому фондовому рынку поводы для роста

Китай замедляется, но продолжает жать на газ

Помимо инфляции ЕЦБ выражает озабоченность и возможностью рецессии

Российские эмитенты еврооблигаций ищут новые возможности

Газпром не очень удивил рынок решением о приостановке «Северного потока – 1»

Ядерная сделка с Ираном давит на нефтяные котировки

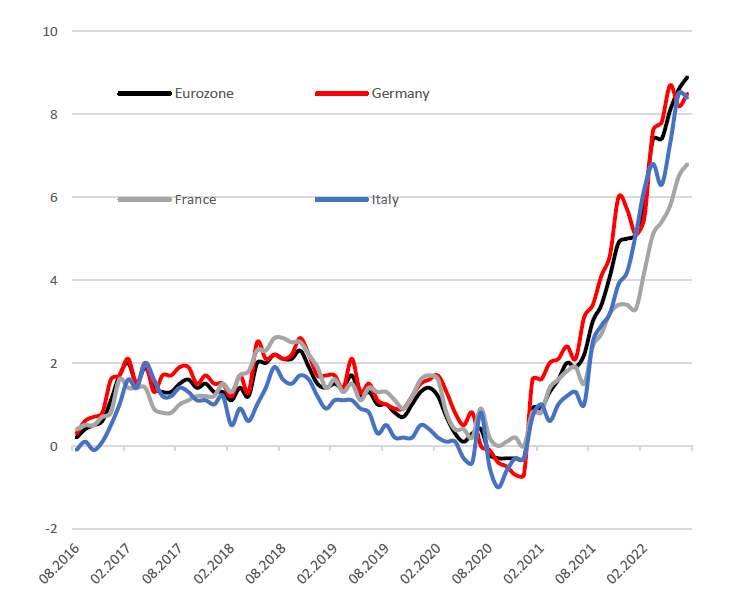

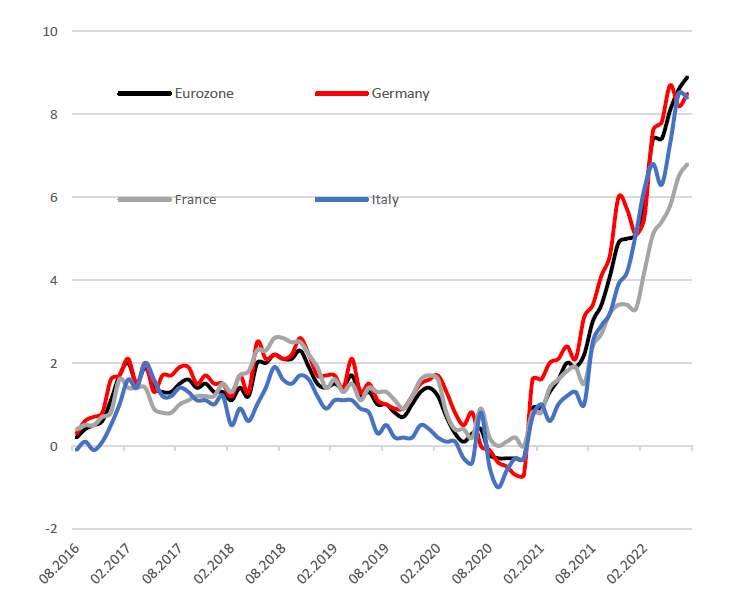

Инфляция в странах Европы

Годовая инфляция в ЕС достигла рекордных 9,8%. Судя по индексу базовой инфляции, рост цен на топливо и продовольствие ответственен почти за половину динамики потребительской инфляции. Однако, в отличие от США, в Европе продолжается рост обоих показателей, что может говорить о наличии дополнительных проинфляционных факторов в Еврозоне.

При ближнем рассмотрении становится очевидно, что данные в разных странах блока сильно различаются. Если в крупнейших странах инфляция немного ниже среднего по ЕС уровня, то у стран, граничащих с Россией, показатели куда выше, что, скорее всего, связано с остротой вопроса замещения российского импорта в эти страны. Насколько согласованная, но единообразная фискальная политика ЦБ сможет решить проблему инфляции с учетом различий в проинфляционных факторах в каждой отдельной стране – большой вопрос. Отмечаем, что рост цен больше чем на 20% (Эстония, Латвия и Литва) – серьезный повод для беспокойства местных властей.

АКЦИИ

Американский фондовый рынок – передышка после длинного ралли

Инвесторы фиксировали прибыль в американских акциях после ралли на фондовом рынке, длившемся с середины июня. S&P 500 закрыл неделю в небольшом минусе с результатом в -1,2%, Nasdaq откатился на 2,6%. С начала года оба индекса также демонстрируют негативную динамику (-12% и 25% соответственно). В разрезе по секторам в плюсе с начала года – нефтегазовый сектор и сектор товаров длительного пользования с доходностью 47% и 0,8% соответственно.

Из ключевых событий прошлой недели стоит отметить публикацию протокола последнего заседания ФРС. Инфляционный риск сохраняет центральное значение для регулятора, при этом ФРС не стремится резко ужесточать монетарную политику, также не стоит ожидать затягивания периода повышения ставок, что может тормозить экономический рост. В пятницу инвесторы будут ждать дополнительных комментариев от Дж. Пауэлла в ходе конференции в Джексон-Хоуле.

Европа: конца роста цен пока не видно

В Европе акции снижались на фоне публикаций данных по инфляции. Рост цен в еврозоне обновил новые рекорды, инфляция в июле составила 8,9%. В отдельных странах Евросоюза инфляция достигает 15–20%. Проинфляционными факторами остаются цены на энергоносители. Цены на газ – вновь на локальных максимумах, геополитическая напряженность добавляет рынку неопределенности. В конце месяца Газпром приостановит поставки газа в Европу на несколько дней из-за необходимости в техническом обслуживании. Судя по уверенному обновлению ценовых максимумов, рынок скорее ставит на то, что техническое обслуживание затянется дольше озвученных нескольких дней.

Таким образом, ЕЦБ, вероятно, рассмотрит еще одно повышение ключевой ставки на 50 б.п. Ближайшее заседание назначено на начало сентября. На этой неделе ожидается публикация протокола заседания ЕЦБ, будут важны комментарии чиновников и взгляд на пересмотр ставки.

Российский рынок растет на позитивных событиях

Индекс Мосбиржи за неделю прибавил 2%. Катализаторами стали сильные отчетности корпоративного сектора, а также объявления дивидендов.

Совет директоров ФосАгро рекомендовал выплатить по 780 рублей на акцию дивидендов за 2021 год и 1-е полугодие 2022-го. На новостях акции прибавляли более 2%. Также ритейлер Магнит опубликовал хорошую отчетность, подтверждая тезис об устойчивости потребительского сегмента. В то же время МТС приняла решение не выплачивать дивиденды, что на фоне слабой отчетности за второй квартал вполне ожидаемо.

На этой неделе публикуют отчеты Ozon, TCS Group, ГК «Самолет», Роснефть.

На фоне признаков замедления экономики Китай озвучивает новые стимулы

Вопреки общему тренду на ужесточение денежно-кредитной политики, Китай продолжает снижать ключевую ставку и стимулировать экономику. Центральный банк КНР понизил ставку по займам на 10 б.п. – до 2,75%. Если западные ЦБ борются с инфляционным давлением, то в Китае рост цен в годовом выражении не превышает 2,7%. Для китайского регулятора первоочередными проблемами остаются последствия недавних локдаунов и слабый рынок недвижимости.

Китайские индексы снижались в ответ на слабую макроэкономическую статистику. Динамика промышленного производства замедлилась до 3,8% г/г при ожиданиях роста на 4,6%. Розничные продажи вышли также хуже ожиданий – рост составил 2,7% против ожидаемых 5%.

ОБЛИГАЦИИ

Рынок российского долга – на каникулах

На прошлой неделе цены на рынке рублевых облигаций изменились несущественно на небольших объемах. И на перерыве между снижениями ставки ЦБ.

Дефляция в России с 9 по 15 августа составила 0,13%, что год к году транслируется в 14,87% против 15,01% неделей ранее. Мы по-прежнему ждем продолжения сокращения инфляции, снижения ключевой ставки и, как следствие, роста цен рублевых облигаций.

Средняя максимальная ставка по вкладам топ-10 банков РФ снизилась до 6,83%. Уже совсем неинтересно. Бонды выглядят намного привлекательнее.

ЕЦБ выбирает между инфляцией и рецессией

Инфляция в еврозоне и Великобритании на прошлой неделе продолжила ставить новые рекорды. На этом фоне опасения продолжения роста цен снова вышли на первый план, спровоцировав рост доходностей в казначейских облигациях США и падение цен на еврооблигации. Из опубликованного протокола заседания ФРС можно сделать вывод, что регулятор теперь обеспокоен не только инфляцией, но и возможностью наступления рецессии – некоторые члены комитета высказались за необходимость более осторожного ужесточения денежной политики.

Мост Евроклир – НРД. Есть ли надежда?

Еврокомиссия опубликовала пояснения к возможности депозитариев Евроклир и Клирстрим взаимодействовать с НРД – при определенных условиях, и если НРД не получает доход, возможны операции по переводу активов из НРД в другие депозитарии – но только при получении одобрения от соответствующего регулятора депозитария. Практически сразу после появления этого сообщения НРД временно отменил комиссии на перевод российских бумаг внутри НРД с участием иностранных депозитариев – открыв таким образом возможность перевода российских бумаг со счета Евроклир в НРД без нарушения европейского санкционного режима.

Российский рынок евробондов ищет новые пути

На текущей неделе ожидается размещение нового выпуска облигаций Полюс Золото, номинированного в китайских юанях. Это второе размещение в юанях на российском рынке после выпуска облигаций Русала – с учетом доступности выпуска неквалифицированным инвесторам, ожидаем высокий спрос на размещение как со стороны профессиональных участников рынка, так и со стороны розничных инвесторов.

Из других корпоративных новостей отметим успешное проведение голосования по смене трасти банком Тинькофф, в результате которого, как мы считаем, банк может начать переводить купонные платежи российским держателям бумаг в рамках российской инфраструктуры, а также перевод пропущенных еще с марта выплат российским держателям долга внутри российской инфраструктуры со стороны РЖД.

СЫРЬЕ И ВАЛЮТЫ

Удивил ли рынки Газпром?

Цены на газ в Европе бьют рекорды. Цена на Netherlands TTF превышала 260 евро за МвЧ. Новым поводом для роста волатильности стало пятничное заявление Газпрома о полной приостановке поставок по «Северному потоку – 1» на три дня в конце месяца. Это решение не вызвало шоков в Европе. Напомним, что после предыдущего планового ремонта трубопровод работал лишь на 20% мощности. Опасения полной остановки поставок со стороны России высказывали многие влиятельные европейские политики и профильные чиновники, и очевидно, что такая возможность уже в значительной степени учтена в ценах.

Сейчас европейские хранилища заполнены почти на 80%. Причем именно на текущую неделю ежегодно приходится пик этого показателя. Текущие уровни чуть ниже, чем в среднем за последние пять лет, однако опасений не вызывают. Безусловно, полная остановка поставок со стороны России может ускорить сезонный график снижения запасов, однако, с учетом многочисленных поставок из других источников и программ снижения потребления, полагаем, что Европа в целом осилит зиму без физического дефицита природного газа. Цены, скорее всего, будут оставаться высокими, форма фьючерсных кривых, вероятно, будет инвертированной (длинные контракты дешевле коротких).

Ядерная сделка с Ираном давит на цену нефти

Цены на нефть продолжают снижение: в понедельник утром цена барреля Brent приближается к 92 долл. – уровню перед началом СВО. Помимо ожиданий замедления мировой экономики и заявлений Саудовской Аравии о готовности заметно нарастить добычу нефтяной рынок начинает учитывать влияние заключения так называемой ядерной сделки с Ираном. Судя по сообщениям в прессе, сделка неизбежна. Заключение может сопровождаться появлением на рынке иранской нефти в объемах до 1 млн баррелей в сутки. Полагаем, что фактическое объявление о заключении сделки будет сопровождаться заметными распродажами в контрактах на Brent.

Любопытным можно назвать резкое сокращение дисконта на российскую Urals. На прошлой неделе он резко сократился до 25 долл. за баррель, притом последний месяц сохранялся на уровне 32–34. Полагаем, что, вопреки ожиданиям замедления мировой экономики, спрос в моменте остается сильным, что и обеспечивает рост цен на российскую нефть.

EUR/USD – снова паритет

Евро оказался под давлением на фоне газового кризиса и данных по инфляции. В то же время индекс DXY вновь на историческом максимуме, отражая ожидания рынка относительно продолжения цикла повышений ставки ФРС. Таким образом, две главные мировые валюты снова в ситуации паритета.

Протокол заседания ФРС не дал явных сигналов рынку

Инфляция в Европе продолжает бить рекорды, ЕЦБ готовится к новому повышению ставки

Отдельные эмитенты дают российскому фондовому рынку поводы для роста

Китай замедляется, но продолжает жать на газ

Помимо инфляции ЕЦБ выражает озабоченность и возможностью рецессии

Российские эмитенты еврооблигаций ищут новые возможности

Газпром не очень удивил рынок решением о приостановке «Северного потока – 1»

Ядерная сделка с Ираном давит на нефтяные котировки

Инфляция в странах Европы

Годовая инфляция в ЕС достигла рекордных 9,8%. Судя по индексу базовой инфляции, рост цен на топливо и продовольствие ответственен почти за половину динамики потребительской инфляции. Однако, в отличие от США, в Европе продолжается рост обоих показателей, что может говорить о наличии дополнительных проинфляционных факторов в Еврозоне.

При ближнем рассмотрении становится очевидно, что данные в разных странах блока сильно различаются. Если в крупнейших странах инфляция немного ниже среднего по ЕС уровня, то у стран, граничащих с Россией, показатели куда выше, что, скорее всего, связано с остротой вопроса замещения российского импорта в эти страны. Насколько согласованная, но единообразная фискальная политика ЦБ сможет решить проблему инфляции с учетом различий в проинфляционных факторах в каждой отдельной стране – большой вопрос. Отмечаем, что рост цен больше чем на 20% (Эстония, Латвия и Литва) – серьезный повод для беспокойства местных властей.

АКЦИИ

Американский фондовый рынок – передышка после длинного ралли

Инвесторы фиксировали прибыль в американских акциях после ралли на фондовом рынке, длившемся с середины июня. S&P 500 закрыл неделю в небольшом минусе с результатом в -1,2%, Nasdaq откатился на 2,6%. С начала года оба индекса также демонстрируют негативную динамику (-12% и 25% соответственно). В разрезе по секторам в плюсе с начала года – нефтегазовый сектор и сектор товаров длительного пользования с доходностью 47% и 0,8% соответственно.

Из ключевых событий прошлой недели стоит отметить публикацию протокола последнего заседания ФРС. Инфляционный риск сохраняет центральное значение для регулятора, при этом ФРС не стремится резко ужесточать монетарную политику, также не стоит ожидать затягивания периода повышения ставок, что может тормозить экономический рост. В пятницу инвесторы будут ждать дополнительных комментариев от Дж. Пауэлла в ходе конференции в Джексон-Хоуле.

Европа: конца роста цен пока не видно

В Европе акции снижались на фоне публикаций данных по инфляции. Рост цен в еврозоне обновил новые рекорды, инфляция в июле составила 8,9%. В отдельных странах Евросоюза инфляция достигает 15–20%. Проинфляционными факторами остаются цены на энергоносители. Цены на газ – вновь на локальных максимумах, геополитическая напряженность добавляет рынку неопределенности. В конце месяца Газпром приостановит поставки газа в Европу на несколько дней из-за необходимости в техническом обслуживании. Судя по уверенному обновлению ценовых максимумов, рынок скорее ставит на то, что техническое обслуживание затянется дольше озвученных нескольких дней.

Таким образом, ЕЦБ, вероятно, рассмотрит еще одно повышение ключевой ставки на 50 б.п. Ближайшее заседание назначено на начало сентября. На этой неделе ожидается публикация протокола заседания ЕЦБ, будут важны комментарии чиновников и взгляд на пересмотр ставки.

Российский рынок растет на позитивных событиях

Индекс Мосбиржи за неделю прибавил 2%. Катализаторами стали сильные отчетности корпоративного сектора, а также объявления дивидендов.

Совет директоров ФосАгро рекомендовал выплатить по 780 рублей на акцию дивидендов за 2021 год и 1-е полугодие 2022-го. На новостях акции прибавляли более 2%. Также ритейлер Магнит опубликовал хорошую отчетность, подтверждая тезис об устойчивости потребительского сегмента. В то же время МТС приняла решение не выплачивать дивиденды, что на фоне слабой отчетности за второй квартал вполне ожидаемо.

На этой неделе публикуют отчеты Ozon, TCS Group, ГК «Самолет», Роснефть.

На фоне признаков замедления экономики Китай озвучивает новые стимулы

Вопреки общему тренду на ужесточение денежно-кредитной политики, Китай продолжает снижать ключевую ставку и стимулировать экономику. Центральный банк КНР понизил ставку по займам на 10 б.п. – до 2,75%. Если западные ЦБ борются с инфляционным давлением, то в Китае рост цен в годовом выражении не превышает 2,7%. Для китайского регулятора первоочередными проблемами остаются последствия недавних локдаунов и слабый рынок недвижимости.

Китайские индексы снижались в ответ на слабую макроэкономическую статистику. Динамика промышленного производства замедлилась до 3,8% г/г при ожиданиях роста на 4,6%. Розничные продажи вышли также хуже ожиданий – рост составил 2,7% против ожидаемых 5%.

ОБЛИГАЦИИ

Рынок российского долга – на каникулах

На прошлой неделе цены на рынке рублевых облигаций изменились несущественно на небольших объемах. И на перерыве между снижениями ставки ЦБ.

Дефляция в России с 9 по 15 августа составила 0,13%, что год к году транслируется в 14,87% против 15,01% неделей ранее. Мы по-прежнему ждем продолжения сокращения инфляции, снижения ключевой ставки и, как следствие, роста цен рублевых облигаций.

Средняя максимальная ставка по вкладам топ-10 банков РФ снизилась до 6,83%. Уже совсем неинтересно. Бонды выглядят намного привлекательнее.

ЕЦБ выбирает между инфляцией и рецессией

Инфляция в еврозоне и Великобритании на прошлой неделе продолжила ставить новые рекорды. На этом фоне опасения продолжения роста цен снова вышли на первый план, спровоцировав рост доходностей в казначейских облигациях США и падение цен на еврооблигации. Из опубликованного протокола заседания ФРС можно сделать вывод, что регулятор теперь обеспокоен не только инфляцией, но и возможностью наступления рецессии – некоторые члены комитета высказались за необходимость более осторожного ужесточения денежной политики.

Мост Евроклир – НРД. Есть ли надежда?

Еврокомиссия опубликовала пояснения к возможности депозитариев Евроклир и Клирстрим взаимодействовать с НРД – при определенных условиях, и если НРД не получает доход, возможны операции по переводу активов из НРД в другие депозитарии – но только при получении одобрения от соответствующего регулятора депозитария. Практически сразу после появления этого сообщения НРД временно отменил комиссии на перевод российских бумаг внутри НРД с участием иностранных депозитариев – открыв таким образом возможность перевода российских бумаг со счета Евроклир в НРД без нарушения европейского санкционного режима.

Российский рынок евробондов ищет новые пути

На текущей неделе ожидается размещение нового выпуска облигаций Полюс Золото, номинированного в китайских юанях. Это второе размещение в юанях на российском рынке после выпуска облигаций Русала – с учетом доступности выпуска неквалифицированным инвесторам, ожидаем высокий спрос на размещение как со стороны профессиональных участников рынка, так и со стороны розничных инвесторов.

Из других корпоративных новостей отметим успешное проведение голосования по смене трасти банком Тинькофф, в результате которого, как мы считаем, банк может начать переводить купонные платежи российским держателям бумаг в рамках российской инфраструктуры, а также перевод пропущенных еще с марта выплат российским держателям долга внутри российской инфраструктуры со стороны РЖД.

СЫРЬЕ И ВАЛЮТЫ

Удивил ли рынки Газпром?

Цены на газ в Европе бьют рекорды. Цена на Netherlands TTF превышала 260 евро за МвЧ. Новым поводом для роста волатильности стало пятничное заявление Газпрома о полной приостановке поставок по «Северному потоку – 1» на три дня в конце месяца. Это решение не вызвало шоков в Европе. Напомним, что после предыдущего планового ремонта трубопровод работал лишь на 20% мощности. Опасения полной остановки поставок со стороны России высказывали многие влиятельные европейские политики и профильные чиновники, и очевидно, что такая возможность уже в значительной степени учтена в ценах.

Сейчас европейские хранилища заполнены почти на 80%. Причем именно на текущую неделю ежегодно приходится пик этого показателя. Текущие уровни чуть ниже, чем в среднем за последние пять лет, однако опасений не вызывают. Безусловно, полная остановка поставок со стороны России может ускорить сезонный график снижения запасов, однако, с учетом многочисленных поставок из других источников и программ снижения потребления, полагаем, что Европа в целом осилит зиму без физического дефицита природного газа. Цены, скорее всего, будут оставаться высокими, форма фьючерсных кривых, вероятно, будет инвертированной (длинные контракты дешевле коротких).

Ядерная сделка с Ираном давит на цену нефти

Цены на нефть продолжают снижение: в понедельник утром цена барреля Brent приближается к 92 долл. – уровню перед началом СВО. Помимо ожиданий замедления мировой экономики и заявлений Саудовской Аравии о готовности заметно нарастить добычу нефтяной рынок начинает учитывать влияние заключения так называемой ядерной сделки с Ираном. Судя по сообщениям в прессе, сделка неизбежна. Заключение может сопровождаться появлением на рынке иранской нефти в объемах до 1 млн баррелей в сутки. Полагаем, что фактическое объявление о заключении сделки будет сопровождаться заметными распродажами в контрактах на Brent.

Любопытным можно назвать резкое сокращение дисконта на российскую Urals. На прошлой неделе он резко сократился до 25 долл. за баррель, притом последний месяц сохранялся на уровне 32–34. Полагаем, что, вопреки ожиданиям замедления мировой экономики, спрос в моменте остается сильным, что и обеспечивает рост цен на российскую нефть.

EUR/USD – снова паритет

Евро оказался под давлением на фоне газового кризиса и данных по инфляции. В то же время индекс DXY вновь на историческом максимуме, отражая ожидания рынка относительно продолжения цикла повышений ставки ФРС. Таким образом, две главные мировые валюты снова в ситуации паритета.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба