Snowflake (NYSE: SNOW) — американский облачный бизнес. У компании неплохие перспективы, и на старте в нее инвестировал сам Уоррен Баффетт. Но оправдана ли текущая стоимость компании?

На чем зарабатывают

Это облачная ПО-платформа, при помощи которой клиенты могут создавать решения в сфере хранения и обработки информации, а также вычислительных операций.

Годовой отчет компании полон технических подробностей, но отметим основные типы задач, которые решает Snowflake:

Создание цифровой инфраструктуры для аналитики данных и работы цифровой стороны бизнеса.

Управление массивами данных и прикладная аналитика на основе этих данных.

Программирование на основе данных и машинное обучение.

Выручка компании делится на следующие сегменты:

Товары — 94%. Услуги компании. Валовая маржа сегмента — 70% от его выручки.

Профессиональные услуги и другое — 6%. Валовая маржа сегмента — −40% от его выручки, сегмент убыточный.

Клиенты компании — это ИТ-департаменты или исполнители для крупных предприятий.

Выручка компании по странам и регионам:

США — 80,13%.

Другие страны в Америках — 2,15%.

Европа, Ближний Восток и Африка — 13,88%.

Азиатско-Тихоокеанский регион и Япония — 3,84%.

Компания убыточная.

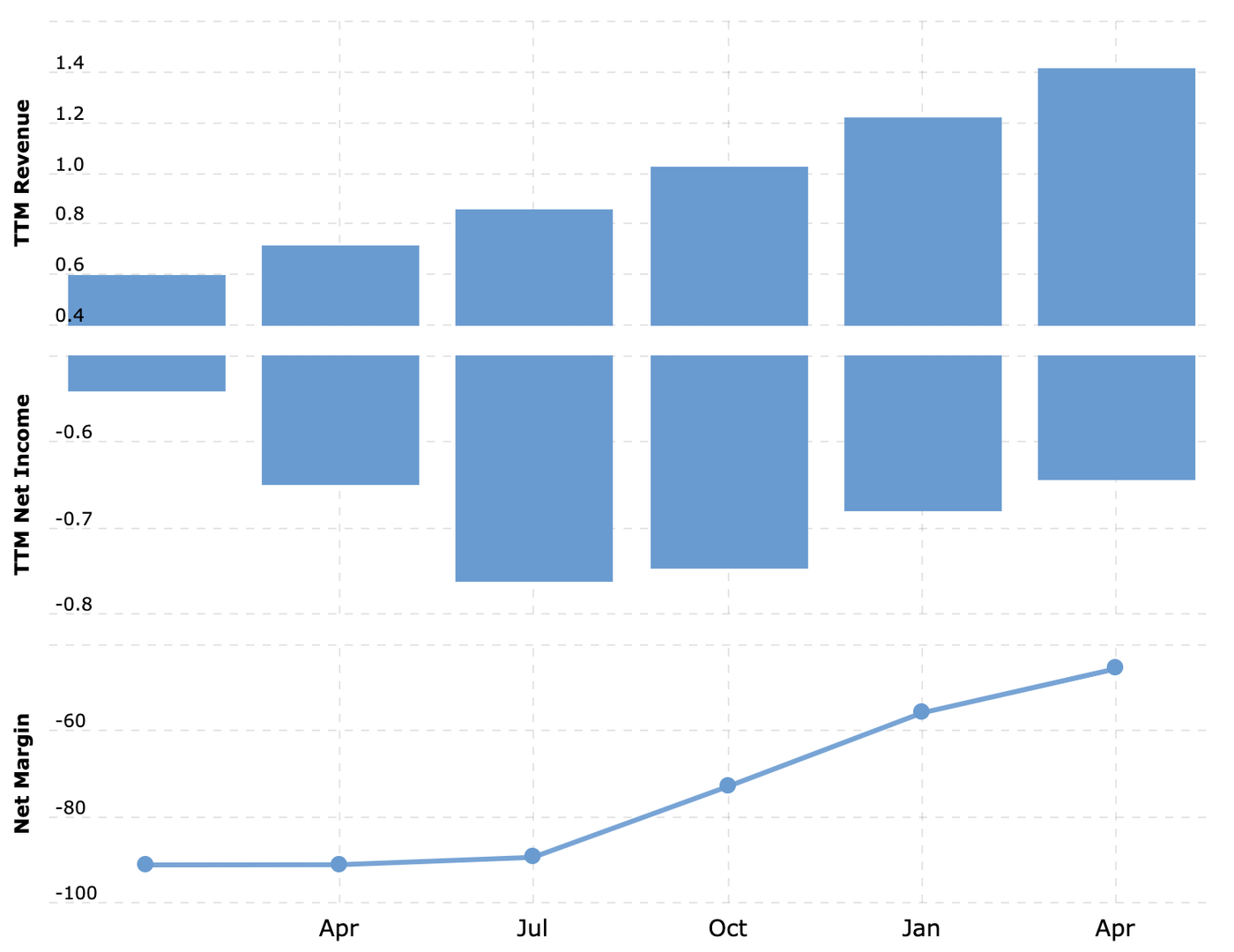

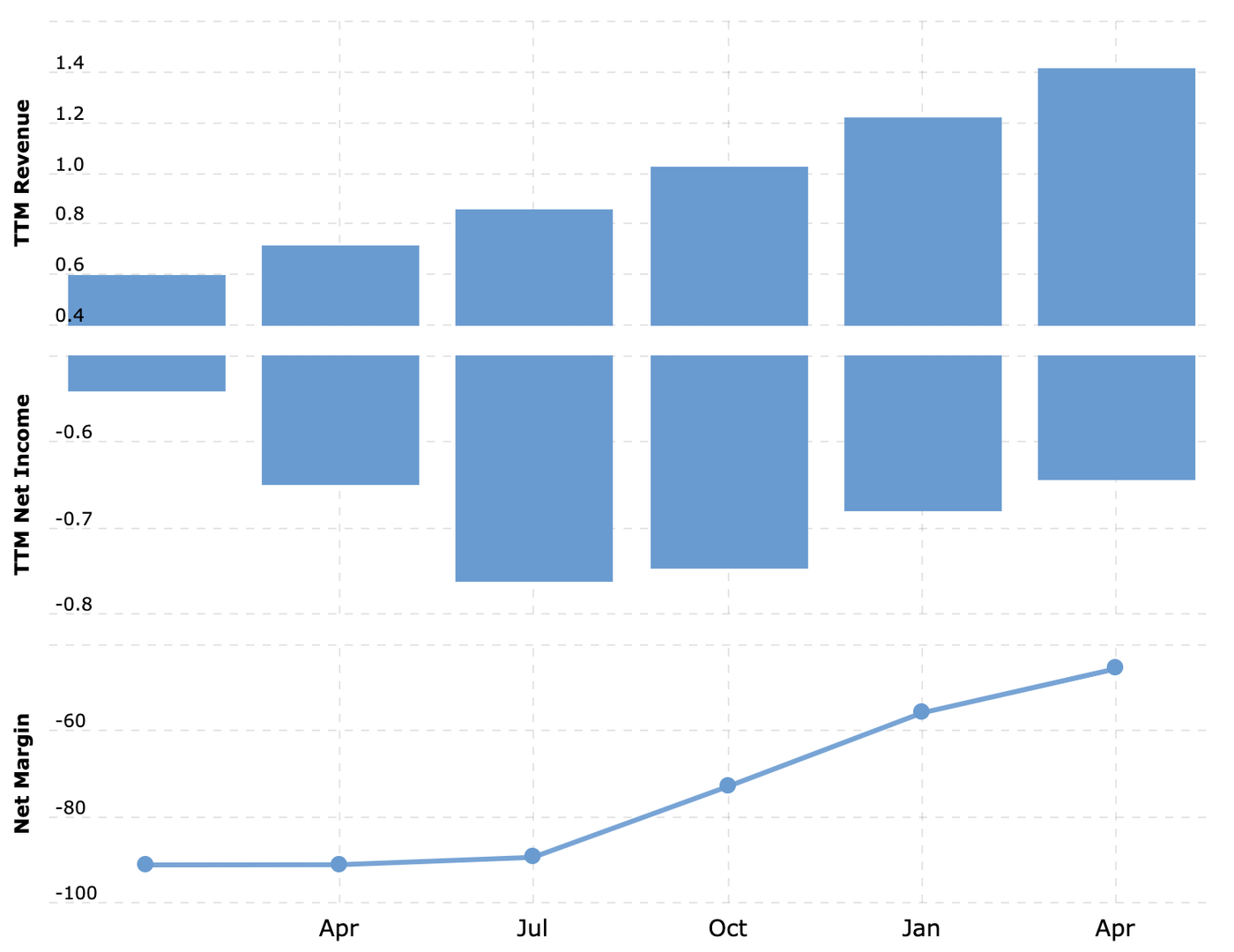

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С декабря 2021 года акции компании упали в три с лишним раза, что некоторыми может расцениваться как возможность заработать на отскоке.

Перспективно и даже перспективно. Сферу облачных вычислений многие справедливо считают многообещающим направлением. А сфера деятельности Snowflake — системы для управления базами данных и интерактивная аналитическая обработка — очень перспективная ниша в этой области, и значительная доля расходов ИТ-департаментов разных компаний будет уходить именно на это.

Заарканили. Уровень удержания выручки у Snowflake составляет 174%, на моей памяти это самый высокий показатель среди всех ИТ-компаний.

Snowflake даже с учетом оттока пользователей выжимает из своей клиентской базы все соки. А это значит, что безумные траты на маркетинг компания когда-нибудь сможет свернуть без потерь для бизнеса.

Потенциально Snowflake может быть очень маржинальным бизнесом: на маркетинг и продажи там уходит 61% выручки, а НИОКР сжирают еще 38%.

Я думаю, что с учетом высочайшего уровня удержания выручки она сможет выйти на прибыль в ближайшие лет пять-шесть.

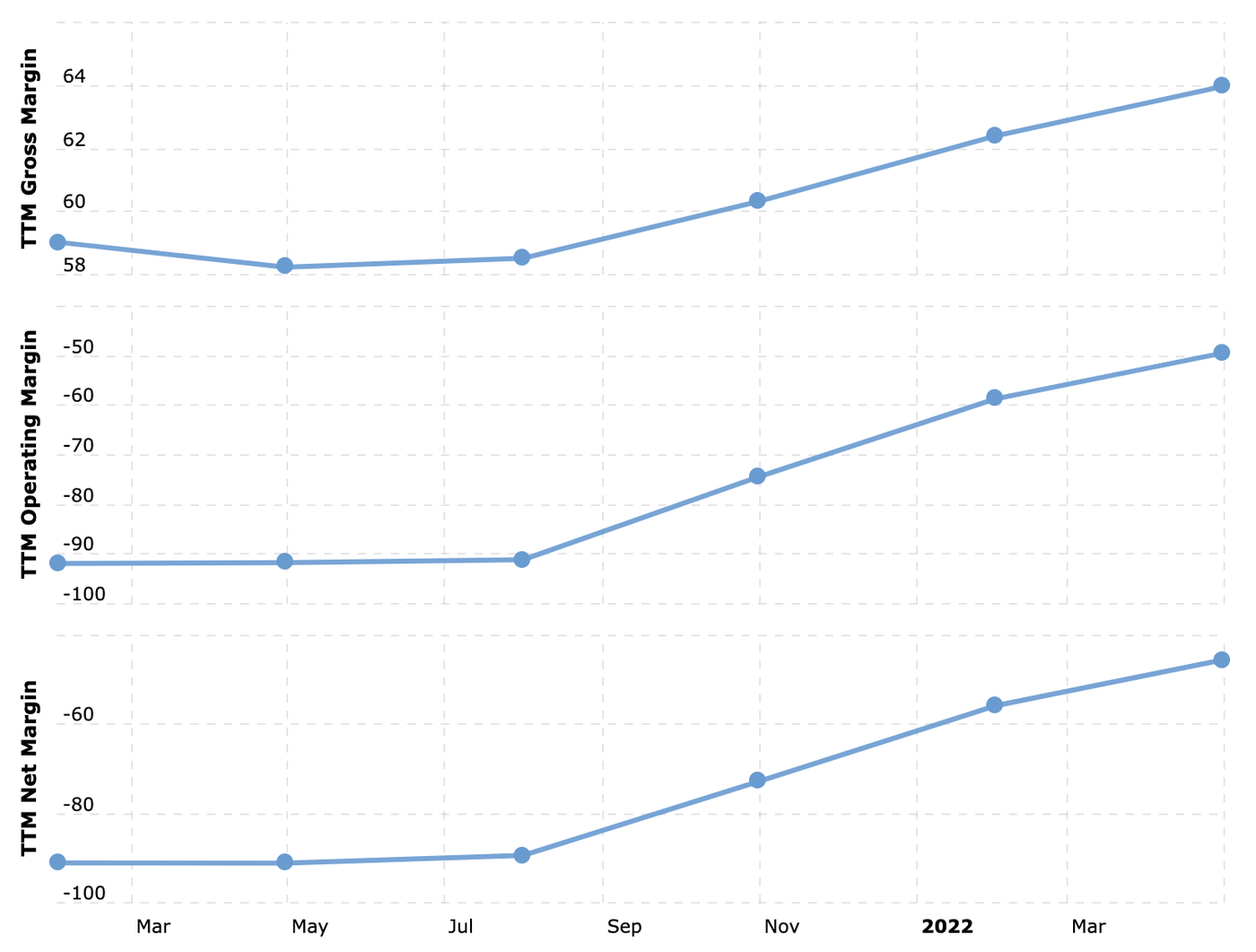

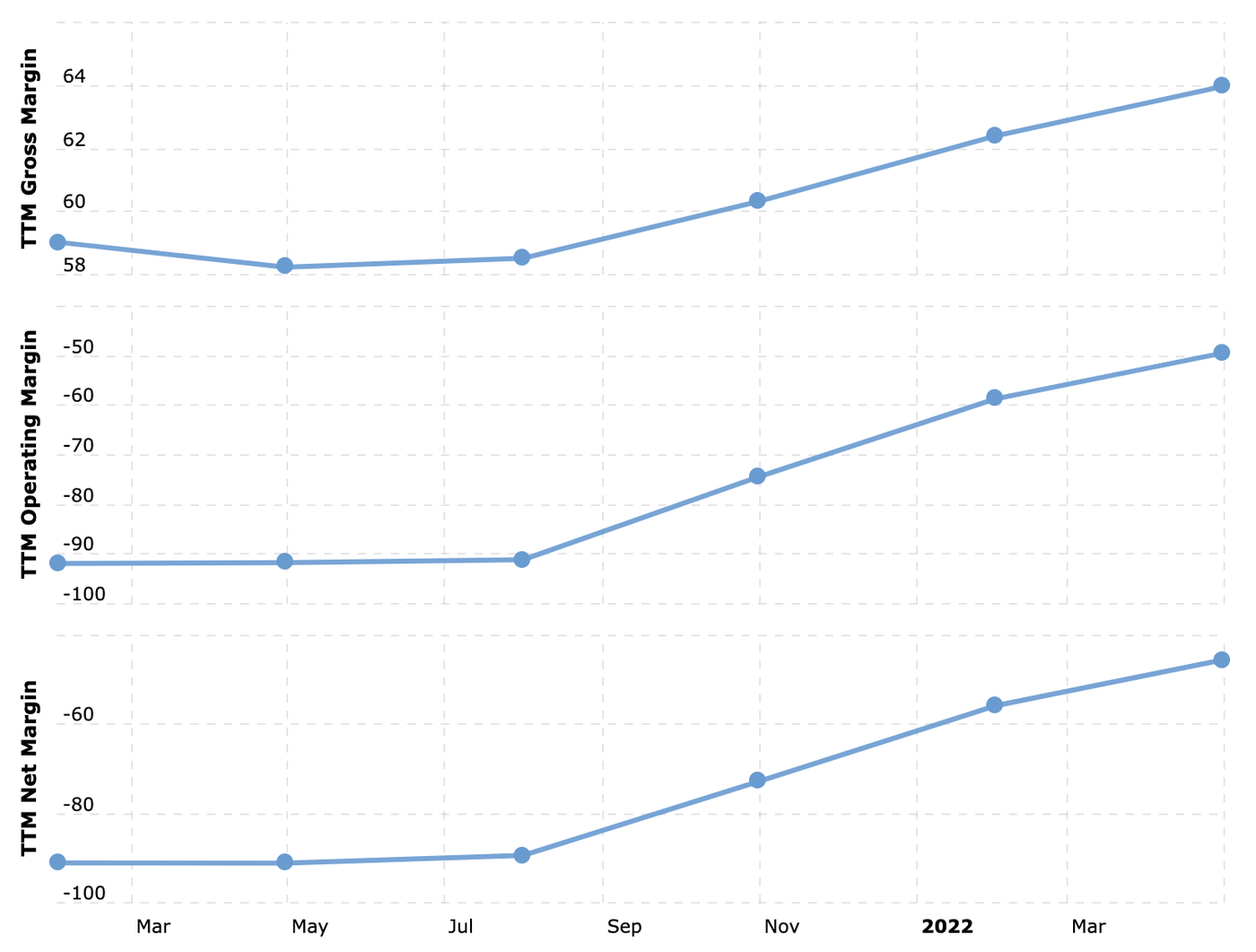

Показатели маржинальности бизнеса компании за последние 12 месяцев в процентах от выручки: валовая, операционная, итоговая маржа. Источник: Macrotrends

Могут купить. Основные конкуренты компании — колоссы мира облачных вычислений: Microsoft, Amazon и Google. Учитывая гонку вооружений между ними, кто-то может купить Snowflake. Капитализация у компании большая — 36,22 млрд долларов, но для упомянутых гигантов вполне посильная.

Уорренова печать. В эту компанию в свое время удачно инвестировал Уоррен Баффетт. Я скептически отношусь к культу личности Баффетта, но не отрицаю, что для большинства инвесторов он значимая фигура, с его мнением многие считаются. Это может придать акциям Snowflake дополнительную привлекательность в глазах инвесторов.

Что может помешать

Цена. Даже после падения акций компания стоит ненормально дорого — свыше 25 годовых выручек. С учетом ее убыточности акции гарантированно будет штормить — такая цена также может отпугивать потенциального покупателя.

Тем более нынче инвесторы проявляют скепсис в отношении облачных бизнесов в связи с крупными распродажами технологических компаний на рынке.

Опасная убыточность. Убыточность компании в годину повышения ставок и подорожания кредитов — это большой грех. Тут увеличиваются риски как банкротства самого бизнеса, так и просто игнорирования акций осторожными инвесторами.

Что в итоге

Snowflake — это интересная компания с классным потенциалом, но высокая стоимость ее акций в сочетании с убыточностью бизнеса вынуждает меня воздержаться от инвестидей по ней. Я бы задумался о взятии этих акций по цене 50 $ за акцию, но не факт, что она упадет так сильно.

На чем зарабатывают

Это облачная ПО-платформа, при помощи которой клиенты могут создавать решения в сфере хранения и обработки информации, а также вычислительных операций.

Годовой отчет компании полон технических подробностей, но отметим основные типы задач, которые решает Snowflake:

Создание цифровой инфраструктуры для аналитики данных и работы цифровой стороны бизнеса.

Управление массивами данных и прикладная аналитика на основе этих данных.

Программирование на основе данных и машинное обучение.

Выручка компании делится на следующие сегменты:

Товары — 94%. Услуги компании. Валовая маржа сегмента — 70% от его выручки.

Профессиональные услуги и другое — 6%. Валовая маржа сегмента — −40% от его выручки, сегмент убыточный.

Клиенты компании — это ИТ-департаменты или исполнители для крупных предприятий.

Выручка компании по странам и регионам:

США — 80,13%.

Другие страны в Америках — 2,15%.

Европа, Ближний Восток и Африка — 13,88%.

Азиатско-Тихоокеанский регион и Япония — 3,84%.

Компания убыточная.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С декабря 2021 года акции компании упали в три с лишним раза, что некоторыми может расцениваться как возможность заработать на отскоке.

Перспективно и даже перспективно. Сферу облачных вычислений многие справедливо считают многообещающим направлением. А сфера деятельности Snowflake — системы для управления базами данных и интерактивная аналитическая обработка — очень перспективная ниша в этой области, и значительная доля расходов ИТ-департаментов разных компаний будет уходить именно на это.

Заарканили. Уровень удержания выручки у Snowflake составляет 174%, на моей памяти это самый высокий показатель среди всех ИТ-компаний.

Snowflake даже с учетом оттока пользователей выжимает из своей клиентской базы все соки. А это значит, что безумные траты на маркетинг компания когда-нибудь сможет свернуть без потерь для бизнеса.

Потенциально Snowflake может быть очень маржинальным бизнесом: на маркетинг и продажи там уходит 61% выручки, а НИОКР сжирают еще 38%.

Я думаю, что с учетом высочайшего уровня удержания выручки она сможет выйти на прибыль в ближайшие лет пять-шесть.

Показатели маржинальности бизнеса компании за последние 12 месяцев в процентах от выручки: валовая, операционная, итоговая маржа. Источник: Macrotrends

Могут купить. Основные конкуренты компании — колоссы мира облачных вычислений: Microsoft, Amazon и Google. Учитывая гонку вооружений между ними, кто-то может купить Snowflake. Капитализация у компании большая — 36,22 млрд долларов, но для упомянутых гигантов вполне посильная.

Уорренова печать. В эту компанию в свое время удачно инвестировал Уоррен Баффетт. Я скептически отношусь к культу личности Баффетта, но не отрицаю, что для большинства инвесторов он значимая фигура, с его мнением многие считаются. Это может придать акциям Snowflake дополнительную привлекательность в глазах инвесторов.

Что может помешать

Цена. Даже после падения акций компания стоит ненормально дорого — свыше 25 годовых выручек. С учетом ее убыточности акции гарантированно будет штормить — такая цена также может отпугивать потенциального покупателя.

Тем более нынче инвесторы проявляют скепсис в отношении облачных бизнесов в связи с крупными распродажами технологических компаний на рынке.

Опасная убыточность. Убыточность компании в годину повышения ставок и подорожания кредитов — это большой грех. Тут увеличиваются риски как банкротства самого бизнеса, так и просто игнорирования акций осторожными инвесторами.

Что в итоге

Snowflake — это интересная компания с классным потенциалом, но высокая стоимость ее акций в сочетании с убыточностью бизнеса вынуждает меня воздержаться от инвестидей по ней. Я бы задумался о взятии этих акций по цене 50 $ за акцию, но не факт, что она упадет так сильно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба