Основными объектами вложений большинства россиян являются банковский депозит, недвижимость, фондовый и облигационный рынок. В текущей статье мы разберём финансовые перспективы этих активов и попытаемся понять — какой из них может принести наибольшую доходность.

Банковский депозит

Это самый простой и безопасный способ инвестирования, в рамках которого клиент на определённое время отдаёт свои денежные средства на хранение в банк, а затем забирает их обратно с процентами. Один из недостатков данного вида вложений — низкая доходность, которая зачастую проигрывает инфляции.

Банковские депозиты делятся на два типа.

Рублёвые вклады — 88,5% общего количества.

Валютные вклады — 11,5%.

Ключевая тенденция, которая сейчас наблюдается на рынке, — это переток денежных средств клиентов в рублёвую зону. В июне 2022 г. доля валютных вкладов в России уменьшилась с 14% до 11,5% на фоне снижения доходности данных депозитов и негативных перспектив ряда популярных валют, особенно доллара и евро. В 2023 г. ожидается продолжение текущей динамики — уровень валютных вложений может опуститься до 10%.

Что касается рублёвых депозитов, то основной тренд этого вида вложений — снижение банковского процентного дохода на фоне уменьшения ключевой ставки ЦБ РФ. По прогнозам правительства, к 2025 г. ставка должна ещё больше снизиться, достигнув целевого уровня в 5–6%. Текущая ключевая ставка — 8%.

Таким образом, инвесторы, которые планируют выбрать данный вид вложений, получат следующую доходность:

Рублёвый вклад — менее 7% годовых при инфляции в РФ 12–15%.

Вклад в долларах/евро — около 0,1–0,2% при инфляции в США/ЕС 3,4–4,3%.

Вклад в юанях — около 1% при инфляции в Китае 2,7%.

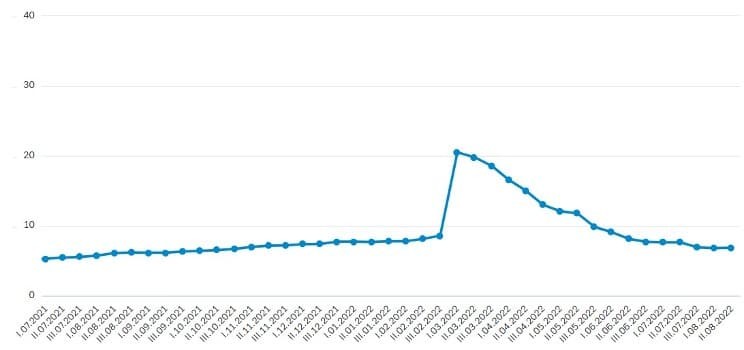

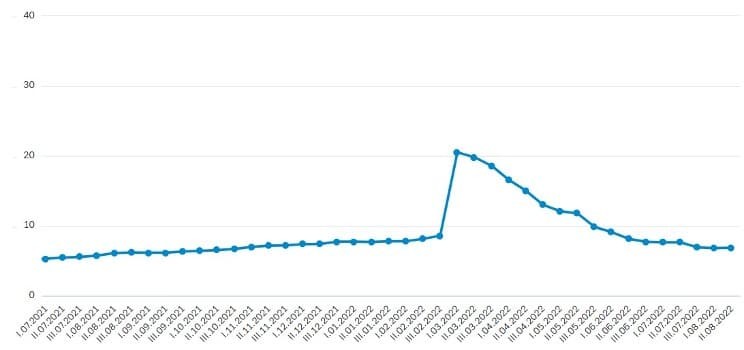

Динамика изменения максимальной процентной ставки в России за последний год

Недвижимость

Недвижимость — ещё один консервативный способ инвестирования, который преследует две основные цели: получение пассивного дохода со своего объекта и сохранение накоплений. Ключевая проблема — высокий порог входа: на покупку требуется внушительная сумма, в то время как банковский вклад можно открыть, имея несколько тысяч рублей.

Главный тип инвестиционной недвижимости у россиян — это жилая недвижимость, так как порог входа в неё ниже, чем в коммерческую, а риски — минимальны. Основные доходы инвесторы получают посредством перепродажи или сдачи в аренду таких объектов.

В II квартале 2022 г. российский рынок недвижимости неплохо скорректировался впервые за последние пять лет. Например, московский рынок жилой недвижимости уменьшился более чем на 7% ввиду 20%-го падения спроса со стороны покупателей в данный отчётный период.

Тем не менее уже в июле спрос на рынке начал постепенно восстанавливаться, увеличившись на 10% относительно своего локального минимума. Основные причины — более низкие ставки по кредитам и новые акции от застройщиков и банков, такие как ипотека без первоначально взноса и ставки около 0%. К концу 2022 г., по мнению ряда источников, это должно привести к увеличению цен на 7–10%.

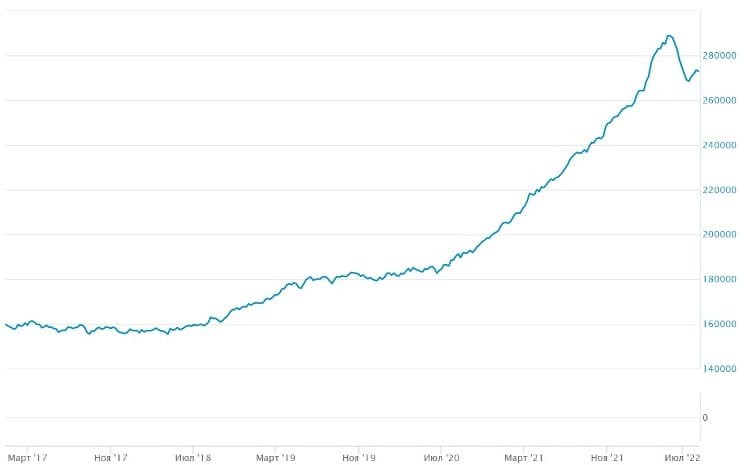

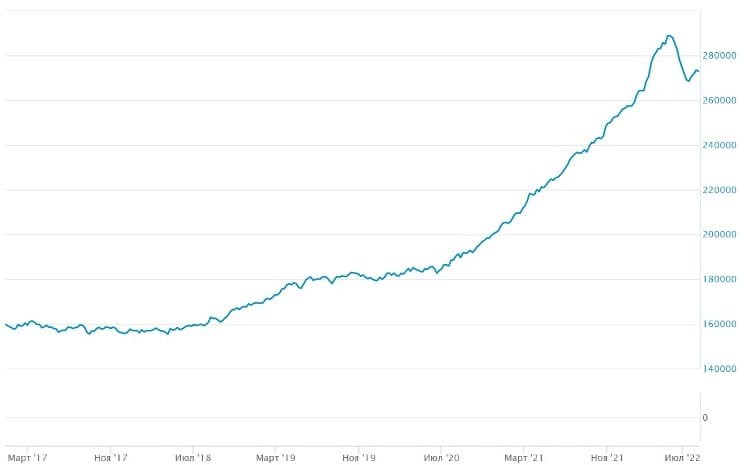

Индекс московской недвижимости «ДомКлик»*, руб.

*Индекс московской недвижимости «ДомКлик» — это композитный индекс московского рынка недвижимости, который рассчитывается биржей на основании агрегированных данных об ипотечных сделках, предоставляемых сервисом «ДомКлик». Индекс отражает среднюю стоимость в рублях 1 м2 общей площади жилой недвижимости в Москве.

Фондовый рынок

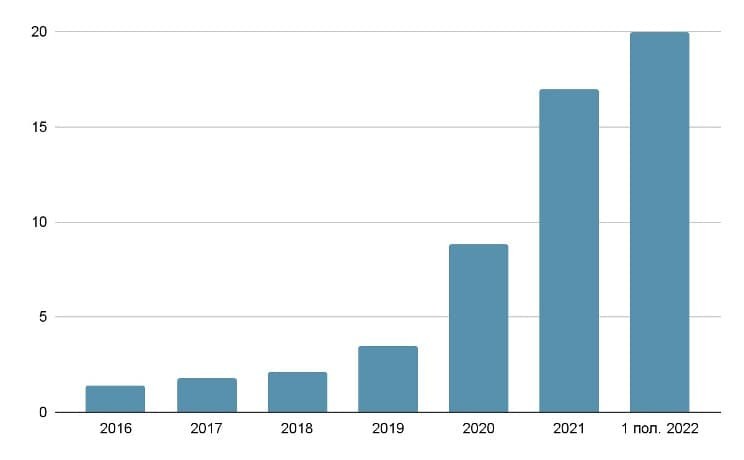

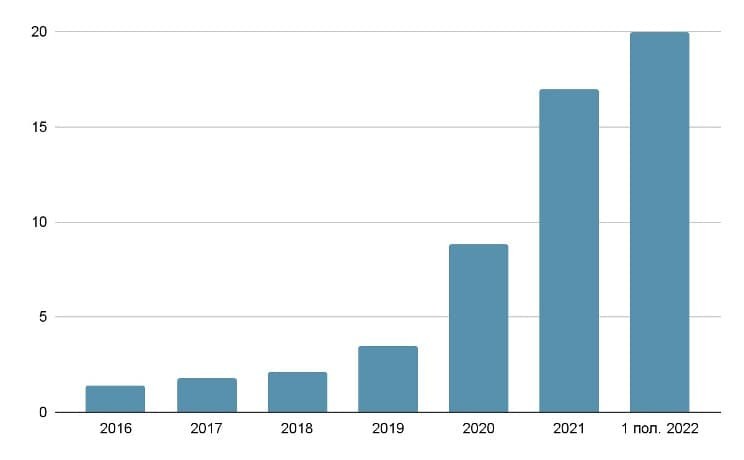

Это наиболее рискованный из представленных вариантов вид инвестирования, который стремительно набирает популярность у россиян — с 2016 г. количество брокерских счетов на Московской бирже увеличилось с 1,4 млн до более чем 20 млн. При этом в 2022 г. данный способ вложений может показать самый худший результат из четвёрки рассматриваемых вариантов ввиду сильного падения общего Индекса Мосбиржи после ввода новых иностранных санкций.

В 2022 г. Индекс Московской биржи скорректировался с 3800 до 2250 пунктов на фоне слабой динамики IT-сектора, а также финансовой и сырьевой отрасли. В них всегда преобладало большое количество нерезидентов — с марта эти инвесторы пытаются уйти из российских бумаг, но большинство их счетов всё ещё находится в заблокированном состоянии.

К концу 2022 г. российский фондовый рынок, согласно последним опросам Reuters, должен немного восстановиться, увеличившись почти на 10% — до 2500 пунктов. В 2023 г. положительный тренд продолжится — по прогнозам, Индекс Московской биржи способен восстановиться до 3700 пунктов.

Динамика Индекса Московской биржи с начала 2022 г.

Динамика открытия брокерских счетов в России, млн штук

Облигационный рынок

Чаще всего он рассматривается как более прибыльный и рискованный аналог банковского вклада. Инвесторы, покупая облигацию, дают компании, муниципалитету или государству деньги в долг под проценты, но, в отличие от депозита, данная долговая ценная бумага не защищена государственной системой страхования.

Основные тенденции этого вида инвестирования схожи с банковским вкладом. В России наблюдается тренд на снижение процентных доходов ввиду уменьшения ключевой ставки в текущем году с 20% до 8%. К 2025 г. этот показатель должен упасть ещё сильнее — до 5–6%.

К чему это приведёт? Доходности облигаций в этом случае должны сократиться за счёт роста стоимости почти каждой ценной бумаги. То есть инвесторы, которые сейчас держат в своём портфеле такие долговые инструменты, дополнительно к купонному доходу получат прибыль от курсовой переоценки.

Динамика Индекса корпоративных облигаций на Мосбирже

Какой инструмент выбрать для инвестирования?

Предпочтение стоит отдавать тому способу инвестирования, который подходит под ваш риск-профиль.

Если вы сверхконсервативный инвестор с небольшим капиталом, то ваш выбор — это банковский вклад.

Если вы консервативный инвестор с большим капиталом, то лучше обратить внимание на недвижимость.

Если вы готовы к небольшому риску, то стоит рассматривать российский облигационный рынок.

Если вы инвестор с повышенным уровнем риска, то ваш выбор — фондовый рынок.

Банковский депозит

Это самый простой и безопасный способ инвестирования, в рамках которого клиент на определённое время отдаёт свои денежные средства на хранение в банк, а затем забирает их обратно с процентами. Один из недостатков данного вида вложений — низкая доходность, которая зачастую проигрывает инфляции.

Банковские депозиты делятся на два типа.

Рублёвые вклады — 88,5% общего количества.

Валютные вклады — 11,5%.

Ключевая тенденция, которая сейчас наблюдается на рынке, — это переток денежных средств клиентов в рублёвую зону. В июне 2022 г. доля валютных вкладов в России уменьшилась с 14% до 11,5% на фоне снижения доходности данных депозитов и негативных перспектив ряда популярных валют, особенно доллара и евро. В 2023 г. ожидается продолжение текущей динамики — уровень валютных вложений может опуститься до 10%.

Что касается рублёвых депозитов, то основной тренд этого вида вложений — снижение банковского процентного дохода на фоне уменьшения ключевой ставки ЦБ РФ. По прогнозам правительства, к 2025 г. ставка должна ещё больше снизиться, достигнув целевого уровня в 5–6%. Текущая ключевая ставка — 8%.

Таким образом, инвесторы, которые планируют выбрать данный вид вложений, получат следующую доходность:

Рублёвый вклад — менее 7% годовых при инфляции в РФ 12–15%.

Вклад в долларах/евро — около 0,1–0,2% при инфляции в США/ЕС 3,4–4,3%.

Вклад в юанях — около 1% при инфляции в Китае 2,7%.

Динамика изменения максимальной процентной ставки в России за последний год

Недвижимость

Недвижимость — ещё один консервативный способ инвестирования, который преследует две основные цели: получение пассивного дохода со своего объекта и сохранение накоплений. Ключевая проблема — высокий порог входа: на покупку требуется внушительная сумма, в то время как банковский вклад можно открыть, имея несколько тысяч рублей.

Главный тип инвестиционной недвижимости у россиян — это жилая недвижимость, так как порог входа в неё ниже, чем в коммерческую, а риски — минимальны. Основные доходы инвесторы получают посредством перепродажи или сдачи в аренду таких объектов.

В II квартале 2022 г. российский рынок недвижимости неплохо скорректировался впервые за последние пять лет. Например, московский рынок жилой недвижимости уменьшился более чем на 7% ввиду 20%-го падения спроса со стороны покупателей в данный отчётный период.

Тем не менее уже в июле спрос на рынке начал постепенно восстанавливаться, увеличившись на 10% относительно своего локального минимума. Основные причины — более низкие ставки по кредитам и новые акции от застройщиков и банков, такие как ипотека без первоначально взноса и ставки около 0%. К концу 2022 г., по мнению ряда источников, это должно привести к увеличению цен на 7–10%.

Индекс московской недвижимости «ДомКлик»*, руб.

*Индекс московской недвижимости «ДомКлик» — это композитный индекс московского рынка недвижимости, который рассчитывается биржей на основании агрегированных данных об ипотечных сделках, предоставляемых сервисом «ДомКлик». Индекс отражает среднюю стоимость в рублях 1 м2 общей площади жилой недвижимости в Москве.

Фондовый рынок

Это наиболее рискованный из представленных вариантов вид инвестирования, который стремительно набирает популярность у россиян — с 2016 г. количество брокерских счетов на Московской бирже увеличилось с 1,4 млн до более чем 20 млн. При этом в 2022 г. данный способ вложений может показать самый худший результат из четвёрки рассматриваемых вариантов ввиду сильного падения общего Индекса Мосбиржи после ввода новых иностранных санкций.

В 2022 г. Индекс Московской биржи скорректировался с 3800 до 2250 пунктов на фоне слабой динамики IT-сектора, а также финансовой и сырьевой отрасли. В них всегда преобладало большое количество нерезидентов — с марта эти инвесторы пытаются уйти из российских бумаг, но большинство их счетов всё ещё находится в заблокированном состоянии.

К концу 2022 г. российский фондовый рынок, согласно последним опросам Reuters, должен немного восстановиться, увеличившись почти на 10% — до 2500 пунктов. В 2023 г. положительный тренд продолжится — по прогнозам, Индекс Московской биржи способен восстановиться до 3700 пунктов.

Динамика Индекса Московской биржи с начала 2022 г.

Динамика открытия брокерских счетов в России, млн штук

Облигационный рынок

Чаще всего он рассматривается как более прибыльный и рискованный аналог банковского вклада. Инвесторы, покупая облигацию, дают компании, муниципалитету или государству деньги в долг под проценты, но, в отличие от депозита, данная долговая ценная бумага не защищена государственной системой страхования.

Основные тенденции этого вида инвестирования схожи с банковским вкладом. В России наблюдается тренд на снижение процентных доходов ввиду уменьшения ключевой ставки в текущем году с 20% до 8%. К 2025 г. этот показатель должен упасть ещё сильнее — до 5–6%.

К чему это приведёт? Доходности облигаций в этом случае должны сократиться за счёт роста стоимости почти каждой ценной бумаги. То есть инвесторы, которые сейчас держат в своём портфеле такие долговые инструменты, дополнительно к купонному доходу получат прибыль от курсовой переоценки.

Динамика Индекса корпоративных облигаций на Мосбирже

Какой инструмент выбрать для инвестирования?

Предпочтение стоит отдавать тому способу инвестирования, который подходит под ваш риск-профиль.

Если вы сверхконсервативный инвестор с небольшим капиталом, то ваш выбор — это банковский вклад.

Если вы консервативный инвестор с большим капиталом, то лучше обратить внимание на недвижимость.

Если вы готовы к небольшому риску, то стоит рассматривать российский облигационный рынок.

Если вы инвестор с повышенным уровнем риска, то ваш выбор — фондовый рынок.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба