9 сентября 2022 Wolf Street Рихтер Вульф

Вольф Рихтер в своей аналитике пишет, что безрассудно опоздав, ЕЦБ поднял ставки намного быстрее, чем аналитики могли себе представить несколько месяцев назад: 125 базисных пунктов за две встречи и обещание большего.

ЕЦБ объявил сегодня, что повысит свои три учетные ставки на 75 базисных пунктов, доведя ставку по депозитам с 0% до +0,75%, тем самым завершив эру политики нулевой процентной ставки (ZIRP). Это самое большое повышение ставок с 1998 года, с самого начала валютного союза, когда страны еще использовали свои местные валюты.

На своем заседании в июле ЕЦБ отменил политику отрицательных процентных ставок (NIRP), повысив учетную ставку на 50 базисных пунктов, что стало первым повышением ставки с 2011 года и самым большим с июня 2000 года. Повышение ставки привело к повышению депозитной ставки. от -0,5% до 0,0%. Оба эти термина — ZIRP и NIRP — стали выражением финансовой нелепости, спровоцированной центральным банком.

И ЕЦБ потрясен, потрясен, обнаружив, что вокруг происходит инфляция, и поэтому будет больше повышений ставок «в течение следующих нескольких заседаний», потому что «инфляция остается слишком высокой и, вероятно, останется выше целевого уровня в течение длительного времени». а ЕЦБ необходимо «ослабить спрос и защититься от риска постоянного повышения инфляционных ожиданий».

С 14 сентября ЕЦБ повысит:

Депозитная ставка с 0,0% в настоящее время до 0,75%. РИП ЗИРП.

Основная ставка рефинансирования, с 0,5% в настоящее время до 1,25%

Предельная кредитная ставка с 0,75% в настоящее время до 1,50%.

Количественное смягчение закончилось.

ЕЦБ подтвердил сегодня, что количественное смягчение завершено. Его программа покупки активов (APP) и программа экстренной покупки в условиях пандемии (PEPP) сохранят свои текущие балансы и заменят ценные бумаги со сроком погашения новыми ценными бумагами.

Остатки его «целевых долгосрочных операций по рефинансированию» (TLTRO III) в банках сократились по мере погашения кредитов. ЕЦБ заявил, что он «продолжит следить за условиями банковского финансирования и следить за тем, чтобы созревание операций [в соответствии с TLTRO III] «не мешало плавной передаче его денежно-кредитной политики».

Безрассудно опаздываю, но двигаюсь намного быстрее, чем предполагалось несколько месяцев назад.

Наконец-то закончилось QE. NIRP, величайший абсурд из всех, наконец закончился. И вот ЗИРП наконец-то закончился. Но с общей инфляцией в 9,1% и директивной ставкой в 0,75%, ЕЦБ по-прежнему подливает масла в инфляционный огонь, что делает его самым безрассудным из крупных центральных банков.

Но он двигался намного быстрее — подняв ставку на 125 базисных пунктов за две встречи, — чем люди предсказывали всего несколько месяцев назад. Тогда аналитики предвидели одно или два робких повышения на 25 базисных пунктов в этом году, в результате чего к концу 2022 года ставка по депозитам может составить 0%. Оказывается, к концу этого года ставка по депозитам вполне может превысить 2%. что казалось невообразимо высоким показателем всего несколько месяцев назад.

Инфляция начала расти в марте 2021 года и резко возросла в этом году.

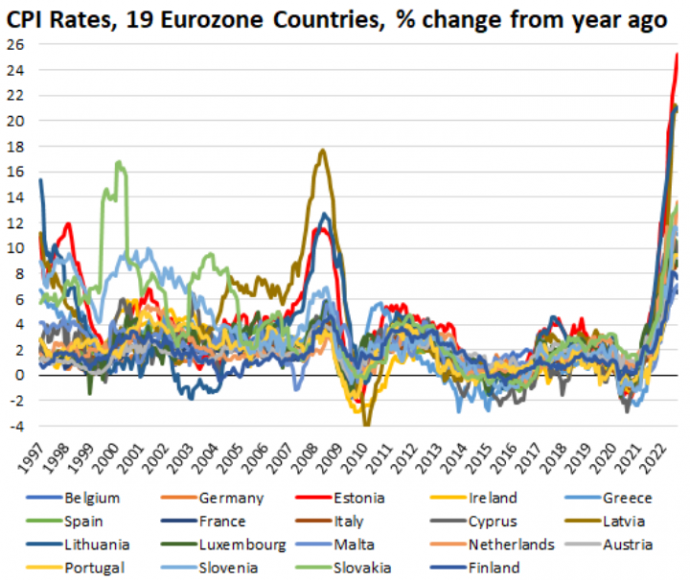

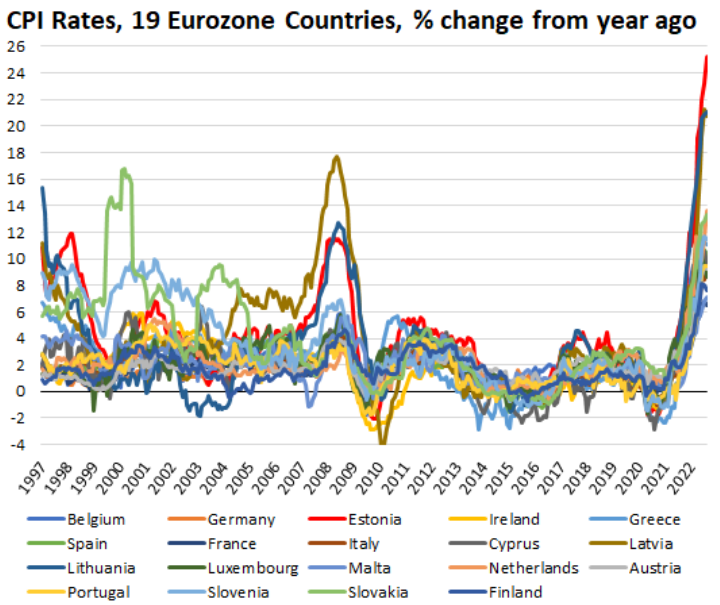

Инфляция в еврозоне, как и инфляция в США, начала расти в начале 2021 года, почти за год до войны в Украине. В июле 2021 года она превысила цель ЕЦБ. В феврале 2022 года она достиг 5,9%. А затем она поднялась оттуда до 9,1% за шесть месяцев, что является рекордом в данных Еврозоны, относящихся к 1997 году.

Большую часть этого времени ЕЦБ энергично отмахивался от инфляции. Буквально за последние несколько месяцев он постепенно начал серьезно относиться к инфляции.

То, что сейчас происходит в еврозоне, — это безудержная инфляция : индекс потребительских цен в Эстонии достиг 25,2%, а в девяти из 19 стран еврозоны инфляция выражается двузначным числом. Это шоу ужасов, несмотря на то, что национальные правительства тратят многие миллиарды евро на всевозможные субсидии и налоговые каникулы, которые снижают розничные цены на энергоносители, транспортные расходы и другие предметы.

ЕЦБ признает: инфляция распространяется, в том числе в сфере услуг.

Инфляция является большой темой в заявлении ЕЦБ . «Ценовое давление продолжает усиливаться и расширяться по всей экономике, и в ближайшем будущем инфляция может еще больше вырасти», — говорится в сообщении.

ЕЦБ «значительно пересмотрел» свои прогнозы инфляции, несмотря на ужесточение денежно-кредитной политики и «существенное замедление» экономического роста:

2022: 8,1%

2023: 5,5%

2024: 2,3%

Цены на энергоносители, которые начали расти в Европе в начале 2021 года и в этом году, резко выросли.

Инфляция за вычетом энергии, продуктов питания, алкоголя и табачных изделий подскочила с 2,3% в январе до 4,3% в августе. А инфляция в сфере услуг подскочила с 2,3% в январе до 3,8% в августе.

Цены на энергоносители в конечном итоге снизятся, по крайней мере, на некоторую величину, но инфляцию в сфере услуг, которая является важной частью экономики, особенно трудно вернуть под контроль.

«Конечно, энергия по-прежнему остается основным источником инфляции, — заявила на пресс-конференции президент ЕЦБ Кристин Лагард, — но у нас также есть инфляция, которая распространяется на более широкий спектр секторов».

Клеевой пистолет в руках.

«Инструмент защиты передачи доступен для противодействия необоснованной, беспорядочной динамике рынка, которая представляет серьезную угрозу для распространения денежно-кредитной политики во всех странах зоны евро, что позволяет Совету управляющих более эффективно выполнять свой мандат по ценовой стабильности», — заявил ЕЦБ в заявлении.

Этот TPI является клеевым пистолетом, чтобы скрепить еврозону. Его цель состоит в том, чтобы позволить ЕЦБ повышать ставки и ужесточать их, сохраняя при этом спрэд между, скажем, доходностью правительства Германии и доходностью правительства Италии, от взрыва и возникновения нового кризиса суверенного долга.

В рамках этой программы ЕЦБ может нацеливаться на облигации, которые он разрешает списывать с баланса, и на облигации, которые он покупает, исходя из доходности в странах, более слабых в финансовом отношении. Например, если спрэд между доходностью Германии и Италии начинает увеличиваться, он может списать со своего баланса немецкие облигации с наступающим сроком погашения, одновременно покупая такое же количество итальянских облигаций.

Есть надежда, что само существование этого инструмента будет держать рынки в узде, так что ЕЦБ даже не нужно будет слишком часто использовать этот инструмент.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба