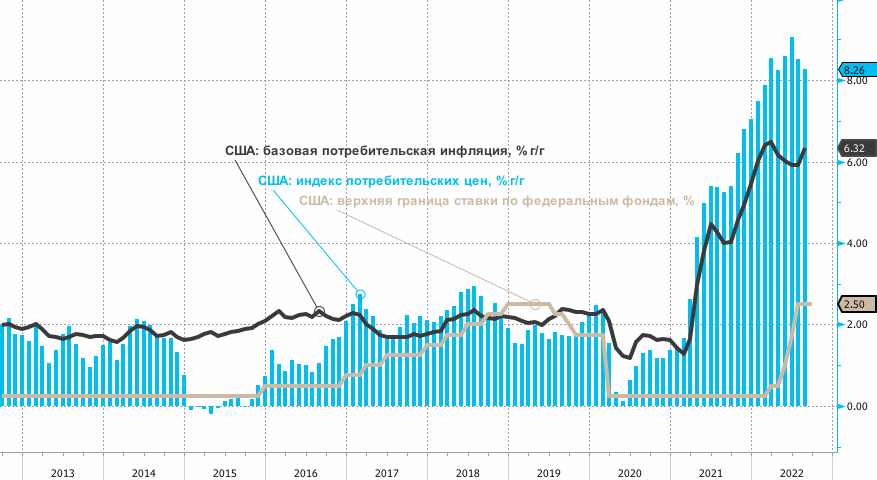

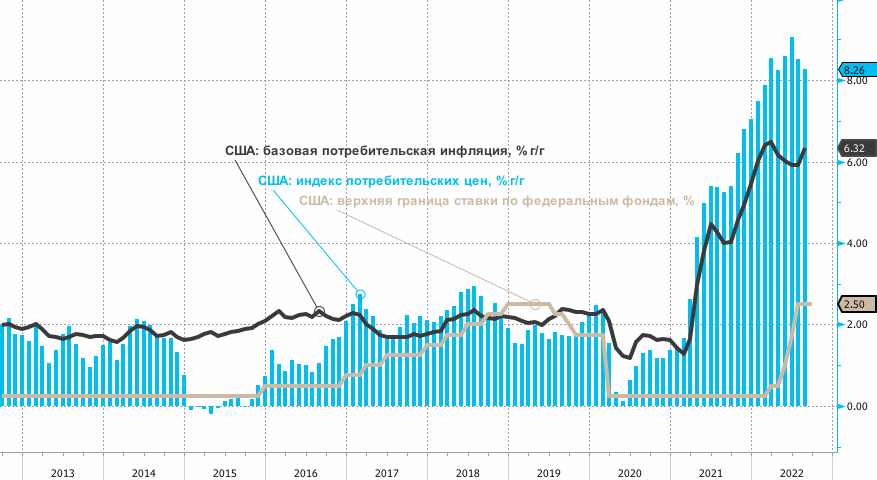

Индекс потребительских цен в США в августе вырос по сравнению с июлем на 0,1% и на 8,3% относительно августа 2021 года. Данные оказались выше прогнозных оценок опрошенных Bloomberg экономистов, которые подразумевали -0,1% м/м и +8,1% г/г. Базовая потребительская инфляция, которая рассчитывается без учета высоко волатильных статей типа энергоносителей и продуктов питания, также превзошла прогнозные оценки. Core CPI в. базисе месяц к месяцу вырос на 0,6% (прогноз +0,3% м/м, в июле было +0,3% м/м). В базисе год к году core CPI вырос на 6,3% г/г (прогноз +6,1% г/г, в июле +5,9% г/г).

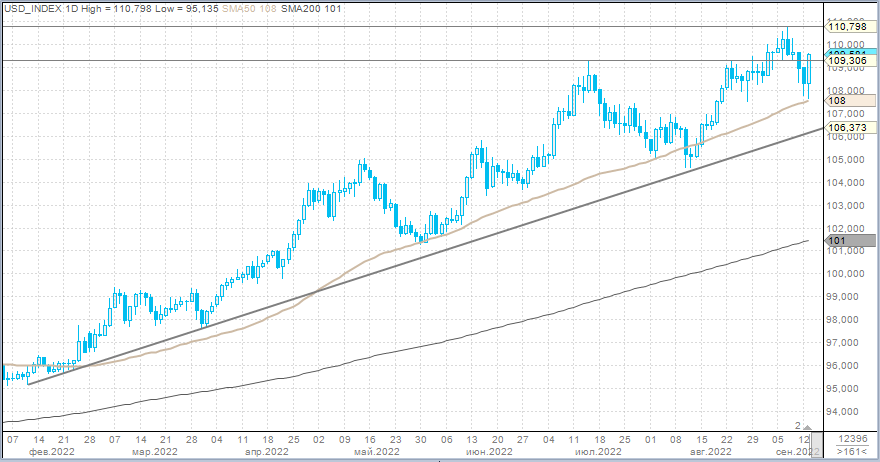

Этот инфляционный отчет занимал центральное место в макроэкономическом календаре текущей недели. В преддверии его публикации доллар слабел, так как ожидалось, что цифры отразят замедление темпов роста инфляции в США второй месяц подряд, что может побудить ФРС к более умеренным темпам повышения ставок. Однако ожидания не оправдались. В итоге индекс доллара, который на прошлой неделе достиг 20-летнего пика на уровне 110,8 п., а затем скорректировался на 2,8% до 107,68 п., в качестве реакции на инфляционный отчет стремительно вырос и отыграл почти полностью потери двух предыдущих торговых дней. Европейские и американские акции оказались под давлением после выхода статистики. Доходности 2-летних нот подскочили на 17 б.п. до 3,743%. Это новый максимум с ноября 2007 года. Доходность 10-летних облигаций подскочила на 7,5 б.п. до 3,431%. Это максимум с июня и всего немногим ниже летнего пика 3,496%, что было максимумом с апреля 2011 года.

Рынок фьючерсов на ставку по федеральным фондам, который до выхода инфляционных цифр с вероятностью 82% подразумевал повышение ставки 21 сентября на 75 б.п., стал с вероятностью 100% учитывать такой шаг. При этом шансы того, что ФРС повысит ставку на 100 б.п. составляют теперь 21%. Еще вчера рынок подразумевал, что цикл повышения ставок достигнет пика в 1 квартале 2023 года на уровне 4%. Теперь же рынок закладывается на пик повышения ставок на уровне 4,3%.

Погружение в детали отчета должно еще больше разочаровать медведей по доллару. Цены на бензин были чуть ли не единственным компонентом, продемонстрировавшим снижение. Рост стоимости жилья не демонстрирует признаком достижения пика. Высокая инфляция распространяется и на другие категории услуг: медобслуживание, транспорт, досуг.

В пересчете на индекс цен на личное потребление (PCE) — именно этот индикатор предпочитает ФРС для отслеживания инфляции — августовские цифры по CPI транслируются в инфляцию PCE на уровне 6% г/г, что в 3 раза выше целевого уровня инфляции.

Рост зарплат, похоже, теперь является главным драйвером инфляции в США. Чиновники ФРС неоднократно высказывали обеспокоенность инфляционной спиралью, когда рост зарплат автоматически повышает инфляцию. Поэтому рынок фьючерсов отреагировал смещением ожиданий пиковой ставки с 4% в первом квартале 2023 года до 4,3%.

На наш взгляд, индекс доллара сохраняет потенциал обновления 20-летнего максимума, сформированного на прошлой неделе на уровне 110,8 п. Считаем, что показатель может продемонстрировать рост выше 112 пунктов в обозримом будущем.

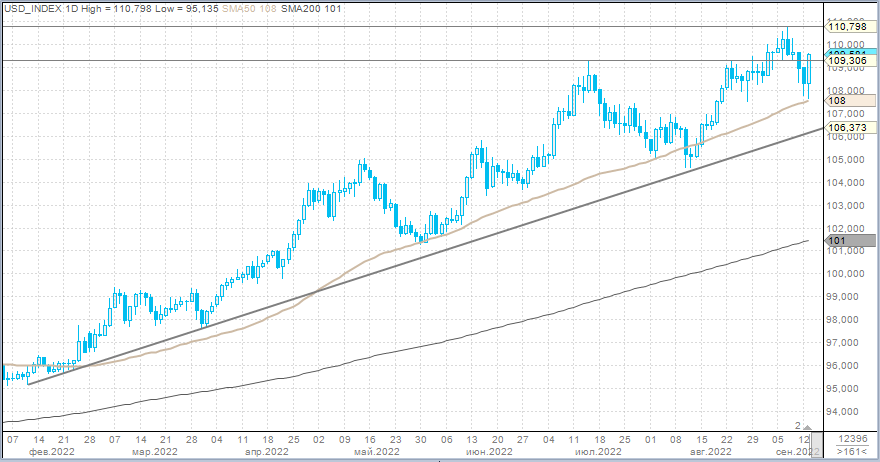

Этот инфляционный отчет занимал центральное место в макроэкономическом календаре текущей недели. В преддверии его публикации доллар слабел, так как ожидалось, что цифры отразят замедление темпов роста инфляции в США второй месяц подряд, что может побудить ФРС к более умеренным темпам повышения ставок. Однако ожидания не оправдались. В итоге индекс доллара, который на прошлой неделе достиг 20-летнего пика на уровне 110,8 п., а затем скорректировался на 2,8% до 107,68 п., в качестве реакции на инфляционный отчет стремительно вырос и отыграл почти полностью потери двух предыдущих торговых дней. Европейские и американские акции оказались под давлением после выхода статистики. Доходности 2-летних нот подскочили на 17 б.п. до 3,743%. Это новый максимум с ноября 2007 года. Доходность 10-летних облигаций подскочила на 7,5 б.п. до 3,431%. Это максимум с июня и всего немногим ниже летнего пика 3,496%, что было максимумом с апреля 2011 года.

Рынок фьючерсов на ставку по федеральным фондам, который до выхода инфляционных цифр с вероятностью 82% подразумевал повышение ставки 21 сентября на 75 б.п., стал с вероятностью 100% учитывать такой шаг. При этом шансы того, что ФРС повысит ставку на 100 б.п. составляют теперь 21%. Еще вчера рынок подразумевал, что цикл повышения ставок достигнет пика в 1 квартале 2023 года на уровне 4%. Теперь же рынок закладывается на пик повышения ставок на уровне 4,3%.

Погружение в детали отчета должно еще больше разочаровать медведей по доллару. Цены на бензин были чуть ли не единственным компонентом, продемонстрировавшим снижение. Рост стоимости жилья не демонстрирует признаком достижения пика. Высокая инфляция распространяется и на другие категории услуг: медобслуживание, транспорт, досуг.

В пересчете на индекс цен на личное потребление (PCE) — именно этот индикатор предпочитает ФРС для отслеживания инфляции — августовские цифры по CPI транслируются в инфляцию PCE на уровне 6% г/г, что в 3 раза выше целевого уровня инфляции.

Рост зарплат, похоже, теперь является главным драйвером инфляции в США. Чиновники ФРС неоднократно высказывали обеспокоенность инфляционной спиралью, когда рост зарплат автоматически повышает инфляцию. Поэтому рынок фьючерсов отреагировал смещением ожиданий пиковой ставки с 4% в первом квартале 2023 года до 4,3%.

На наш взгляд, индекс доллара сохраняет потенциал обновления 20-летнего максимума, сформированного на прошлой неделе на уровне 110,8 п. Считаем, что показатель может продемонстрировать рост выше 112 пунктов в обозримом будущем.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба