Основной новостной акцент на прошлой неделе пришелся на суверенный долг. Так, Минфин успешно исполнил купонные обязательства по выпускам Russia 23 и Russia 43 в рублях на сумму эквивалентную $117 млн (в соответствии с указом президента №394 от 22 июня). Также состоялся аукцион по расчетам по кредитным дефолтным свопам (CDS), связанным с долговыми обязательствами России, продемонстрировавший, что западные финансовые институты по-прежнему не исключают восстановления цен на российские суверенные бумаги. Корпоративные заемщики продолжают активно получать согласие инвесторов на изменения эмиссионной документации с целью снижения риска потенциального дефолта. Все больше эмитентов также говорят о готовности предложить «замещающие» облигации.

Российские эмитенты еврооблигаций: главное за неделю

НЛМК получил согласие на прямые выплаты по выпуску NLMK-23 инвесторам, чьи права учитываются в инфраструктуре России (позитивно). Эмитент в середине августа предложил держателям четырех выпусков еврооблигаций в долларах и евро изменить их условия, разрешив осуществление прямых выплат в адрес владельцев, чьи права учитываются в российской инфраструктуре. Также компания попросила согласовать использование альтернативных валют для выплат остальным держателям. Это второй выпуск евробондов НЛМК, владельцы которого одобрили предложенные изменения. Ранее компания сообщила, что получила согласие на изменение условий обслуживания выпуска с погашением в 2024 г. По двум оставшимся выпускам будут проведены повторные голосования из-за отсутствия кворума.

В понедельник, 12 сентября, прошел аукцион по расчетам по кредитным дефолтным свопам (CDS), связанным с долговыми обязательствами России (позитивно). На основе заявок ряда крупнейших международных банков аукцион состоялся по цене 56,125% от номинала. Всего поступило заявок на покупку бумаг на $1,3 млрд, в то время как желающих поставить бумагу покупателей контрактов CDS было чуть более чем на $800 млн. Ранее комитет по кредитным деривативам признал «событие неплатежа» по долларовым еврооблигациям Минфина России из-за невыплаты «дополнительных» процентов на $1,9 млн. Инвесторы инициировали обсуждения между комитетом и Минфином США с просьбой временно разрешить торговлю бумагами, чтобы участники рынка могли провести аукцион по выплате страховых премий и получить выплаты.

На прошлой неделе Газпром провел сбор заявок на обмен еврооблигаций GAZPRU 27 на замещающие бонды (нейтрально). Предложение действовало только для держателей с правами в российских депозитариях. До 19 сентября желающим держателям также необходимо было обратиться к своему брокеру для перевода евробондов на счет депо эмитента. 20 сентября состоится размещение замещающего выпуска.

Также Газпром запустил новые голосования по выпускам GAZPRU 34, GAZPRU 23E, GAZPRU 24E, GAZPRU 24E 2.949 (позитивно). Запрашиваемые изменения идентичны предложениям из первого голосования по бумагам с погашением в 2027 г. Проголосовать можно до 30 сентября.

Еврохим смог получить согласие держателей EUCHEM 24 на внесение изменений в эмиссионную документацию (позитивно). Среди вопросов в голосовании был нестандартный в виде переноса купонов на дату погашения. Тем не менее, компании удалось утвердить его с первого раза благодаря существенной доле держателей в НРД.

СУЭК не набрал необходимого числа голосов для утверждения изменений в проспекте эмиссии по выпуску SUEK 26 (в том числе, как и у Еврохима, просьбы о переносе купонов на дату погашения) (негативно). Голосование продлено до 20 сентября.

Владельцы евробондов Полюса, чьи права учитываются иностранными депозитариями, до сих пор не получили купонные выплаты по выпуску Polyus 24 (негативно). Платежный агент не предоставил подтверждения, что средства дошли до инвесторов. Сам эмитент исполнил свои платежные обязательства по этому выпуску 29 июля, перечислив платеж в долларах США в адрес The Bank of New York Mellon, London Branch, действующего в качестве платежного агента по евробондам. Позже эмитент евробондов, действуя в интересах владельцев облигаций, продублировал купонные выплаты для иностранных держателей, осуществив перевод средств в адрес трасти i2 Capital Trust Corporation Ltd. Тот, в свою очередь, запросил письменное подтверждение от соответствующих клиринговых систем о том, что эти денежные средства могут быть переведены в их адрес.

Северсталь из-за санкций не смогла исполнить обязательства по выплате купона на $12,6 млн по выпуску еврооблигаций с погашением в 2024 г. (негативно). Срок уплаты очередного купонного дохода пришелся на 16 сентября 2022 г. Эмитент подал в уполномоченные иностранные регулирующие органы заявления о предоставлении лицензий, необходимых для проведения платежей по еврооблигациям в обычном порядке, но ответов не получил. При этом компания подчеркивает, что располагает достаточными средствами и готова исполнить свои обязательства.

Минфин России в соответствии с указом президента от 22 июня перечислил в НРД 7 млрд руб. (эквивалент $117,2 млн) для выплаты купонного дохода по суверенным еврооблигациям России со сроками погашения в 2023 г. и в 2043 г. (позитивно). Таким образом, обязательства по обслуживанию государственных ценных бумаг России исполнены в полном объеме.

Металлоинвест получил согласие владельцев долларовых еврооблигаций с погашением в 2028 г. на прямые выплаты по евробондам, права на которые учитываются российскими депозитариями, а также по евробондам, которые находятся на счетах российских держателей в Euroclear, Clearstream, DTC и других клиринговых системах (позитивно). Голоса были получены от 71,1% держателей еврооблигаций, что превышает необходимый уровень кворума в 2/3 голосов. В конце августа компания обратилась к инвесторам с предложением одобрить возможность проведения прямых выплат. Изменения были одобрены на собрании инвесторов 15 сентября.

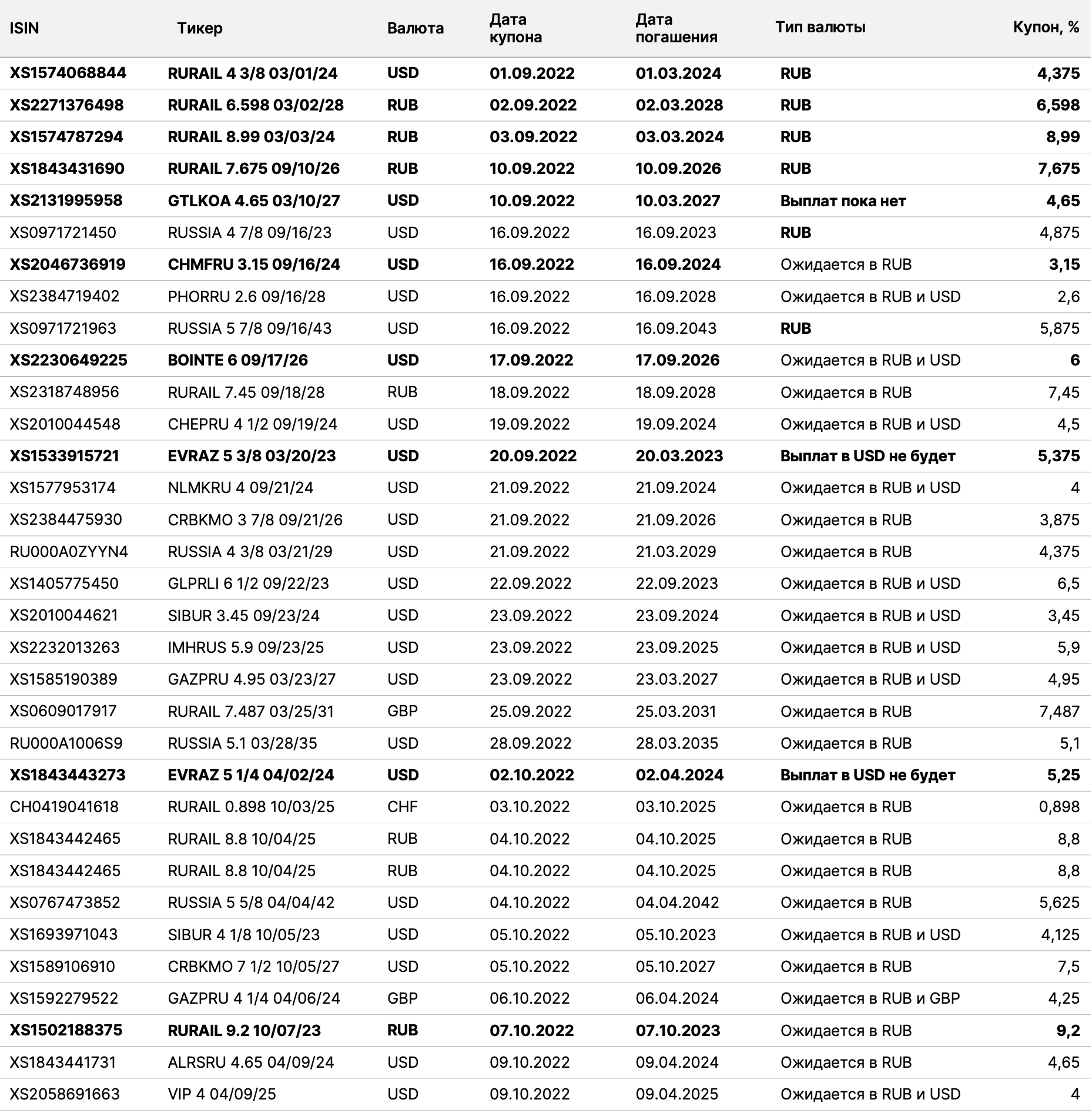

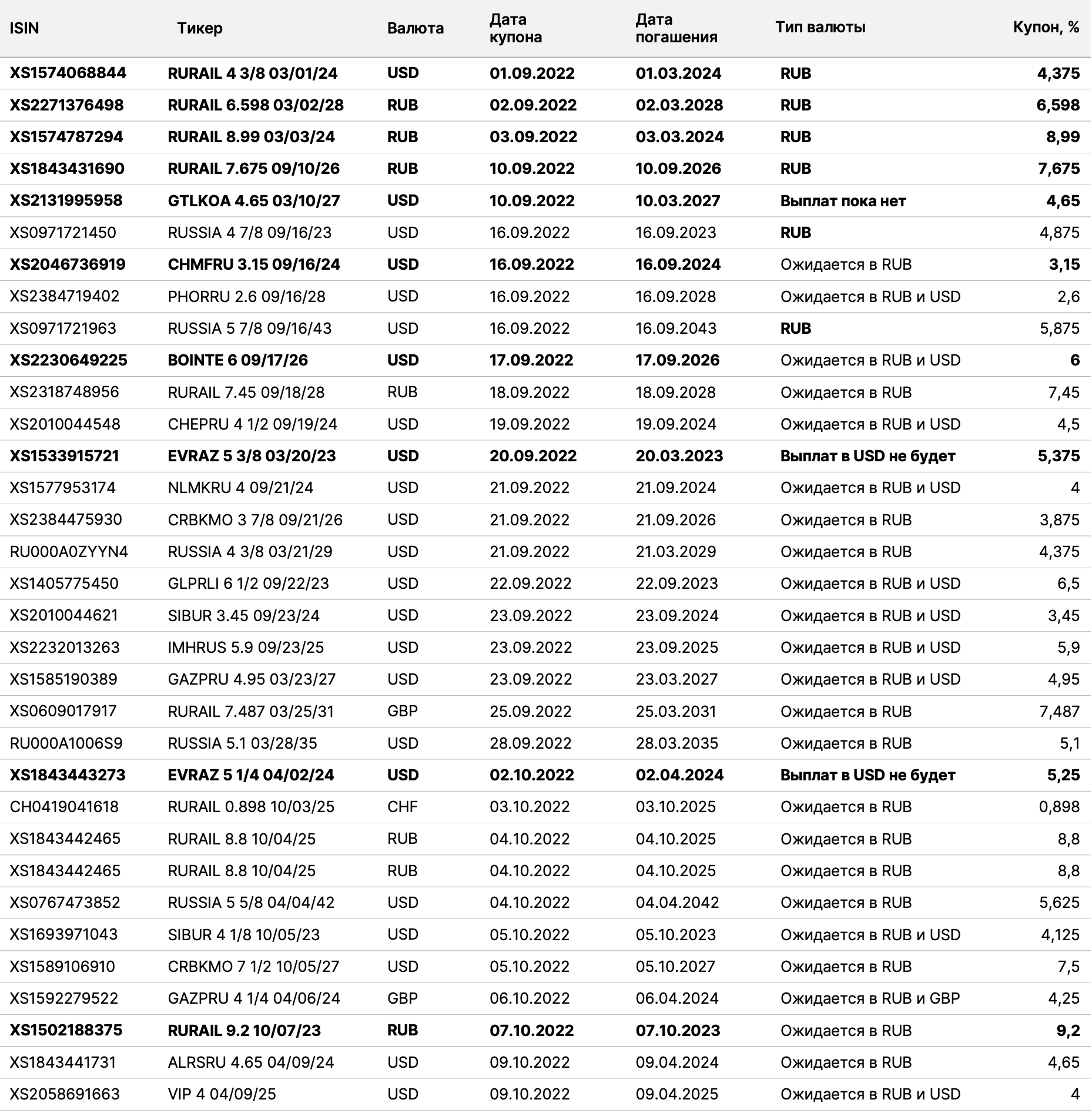

Выплаты по российским еврооблигациям

Российские эмитенты еврооблигаций: главное за неделю

НЛМК получил согласие на прямые выплаты по выпуску NLMK-23 инвесторам, чьи права учитываются в инфраструктуре России (позитивно). Эмитент в середине августа предложил держателям четырех выпусков еврооблигаций в долларах и евро изменить их условия, разрешив осуществление прямых выплат в адрес владельцев, чьи права учитываются в российской инфраструктуре. Также компания попросила согласовать использование альтернативных валют для выплат остальным держателям. Это второй выпуск евробондов НЛМК, владельцы которого одобрили предложенные изменения. Ранее компания сообщила, что получила согласие на изменение условий обслуживания выпуска с погашением в 2024 г. По двум оставшимся выпускам будут проведены повторные голосования из-за отсутствия кворума.

В понедельник, 12 сентября, прошел аукцион по расчетам по кредитным дефолтным свопам (CDS), связанным с долговыми обязательствами России (позитивно). На основе заявок ряда крупнейших международных банков аукцион состоялся по цене 56,125% от номинала. Всего поступило заявок на покупку бумаг на $1,3 млрд, в то время как желающих поставить бумагу покупателей контрактов CDS было чуть более чем на $800 млн. Ранее комитет по кредитным деривативам признал «событие неплатежа» по долларовым еврооблигациям Минфина России из-за невыплаты «дополнительных» процентов на $1,9 млн. Инвесторы инициировали обсуждения между комитетом и Минфином США с просьбой временно разрешить торговлю бумагами, чтобы участники рынка могли провести аукцион по выплате страховых премий и получить выплаты.

На прошлой неделе Газпром провел сбор заявок на обмен еврооблигаций GAZPRU 27 на замещающие бонды (нейтрально). Предложение действовало только для держателей с правами в российских депозитариях. До 19 сентября желающим держателям также необходимо было обратиться к своему брокеру для перевода евробондов на счет депо эмитента. 20 сентября состоится размещение замещающего выпуска.

Также Газпром запустил новые голосования по выпускам GAZPRU 34, GAZPRU 23E, GAZPRU 24E, GAZPRU 24E 2.949 (позитивно). Запрашиваемые изменения идентичны предложениям из первого голосования по бумагам с погашением в 2027 г. Проголосовать можно до 30 сентября.

Еврохим смог получить согласие держателей EUCHEM 24 на внесение изменений в эмиссионную документацию (позитивно). Среди вопросов в голосовании был нестандартный в виде переноса купонов на дату погашения. Тем не менее, компании удалось утвердить его с первого раза благодаря существенной доле держателей в НРД.

СУЭК не набрал необходимого числа голосов для утверждения изменений в проспекте эмиссии по выпуску SUEK 26 (в том числе, как и у Еврохима, просьбы о переносе купонов на дату погашения) (негативно). Голосование продлено до 20 сентября.

Владельцы евробондов Полюса, чьи права учитываются иностранными депозитариями, до сих пор не получили купонные выплаты по выпуску Polyus 24 (негативно). Платежный агент не предоставил подтверждения, что средства дошли до инвесторов. Сам эмитент исполнил свои платежные обязательства по этому выпуску 29 июля, перечислив платеж в долларах США в адрес The Bank of New York Mellon, London Branch, действующего в качестве платежного агента по евробондам. Позже эмитент евробондов, действуя в интересах владельцев облигаций, продублировал купонные выплаты для иностранных держателей, осуществив перевод средств в адрес трасти i2 Capital Trust Corporation Ltd. Тот, в свою очередь, запросил письменное подтверждение от соответствующих клиринговых систем о том, что эти денежные средства могут быть переведены в их адрес.

Северсталь из-за санкций не смогла исполнить обязательства по выплате купона на $12,6 млн по выпуску еврооблигаций с погашением в 2024 г. (негативно). Срок уплаты очередного купонного дохода пришелся на 16 сентября 2022 г. Эмитент подал в уполномоченные иностранные регулирующие органы заявления о предоставлении лицензий, необходимых для проведения платежей по еврооблигациям в обычном порядке, но ответов не получил. При этом компания подчеркивает, что располагает достаточными средствами и готова исполнить свои обязательства.

Минфин России в соответствии с указом президента от 22 июня перечислил в НРД 7 млрд руб. (эквивалент $117,2 млн) для выплаты купонного дохода по суверенным еврооблигациям России со сроками погашения в 2023 г. и в 2043 г. (позитивно). Таким образом, обязательства по обслуживанию государственных ценных бумаг России исполнены в полном объеме.

Металлоинвест получил согласие владельцев долларовых еврооблигаций с погашением в 2028 г. на прямые выплаты по евробондам, права на которые учитываются российскими депозитариями, а также по евробондам, которые находятся на счетах российских держателей в Euroclear, Clearstream, DTC и других клиринговых системах (позитивно). Голоса были получены от 71,1% держателей еврооблигаций, что превышает необходимый уровень кворума в 2/3 голосов. В конце августа компания обратилась к инвесторам с предложением одобрить возможность проведения прямых выплат. Изменения были одобрены на собрании инвесторов 15 сентября.

Выплаты по российским еврооблигациям

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба