27 сентября 2022 Bloomberg

Исторически ФРС почти всегда оказывалась вынуждена поднимать ставки выше уровня потребительской инфляции. В августе темпы роста потребительской инфляции в США составили 8,3% г/г, и разрыв между данным показателем и текущим уровнем верхней границы целевого диапазона ставки по федеральным фондам (3,25%) составляет больше 5%.

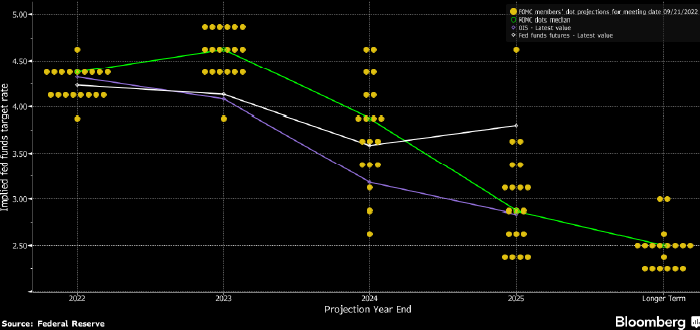

В среду, 21 сентября, ФРС в третий раз подряд повысила ставки на 0,75% и обновила экономические прогнозы. Теперь медианный прогноз членов FOMC подразумевает рост ставки по федеральным фондам до 4,4% к концу текущего года и до 4,6% к концу следующего.

Текущий прогноз членов FOMC по ставке по федеральным фондам на конец отчетного периода («dot plot»): желтые точки отражают прогноз отдельных членов FOMC, зеленая линия — их медианный прогноз, а белая линия — динамику фьючерсов на ставку. Источник: Bloomberg

Последнее из этих значений (4,6%) почти на целый процентный пункт превышает аналогичный предыдущий (июньский) прогноз FOMC. Рост прогнозов по ставкам отражает увеличение решимости американского регулятора продолжить борьбу с инфляцией, которая упорно не хочет снижаться из области сорокалетних максимумов.

Однако, как отмечает Bloomberg, цифра в 4,6% с большой долей вероятности окажется не окончательным пиком данного цикла повышения ставок. По данным агентства, исторически ФРС почти всегда оказывалась вынуждена поднимать ставки выше уровня потребительской инфляции, чтобы ее обуздать.

В августе темпы роста потребительской инфляции в США составили 8,3% г/г, и разрыв между данным показателем и текущим уровнем верхней границы целевого диапазона ставки по федеральным фондам (3,25%) составляет больше 5%.

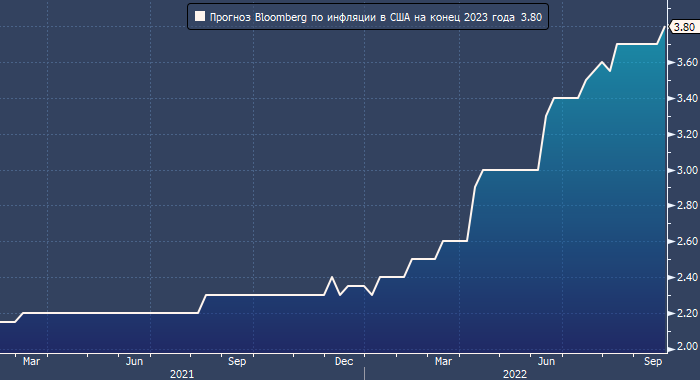

Прогноз Bloomberg* предполагает, что к концу 2023 года потребительская инфляция в США замедлится до 3,80% г/г. Однако данный показатель почти безоткатно растет с начала года, и нет никаких оснований предполагать, что больше он не будет пересматриваться в сторону повышения.

*ProFinance.ru: рассчитывается по формуле, которая учитывает результаты ежемесячных и ежеквартальных опросов, проводимых агентством, а также прогнозы различных банков

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба