27 сентября 2022 T-Investments Шаболкин Сергей

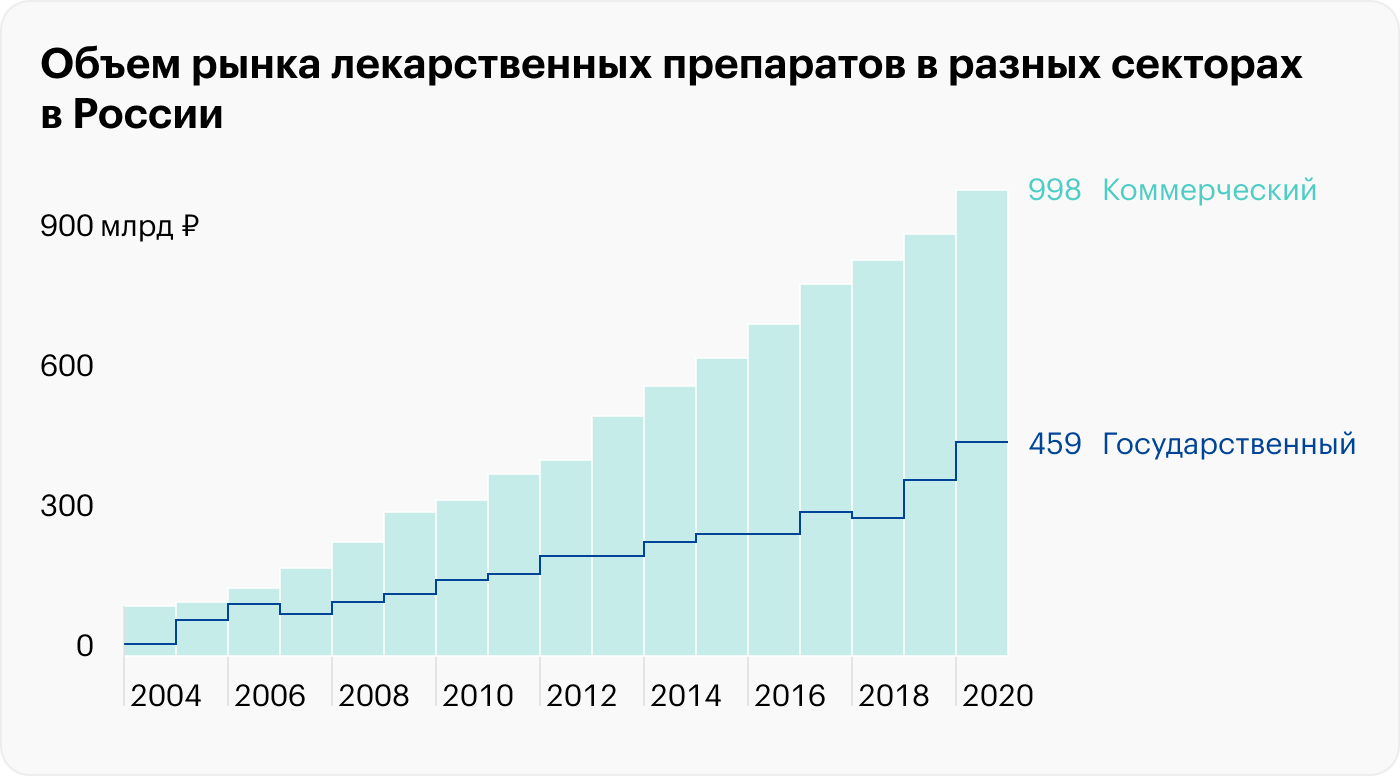

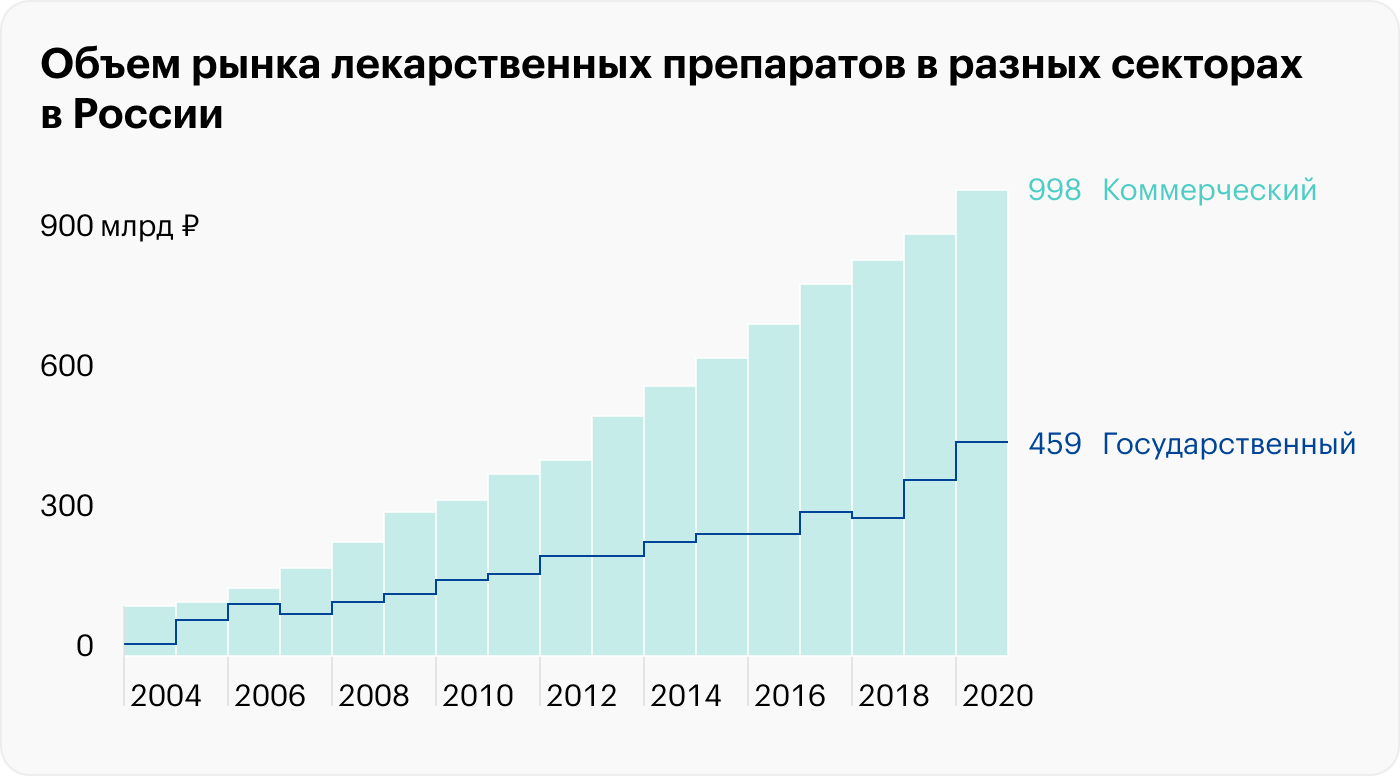

Несмотря на санкции и проблемы в экономике, российский рынок фармацевтических препаратов вырос на 21% год к году — до 1,3 трлн рублей — за 1 полугодие 2022 года. Судя по заявлениям компаний, большая часть из них уже успела адаптироваться к разрушению логистических цепочек, запастись нужными компонентами или найти им замену.

Пока российские компании из сферы здравоохранения не допускали дефолтов по облигациям. Если смотреть на прошлые данные, то у производителей лекарств был иммунитет к кризисам и прямым санкциям.

Спрос на лекарства сохранялся даже в периоды кризисов 2008, 2014 и 2020 годов. Косвенно отрасль будет страдать от невозможности закупить сырье из-за сложностей в расчетах и страха иностранных контрагентов подпасть под вторичные санкции.

Самый свежий прогноз Банка России по инфляции составляет 12—15% для 2022 года, 5—7% в 2023 году и 4% в 2024 году. Если грубо, то итоговая доходность облигаций будет идти вслед за ростом или падением инфляции. Если вы доверяете прогнозам Банка России, то текущая доходность облигаций вполне интересна. На рынке есть доходности и выше, но и надежность будет меньше.

Я изучил бизнес компаний, чьи облигации торгуются в Тинькофф Инвестициях, и сделал краткий обзор.

«Биннофарм»

«Биннофарм Групп», выпуск 1

ISIN: RU000A1043Z7.

Погашение: 05.11.2036.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 16.11.2023—22.11.2023.

Оферта: 27.11.2023, после будет новая ставка по купонам. Текущая — 9,87%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 12,3%, к погашению — 9,2%.

«Биннофарм Групп»

ISIN: RU000A104Z71.

Погашение: 05.11.2036.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 12.07.2024—18.07.2024.

Оферта: 23.07.2024, после будет новая ставка по купонам. Текущая — 10,35%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 11,9%, к погашению — 10,1%.

Чем занимаются. «Биннофарм» — это холдинг, который владеет компаниями по разработке, производству и продвижению лекарственных препаратов, преимущественно это аналоги запатентованных препаратов.

Некоторые компании внутри холдинга занимаются производством упаковок для препаратов и субстанций для производства антибиотиков. Компания входит в список 20 крупнейших производителей лекарственных препаратов на российском рынке.

Доходы. Компания агрессивно расширяет бизнес, из-за этого сильно выросла выручка, но при этом операционный денежный поток за последние 12 месяцев отрицательный. Основное влияние оказало пополнение оборотного капитала компании, увеличение запасов и дебиторской задолженности.

У этого есть объяснение: компания закупала запасы, чтобы обеспечить непрерывное производство, и теперь обеспечена ими до осени. Возможно, компания для более быстрого роста доли рынка позволила покупателям отсрочить выплаты, чтобы привлечь больше клиентов. В будущих кварталах ситуация должна измениться.

Компания не зависит от какого-то одного продукта. Доля крупнейшего препарата не превышала 5% от выручки, а компания производит более 600 продуктов.

Финансовые показатели «Биннофарма», млрд рублей

Долговая нагрузка. За 1 полугодие 2022 года компания увеличила чистый долг в 2 раза. Это частично объясняется ростом ее бизнеса. Краткосрочные кредиты банков необходимо погасить в ближайшие 12 месяцев, и их накопилось довольно много.

Уже после выхода отчета компания получила еще 3 млрд рублей от размещения долгосрочных облигаций, а также у нее большой объем дебиторской задолженности, который рано или поздно конвертируется в доходы.

При чистом долге в 14,87 млрд рублей и OIBDA за последние 12 месяцев в 9,17 млрд коэффициент долговой нагрузки составляет 1,6. Это ниже 3, что считается уже опасным уровнем.

Чистый долг «Биннофарма», млрд рублей

Позитивные моменты. Хотя иностранные фармацевтические компании не ушли с российского рынка, они сократили инвестиции в новые проекты, рекламу и тестирование продуктов. «Биннофарм» увеличила свои рекламные расходы в первом полугодии, чтобы занять их долю рынка.

В целом российский рынок производителей лекарств сильно фрагментирован. На пять крупнейших компаний приходился 21% рынка в 2021 году.

В среднем на развивающихся рынках — по типу Словакии, Польши, Чехии и Румынии — доля пяти крупнейших компаний составляла не менее 41%. Один из пунктов стратегии компании — приобретение других производителей, что поможет выйти в новые ниши внутри отрасли, а также сэкономить деньги на расходах при росте масштаба бизнеса.

Негативные моменты. Европейское сырье составляет всего 10% в структуре импорта компании. Но это критически важные компоненты, которые сложно заменить, прежде всего в оболочке таблеток. У компании есть запасы, и она планирует заменить выбывшие расходники на китайские и найти новые логистические пути, чтобы получить необходимое сырье.

«Промомед ДМ»

«Промомед ДМ», выпуск 1

ISIN: RU000A102LB5.

Погашение: 22.12.2023.

Периодичность выплат в год: 2 раза.

Без оферты.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 13,4%.

«Промомед ДМ», выпуск 2

ISIN: RU000A103G91.

Погашение: 26.07.2024.

Периодичность выплат в год: 2 раза.

Без оферты.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 12,3%.

Чем занимаются. «Промомед ДМ» занимается дистрибуцией фармацевтических препаратов, которые производят заводы группы «Промомед». Сама «Промомед ДМ» — дочерняя компания группы.

Доходы. Компания не публикует пресс-релизы с комментариями к квартальным результатам. Скорее всего, на рост результатов повлияли общие рыночные тенденции: спрос на лекарства вырос, потому что россияне стали закупать их впрок.

Долговая нагрузка. Отношение чистого долга к EBITDA составляет комфортные 1,38.

Финансовые показатели «Промомеда ДМ», млрд рублей

Чистый долг «Промомеда ДМ», млрд рублей

Позитивные моменты. В августе 2022 года компания разместила третий выпуск облигаций на 2,5 млрд рублей, который пойдет на строительство трех новых производственных линий завода. Он будет производить ряд препаратов, направленных, кроме всего прочего, против онкологических заболеваний. Это отрасль со стабильным ростом количества заболеваний.

Негативные моменты. Новым конкурентам не так сложно выйти на рынок благодаря контрактному производству простых дженериковых препаратов без необходимости в больших инвестициях.

Группа «Промомед» владеет заводом в Саранске. С одной стороны, он застрахован, но с другой — любые проблемы на производстве снизят доходы предприятия. Проблемы у завода вызовут проблемы и у «Промомеда ДМ», потому что товара для реализации резко станет меньше.

В 2020 году себестоимость производства на 55% зависела от иностранной валюты, притом что доля экспортной выручки минимальна — точные данные не приводятся — и цены фиксируются в рублях.

«Вита Лайн»

«Вита Лайн», выпуск 1

ISIN: RU000A101DU4.

Погашение: 03.02.2023.

Периодичность выплат в год: 4 раза.

Без оферты.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 15,6%.

«Вита Лайн 001Р», выпуск 1

ISIN: RU000A102200.

Погашение: 19.08.2024.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 15.08.2023—21.08.2023.

Оферта: 28.08.2023, после может измениться ставка по купонам. Текущая — 10%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 10%, к погашению — 9,9%.

«Вита Лайн 001Р», выпуск 3

ISIN: RU000A1036X6.

Погашение: 29.05.2025.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 24.05.2024—30.05.2024.

Оферта: 06.06.2024, после может измениться ставка по купонам. Текущая — 10%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 14,6%, к погашению — 13,2%.

«Вита Лайн 001Р», выпуск 2

ISIN: RU000A102B97.

Погашение: 28.10.2025.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 23.10.2024—29.10.2024.

Оферта: 06.11.2024, после может измениться ставка по купонам. Текущая — 9,75%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 15,9%, к погашению — 14%.

Чем занимаются. «Вита-лайн» — аптечная сеть, которая работает под брендом «Вита» в 37 регионах России и занимает шестое место среди крупнейших аптечных сетей России.

Компания работает преимущественно в регионах и не занимается производством собственных лекарств, но у нее есть линейка лекарств под собственными брендами, которые приносят примерно 9% выручки.

Что предлагает компания. Мы не знаем, что будет после выставления оферты: выкупят облигации полностью или изменят купон. Серьезно снижать купон относительно рыночных ставок не в интересах компании.

Руководство заинтересовано в привлечении долга через облигации, но нужно учитывать, что это не дает никаких гарантий, что ставка серьезно изменится.

Облигации «Вита-лайна»

Доходы. В 2 квартале 2022 года выручка выросла на 8%, а чистая прибыль — на 49%. Серьезная часть доходов отражена в строке «Прочие доходы». Это может испугать некоторых инвесторов. Но это связано с тем, что российские стандарты бухгалтерской отчетности требуют, чтобы рибейт, или ретробонусы, отражались отдельной строкой.

Финансовые показатели «Вита-лайна», млрд рублей

Долговая нагрузка. Здесь может удивить резкое падение объема денег, но компания исторически держала небольшую сумму на счетах, в пределах 100—200 млн рублей, 2021 год был исключением.

В зависимости от решения руководства график погашения долгов будет разным и пик придется на 2024—2025 годы. За один-два квартала до погашения необходимо следить за долговой нагрузкой компании, наличием денег и новостями о выпуске новых облигаций для реструктуризации старых, потому что есть риск нехватки денег на выплату крупной суммы на погашение облигаций

Чистый долг «Вита-лайна», млрд рублей

График погашения тела долга по облигациям «Вита-лайна», млрд рублей

Позитивные моменты. Хотя с 2015 по 2021 год «Вита-лайн» увеличила количество аптек почти в 4 раза, акционеры и руководство выступают за разумный рост бизнеса. С 2019 по 2022 год компания не открывала новых аптек, чтобы сосредоточиться на развитии уже открытых.

«Вита-лайн» заинтересована привлекать займы через облигации, потому что компания больше не использует банковские кредиты. Сейчас она стала использовать банковские лимиты для банковских гарантий, чтобы обеспечивать бесперебойность поставок: чем больше долг в облигациях, тем больше банковские лимиты.

Теперь компания видит условия для продолжения роста сети за счет ухода мелких и неэффективных аптек и намерена встать на их место.

Негативные моменты. В апреле 2020 года приняли закон, который разрешает торговлю лекарствами через интернет. Маркетплейсы по типу Ozon и Wildberries вышли на рынок безрецептурных препаратов. «Вита-лайн» также продает лекарства через интернет, но у нее меньшие логистические возможности, чтобы с низкими издержками доставлять лекарства по адресу.

Маркетплейсы способны обслуживать несколько пользовательских сценариев — продавать не только лекарства, но и еду, технику и прочие вещи, — в то время как аптека может обслуживать узкие сценарии, связанные с медициной. Конкуренция со стороны маркетплейсов может забрать часть спроса у традиционных аптек в долгосрочной перспективе, из-за чего доходы классических аптек могут упасть.

Также компания владеет собственным складом, который обслуживает 100% товарооборота. Наличие склада позволило выйти на прямые контакты с крупными производителями независимо от дистрибьюторов. Но у этого есть и минус: склад один, а в случае чрезвычайной ситуации в виде пожара компании будет нанесен серьезный ущерб.

ИСКЧ

«ИСКЧ», выпуск 1

ISIN: RU000A103DT2.

Погашение: 08.07.2026.

Периодичность выплат в год: 2 раза.

Возможность досрочного погашения эмитентом: 20.12.2022, 20.12.2023, 20.12.2024 или 19.12.2025.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 11,3%.

Чем занимаются. Институт стволовых клеток человека — холдинг, который владеет долями в других компаниях. Почти 66% всей выручки приносят генетические исследования и услуги хранения биоматериалов.

Доходы. Около 27% выручки компания получает от проведения медицинских генетических тестирований и исследований. Выручка сегмента снизилась на 23,3% год к году в 1 полугодии 2022 года.

Компания не объясняет причин падения, но, возможно, повлияло сокращение бюджетов иностранных компаний на исследования в России. Компания проводит тестирование на ковид. Спрос упал, упала и выручка. 24% выручки приносят результаты ММЦБ — это отдельная компания, у которой тоже есть облигации.

Долговая нагрузка. Несмотря на серьезный рост чистого долга, долговая нагрузка все еще находится на приемлемом уровне: «чистый долг / EBITDA» составляет 2,6.

Финансовые показатели ИСКЧ, млн рублей

Чистый долг ИСКЧ, млн рублей

Позитивные моменты. Несмотря на общее падение выручки на 7% год к году за 1 полугодие 2022 года, операционная прибыль снизилась всего на 3% за счет урезания расходов на материалы и зарплаты сотрудникам.

Негативные моменты. Хотя ИСКЧ владеет несколькими компаниями, основной вклад в него вносит всего три из них — это ММЦБ, «Репролаб», которая занимается хранением репродуктивных клеток, и «Некстген», которая разрабатывает препарат для лечения ишемии и проводит тесты на наличие коронавируса. Остальные семь приносят убытки, которые снизили итоговую чистую прибыль за 2021 год в три раза.

ММЦБ

«ММЦБ», выпуск 2

ISIN: RU000A105054.

Погашение: 26.01.2027.

Периодичность выплат в год: 2 раза.

Возможность досрочного погашения эмитентом: 28.01.2025 или 27.01.2026.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 12,1%.

Чем занимаются. ММЦБ — дочерняя компания ИСКЧ, которая собирает и хранит биологические материалы, использующиеся затем для лечения болезней. Биологические материалы — стволовые клетки пуповинной крови, мезенхимальные стволовые клетки и ткани пупочного канатика.

ММЦБ — лидер в этом узком сегменте. Основной продукт — это сбор пуповинной крови, которую используют для лечения болезней крови и иммунной системы, в том числе онкогематологических и ряда наследственных заболеваний, а также ДЦП, аутизма и некоторых других.

Доходы. Компания пострадала от падения рождаемости на 6,3% год к году в первом полугодии 2022 года. Чем меньше рождаемость в стране, тем меньше материала и продаж. При этом компания справилась с падением выручки, снизив издержки.

Финансовые показатели ММЦБ, млн рублей

Долговая нагрузка. У компании отрицательный чистый долг, потому что объем денег на счетах превышает долги. Но ММЦБ стабильно платит дивиденды материнской компании, которой нужно обслуживать собственный долг и инвестировать в развитие проектов. Ситуация может меняться от отчета к отчету.

Чистый долг ММЦБ, млн рублей

Позитивные моменты. Руководство компании заявляет, что доля импортных затрат в себестоимости продукции незначительна и ММЦБ не пострадает от резкого изменения курса или ограничения поставок иностранной продукции.

Негативные моменты. Число рождающихся в России стабильно сокращается с 2014 года. Снижение уровня жизни из-за экономической нестабильности и отсутствия иностранных товаров для детей может стимулировать дальнейшее падение рождаемости.

ММЦБ работает в сегменте людей среднего и выше среднего уровней достатка, которые пользуются услугами платных отделений роддомов. В данном случае вопрос скорее в том, сможет ли компания расти.

Пока российские компании из сферы здравоохранения не допускали дефолтов по облигациям. Если смотреть на прошлые данные, то у производителей лекарств был иммунитет к кризисам и прямым санкциям.

Спрос на лекарства сохранялся даже в периоды кризисов 2008, 2014 и 2020 годов. Косвенно отрасль будет страдать от невозможности закупить сырье из-за сложностей в расчетах и страха иностранных контрагентов подпасть под вторичные санкции.

Самый свежий прогноз Банка России по инфляции составляет 12—15% для 2022 года, 5—7% в 2023 году и 4% в 2024 году. Если грубо, то итоговая доходность облигаций будет идти вслед за ростом или падением инфляции. Если вы доверяете прогнозам Банка России, то текущая доходность облигаций вполне интересна. На рынке есть доходности и выше, но и надежность будет меньше.

Я изучил бизнес компаний, чьи облигации торгуются в Тинькофф Инвестициях, и сделал краткий обзор.

«Биннофарм»

«Биннофарм Групп», выпуск 1

ISIN: RU000A1043Z7.

Погашение: 05.11.2036.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 16.11.2023—22.11.2023.

Оферта: 27.11.2023, после будет новая ставка по купонам. Текущая — 9,87%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 12,3%, к погашению — 9,2%.

«Биннофарм Групп»

ISIN: RU000A104Z71.

Погашение: 05.11.2036.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 12.07.2024—18.07.2024.

Оферта: 23.07.2024, после будет новая ставка по купонам. Текущая — 10,35%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 11,9%, к погашению — 10,1%.

Чем занимаются. «Биннофарм» — это холдинг, который владеет компаниями по разработке, производству и продвижению лекарственных препаратов, преимущественно это аналоги запатентованных препаратов.

Некоторые компании внутри холдинга занимаются производством упаковок для препаратов и субстанций для производства антибиотиков. Компания входит в список 20 крупнейших производителей лекарственных препаратов на российском рынке.

Доходы. Компания агрессивно расширяет бизнес, из-за этого сильно выросла выручка, но при этом операционный денежный поток за последние 12 месяцев отрицательный. Основное влияние оказало пополнение оборотного капитала компании, увеличение запасов и дебиторской задолженности.

У этого есть объяснение: компания закупала запасы, чтобы обеспечить непрерывное производство, и теперь обеспечена ими до осени. Возможно, компания для более быстрого роста доли рынка позволила покупателям отсрочить выплаты, чтобы привлечь больше клиентов. В будущих кварталах ситуация должна измениться.

Компания не зависит от какого-то одного продукта. Доля крупнейшего препарата не превышала 5% от выручки, а компания производит более 600 продуктов.

Финансовые показатели «Биннофарма», млрд рублей

Долговая нагрузка. За 1 полугодие 2022 года компания увеличила чистый долг в 2 раза. Это частично объясняется ростом ее бизнеса. Краткосрочные кредиты банков необходимо погасить в ближайшие 12 месяцев, и их накопилось довольно много.

Уже после выхода отчета компания получила еще 3 млрд рублей от размещения долгосрочных облигаций, а также у нее большой объем дебиторской задолженности, который рано или поздно конвертируется в доходы.

При чистом долге в 14,87 млрд рублей и OIBDA за последние 12 месяцев в 9,17 млрд коэффициент долговой нагрузки составляет 1,6. Это ниже 3, что считается уже опасным уровнем.

Чистый долг «Биннофарма», млрд рублей

Позитивные моменты. Хотя иностранные фармацевтические компании не ушли с российского рынка, они сократили инвестиции в новые проекты, рекламу и тестирование продуктов. «Биннофарм» увеличила свои рекламные расходы в первом полугодии, чтобы занять их долю рынка.

В целом российский рынок производителей лекарств сильно фрагментирован. На пять крупнейших компаний приходился 21% рынка в 2021 году.

В среднем на развивающихся рынках — по типу Словакии, Польши, Чехии и Румынии — доля пяти крупнейших компаний составляла не менее 41%. Один из пунктов стратегии компании — приобретение других производителей, что поможет выйти в новые ниши внутри отрасли, а также сэкономить деньги на расходах при росте масштаба бизнеса.

Негативные моменты. Европейское сырье составляет всего 10% в структуре импорта компании. Но это критически важные компоненты, которые сложно заменить, прежде всего в оболочке таблеток. У компании есть запасы, и она планирует заменить выбывшие расходники на китайские и найти новые логистические пути, чтобы получить необходимое сырье.

«Промомед ДМ»

«Промомед ДМ», выпуск 1

ISIN: RU000A102LB5.

Погашение: 22.12.2023.

Периодичность выплат в год: 2 раза.

Без оферты.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 13,4%.

«Промомед ДМ», выпуск 2

ISIN: RU000A103G91.

Погашение: 26.07.2024.

Периодичность выплат в год: 2 раза.

Без оферты.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 12,3%.

Чем занимаются. «Промомед ДМ» занимается дистрибуцией фармацевтических препаратов, которые производят заводы группы «Промомед». Сама «Промомед ДМ» — дочерняя компания группы.

Доходы. Компания не публикует пресс-релизы с комментариями к квартальным результатам. Скорее всего, на рост результатов повлияли общие рыночные тенденции: спрос на лекарства вырос, потому что россияне стали закупать их впрок.

Долговая нагрузка. Отношение чистого долга к EBITDA составляет комфортные 1,38.

Финансовые показатели «Промомеда ДМ», млрд рублей

Чистый долг «Промомеда ДМ», млрд рублей

Позитивные моменты. В августе 2022 года компания разместила третий выпуск облигаций на 2,5 млрд рублей, который пойдет на строительство трех новых производственных линий завода. Он будет производить ряд препаратов, направленных, кроме всего прочего, против онкологических заболеваний. Это отрасль со стабильным ростом количества заболеваний.

Негативные моменты. Новым конкурентам не так сложно выйти на рынок благодаря контрактному производству простых дженериковых препаратов без необходимости в больших инвестициях.

Группа «Промомед» владеет заводом в Саранске. С одной стороны, он застрахован, но с другой — любые проблемы на производстве снизят доходы предприятия. Проблемы у завода вызовут проблемы и у «Промомеда ДМ», потому что товара для реализации резко станет меньше.

В 2020 году себестоимость производства на 55% зависела от иностранной валюты, притом что доля экспортной выручки минимальна — точные данные не приводятся — и цены фиксируются в рублях.

«Вита Лайн»

«Вита Лайн», выпуск 1

ISIN: RU000A101DU4.

Погашение: 03.02.2023.

Периодичность выплат в год: 4 раза.

Без оферты.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 15,6%.

«Вита Лайн 001Р», выпуск 1

ISIN: RU000A102200.

Погашение: 19.08.2024.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 15.08.2023—21.08.2023.

Оферта: 28.08.2023, после может измениться ставка по купонам. Текущая — 10%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 10%, к погашению — 9,9%.

«Вита Лайн 001Р», выпуск 3

ISIN: RU000A1036X6.

Погашение: 29.05.2025.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 24.05.2024—30.05.2024.

Оферта: 06.06.2024, после может измениться ставка по купонам. Текущая — 10%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 14,6%, к погашению — 13,2%.

«Вита Лайн 001Р», выпуск 2

ISIN: RU000A102B97.

Погашение: 28.10.2025.

Периодичность выплат в год: 4 раза.

Период предъявления оферты: 23.10.2024—29.10.2024.

Оферта: 06.11.2024, после может измениться ставка по купонам. Текущая — 9,75%.

Доходность к оферте на 26 сентября с учетом налогов и комиссии в 0,3% — 15,9%, к погашению — 14%.

Чем занимаются. «Вита-лайн» — аптечная сеть, которая работает под брендом «Вита» в 37 регионах России и занимает шестое место среди крупнейших аптечных сетей России.

Компания работает преимущественно в регионах и не занимается производством собственных лекарств, но у нее есть линейка лекарств под собственными брендами, которые приносят примерно 9% выручки.

Что предлагает компания. Мы не знаем, что будет после выставления оферты: выкупят облигации полностью или изменят купон. Серьезно снижать купон относительно рыночных ставок не в интересах компании.

Руководство заинтересовано в привлечении долга через облигации, но нужно учитывать, что это не дает никаких гарантий, что ставка серьезно изменится.

Облигации «Вита-лайна»

Доходы. В 2 квартале 2022 года выручка выросла на 8%, а чистая прибыль — на 49%. Серьезная часть доходов отражена в строке «Прочие доходы». Это может испугать некоторых инвесторов. Но это связано с тем, что российские стандарты бухгалтерской отчетности требуют, чтобы рибейт, или ретробонусы, отражались отдельной строкой.

Финансовые показатели «Вита-лайна», млрд рублей

Долговая нагрузка. Здесь может удивить резкое падение объема денег, но компания исторически держала небольшую сумму на счетах, в пределах 100—200 млн рублей, 2021 год был исключением.

В зависимости от решения руководства график погашения долгов будет разным и пик придется на 2024—2025 годы. За один-два квартала до погашения необходимо следить за долговой нагрузкой компании, наличием денег и новостями о выпуске новых облигаций для реструктуризации старых, потому что есть риск нехватки денег на выплату крупной суммы на погашение облигаций

Чистый долг «Вита-лайна», млрд рублей

График погашения тела долга по облигациям «Вита-лайна», млрд рублей

Позитивные моменты. Хотя с 2015 по 2021 год «Вита-лайн» увеличила количество аптек почти в 4 раза, акционеры и руководство выступают за разумный рост бизнеса. С 2019 по 2022 год компания не открывала новых аптек, чтобы сосредоточиться на развитии уже открытых.

«Вита-лайн» заинтересована привлекать займы через облигации, потому что компания больше не использует банковские кредиты. Сейчас она стала использовать банковские лимиты для банковских гарантий, чтобы обеспечивать бесперебойность поставок: чем больше долг в облигациях, тем больше банковские лимиты.

Теперь компания видит условия для продолжения роста сети за счет ухода мелких и неэффективных аптек и намерена встать на их место.

Негативные моменты. В апреле 2020 года приняли закон, который разрешает торговлю лекарствами через интернет. Маркетплейсы по типу Ozon и Wildberries вышли на рынок безрецептурных препаратов. «Вита-лайн» также продает лекарства через интернет, но у нее меньшие логистические возможности, чтобы с низкими издержками доставлять лекарства по адресу.

Маркетплейсы способны обслуживать несколько пользовательских сценариев — продавать не только лекарства, но и еду, технику и прочие вещи, — в то время как аптека может обслуживать узкие сценарии, связанные с медициной. Конкуренция со стороны маркетплейсов может забрать часть спроса у традиционных аптек в долгосрочной перспективе, из-за чего доходы классических аптек могут упасть.

Также компания владеет собственным складом, который обслуживает 100% товарооборота. Наличие склада позволило выйти на прямые контакты с крупными производителями независимо от дистрибьюторов. Но у этого есть и минус: склад один, а в случае чрезвычайной ситуации в виде пожара компании будет нанесен серьезный ущерб.

ИСКЧ

«ИСКЧ», выпуск 1

ISIN: RU000A103DT2.

Погашение: 08.07.2026.

Периодичность выплат в год: 2 раза.

Возможность досрочного погашения эмитентом: 20.12.2022, 20.12.2023, 20.12.2024 или 19.12.2025.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 11,3%.

Чем занимаются. Институт стволовых клеток человека — холдинг, который владеет долями в других компаниях. Почти 66% всей выручки приносят генетические исследования и услуги хранения биоматериалов.

Доходы. Около 27% выручки компания получает от проведения медицинских генетических тестирований и исследований. Выручка сегмента снизилась на 23,3% год к году в 1 полугодии 2022 года.

Компания не объясняет причин падения, но, возможно, повлияло сокращение бюджетов иностранных компаний на исследования в России. Компания проводит тестирование на ковид. Спрос упал, упала и выручка. 24% выручки приносят результаты ММЦБ — это отдельная компания, у которой тоже есть облигации.

Долговая нагрузка. Несмотря на серьезный рост чистого долга, долговая нагрузка все еще находится на приемлемом уровне: «чистый долг / EBITDA» составляет 2,6.

Финансовые показатели ИСКЧ, млн рублей

Чистый долг ИСКЧ, млн рублей

Позитивные моменты. Несмотря на общее падение выручки на 7% год к году за 1 полугодие 2022 года, операционная прибыль снизилась всего на 3% за счет урезания расходов на материалы и зарплаты сотрудникам.

Негативные моменты. Хотя ИСКЧ владеет несколькими компаниями, основной вклад в него вносит всего три из них — это ММЦБ, «Репролаб», которая занимается хранением репродуктивных клеток, и «Некстген», которая разрабатывает препарат для лечения ишемии и проводит тесты на наличие коронавируса. Остальные семь приносят убытки, которые снизили итоговую чистую прибыль за 2021 год в три раза.

ММЦБ

«ММЦБ», выпуск 2

ISIN: RU000A105054.

Погашение: 26.01.2027.

Периодичность выплат в год: 2 раза.

Возможность досрочного погашения эмитентом: 28.01.2025 или 27.01.2026.

Доходность к погашению на 26 сентября с учетом налогов и комиссии в 0,3% — 12,1%.

Чем занимаются. ММЦБ — дочерняя компания ИСКЧ, которая собирает и хранит биологические материалы, использующиеся затем для лечения болезней. Биологические материалы — стволовые клетки пуповинной крови, мезенхимальные стволовые клетки и ткани пупочного канатика.

ММЦБ — лидер в этом узком сегменте. Основной продукт — это сбор пуповинной крови, которую используют для лечения болезней крови и иммунной системы, в том числе онкогематологических и ряда наследственных заболеваний, а также ДЦП, аутизма и некоторых других.

Доходы. Компания пострадала от падения рождаемости на 6,3% год к году в первом полугодии 2022 года. Чем меньше рождаемость в стране, тем меньше материала и продаж. При этом компания справилась с падением выручки, снизив издержки.

Финансовые показатели ММЦБ, млн рублей

Долговая нагрузка. У компании отрицательный чистый долг, потому что объем денег на счетах превышает долги. Но ММЦБ стабильно платит дивиденды материнской компании, которой нужно обслуживать собственный долг и инвестировать в развитие проектов. Ситуация может меняться от отчета к отчету.

Чистый долг ММЦБ, млн рублей

Позитивные моменты. Руководство компании заявляет, что доля импортных затрат в себестоимости продукции незначительна и ММЦБ не пострадает от резкого изменения курса или ограничения поставок иностранной продукции.

Негативные моменты. Число рождающихся в России стабильно сокращается с 2014 года. Снижение уровня жизни из-за экономической нестабильности и отсутствия иностранных товаров для детей может стимулировать дальнейшее падение рождаемости.

ММЦБ работает в сегменте людей среднего и выше среднего уровней достатка, которые пользуются услугами платных отделений роддомов. В данном случае вопрос скорее в том, сможет ли компания расти.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба