С конца августа на Московской бирже три компании привлекли деньги через выпуск облигаций в юанях: «Русал», «Полюс» и «Металлоинвест». Новые выпуски готовят «Газпромбанк», Сбер и «Сегежа», а «Роснефть» 15 сентября завершила сбор заявок, и с 26 сентября начнутся торги ее облигациями.

Чем вызван такой рост интереса эмитентов к юаню и стоит ли инвесторам использовать этот инструмент в портфелях — разберем в этой статье.

Что уже доступно инвесторам

Инвесторам в России уже доступны облигации «Русала», «Полюса» и «Металлоинвеста» в юанях, а с 26 сентября к ним добавится выпуск облигаций «Роснефти».

30 августа золотодобытчик «Полюс» привлек 4,6 млрд юаней, разместив облигации «Полюс-ПБО-02» номиналом 1000 юаней до 24.08.2027. На 19 сентября эти облигации торговались с доходностью 3,76% годовых.

3 августа алюминиевый гигант «Русал» привлек 4 млрд юаней, разместив два выпуска облигаций: «Русал-БО-05» и «Русал-БО-06» номиналом 1000 юаней каждый до 28.07.2027. На 19 сентября эти облигации торговались с доходностью 3,16% годовых для выпуска «Русал-БО-05» и 3,7% годовых для выпуска «Русал-БО-06».

16 сентября горно-металлургическая компания «Металлоинвест» привлекла 2 млрд юаней, разместив два выпуска облигаций номиналом 1000 юаней: «Металлоинвест ХК-001-01» с погашением 13.09.2024 и «Металлоинвест ХК-001-02» с погашением 10.09.2027. На 19 сентября эти облигации торговались с доходностью 3,13% годовых для выпуска «Металлоинвест ХК-001-01» и 3,52% годовых для выпуска «Металлоинвест ХК-001-02».

15 сентября «Роснефть» сообщила об успешном размещении своего дебютного выпуска облигаций в юанях, в ходе которого привлекла 15 млрд юаней под ставку 3,05%.

Биржевые облигации серии 002Р-12 сроком обращения 10 лет были зарегистрированы 14 сентября 2022 года Московской биржей. Номинальная стоимость одной облигации составляет 1000 юаней. Купонный доход будет выплачиваться два раза в год.

Юань — новая реальность

Доля юаня в торговом обороте в валютной секции Мосбиржи в августе достигла 26%, а российские инвесторы купили юаней на рекордные 39 млрд рублей. Разделение на «дружественные» и «недружественные» активы ускорило рост популярности юаня в России.

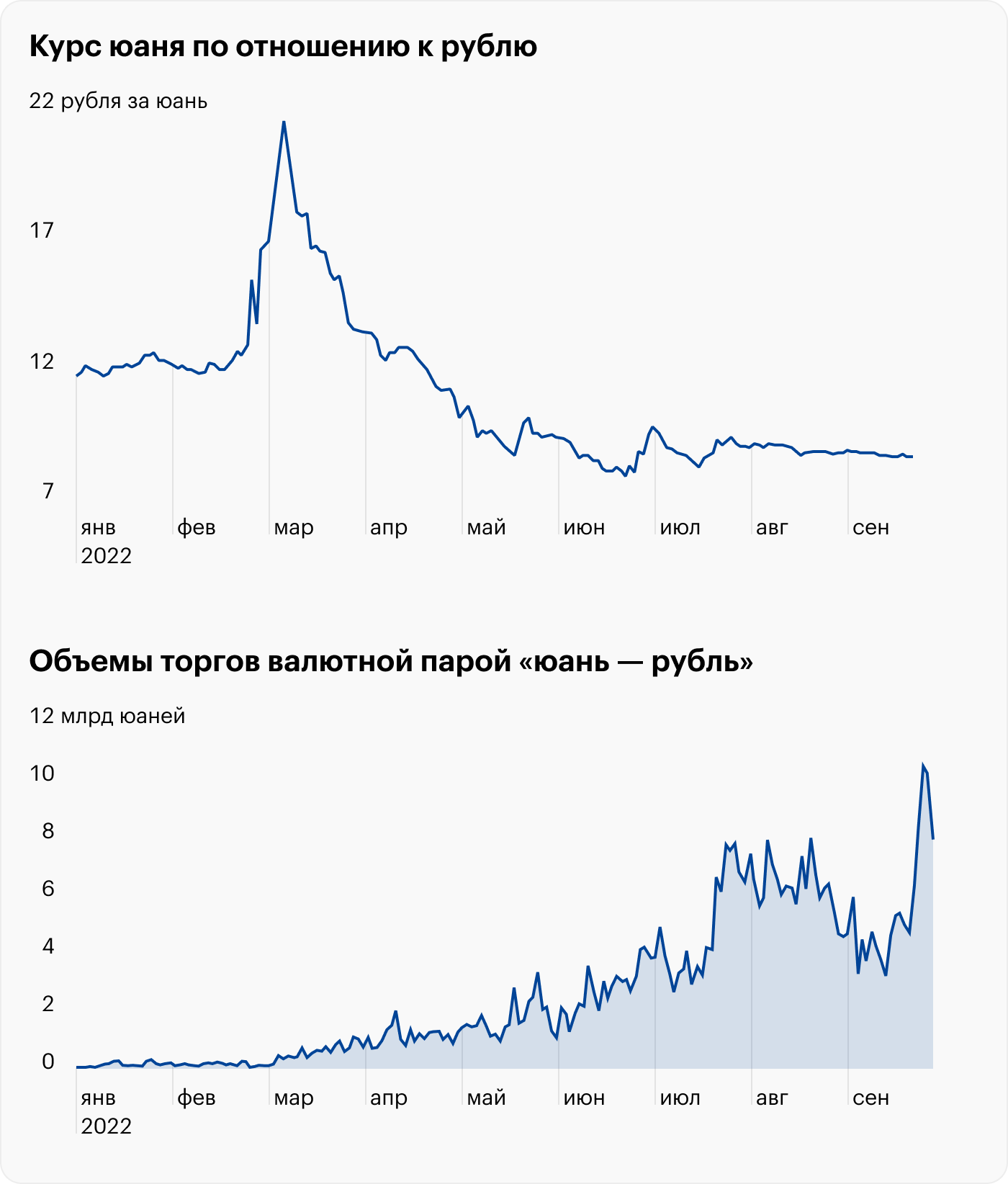

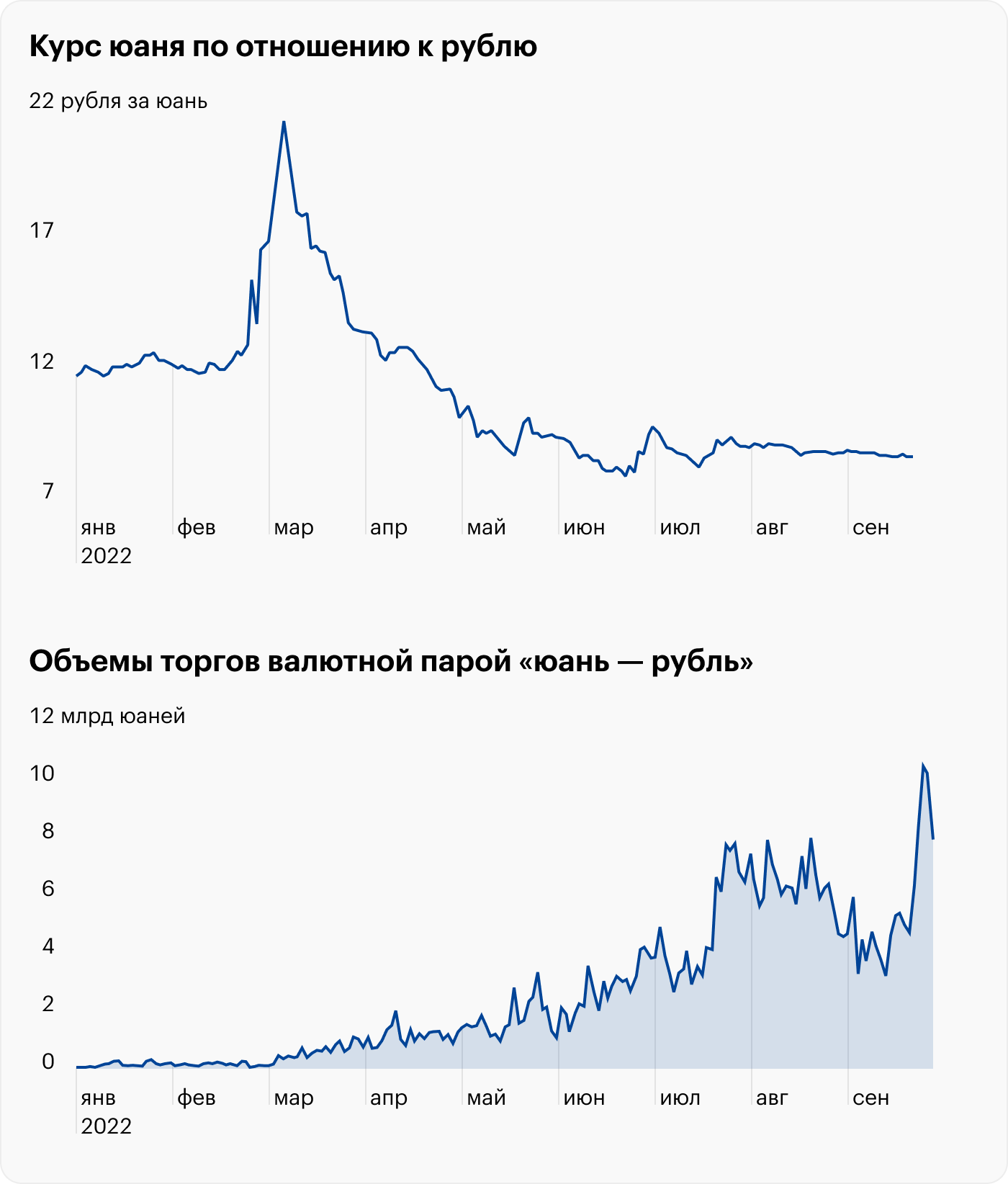

18 августа в течение дня торговый оборот юаня превысил оборот по доллару в валютной секции Мосбиржи. По итогам 1 февраля объемы торгов валютной парой «юань — рубль» с поставкой на следующий день составили 64 млн юаней, а по итогам 21 сентября выросли до 10,5 млрд.

Среднедневные объемы торгов за последний месяц составили 5,5 млрд юаней и это в 85 раз больше, чем было в начале февраля 2022 года.

Доля расчетов в национальных валютах между Россией и Китаем растет, и это будет стимулировать спрос на юани на Московской бирже. В начале сентября «Газпром» согласовал контракт на поставку газа в Китай с расчетами в рублях и юанях.

И этот процесс будет усиливаться. «Было бы важно везде, где это возможно, переходить на национальные платежные платформы, такие как система передачи финансовых сообщений Банка России и китайская система трансграничных платежей», — сказал российский президент на встрече с председателем КНР Си Цзиньпином и президентом Монголии Ухнаагийном Хурэлсухом в рамках саммита Шанхайской организации сотрудничества.

Размещение облигаций в юанях — доступный способ привлечь валютную ликвидность, которая затем будет использоваться для международных расчетов. В феврале этого года «Роснефть» подписала с КНР долгосрочный контракт на поставку 100 млн тонн нефти в течение 10 лет. «Русал» с марта этого года закупает в Китае глинозем, столкнувшись со сложностями закупок у Австралии.

Кроме корпоративных заемщиков интерес к размещению облигаций в юанях проявляет Министерство финансов России — речь идет о размещении на десятки миллиардов юаней. Но точные сроки этого пока неизвестны.

В июле 2022 Россия вошла в топ-3 государств по использованию юаня в международных расчетах, хотя еще в марте страны вообще не было в этом рейтинге, а в мае Россия занимала в нем седьмое место.

Десять основных пользователей юаня в международных расчетах

Перспективы юаня в мире

Рассуждая об инвестициях в валюте, в первую очередь нужно подумать о ее перспективах и способности сохранять капитал. Инвестировать в аргентинский песо, который за 5 лет обесценился к доллару в 9 раз, не самая лучшая идея.

Юань в этом плане выглядит вполне достойным кандидатом. С 2005 года юань не привязан к американскому доллару, но Банк Китая стремится поддерживать стабильный курс.

За 10 лет курс юаня к доллару колебался в диапазоне от 6,04 до 7,18 юаня за доллар — то есть волатильность курса за 10 лет составила всего 18%. К примеру, за этот же период амплитуда колебаний рубля к доллару — 420%.

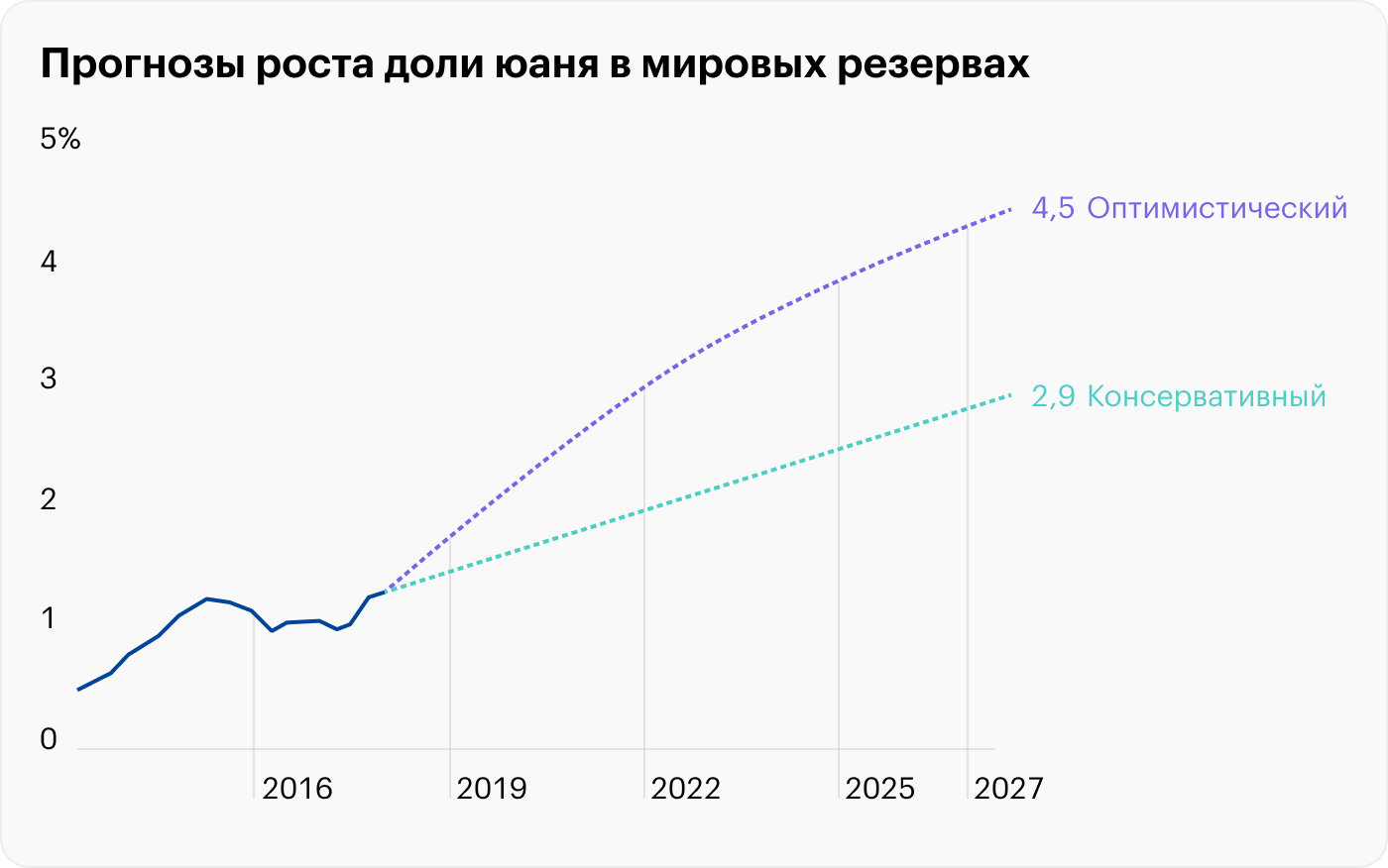

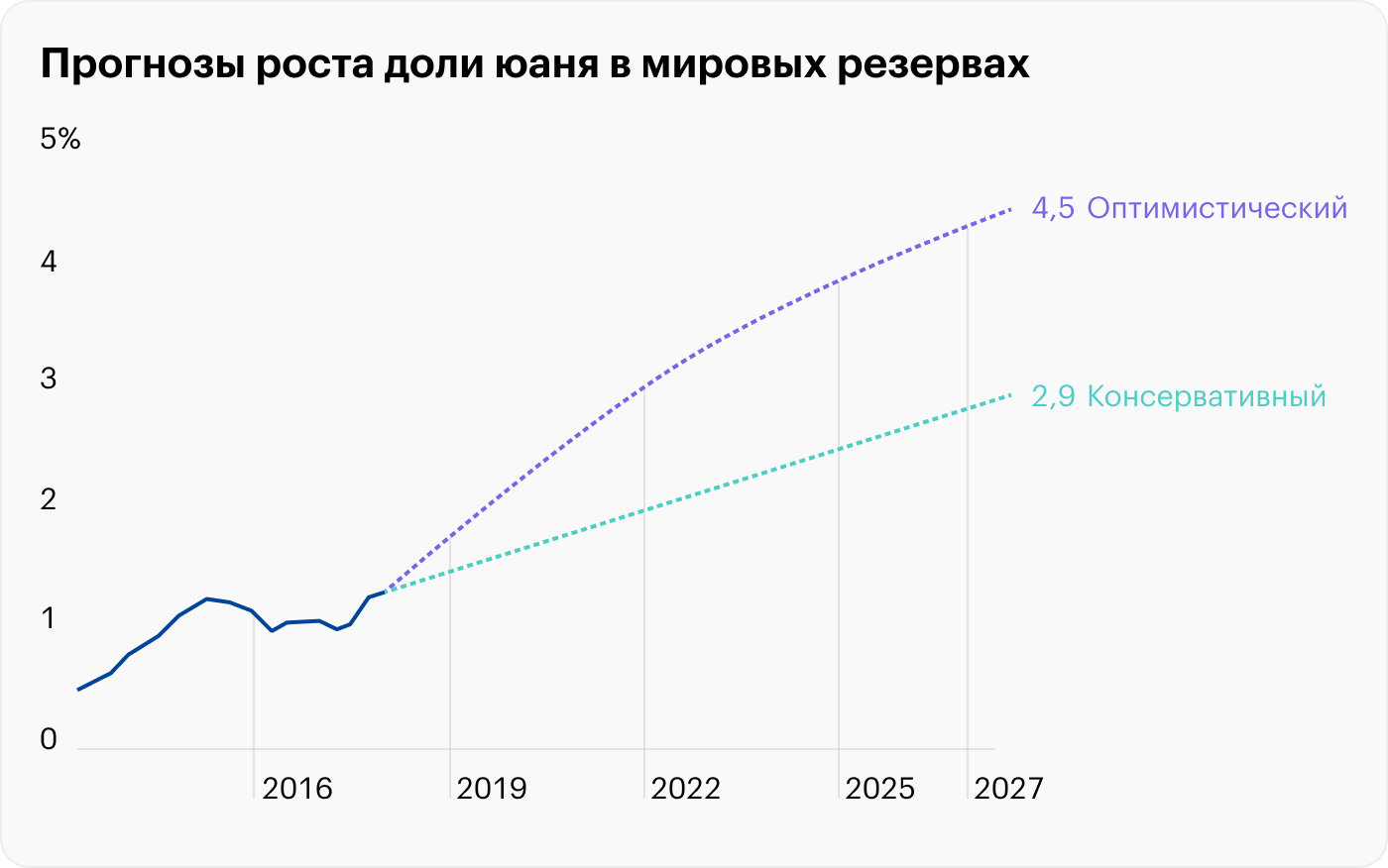

Доля юаня в международных расчетах и резервах растет. В июле 2020 на его долю приходилось 1,86% мирового торгового оборота, а спустя два года доля выросла до 2,2%. Согласно прогнозам МВФ, доля юаня в мировых резервах продолжит расти и достигнет 4,5% к 2027 году.

Доля валют в мировой торговле

Доля валют в мировых резервах центральных банков

В структуре российских золотовалютных резервов доля юаня по итогам 2021 года достигала 17,1%, а доля доллара — 10,9%.

Кроме растущего влияния юаня в мире стоит обратить внимание на реальную доходность инвестиций в китайской валюте.

В отличие от облигаций большинства развитых рынков облигации в юанях приносят положительную реальную доходность. В августе годовая инфляция в Китае составила 2,5%, а доходность 10-летних государственных облигаций — 2,67%. Может показаться, что 0,17% — это мало, но взгляните на показатели других стран.

Реальные доходности облигаций

Что в итоге

Покупка облигаций в юанях — хороший способ диверсифицировать портфель по валютам и получить доходность, превышающую размер инфляции в этой валюте. Из-за высокого спроса со стороны инвесторов в России предложенная доходность по облигациям оказалась заниженной. Так, доходность 10-летних облигаций «Роснефти» всего на 0,37 процентного пункта превышает доходность государственных облигаций Китая с аналогичным сроком.

Облигации «Русала» и «Полюса» изначально предлагали более высокие купоны, но из-за повышенного спроса итоговая доходность оказалась ниже планируемой. Так, «Полюс» планировал привлечь 3,5 млрд юаней под 4,2% годовых, а в итоге увеличил объем размещения до 4,6 млрд, а купон снизил до 3,8%.

По мере появления новых выпусков их доходность, скорее всего, будет увеличиваться, потому что рынок постепенно насытится. Поэтому сейчас я бы не брал долгосрочные облигации, а смотрел в сторону более коротких, например на выпуск «Металлоинвест ХК-001-01» с погашением в сентябре 2024 и оба выпуска «Русала» с правом досрочного погашения в августе 2024 года.

В случае появления на бирже более привлекательных выпусков их можно будет продать с минимальными потерями и переложить деньги в новые и более доходные облигации.

Чем вызван такой рост интереса эмитентов к юаню и стоит ли инвесторам использовать этот инструмент в портфелях — разберем в этой статье.

Что уже доступно инвесторам

Инвесторам в России уже доступны облигации «Русала», «Полюса» и «Металлоинвеста» в юанях, а с 26 сентября к ним добавится выпуск облигаций «Роснефти».

30 августа золотодобытчик «Полюс» привлек 4,6 млрд юаней, разместив облигации «Полюс-ПБО-02» номиналом 1000 юаней до 24.08.2027. На 19 сентября эти облигации торговались с доходностью 3,76% годовых.

3 августа алюминиевый гигант «Русал» привлек 4 млрд юаней, разместив два выпуска облигаций: «Русал-БО-05» и «Русал-БО-06» номиналом 1000 юаней каждый до 28.07.2027. На 19 сентября эти облигации торговались с доходностью 3,16% годовых для выпуска «Русал-БО-05» и 3,7% годовых для выпуска «Русал-БО-06».

16 сентября горно-металлургическая компания «Металлоинвест» привлекла 2 млрд юаней, разместив два выпуска облигаций номиналом 1000 юаней: «Металлоинвест ХК-001-01» с погашением 13.09.2024 и «Металлоинвест ХК-001-02» с погашением 10.09.2027. На 19 сентября эти облигации торговались с доходностью 3,13% годовых для выпуска «Металлоинвест ХК-001-01» и 3,52% годовых для выпуска «Металлоинвест ХК-001-02».

15 сентября «Роснефть» сообщила об успешном размещении своего дебютного выпуска облигаций в юанях, в ходе которого привлекла 15 млрд юаней под ставку 3,05%.

Биржевые облигации серии 002Р-12 сроком обращения 10 лет были зарегистрированы 14 сентября 2022 года Московской биржей. Номинальная стоимость одной облигации составляет 1000 юаней. Купонный доход будет выплачиваться два раза в год.

Юань — новая реальность

Доля юаня в торговом обороте в валютной секции Мосбиржи в августе достигла 26%, а российские инвесторы купили юаней на рекордные 39 млрд рублей. Разделение на «дружественные» и «недружественные» активы ускорило рост популярности юаня в России.

18 августа в течение дня торговый оборот юаня превысил оборот по доллару в валютной секции Мосбиржи. По итогам 1 февраля объемы торгов валютной парой «юань — рубль» с поставкой на следующий день составили 64 млн юаней, а по итогам 21 сентября выросли до 10,5 млрд.

Среднедневные объемы торгов за последний месяц составили 5,5 млрд юаней и это в 85 раз больше, чем было в начале февраля 2022 года.

Доля расчетов в национальных валютах между Россией и Китаем растет, и это будет стимулировать спрос на юани на Московской бирже. В начале сентября «Газпром» согласовал контракт на поставку газа в Китай с расчетами в рублях и юанях.

И этот процесс будет усиливаться. «Было бы важно везде, где это возможно, переходить на национальные платежные платформы, такие как система передачи финансовых сообщений Банка России и китайская система трансграничных платежей», — сказал российский президент на встрече с председателем КНР Си Цзиньпином и президентом Монголии Ухнаагийном Хурэлсухом в рамках саммита Шанхайской организации сотрудничества.

Размещение облигаций в юанях — доступный способ привлечь валютную ликвидность, которая затем будет использоваться для международных расчетов. В феврале этого года «Роснефть» подписала с КНР долгосрочный контракт на поставку 100 млн тонн нефти в течение 10 лет. «Русал» с марта этого года закупает в Китае глинозем, столкнувшись со сложностями закупок у Австралии.

Кроме корпоративных заемщиков интерес к размещению облигаций в юанях проявляет Министерство финансов России — речь идет о размещении на десятки миллиардов юаней. Но точные сроки этого пока неизвестны.

В июле 2022 Россия вошла в топ-3 государств по использованию юаня в международных расчетах, хотя еще в марте страны вообще не было в этом рейтинге, а в мае Россия занимала в нем седьмое место.

Десять основных пользователей юаня в международных расчетах

Перспективы юаня в мире

Рассуждая об инвестициях в валюте, в первую очередь нужно подумать о ее перспективах и способности сохранять капитал. Инвестировать в аргентинский песо, который за 5 лет обесценился к доллару в 9 раз, не самая лучшая идея.

Юань в этом плане выглядит вполне достойным кандидатом. С 2005 года юань не привязан к американскому доллару, но Банк Китая стремится поддерживать стабильный курс.

За 10 лет курс юаня к доллару колебался в диапазоне от 6,04 до 7,18 юаня за доллар — то есть волатильность курса за 10 лет составила всего 18%. К примеру, за этот же период амплитуда колебаний рубля к доллару — 420%.

Доля юаня в международных расчетах и резервах растет. В июле 2020 на его долю приходилось 1,86% мирового торгового оборота, а спустя два года доля выросла до 2,2%. Согласно прогнозам МВФ, доля юаня в мировых резервах продолжит расти и достигнет 4,5% к 2027 году.

Доля валют в мировой торговле

Доля валют в мировых резервах центральных банков

В структуре российских золотовалютных резервов доля юаня по итогам 2021 года достигала 17,1%, а доля доллара — 10,9%.

Кроме растущего влияния юаня в мире стоит обратить внимание на реальную доходность инвестиций в китайской валюте.

В отличие от облигаций большинства развитых рынков облигации в юанях приносят положительную реальную доходность. В августе годовая инфляция в Китае составила 2,5%, а доходность 10-летних государственных облигаций — 2,67%. Может показаться, что 0,17% — это мало, но взгляните на показатели других стран.

Реальные доходности облигаций

Что в итоге

Покупка облигаций в юанях — хороший способ диверсифицировать портфель по валютам и получить доходность, превышающую размер инфляции в этой валюте. Из-за высокого спроса со стороны инвесторов в России предложенная доходность по облигациям оказалась заниженной. Так, доходность 10-летних облигаций «Роснефти» всего на 0,37 процентного пункта превышает доходность государственных облигаций Китая с аналогичным сроком.

Облигации «Русала» и «Полюса» изначально предлагали более высокие купоны, но из-за повышенного спроса итоговая доходность оказалась ниже планируемой. Так, «Полюс» планировал привлечь 3,5 млрд юаней под 4,2% годовых, а в итоге увеличил объем размещения до 4,6 млрд, а купон снизил до 3,8%.

По мере появления новых выпусков их доходность, скорее всего, будет увеличиваться, потому что рынок постепенно насытится. Поэтому сейчас я бы не брал долгосрочные облигации, а смотрел в сторону более коротких, например на выпуск «Металлоинвест ХК-001-01» с погашением в сентябре 2024 и оба выпуска «Русала» с правом досрочного погашения в августе 2024 года.

В случае появления на бирже более привлекательных выпусков их можно будет продать с минимальными потерями и переложить деньги в новые и более доходные облигации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба