12 октября 2022 investing.com Царьков Дмитрий

Осенняя пора в самом разгаре – повсюду золотая листва, лужи и ветер всё холоднее с каждым днём. Но на рынке чувствуется более тёплый ветер перемен, несмотря на столь сильный сезонный аспект погоды и всеобщее, ставшее повсеместным, уныние. Сегодня поговорим о том, что может подтолкнуть рынок на смену тренда.

Техническая картина

Прежде всего, на написание этой статьи меня натолкнула техническая картина нескольких показателей базовой метрики рынка. Начал я с рассмотрения индекса широкого рынка, а точнее фьючерса на E-mini S&P500.

SPY

На этом фьючерсе становится очевидна дивергенция цены и объёма торгов в момент повторного штурма ранее достигнутого локального минимума, что может нам говорить о слабости нисходящего движения. Дополнением к этому можно добавить и дивергенцию уровня открытого интереса к движению цены. По техническим причинам я не смог приложить скриншот данных чикагской товарной биржи, но там вполне очевидна именно дивергенция – уровень открытого интереса сильно вырос на повторном тесте локального минимума.

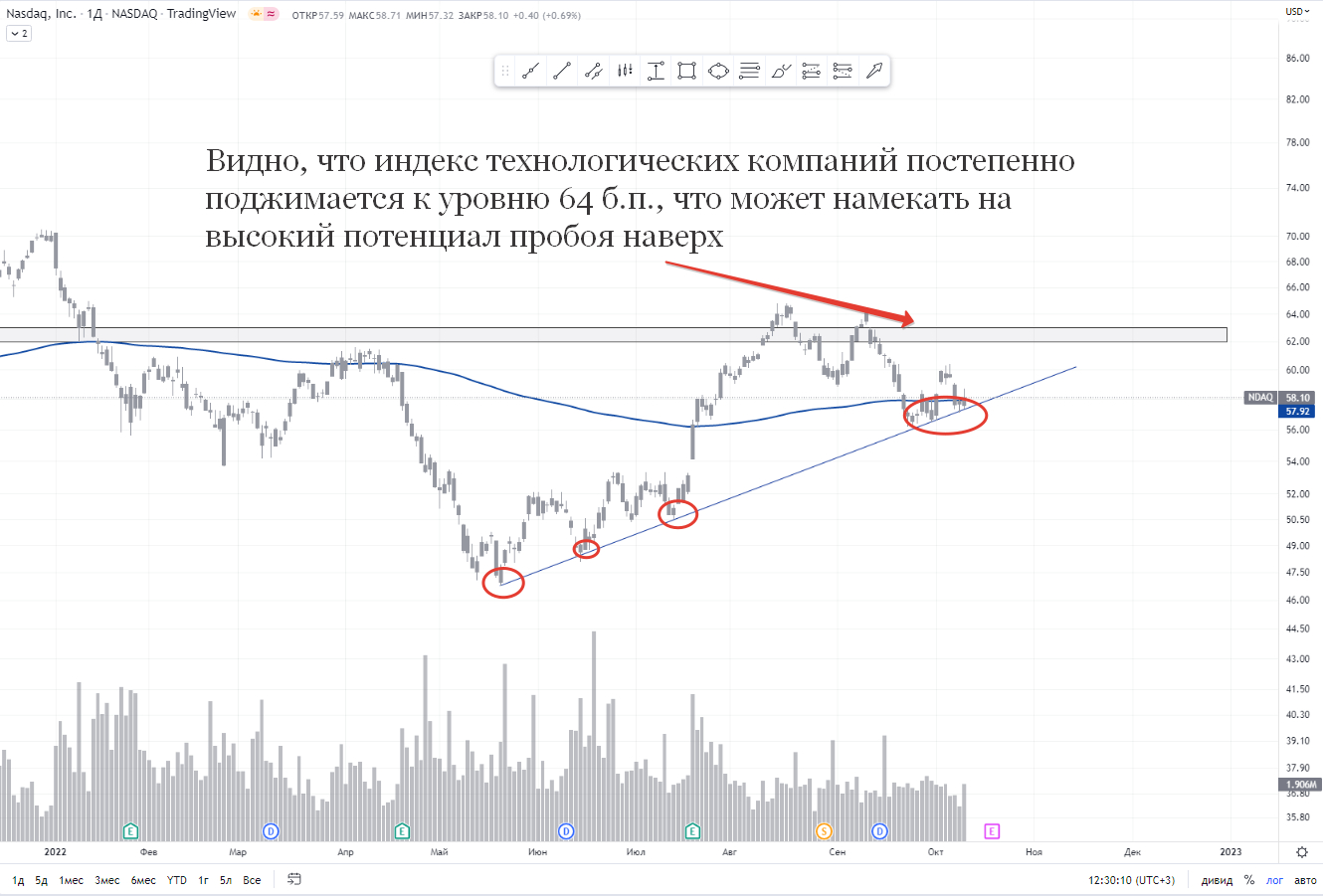

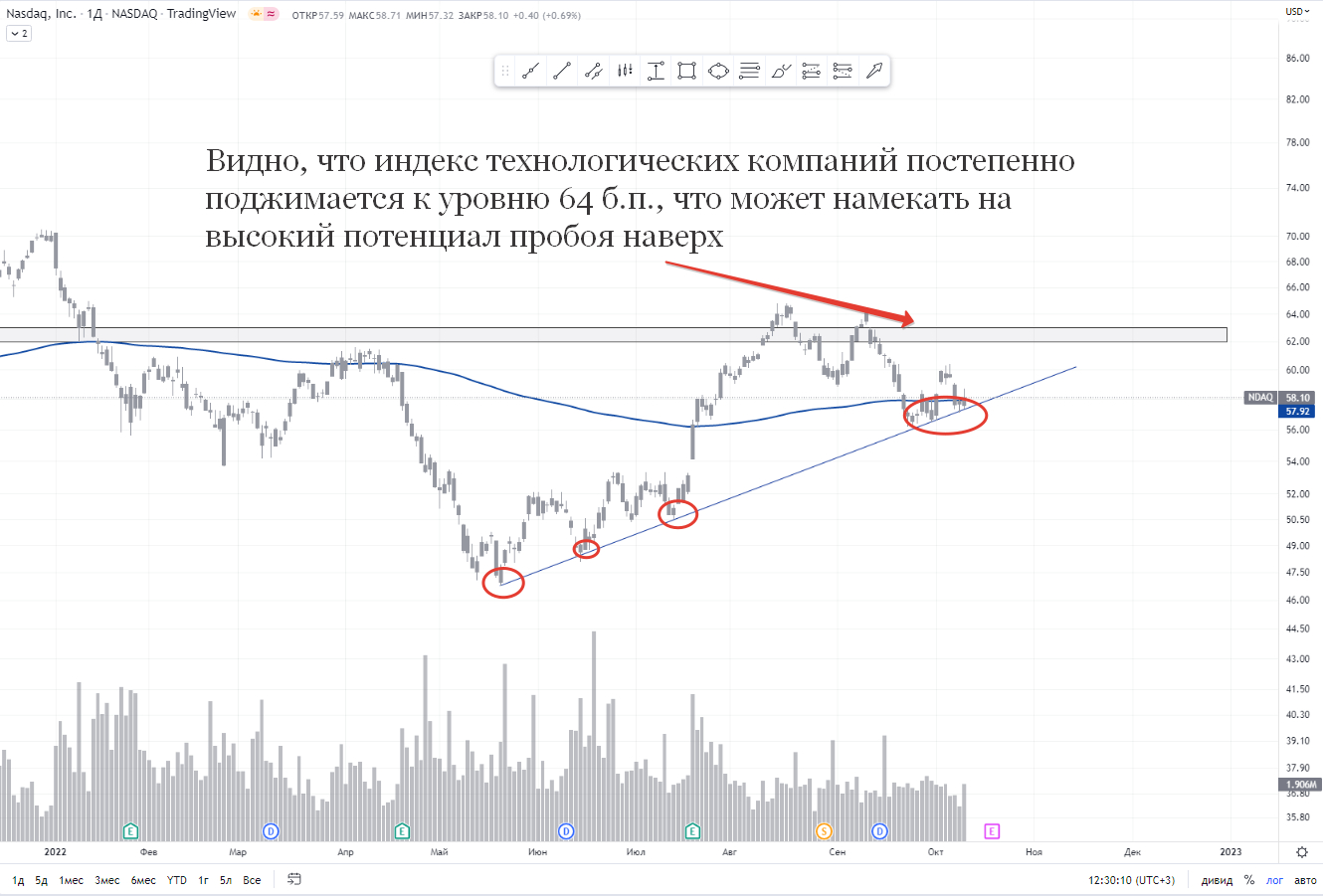

Индекс технологических компаний также показывает нам довольно интересную и сильную картину восходящего тренда.

NASDAQ

С начала лета этого года NASDAQ показывает сильный восходящий тренд с небольшими коррекциями и сильным ростом. Каждый новый минимум выше предыдущего, а максимумы сконцентрированы на одном уровне. Такое сильное поджатие цены к потолку может говорить о высокой вероятности пробоя этого уровня наверх.

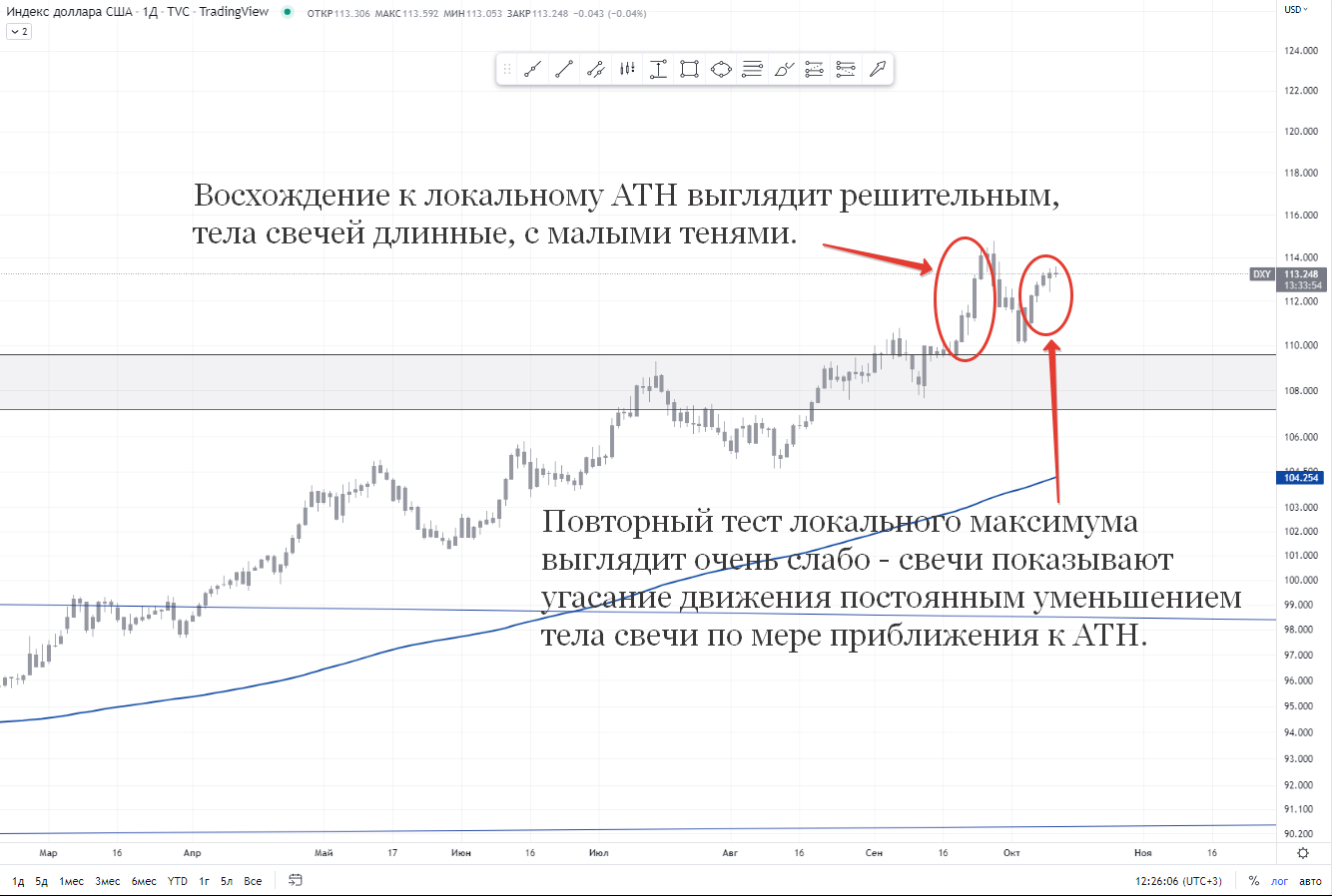

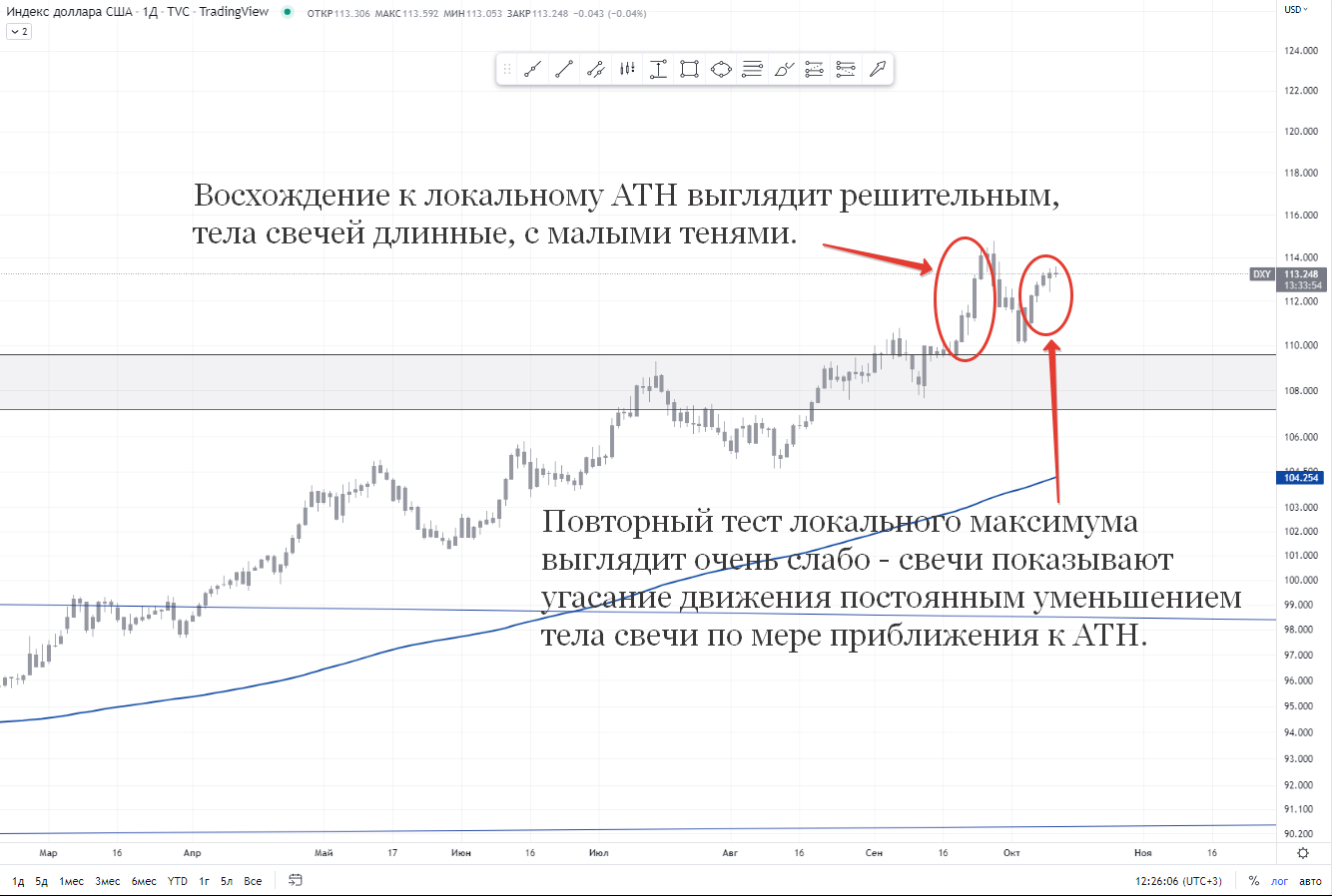

Индекс доллара, в качестве главного антагониста рисковых инструментов, показывает серьёзную слабость на тесте ранее установленного локального максимума.

DXY

Очевидно, что повторная попытка взойти к ранее установленному максимуму довольно слаба. К такому выводу меня подталкивает свечная картина – вместо уверенных свечей с длинным спредом, что мы можем наблюдать при первичном достижении максимума, мы видим слабые свечки с уменьшающимся спредом, и при этом индекс доллара не превосходит локальный ATH.

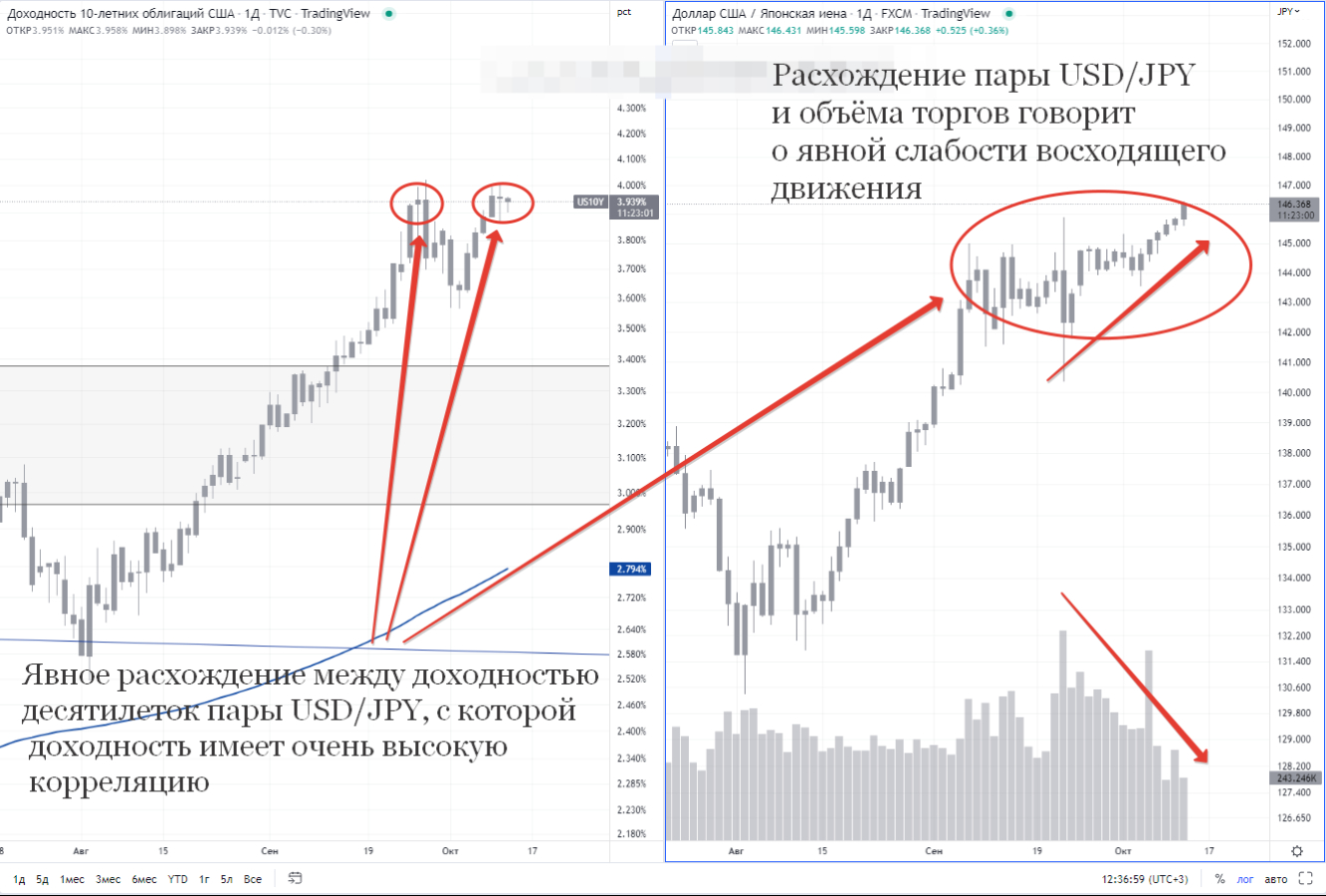

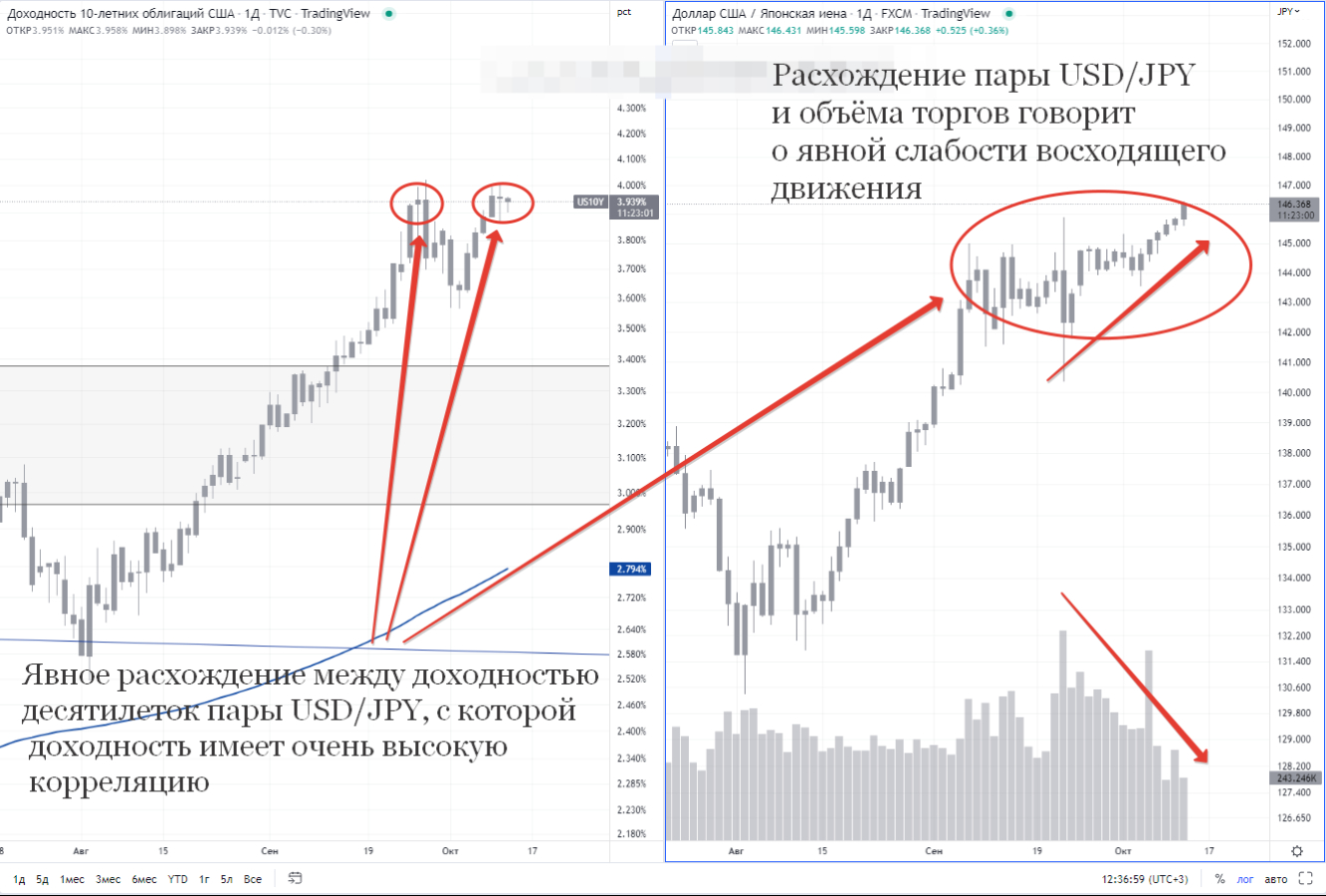

Не по-осеннему яркой складывается картина на долговом рынке. Доходность десятилетних казначейских бумаг, на момент повторного теста ранее установленного максимума показывает локальную остановку.

US10Y

Но самым важным тут является расхождение с кэрри-трейдом, корреляция с которым у доходности десятилеток всегда была очень высокой. Валютная пара USD/JPY на данный момент показывает слабость текущего восхождения, которая заключается в сильном снижении объёма торгов. Это классический признак слабости восходящего тренда. В сумме с текущей картиной рисковых инструментов всё это может говорить о развороте доходности десятилеток в сторону снижения, хотя бы локально.

Статистические показатели

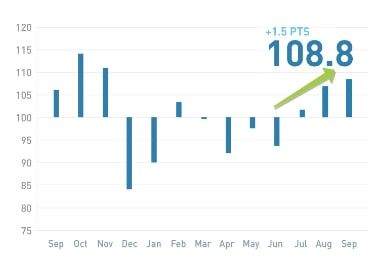

Помимо технических показателей, мы можем рассмотреть ещё и показатели статистические. К примеру, есть такой интересный показатель, который отражает уровень доверия инвесторов к рынку. Проще говоря, это индикатор глобального аппетита к риску.

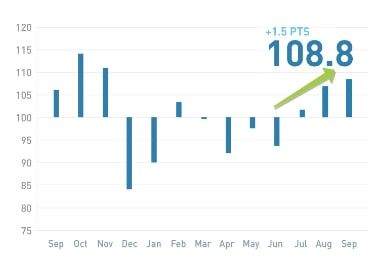

Индекс доверия

Уже третий месяц подряд этот индикатор показывает нам резкую смену настроений и повышение аппетитов к риску со стороны участников рынка.

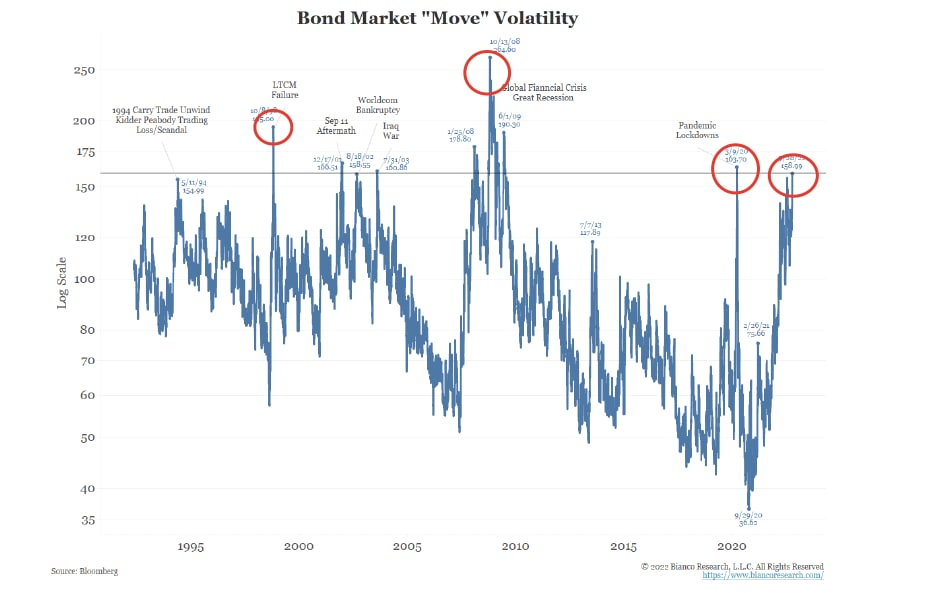

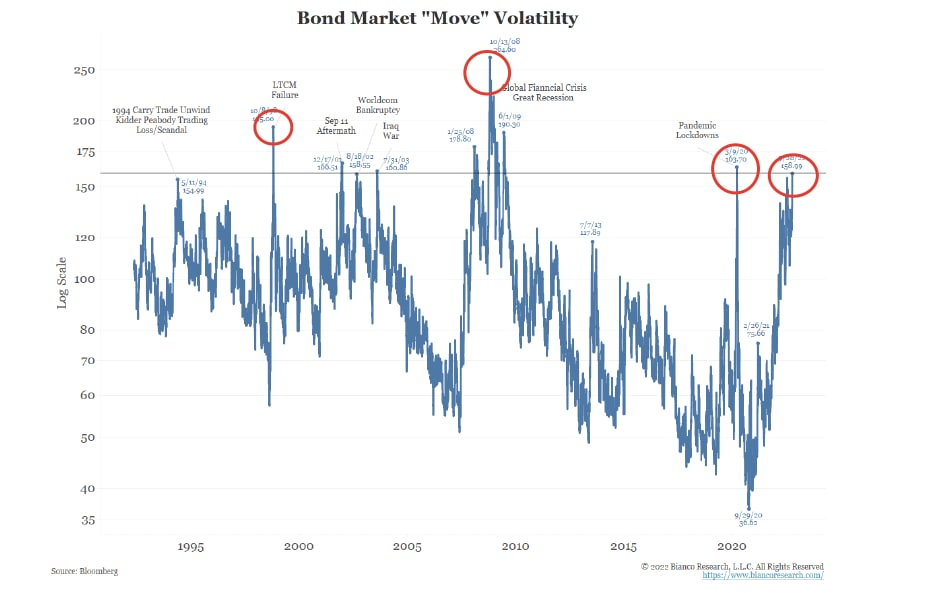

Ещё более интересным статистическим показателем является состояние рынка бондов. Он обладает рядом параметров, присущих всем рыночным инструментам. В данном примере нам интересны показатели ликвидности и волатильности этого рынка.

MOVE

В текущий момент волатильность на рынке бондов достигла своих пиковых значений, что обычно сопровождает разворотные моменты на рынке рисковых активов. По-крайней мере, так всегда было исторически.

Liquidity index

Та же история видна и на уровне ликвидности бондов. Исторически, максимальные значения индекса ликвидности бондов говорят нам о развороте на рынке рисковых активов. В сумме с уровнем волатильности, можно представить, что практически все инвесторы уже «спаслись» от грядущего армагеддона, и дальше спасаться просто некуда.

Конечно же, есть ещё целый ряд показателей, сродни рассмотренным, таких как фактор сезонности, согласно предвыборному циклу президента США, а также объёмы торгов пут-опционами, которые достигли своих максимальных значений. Но обо всём этом я говорил ранее в своих статьях.

События

На этой неделе произойдёт два знаковых события – публикация протокола заседания ФРС уже сегодня, а также обновление данных по инфляции в США завтра. Благодаря первому событию мы сможем понять мысли ФРС на тему текущей экономической ситуации в более подробном формате, а вот второе событие, как вы понимаете, покажет нам, насколько всё плохо в текущей экономической ситуации, и есть ли у рисковых активов надежда на разворот.

Конечно же, все теперь внимательно следят за исчезновением инверсии кривой доходности казначейских бумаг. Но там пока что без изменений, да и в скором времени не стоит ждать чудес: экономика — это очень инертная система.

Резюме

Ну что ж, в общем описанная мной картина говорит нам о достижении рынком своего пикового состояния по части негатива. Все слишком хорошо готовы к продолжению падения, сидят в шортах и надёжно захэджировались. Ну просто сказка какая-то. Техническая картина делает момент достижения пика негатива всё более заметным. Для тех, кто любит риск, можно попробовать себя уже сегодня – сейчас много интересных трейдов. Для тех, кто собирает со мной портфели, приступать к скупке всего подряд пока что рано. Нужно почувствовать уверенность в намерении покупателей достигнуть новых высот, да и подкрепление со стороны фундаментальных факторов очень хочется увидеть.

Как всегда, напомню вам, чтобы вы в любой ситуации сохраняли самообладание и свой риск- и мани-менеджмент. Желаю всем высоких прибылей!

Техническая картина

Прежде всего, на написание этой статьи меня натолкнула техническая картина нескольких показателей базовой метрики рынка. Начал я с рассмотрения индекса широкого рынка, а точнее фьючерса на E-mini S&P500.

SPY

На этом фьючерсе становится очевидна дивергенция цены и объёма торгов в момент повторного штурма ранее достигнутого локального минимума, что может нам говорить о слабости нисходящего движения. Дополнением к этому можно добавить и дивергенцию уровня открытого интереса к движению цены. По техническим причинам я не смог приложить скриншот данных чикагской товарной биржи, но там вполне очевидна именно дивергенция – уровень открытого интереса сильно вырос на повторном тесте локального минимума.

Индекс технологических компаний также показывает нам довольно интересную и сильную картину восходящего тренда.

NASDAQ

С начала лета этого года NASDAQ показывает сильный восходящий тренд с небольшими коррекциями и сильным ростом. Каждый новый минимум выше предыдущего, а максимумы сконцентрированы на одном уровне. Такое сильное поджатие цены к потолку может говорить о высокой вероятности пробоя этого уровня наверх.

Индекс доллара, в качестве главного антагониста рисковых инструментов, показывает серьёзную слабость на тесте ранее установленного локального максимума.

DXY

Очевидно, что повторная попытка взойти к ранее установленному максимуму довольно слаба. К такому выводу меня подталкивает свечная картина – вместо уверенных свечей с длинным спредом, что мы можем наблюдать при первичном достижении максимума, мы видим слабые свечки с уменьшающимся спредом, и при этом индекс доллара не превосходит локальный ATH.

Не по-осеннему яркой складывается картина на долговом рынке. Доходность десятилетних казначейских бумаг, на момент повторного теста ранее установленного максимума показывает локальную остановку.

US10Y

Но самым важным тут является расхождение с кэрри-трейдом, корреляция с которым у доходности десятилеток всегда была очень высокой. Валютная пара USD/JPY на данный момент показывает слабость текущего восхождения, которая заключается в сильном снижении объёма торгов. Это классический признак слабости восходящего тренда. В сумме с текущей картиной рисковых инструментов всё это может говорить о развороте доходности десятилеток в сторону снижения, хотя бы локально.

Статистические показатели

Помимо технических показателей, мы можем рассмотреть ещё и показатели статистические. К примеру, есть такой интересный показатель, который отражает уровень доверия инвесторов к рынку. Проще говоря, это индикатор глобального аппетита к риску.

Индекс доверия

Уже третий месяц подряд этот индикатор показывает нам резкую смену настроений и повышение аппетитов к риску со стороны участников рынка.

Ещё более интересным статистическим показателем является состояние рынка бондов. Он обладает рядом параметров, присущих всем рыночным инструментам. В данном примере нам интересны показатели ликвидности и волатильности этого рынка.

MOVE

В текущий момент волатильность на рынке бондов достигла своих пиковых значений, что обычно сопровождает разворотные моменты на рынке рисковых активов. По-крайней мере, так всегда было исторически.

Liquidity index

Та же история видна и на уровне ликвидности бондов. Исторически, максимальные значения индекса ликвидности бондов говорят нам о развороте на рынке рисковых активов. В сумме с уровнем волатильности, можно представить, что практически все инвесторы уже «спаслись» от грядущего армагеддона, и дальше спасаться просто некуда.

Конечно же, есть ещё целый ряд показателей, сродни рассмотренным, таких как фактор сезонности, согласно предвыборному циклу президента США, а также объёмы торгов пут-опционами, которые достигли своих максимальных значений. Но обо всём этом я говорил ранее в своих статьях.

События

На этой неделе произойдёт два знаковых события – публикация протокола заседания ФРС уже сегодня, а также обновление данных по инфляции в США завтра. Благодаря первому событию мы сможем понять мысли ФРС на тему текущей экономической ситуации в более подробном формате, а вот второе событие, как вы понимаете, покажет нам, насколько всё плохо в текущей экономической ситуации, и есть ли у рисковых активов надежда на разворот.

Конечно же, все теперь внимательно следят за исчезновением инверсии кривой доходности казначейских бумаг. Но там пока что без изменений, да и в скором времени не стоит ждать чудес: экономика — это очень инертная система.

Резюме

Ну что ж, в общем описанная мной картина говорит нам о достижении рынком своего пикового состояния по части негатива. Все слишком хорошо готовы к продолжению падения, сидят в шортах и надёжно захэджировались. Ну просто сказка какая-то. Техническая картина делает момент достижения пика негатива всё более заметным. Для тех, кто любит риск, можно попробовать себя уже сегодня – сейчас много интересных трейдов. Для тех, кто собирает со мной портфели, приступать к скупке всего подряд пока что рано. Нужно почувствовать уверенность в намерении покупателей достигнуть новых высот, да и подкрепление со стороны фундаментальных факторов очень хочется увидеть.

Как всегда, напомню вам, чтобы вы в любой ситуации сохраняли самообладание и свой риск- и мани-менеджмент. Желаю всем высоких прибылей!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба