• На востоке США на следующей неделе ожидается непродолжительное и несильное похолодание.

• Метеорологические модели указывают на температуры слегка выше средних.

• Судя по графикам, в ближайшие недели газ будет торговаться ниже $6, в диапазоне $5,70–$5,40.

На фоне неуклонного увеличения производства «быкам» по природному газу очень непросто находить способы поддерживать цены выше $6. Их задачу упростили бы ранние и по-настоящему зимние холода.

Во вторник во второй половине дня «быки» начали думать, что они их получат.

Метеорологическая модель Global Forecast System (GFS) показала, что на США надвигается мощный холодный фронт, которым накроет почти весь восток страны и большую часть центральных штатов, в том числе Техас.

После этого прогноза от GFS падение цен на ближайший контракт на газ Henry Hub на NYMEX резко приостановилось. Цены выросли с утреннего минимума $6,362 за миллион метрических британских тепловых единиц до внутридневного максимума $6,671.

К концу торгов цена ноябрьского контракта повысилась на 16,1 цента до $6,596.

Однако, как это нередко случается с операционной моделью GFS, ее вечерний прогон уже не показал таких же сильных холодов, и получилось, что «быки» зря радовались.

Хотя на следующей неделе и ожидаются непродолжительные и несильные холода, которые частично затронут восток США, главные метеорологические модели, в том числе европейская модель ECMWF, считающаяся этанолом в метеорологии, с высокой долей вероятности указывают на то, что температуры быстро вернутся на уровни чуть выше средних.

Хорошо знакомым с моделями GFS наблюдателям известно, что они нередко дают аномальные результаты, которые провоцируют рефлекторную реакцию на рынках нефти и газа, но впоследствии корректируются.

Алан Лэмми, аналитик консалтинговой компании Gelber & Associates, в сообщении для клиентов в эту среду предупредил их о рисках, сопряженных с использованием сигналов GFS. Он отмечает:

«GFS нередко дает аномальные прогоны модели, которые провоцируют рефлекторную реакцию на рынках фьючерсов на нефть и газ, но впоследствии корректируются.

Подобная ситуация с операционной моделью GFS возникала несколько раз за сезон ураганов 2022 года. Модель настаивала на том, что Техас и Луизиана пострадают от сильного урагана, однако это не поддерживалось или почти не поддерживалось другими моделями, в том числе ECMWF. Эти ложные прогнозы GFS оказывались неточными и провоцировали необоснованную ценовую волатильность на рынке фьючерсов на газ».

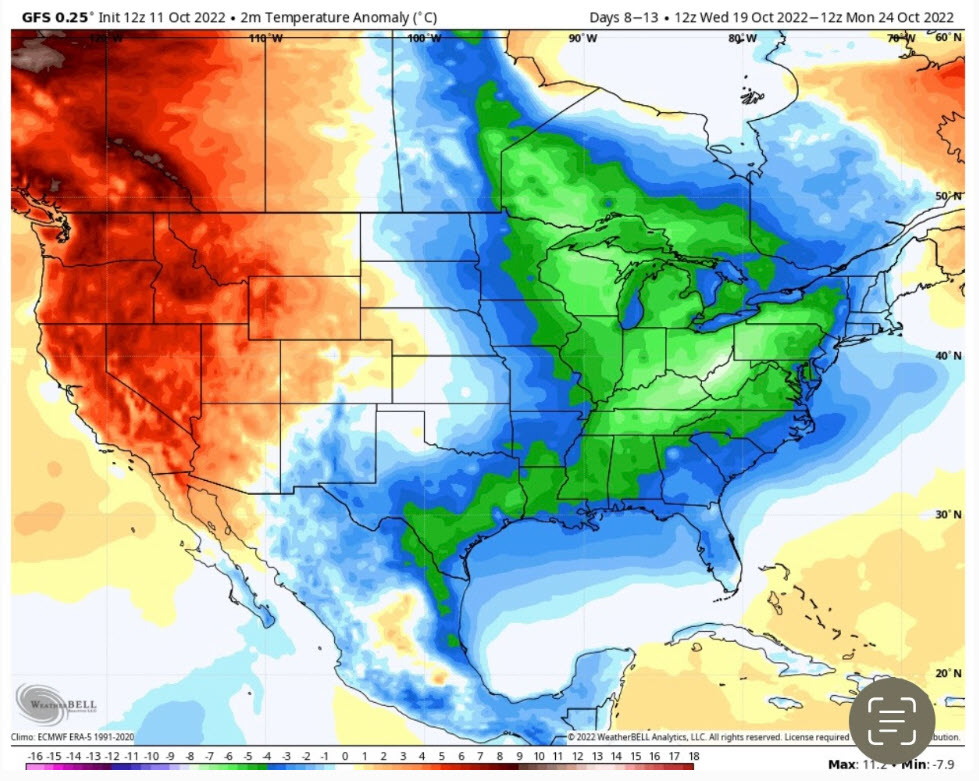

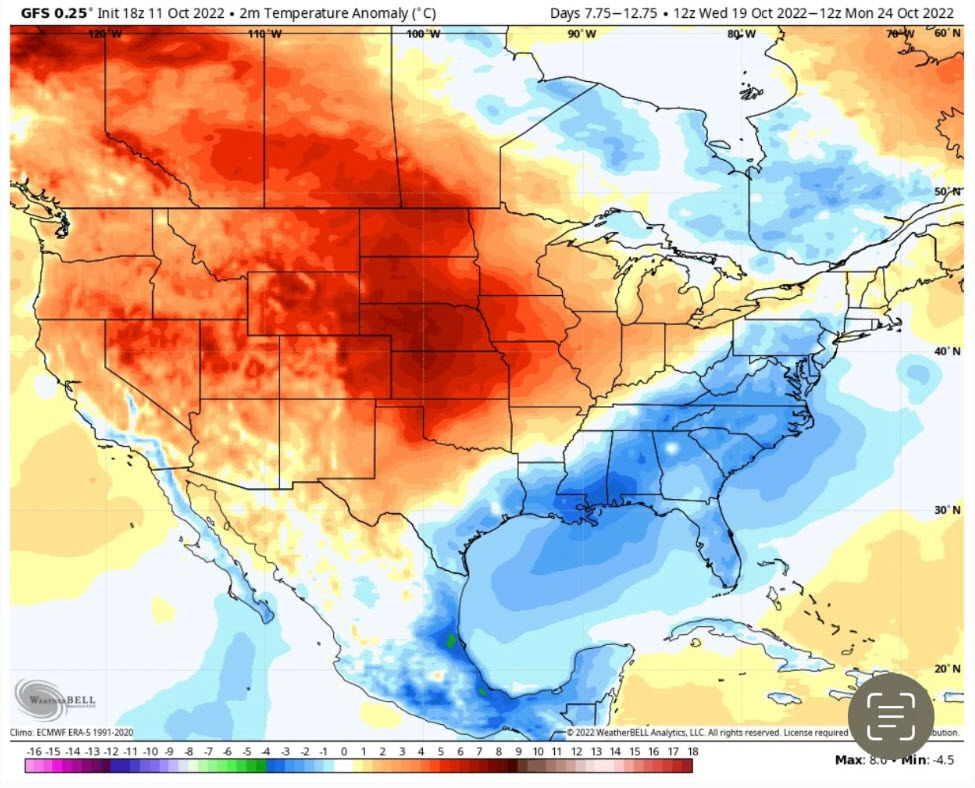

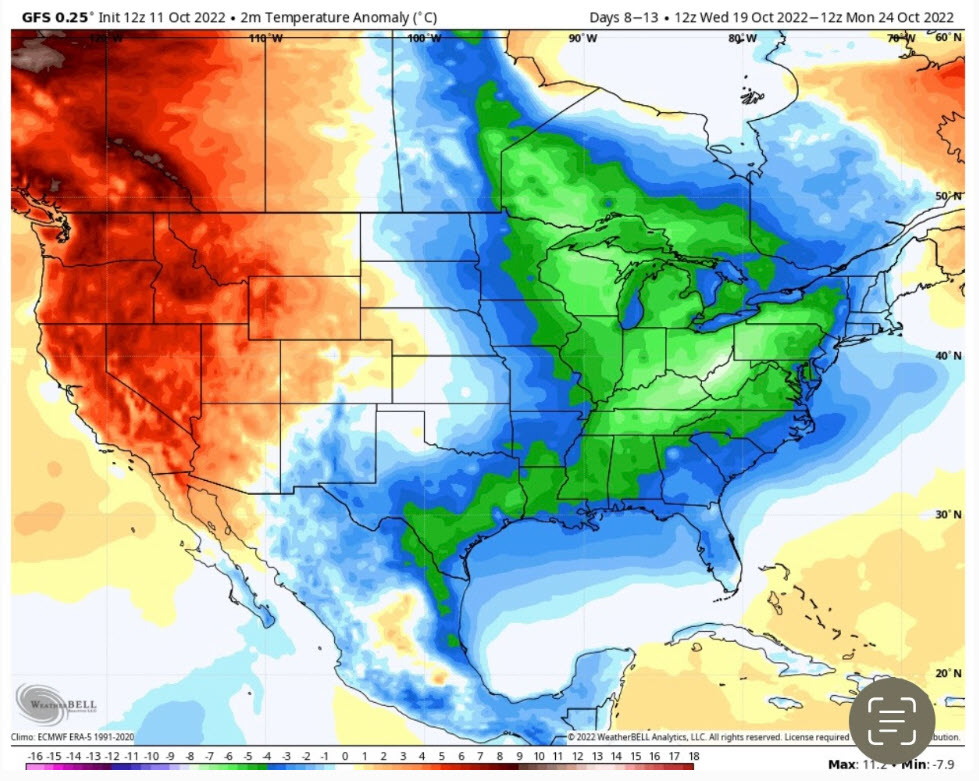

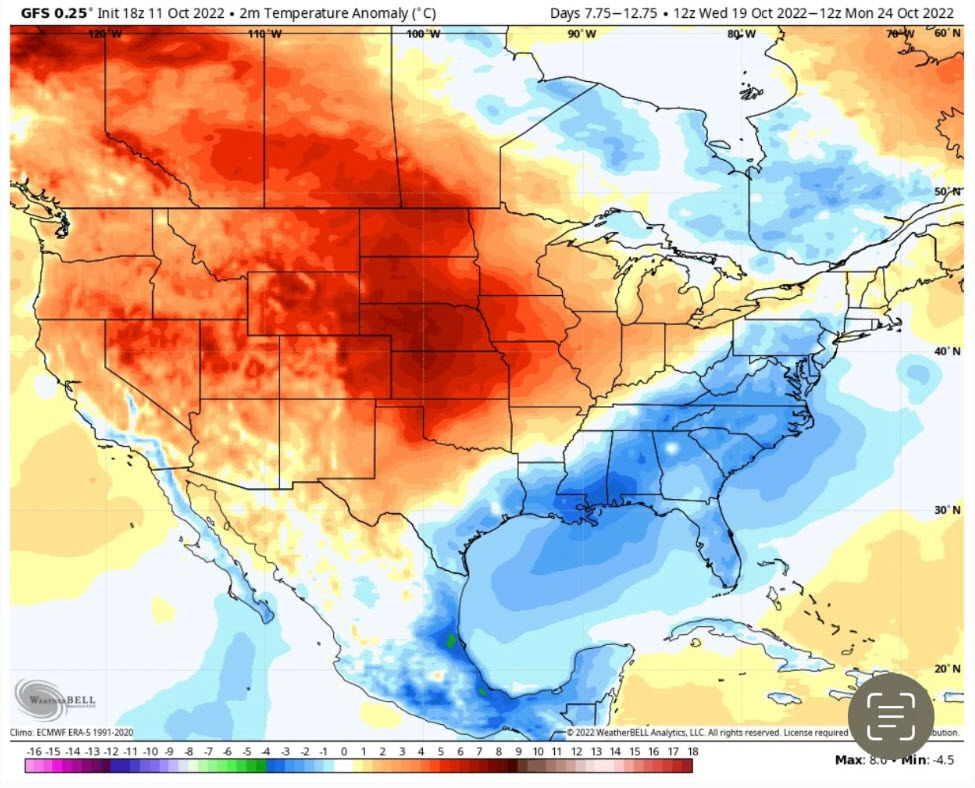

С любезного разрешения Gelber мы приводим ниже две карты, отражающие операционные модели GFS. Модель 1 относится к прогону от вторника, который указал на сильные холода и вызвал «бычью» реакцию на рынке газовых фьючерсов. Модель 2 — это вечерний прогон той же операционной модели GFS, явно свидетельствующий об абсолютной ошибочности первого прогона.

GFS: операционная модель 1

GFS: операционная модель 2

Источник: Gelber & Associates

Тем временем участники рынка готовятся к публикации свежих недельных данных Управления энергетической информации (EIA) по запасам газа в США.

Согласно аналитикам, отслеживаемым Investing.com, за неделю, завершившуюся 7 октября, коммунальные предприятия, вероятно, закачали в хранилища 113 миллиардов кубических футов газа.

На сопоставимой неделе прошлого года запасы выросли на 86 миллиардов, а средний показатель за пять лет (2017-2021) составляет 82 миллиарда.

На неделе, завершившейся 30 сентября, коммунальные компании закачали в хранилища 129 миллиардов кубов газа.

Если аналитики правы, то на неделе по 7 октября совокупные запасы должны были достигнуть 3,229 триллиона кубических футов, что примерно на 3,8% меньше показателя за аналогичный период прошлого года и на 6,5% ниже среднего показателя за пять лет.

Согласно аффилированному с Reuters поставщику данных Refinitiv, на прошлой неделе было в общей сложности 24 градусо-дней охлаждения по сравнению с нормальным за последние 30 лет значением 31.

Градусо-дни охлаждения (CDD) используются для оценки спроса на природный газ, используемого для выработки электроэнергии для кондиционирования воздуха в жилых домах и на предприятиях. Для определения показателя используется значение среднесуточной температуры наружного воздуха за те дни, когда она была выше базовой температуры в 18°C (65°F).

Старший аналитик Летисия Гонсалес, автор блога для портала naturalgasintel.com, отметила во вторник:

«Публикуемый в четверг отчет по запасам, как ожидается, станет новым катализатором для цен.

Большинство участников рынка прогнозируют увеличение запасов на 120–130 миллиардов кубов, при этом мы можем получить очередной осенний рекорд, если показатель превысит результат прошлой недели в 129 миллиардов кубов. В любом случае показатель, вероятно, будет существенно выше среднего за пять лет значения в 82 миллиарда кубов, что позволит еще больше сократить трехзначный дефицит запасов, который преследовал рынок все лето».

С ней согласен Лэмми из Gelber, добавляющий следующее:

«Общая картина на рынке природного газа США вне всякого сомнения остается “медвежьей”. Производство сухого газа в районе 100 миллиардов кубов в сутки, повсеместная теплая погода, ноябрьские явно “медвежьи” метеорологические прогнозы и агрессивное увеличение запасов — все это в совокупности указывает на то, что цены фьючерсов на газ на NYMEX нацелятся на более низкие уровни.

По-прежнему сохраняется вероятность падения цен в район $6,00 или ниже в течение предстоящих недель, при этом целью при снижении станут уровни около $5,70–$5,40.»

Сунил Кумар Диксит, главный технический стратег-аналитик skcharting.com, придерживается похожей точки зрения.

По его словам, пока ближайший фьючерс на газ Henry Hub торгуется выше минимума прошлой недели $6,40, будет сохраняться возможность краткосрочного отскока в сторону $7,10, $7,40 и $7,90 с учетом поддержки со стороны недельных стохастиков. Вместе с тем Диксит предупреждает:

«Однако устойчивый пробой ниже $6,40 спровоцирует более глубокую коррекцию в сторону $5,50».

• Метеорологические модели указывают на температуры слегка выше средних.

• Судя по графикам, в ближайшие недели газ будет торговаться ниже $6, в диапазоне $5,70–$5,40.

На фоне неуклонного увеличения производства «быкам» по природному газу очень непросто находить способы поддерживать цены выше $6. Их задачу упростили бы ранние и по-настоящему зимние холода.

Во вторник во второй половине дня «быки» начали думать, что они их получат.

Метеорологическая модель Global Forecast System (GFS) показала, что на США надвигается мощный холодный фронт, которым накроет почти весь восток страны и большую часть центральных штатов, в том числе Техас.

После этого прогноза от GFS падение цен на ближайший контракт на газ Henry Hub на NYMEX резко приостановилось. Цены выросли с утреннего минимума $6,362 за миллион метрических британских тепловых единиц до внутридневного максимума $6,671.

К концу торгов цена ноябрьского контракта повысилась на 16,1 цента до $6,596.

Однако, как это нередко случается с операционной моделью GFS, ее вечерний прогон уже не показал таких же сильных холодов, и получилось, что «быки» зря радовались.

Хотя на следующей неделе и ожидаются непродолжительные и несильные холода, которые частично затронут восток США, главные метеорологические модели, в том числе европейская модель ECMWF, считающаяся этанолом в метеорологии, с высокой долей вероятности указывают на то, что температуры быстро вернутся на уровни чуть выше средних.

Хорошо знакомым с моделями GFS наблюдателям известно, что они нередко дают аномальные результаты, которые провоцируют рефлекторную реакцию на рынках нефти и газа, но впоследствии корректируются.

Алан Лэмми, аналитик консалтинговой компании Gelber & Associates, в сообщении для клиентов в эту среду предупредил их о рисках, сопряженных с использованием сигналов GFS. Он отмечает:

«GFS нередко дает аномальные прогоны модели, которые провоцируют рефлекторную реакцию на рынках фьючерсов на нефть и газ, но впоследствии корректируются.

Подобная ситуация с операционной моделью GFS возникала несколько раз за сезон ураганов 2022 года. Модель настаивала на том, что Техас и Луизиана пострадают от сильного урагана, однако это не поддерживалось или почти не поддерживалось другими моделями, в том числе ECMWF. Эти ложные прогнозы GFS оказывались неточными и провоцировали необоснованную ценовую волатильность на рынке фьючерсов на газ».

С любезного разрешения Gelber мы приводим ниже две карты, отражающие операционные модели GFS. Модель 1 относится к прогону от вторника, который указал на сильные холода и вызвал «бычью» реакцию на рынке газовых фьючерсов. Модель 2 — это вечерний прогон той же операционной модели GFS, явно свидетельствующий об абсолютной ошибочности первого прогона.

GFS: операционная модель 1

GFS: операционная модель 2

Источник: Gelber & Associates

Тем временем участники рынка готовятся к публикации свежих недельных данных Управления энергетической информации (EIA) по запасам газа в США.

Согласно аналитикам, отслеживаемым Investing.com, за неделю, завершившуюся 7 октября, коммунальные предприятия, вероятно, закачали в хранилища 113 миллиардов кубических футов газа.

На сопоставимой неделе прошлого года запасы выросли на 86 миллиардов, а средний показатель за пять лет (2017-2021) составляет 82 миллиарда.

На неделе, завершившейся 30 сентября, коммунальные компании закачали в хранилища 129 миллиардов кубов газа.

Если аналитики правы, то на неделе по 7 октября совокупные запасы должны были достигнуть 3,229 триллиона кубических футов, что примерно на 3,8% меньше показателя за аналогичный период прошлого года и на 6,5% ниже среднего показателя за пять лет.

Согласно аффилированному с Reuters поставщику данных Refinitiv, на прошлой неделе было в общей сложности 24 градусо-дней охлаждения по сравнению с нормальным за последние 30 лет значением 31.

Градусо-дни охлаждения (CDD) используются для оценки спроса на природный газ, используемого для выработки электроэнергии для кондиционирования воздуха в жилых домах и на предприятиях. Для определения показателя используется значение среднесуточной температуры наружного воздуха за те дни, когда она была выше базовой температуры в 18°C (65°F).

Старший аналитик Летисия Гонсалес, автор блога для портала naturalgasintel.com, отметила во вторник:

«Публикуемый в четверг отчет по запасам, как ожидается, станет новым катализатором для цен.

Большинство участников рынка прогнозируют увеличение запасов на 120–130 миллиардов кубов, при этом мы можем получить очередной осенний рекорд, если показатель превысит результат прошлой недели в 129 миллиардов кубов. В любом случае показатель, вероятно, будет существенно выше среднего за пять лет значения в 82 миллиарда кубов, что позволит еще больше сократить трехзначный дефицит запасов, который преследовал рынок все лето».

С ней согласен Лэмми из Gelber, добавляющий следующее:

«Общая картина на рынке природного газа США вне всякого сомнения остается “медвежьей”. Производство сухого газа в районе 100 миллиардов кубов в сутки, повсеместная теплая погода, ноябрьские явно “медвежьи” метеорологические прогнозы и агрессивное увеличение запасов — все это в совокупности указывает на то, что цены фьючерсов на газ на NYMEX нацелятся на более низкие уровни.

По-прежнему сохраняется вероятность падения цен в район $6,00 или ниже в течение предстоящих недель, при этом целью при снижении станут уровни около $5,70–$5,40.»

Сунил Кумар Диксит, главный технический стратег-аналитик skcharting.com, придерживается похожей точки зрения.

По его словам, пока ближайший фьючерс на газ Henry Hub торгуется выше минимума прошлой недели $6,40, будет сохраняться возможность краткосрочного отскока в сторону $7,10, $7,40 и $7,90 с учетом поддержки со стороны недельных стохастиков. Вместе с тем Диксит предупреждает:

«Однако устойчивый пробой ниже $6,40 спровоцирует более глубокую коррекцию в сторону $5,50».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба