14 октября 2022 Just2Trade

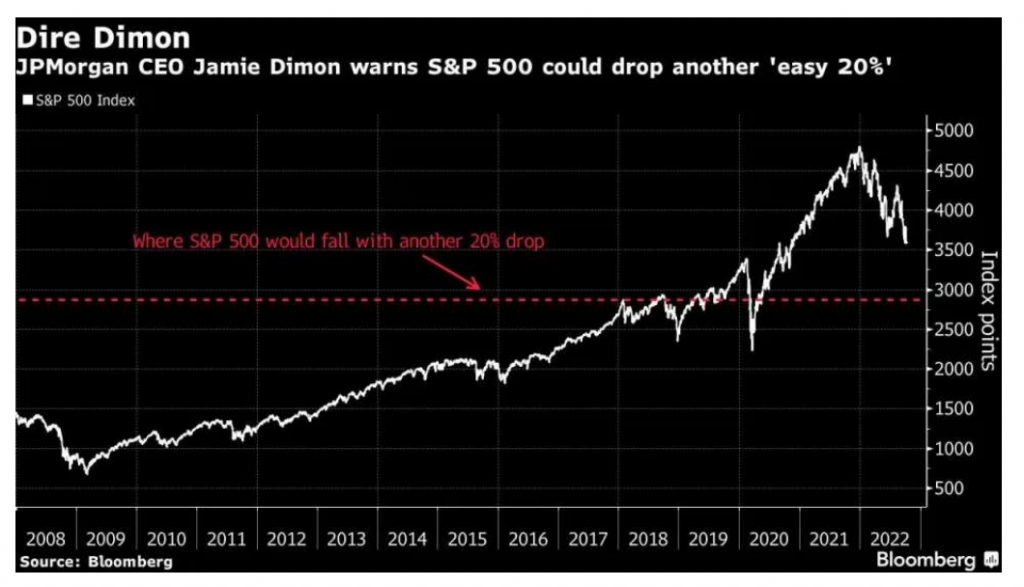

Глава финансового холдинга JPMorgan Chase & Co. Джейми Даймон считает, что фондовый рынок США может пострадать от очередного падения на 20%, в результате чего эталонный индекс опустится ниже 3.000 пунктов — уровня, который не наблюдался со времен пандемии коронавируса.

Итак, как же на самом деле будет выглядеть еще одно падение такого масштаба и какие акции пострадают сильнее всего?

В первую очередь это будет болезненно для инвесторов, так как акции технологических и так называемых быстрорастущих компаний, вероятно, примут на себя основной удар, а их завышенные стоимостные оценки будут пересмотрены в меньшую сторону по мере удорожания кредитных заимствований. Такая тенденция может привести к тому, что индекс S&P 500 просядет до уровня в 2.870 пунктов, что сократит на 6 трлн долларов текущую общую рыночную стоимость в 30 трлн долларов входящих в состав индекса S&P 500 компаний.

На долю пяти ведущих компаний в составе индекса S&P 500 — Apple Inc., Microsoft Corp., Alphabet Inc., Amazon.com Inc. и Tesla Inc. — приходится 21% от суммарной капитализации эталонного индекса, что создает риски для инвесторов, поскольку любое значительное снижение этих акций может быстро привести к обвалу более широких рынков.

«Полагаю ли я, что возможно еще одно падение на 20% от текущих уровней? Нет. Но вероятность того, что это может произойти, превышает 50%» — заявил Ник Джакумакис, президент NEIRG Wealth Management, сославшись на резкий спад фондового рынка в начале 2000-х годов. По данным Bespoke Investment Group, когда лопнул пузырь доткомов, индекс S&P 500 потерял почти половину своей стоимости, скатившись на 49% с пикового значения в марте 2000 г. до минимума в октябре 2002 г.

После того как индекс S&P 500 достиг нового пика в октябре 2007 г., он лишился 57% своей стоимости, когда упал до минимальной отметки в марте 2009 г. в результате мирового финансового кризиса.

«Это возможные масштабы того урона, о котором говорит Даймон» — добавил Джакумакис. «Тогда у нас также отмечался бурный рост, подобный нынешнему, но вместо прежних акций интернет-компаний теперь это специализированные фирмы по приобретению стартапов и триллионы долларов избыточной ликвидности, которые не всегда эффективно вкладываются в экономику».

В период обвала рынка в этом году Amazon.com потерял более 30%, в то время как Tesla, Microsoft и Alphabet лишились как минимум трети своей рыночной капитализации. Акции Apple, которые приносят стабильный доход и обеспечивают постоянные дивиденды, в этом году тоже не избежали общей участи, упав на 21%. Но Джакумакис, которому нравятся крупные высокотехнологичные компании, больше обеспокоен проседанием акций производителей чипов из-за ширящихся опасений замедления экономического роста.

Индекс S&P 500 уже упал на 25% по сравнению с максимумом закрытия 3 января. Еще одно снижение на 20% приведет к тому, что он будет примерно на 40% ниже своего пика, что намного превышает средний проигрыш на «медвежьих» рынках.

По данным инвестиционной исследовательской компании CFRA, со времен Второй мировой войны было зафиксировано девять «медвежьих» рынков, которые сопровождались рецессией в США, при этом индекс S&P 500 снижался в среднем на 35% по сравнению со снижением на 28% на «медвежьих» рынках, которые не сопровождались экономическим спадом.

Комментируя тревожные предсказания Даймона, Джакумакис сказал, что глава JPMorgan Chase, как и другие эксперты, в своих оценках опирается на поступающие макроэкономические данные. «Мы еще не вступили в рецессию, но я полагаю, что она возникнет в ближайшие три-девять месяцев. Так что у нас еще достаточно акций в пузыре, чтобы фондовый рынок опустился еще на 10–15% без тяжких потрясений» — добавил он.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба