17 октября 2022 Открытие Шульгин Михаил

Мы с оптимизмом смотрим на перспективы российского рынка в рамках наступившей недели. Есть несколько потенциально возможных позитивных драйверов, которые способны стимулировать позитивную динамику. Первый — оценочно российский рынок по-прежнему выглядит очень и очень дешево. Второй — отток капитала сейчас в РФ ограничен. Большого количества альтернативных инвестиций нет. Объявленные осенью дивиденды рядом крупных компаний («ФосАгро», «Новатэк», «Газпром», «Татнефть», выплаты дивидендов должны быть реализованы в октябре) вполне могут быть реинвестированы обратно в инструменты фондового рынка, повышая его ликвидность и являясь дополнительным топливом для роста. Третий — по данным ЦБ РФ, инфляционные ожидания экономических агентов возобновили рост. Фондовый рынок, пожалуй, лучший способ защититься от инфляции. Есть и еще один момент. В последнее время мы наблюдали рост геополитической напряженности. При этом рынок совсем не учитывает, что стороны конфликта на Украине могут в обозримом будущем сесть за стол переговоров. Но если появятся намеки на возможное возобновление переговорного процесса, рынок получит существенный драйвер роста.

В текущих рыночных условиях мы ориентируемся на тех эмитентов, которые имеют краткосрочный драйвер роста. Также предпочитаем компании, которые платят или потенциально могут сохранять стабильные дивидендные выплаты. Это, на наш взгляд, сейчас весьма показательный фактор. Если компания объявляет дивиденды — она чувствует финансовую устойчивость и стабильность перспектив бизнеса. С учетом двух вышеперечисленных аспектов мы преимущественно смотрим на компании, ориентированные на российский рынок.

Нефтегазовый сектор

«Лукойл», «Новатэк» и «Роснефть» стали лидерами роста в секторе по итогам прошлой недели.

«Газпром» — лидер в секторе по росту объемов: средний объем за 20 дней вырос на 71% по отношению к среднему объему за 3 месяца. Это эффект дивидендной отсечки.

Совет директоров «Газпрома» в понедельник на заочном заседании рассмотрит вопросы о внесении изменений в инвестиционную программу и бюджет компании на 2022 год. Еврокомиссия 18 октября хочет согласовать новые меры в сфере энергетики, среди них могут быть совместные закупки газа. Министры энергетики стран ЕС могут рассмотреть эти инициативы на совещании 25 октября. Введение «потолка» цен на российский газ в Европе будет нарушением контрактных условий и повлечет прекращение поставок, заявил глава «Газпрома» Алексей Миллер. Также глава «Газпрома» допустил, что через турецкий хаб можно будет перенаправить все выпавшие из-за терактов на «Северных потоках» объемы. Для оценки идеи хаба пока нет никаких данных. Сама концепция хорошо укладывается в турецкую стратегию — стать узлом торговли энергоресурсами. Не исключено, что Турция задумалась о хабе, куда будут приходить объемы не только из России, но и из Израиля, Египта, Кипра, Ливии. Это долгосрочный проект, он потребует строительства ПХГ и заводов СПГ. Наш краткосрочный взгляд на акции «Газпрома» пока не претерпел изменений. Инвестиционная рекомендация «на уровне рынка». Стремительного закрытия дивидендного гэпа мы не ожидаем. Ниже 150 рублей бумага начинает смотреться привлекательно для тактических спекулятивных покупок.

В нефтегазовом секторе сейчас выделим «Лукойл» и «Татнефть». «Лукойл» имеет краткосрочный драйвер: несмотря на отсрочку финального дивиденда за 2021 г. (531 руб.) мы ожидаем, что до конца года он будет объявлен и дивдоходность может составить 13%. В течение следующего года по консервативным оценкам дивдоходность может составить 18%. «Татнефть» — еще ни разу не огорчала своих акционеров в вопросе дивидендов. Это стабильная дивидендная история.

«Новатэк» может получить тактический потенциал роста на новостях о том, что Китай ввел запрет для госкомпаний на перепродажу сжиженного природного газа (СПГ) в страны Европы и Азии. Таким образом, власти КНР планируют обеспечить запас для отопительного сезона внутри страны. Отметим, что «Новатэк» закрыл дивидендный гэп довольно стремительно.

Электроэнергетика

«РусГидро» — лидер в секторе по росту объемов: +60% средний объем за 20 дней относительно среднего за 3 месяца. Все бумаги сектора прибавили в цене по итогам минувшей недели. Все бумаги сектора в плюсе с начала октября. Это отражает интерес инвесторов к внутренним историям на фоне общего давления на фондовый рынок. Однако в том случае, если на этой неделе общая динамика рынка будет позитивной, мы можем увидеть в ряде бумаг фиксацию прибыли и ротацию в другие сектора.

«РусГидро», как ожидается, 20 октября опубликует операционные результаты за III квартал 2022 г.

На прошлой неделе стало известно, что «Интер РАО» (IRAO) приобрела долю Siemens Energy в размере 65% в совместном предприятии с «Силовыми машинами» — ООО «СТГТ». Компания получила необходимые для этого разрешения. У «Силовых машин» остаются 35% в СП. Кроме того, структура «Интер РАО» стала собственником воронежского завода Siemens Energy — ООО «Воронежский трансформатор» (бывшее ООО «Сименс энергетика трансформаторы», входившее в подразделение Siemens Energy).

В секторе энергетики привлекательным выглядит портфель из «Интер РАО», «Русгидро», ТГК-1 и «Россети Центр и Приволжье». Средняя дивдоходность по портфелю вышеперечисленных эмитентов вполне может быть двузначной. Также советуем присмотреться к ОГК-2.

Телекомы

Все бумаги сектора выросли в цене по итогам минувшей недели. В лидерах были префы МГТС, однако с начала октября по темпам лидирует МТС.

Среди телекомов нам по-прежнему нравится МТС. Недавно акции компании подешевели на новостях о том, что ФАС признала компанию МТС нарушителем закона о защите конкуренции и выдала предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. Не думаем, что история с ФАС будет носить разрушительный для бизнеса МТС характер. Скорее всего, стороны в результате придут к соглашению, которое не будет обременительными для МТС. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому мы не сомневаемся, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 год в районе 30 руб. на акцию вполне реальны. Также отмети, что 20 октября СД МТС обсудит новую стратегию и может утвердить дивидендную политику.

Сектор «Металлов и добычи»

Префы «Мечела» по итогам недели подскочили в цене на 22% — лидеры по темпам роста в секторе. Однако в объемах по нашим метрикам (см. таблицу) это ралли не нашло отражения: объемы выросли только на 5%. Сталепроизводители НЛМК, ММК, «Северсталь» выглядели сильно перепроданными в начале прошлой неделе. Очевидно, что бумаги сталеваров нашли тактических покупателей, но фундаментальная картина здесь не изменилась в позитивную сторону. Наиболее перепроданные бумаги, если судить по котировкам относительно из текущих значений от 50-, 100- и 200-дневных скользящих средних, являются золотодобытчики «Полюс» и «Полиметалл» и производители цветных металлов «Русал» и «Норникель». Неплохо смотрится «АВИСМА», которая в секторе является единственной бумагой в плюсе с начала года. Однако ликвидность тут, прямо скажем, невысока.

Поскольку на этой неделе мы ожидаем приостановку ралли доллара, цены на золото могут подрасти на текущей неделе. Возможно, на этом фоне мы увидим тактические спекулятивные покупки в золотодобытчиках. Если и принимать решение присоединяться к спекулятивным покупкам «Полюса», то малой долей в портфеле.

«Распадская» опубликует 21 октября производственные результаты за III квартал 2022 г. В преддверии отчета ожидаем повышенную волатильность в акциях эмитента. На фоне общего позитивного рыночного фона бумага может подорожать перед релизом.

Финансовый сектор

«СПБ Биржа» в секторе — лидер роста по итогам прошлой недели и с начала октября. «СПБ биржа» с начала текущей недели вместе с участниками торгов начнет процесс подготовки к выплате дивидендов по иностранным ценным бумагам, в первую очередь по ценным бумагам эмитентов США, таким как Nvidia, Qualcomm, AT&T, General Motors, Broadcom и другим компаниям.

Акции «СПБ Биржи» с начала года подешевели на 89%, и это худший результат в секторе. При условии общего позитивного настроя фондового рынка на этой неделе, на что мы рассчитываем, котировки могут продолжить позитивную тенденцию, которую мы наблюдаем в октябре.

Советуем обратить внимание в секторе на акции «Мосбиржи». Бумага торгуется дешево относительно своих средних значений за 50, 100 и 200 дней. У нас есть актуальная инвестиционная идея по акциям «Мосбиржи», цель 107 рублей.

Потребительский сектор

«Детский мир» 18 октября представит операционные результаты за третий квартал 2022 года.

Ритейлер X5 Retail Group в понедельник опубликовал весьма солидные операционные результаты за III квартала 2022 г. Позитивно смотрим на компанию в среднесрочном и долгосрочном горизонте, но в моменте котировки выглядят перегретыми. Если аппроксимировать производственную деятельность на основного конкурента — компанию «Магнит», то MGNT, который торгуется на 6% ниже своей средней цены за 50 дней и на уровне своей средней цены за 100 дней, может на этой неделе выглядеть как минимум не хуже, чем бумаги X5.

«Белуга» стала единственной в секторе бумагой, подешевевшей по итогам прошлой недели (после прохождения дивидендной отсечки). По-прежнему позитивно смотрим на компанию, сохраняем цель 4081 руб. за бумагу.

Позитивно смотрим на перспективы роста акций «РусАгро». Котировки в октябре прибавили 12%, но бумага краткосрочно не выглядит перекупленной. Сохраняем нашу цель по AGRO на уровне 1290 руб.

Сектор «Химии и нефтехимии»

Только акции «ФосАгро» (+46%) и «КуйбышевАзот» (+20%) продемонстрировали рост краткосрочных объемов. При этом считаем, что «ФосАгро» по-прежнему более привлекательно смотрится относительно «Акрона», хотя спекулятивная привлекательность в бумагах «ФосАгро» заметно повышается на попытках снижения от текущих уровней. Другими словами, тактические длинные позиции по акциям PHOR выглядят более интересно с позиции соотношения риска и доходности на попытках снижения до 5000 руб.

IT-сектор

Акции VK — стали явным лидером роста в секторе по итогам прошлой недели. Единственная бумага в секторе, которая торгуется одновременно выше своей средней цены за 50, 100 и 200 дней. Торговые объемы выросли в 2 раза. Несмотря на рост в октябре на 24%, бумаги VK, подешевевшие с начала года на 50%, в моменте не выглядят перегретыми. Технически сохраняется потенциал продолжения роста до 550 рублей.

Мы продолжаем позитивно оценивать перспективы акций «Группы Позитив», которые с начала года выросли на 25% и являются единственной бумагой в секторе, которая в этом году в плюсе. Сохраняем нашу цель на уровне 1400 руб.

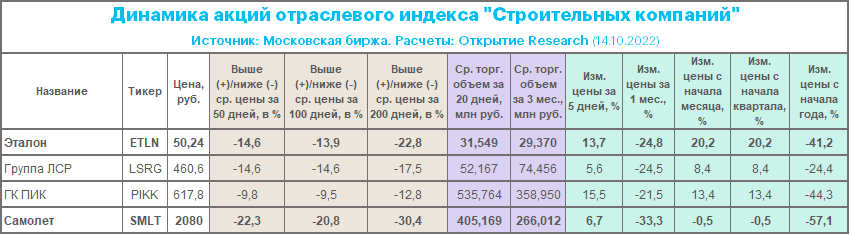

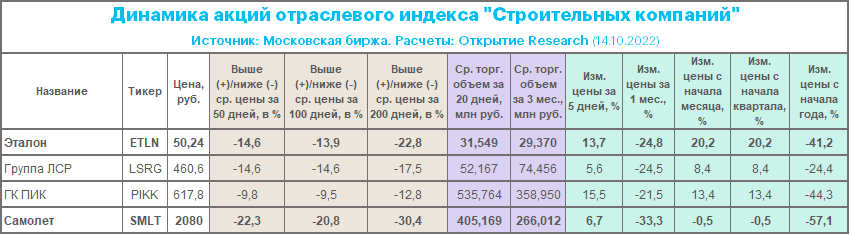

Строительный сектор

Все представители сектора прибавили в цене по итогам недели. Лидер роста за неделю — ГК «ПИК», лидер роста с начала октября — «Эталон». Лидер снижения с начала октября и с начала года — «Самолет». На наш взгляд, SMLT смотрится недооцененным в секторе и несколько перепроданным относительно своих скользящих средних (акции недавно прошли дивидендную отсечку). В строительном секторе позитивно смотрим на акции «Самолета» (цель 4118 руб.) и «Эталона» (цель 84 руб). Однако более очевидная перепроданность в акциях компании повышает их привлекательность в рамках текущей недели.

Транспортный сектор

«Совкомфлот» — лидер роста в секторе по итогам недели. На прошлой неделе Bloomberg со ссылкой на информацию от судовых брокеров сообщил, что в последнее время некоторые суда ледового класса «Афрамакс» были недавно проданы по цене 31–34 млн долларов, что вдвое превышает их стоимость годичной давности. Ставки фрахта таких судов сильно подсочили вверх, при этом большинство покупателей предпочитают оставаться инкогнито. Флот «Совкомфлота» — 146 судов. Больше половины из них — суда ледового класса. По данным Bloomberg, в мире есть около 130 судов «Афрамакс» ледового класса. Около 20% из них принадлежит «Совкомфлоту».

Нашим фаворитом в секторе остается ДВМП. Бумага с начала года подорожала на 31%. Остальные представители сектора в минусе с начала года. ДВМП — единственная бумага в секторе, которая торгуется выше своих 50, 100 и 200-дневной скользящих средних. Наша цель по ДВМП остается на уровне 47,2 руб.

В текущих рыночных условиях мы ориентируемся на тех эмитентов, которые имеют краткосрочный драйвер роста. Также предпочитаем компании, которые платят или потенциально могут сохранять стабильные дивидендные выплаты. Это, на наш взгляд, сейчас весьма показательный фактор. Если компания объявляет дивиденды — она чувствует финансовую устойчивость и стабильность перспектив бизнеса. С учетом двух вышеперечисленных аспектов мы преимущественно смотрим на компании, ориентированные на российский рынок.

Нефтегазовый сектор

«Лукойл», «Новатэк» и «Роснефть» стали лидерами роста в секторе по итогам прошлой недели.

«Газпром» — лидер в секторе по росту объемов: средний объем за 20 дней вырос на 71% по отношению к среднему объему за 3 месяца. Это эффект дивидендной отсечки.

Совет директоров «Газпрома» в понедельник на заочном заседании рассмотрит вопросы о внесении изменений в инвестиционную программу и бюджет компании на 2022 год. Еврокомиссия 18 октября хочет согласовать новые меры в сфере энергетики, среди них могут быть совместные закупки газа. Министры энергетики стран ЕС могут рассмотреть эти инициативы на совещании 25 октября. Введение «потолка» цен на российский газ в Европе будет нарушением контрактных условий и повлечет прекращение поставок, заявил глава «Газпрома» Алексей Миллер. Также глава «Газпрома» допустил, что через турецкий хаб можно будет перенаправить все выпавшие из-за терактов на «Северных потоках» объемы. Для оценки идеи хаба пока нет никаких данных. Сама концепция хорошо укладывается в турецкую стратегию — стать узлом торговли энергоресурсами. Не исключено, что Турция задумалась о хабе, куда будут приходить объемы не только из России, но и из Израиля, Египта, Кипра, Ливии. Это долгосрочный проект, он потребует строительства ПХГ и заводов СПГ. Наш краткосрочный взгляд на акции «Газпрома» пока не претерпел изменений. Инвестиционная рекомендация «на уровне рынка». Стремительного закрытия дивидендного гэпа мы не ожидаем. Ниже 150 рублей бумага начинает смотреться привлекательно для тактических спекулятивных покупок.

В нефтегазовом секторе сейчас выделим «Лукойл» и «Татнефть». «Лукойл» имеет краткосрочный драйвер: несмотря на отсрочку финального дивиденда за 2021 г. (531 руб.) мы ожидаем, что до конца года он будет объявлен и дивдоходность может составить 13%. В течение следующего года по консервативным оценкам дивдоходность может составить 18%. «Татнефть» — еще ни разу не огорчала своих акционеров в вопросе дивидендов. Это стабильная дивидендная история.

«Новатэк» может получить тактический потенциал роста на новостях о том, что Китай ввел запрет для госкомпаний на перепродажу сжиженного природного газа (СПГ) в страны Европы и Азии. Таким образом, власти КНР планируют обеспечить запас для отопительного сезона внутри страны. Отметим, что «Новатэк» закрыл дивидендный гэп довольно стремительно.

Электроэнергетика

«РусГидро» — лидер в секторе по росту объемов: +60% средний объем за 20 дней относительно среднего за 3 месяца. Все бумаги сектора прибавили в цене по итогам минувшей недели. Все бумаги сектора в плюсе с начала октября. Это отражает интерес инвесторов к внутренним историям на фоне общего давления на фондовый рынок. Однако в том случае, если на этой неделе общая динамика рынка будет позитивной, мы можем увидеть в ряде бумаг фиксацию прибыли и ротацию в другие сектора.

«РусГидро», как ожидается, 20 октября опубликует операционные результаты за III квартал 2022 г.

На прошлой неделе стало известно, что «Интер РАО» (IRAO) приобрела долю Siemens Energy в размере 65% в совместном предприятии с «Силовыми машинами» — ООО «СТГТ». Компания получила необходимые для этого разрешения. У «Силовых машин» остаются 35% в СП. Кроме того, структура «Интер РАО» стала собственником воронежского завода Siemens Energy — ООО «Воронежский трансформатор» (бывшее ООО «Сименс энергетика трансформаторы», входившее в подразделение Siemens Energy).

В секторе энергетики привлекательным выглядит портфель из «Интер РАО», «Русгидро», ТГК-1 и «Россети Центр и Приволжье». Средняя дивдоходность по портфелю вышеперечисленных эмитентов вполне может быть двузначной. Также советуем присмотреться к ОГК-2.

Телекомы

Все бумаги сектора выросли в цене по итогам минувшей недели. В лидерах были префы МГТС, однако с начала октября по темпам лидирует МТС.

Среди телекомов нам по-прежнему нравится МТС. Недавно акции компании подешевели на новостях о том, что ФАС признала компанию МТС нарушителем закона о защите конкуренции и выдала предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. Не думаем, что история с ФАС будет носить разрушительный для бизнеса МТС характер. Скорее всего, стороны в результате придут к соглашению, которое не будет обременительными для МТС. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому мы не сомневаемся, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 год в районе 30 руб. на акцию вполне реальны. Также отмети, что 20 октября СД МТС обсудит новую стратегию и может утвердить дивидендную политику.

Сектор «Металлов и добычи»

Префы «Мечела» по итогам недели подскочили в цене на 22% — лидеры по темпам роста в секторе. Однако в объемах по нашим метрикам (см. таблицу) это ралли не нашло отражения: объемы выросли только на 5%. Сталепроизводители НЛМК, ММК, «Северсталь» выглядели сильно перепроданными в начале прошлой неделе. Очевидно, что бумаги сталеваров нашли тактических покупателей, но фундаментальная картина здесь не изменилась в позитивную сторону. Наиболее перепроданные бумаги, если судить по котировкам относительно из текущих значений от 50-, 100- и 200-дневных скользящих средних, являются золотодобытчики «Полюс» и «Полиметалл» и производители цветных металлов «Русал» и «Норникель». Неплохо смотрится «АВИСМА», которая в секторе является единственной бумагой в плюсе с начала года. Однако ликвидность тут, прямо скажем, невысока.

Поскольку на этой неделе мы ожидаем приостановку ралли доллара, цены на золото могут подрасти на текущей неделе. Возможно, на этом фоне мы увидим тактические спекулятивные покупки в золотодобытчиках. Если и принимать решение присоединяться к спекулятивным покупкам «Полюса», то малой долей в портфеле.

«Распадская» опубликует 21 октября производственные результаты за III квартал 2022 г. В преддверии отчета ожидаем повышенную волатильность в акциях эмитента. На фоне общего позитивного рыночного фона бумага может подорожать перед релизом.

Финансовый сектор

«СПБ Биржа» в секторе — лидер роста по итогам прошлой недели и с начала октября. «СПБ биржа» с начала текущей недели вместе с участниками торгов начнет процесс подготовки к выплате дивидендов по иностранным ценным бумагам, в первую очередь по ценным бумагам эмитентов США, таким как Nvidia, Qualcomm, AT&T, General Motors, Broadcom и другим компаниям.

Акции «СПБ Биржи» с начала года подешевели на 89%, и это худший результат в секторе. При условии общего позитивного настроя фондового рынка на этой неделе, на что мы рассчитываем, котировки могут продолжить позитивную тенденцию, которую мы наблюдаем в октябре.

Советуем обратить внимание в секторе на акции «Мосбиржи». Бумага торгуется дешево относительно своих средних значений за 50, 100 и 200 дней. У нас есть актуальная инвестиционная идея по акциям «Мосбиржи», цель 107 рублей.

Потребительский сектор

«Детский мир» 18 октября представит операционные результаты за третий квартал 2022 года.

Ритейлер X5 Retail Group в понедельник опубликовал весьма солидные операционные результаты за III квартала 2022 г. Позитивно смотрим на компанию в среднесрочном и долгосрочном горизонте, но в моменте котировки выглядят перегретыми. Если аппроксимировать производственную деятельность на основного конкурента — компанию «Магнит», то MGNT, который торгуется на 6% ниже своей средней цены за 50 дней и на уровне своей средней цены за 100 дней, может на этой неделе выглядеть как минимум не хуже, чем бумаги X5.

«Белуга» стала единственной в секторе бумагой, подешевевшей по итогам прошлой недели (после прохождения дивидендной отсечки). По-прежнему позитивно смотрим на компанию, сохраняем цель 4081 руб. за бумагу.

Позитивно смотрим на перспективы роста акций «РусАгро». Котировки в октябре прибавили 12%, но бумага краткосрочно не выглядит перекупленной. Сохраняем нашу цель по AGRO на уровне 1290 руб.

Сектор «Химии и нефтехимии»

Только акции «ФосАгро» (+46%) и «КуйбышевАзот» (+20%) продемонстрировали рост краткосрочных объемов. При этом считаем, что «ФосАгро» по-прежнему более привлекательно смотрится относительно «Акрона», хотя спекулятивная привлекательность в бумагах «ФосАгро» заметно повышается на попытках снижения от текущих уровней. Другими словами, тактические длинные позиции по акциям PHOR выглядят более интересно с позиции соотношения риска и доходности на попытках снижения до 5000 руб.

IT-сектор

Акции VK — стали явным лидером роста в секторе по итогам прошлой недели. Единственная бумага в секторе, которая торгуется одновременно выше своей средней цены за 50, 100 и 200 дней. Торговые объемы выросли в 2 раза. Несмотря на рост в октябре на 24%, бумаги VK, подешевевшие с начала года на 50%, в моменте не выглядят перегретыми. Технически сохраняется потенциал продолжения роста до 550 рублей.

Мы продолжаем позитивно оценивать перспективы акций «Группы Позитив», которые с начала года выросли на 25% и являются единственной бумагой в секторе, которая в этом году в плюсе. Сохраняем нашу цель на уровне 1400 руб.

Строительный сектор

Все представители сектора прибавили в цене по итогам недели. Лидер роста за неделю — ГК «ПИК», лидер роста с начала октября — «Эталон». Лидер снижения с начала октября и с начала года — «Самолет». На наш взгляд, SMLT смотрится недооцененным в секторе и несколько перепроданным относительно своих скользящих средних (акции недавно прошли дивидендную отсечку). В строительном секторе позитивно смотрим на акции «Самолета» (цель 4118 руб.) и «Эталона» (цель 84 руб). Однако более очевидная перепроданность в акциях компании повышает их привлекательность в рамках текущей недели.

Транспортный сектор

«Совкомфлот» — лидер роста в секторе по итогам недели. На прошлой неделе Bloomberg со ссылкой на информацию от судовых брокеров сообщил, что в последнее время некоторые суда ледового класса «Афрамакс» были недавно проданы по цене 31–34 млн долларов, что вдвое превышает их стоимость годичной давности. Ставки фрахта таких судов сильно подсочили вверх, при этом большинство покупателей предпочитают оставаться инкогнито. Флот «Совкомфлота» — 146 судов. Больше половины из них — суда ледового класса. По данным Bloomberg, в мире есть около 130 судов «Афрамакс» ледового класса. Около 20% из них принадлежит «Совкомфлоту».

Нашим фаворитом в секторе остается ДВМП. Бумага с начала года подорожала на 31%. Остальные представители сектора в минусе с начала года. ДВМП — единственная бумага в секторе, которая торгуется выше своих 50, 100 и 200-дневной скользящих средних. Наша цель по ДВМП остается на уровне 47,2 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба