CK Hutchison Holdings (HKEX: 1) — китайский холдинг с активами в энергетике, телекоммуникациях, рознице, финансах и инфраструктуре.

Бизнес компании показывает завидную устойчивость, а еще тут есть неплохие перспективы увеличения дивидендов и выделения подразделений компании в отдельных эмитентов с хорошими перспективами роста. Но геополитические и эпидемиологические оказии грозят компании проблемами.

На чем зарабатывают

Это отдельная от CK Asset Holdings компания: они разошлись в процессе реорганизации крупного гонконгского конгломерата еще в 2015 году и больше никак не связаны.

CK Hutchison — большой китайский холдинг. Очень подробный годовой отчет компании за 2021 год дает нам хорошее представление о структуре ее выручки.

Розница — 39%. Это сеть магазинов из 16,3 тысячи точек в 28 странах, работающих преимущественно в сфере красоты и здоровья, но есть также супермаркеты, магазины электроники и домашней техники. Также здесь учитывается производство бутилированной воды в континентальном Китае и Гонконге. Маржа доналоговой прибыли сегмента — 7,17% от его выручки.

Телекоммуникации — 23%. Это цифровые услуги и мобильная связь. Маржа доналоговой прибыли сегмента — 25,34% от его выручки.

Финансы, инвестиции и другое — 16%. Это непрофильные операции компании, связанные с управлением ее денежными излишками и мажоритарными или миноритарными долями в разных предприятиях. Вот список этих бизнесов:

Hutchison Whampoa — производственные, обслуживающие и логистические предприятия в континентальном Китае, Гонконге и Англии. У компании есть 38,46% в биотех-предприятии Hutchmed.

Доля 36,1% в TOM Group: онлайн-коммерция, социальные сети, финтех, издательский бизнес, реклама и аналитика данных.

Marionnaud — сеть из 780 магазинов в 9 странах Европы, продающая дорогую косметику и парфюмерию.

Доля 45,32% в CK Life Sciences: разработка и производство нутрицевтиков, фармацевтической продукции и сельскохозяйственных добавок.

Hutchison Telecommunications Australia — австралийская телекоммуникационная компания. У нее есть доля 25,05% в TPG Telecom.

Доля 16,3% в Cenovus Energy — интегрированной энергетической компании, которая занимается добычей и переработкой нефти и газа в США, Канаде и Азиатско-Тихоокеанском регионе.

Маржа доналоговой прибыли сегмента — минус 1,69% от его выручки, сегмент убыточный. Справедливости ради отмечу, что так бывает не всегда: в 1 полугодии 2022 доналоговая прибыль сегмента составила 5,837 млрд гонконгских долларов, что составило 12,47% от выручки сегмента за этот период, или 1/7 от всей доналоговой прибыли компании за этот период.

Инфраструктура — 13%. Это доли компании в энергетических и ЖКХ-проектах, а также смежных бизнесах. Маржа доналоговой прибыли сегмента — 34,03% от его выручки.

Порты и связанные услуги — 9%. В этом сегменте компания занимается инвестициями, строительством и управлением в сфере портов. У нее есть доли в 52 портах в 26 странах. Здесь также учитываются активности компании в речной торговле, портовая логистика и круизы. Маржа доналоговой прибыли сегмента — 25,39% от его выручки.

Подразделения, которые напрямую контролирует компания, дают 62,47% всей выручки, доналоговая маржа их прибыли — 13,34% от их выручки. Остальные 37,53% — это совместные и дочерние предприятия, доналоговая маржа их прибыли — 16,76% от их выручки.

Выручка компании по регионам

Аргументы в пользу компании

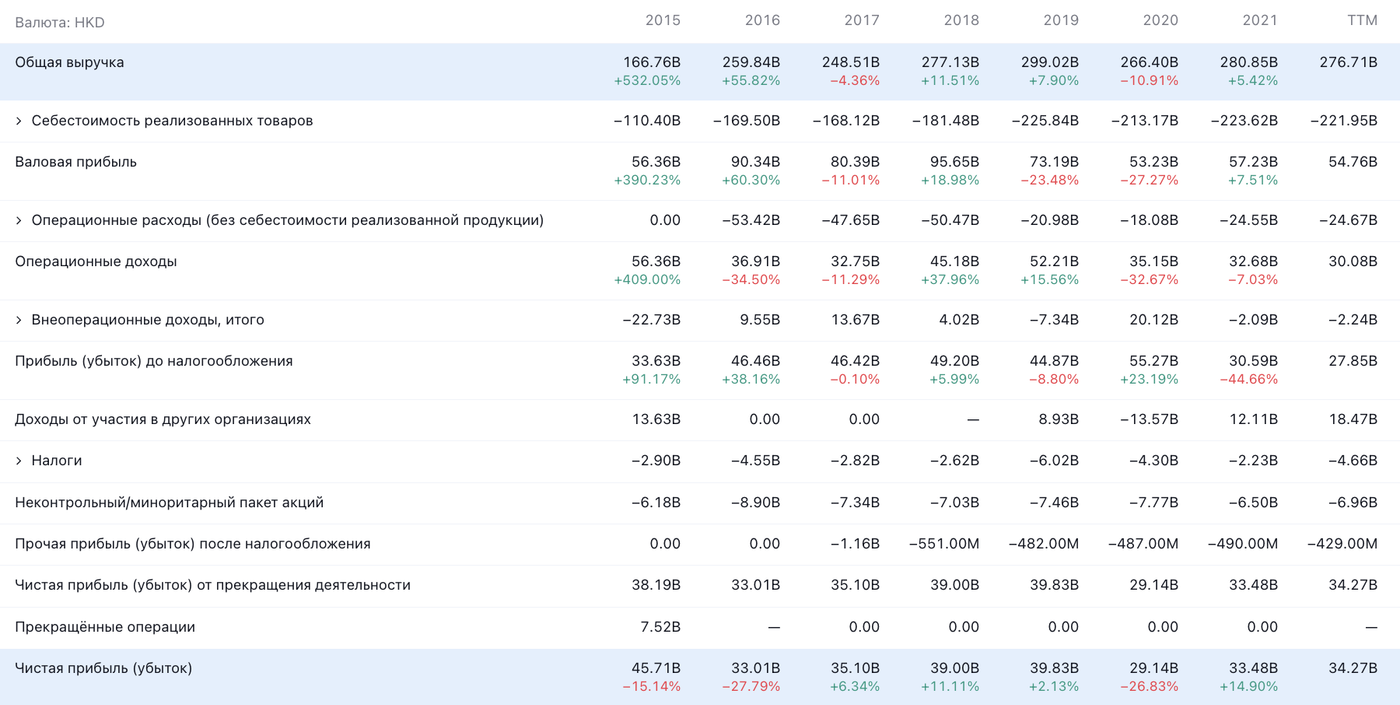

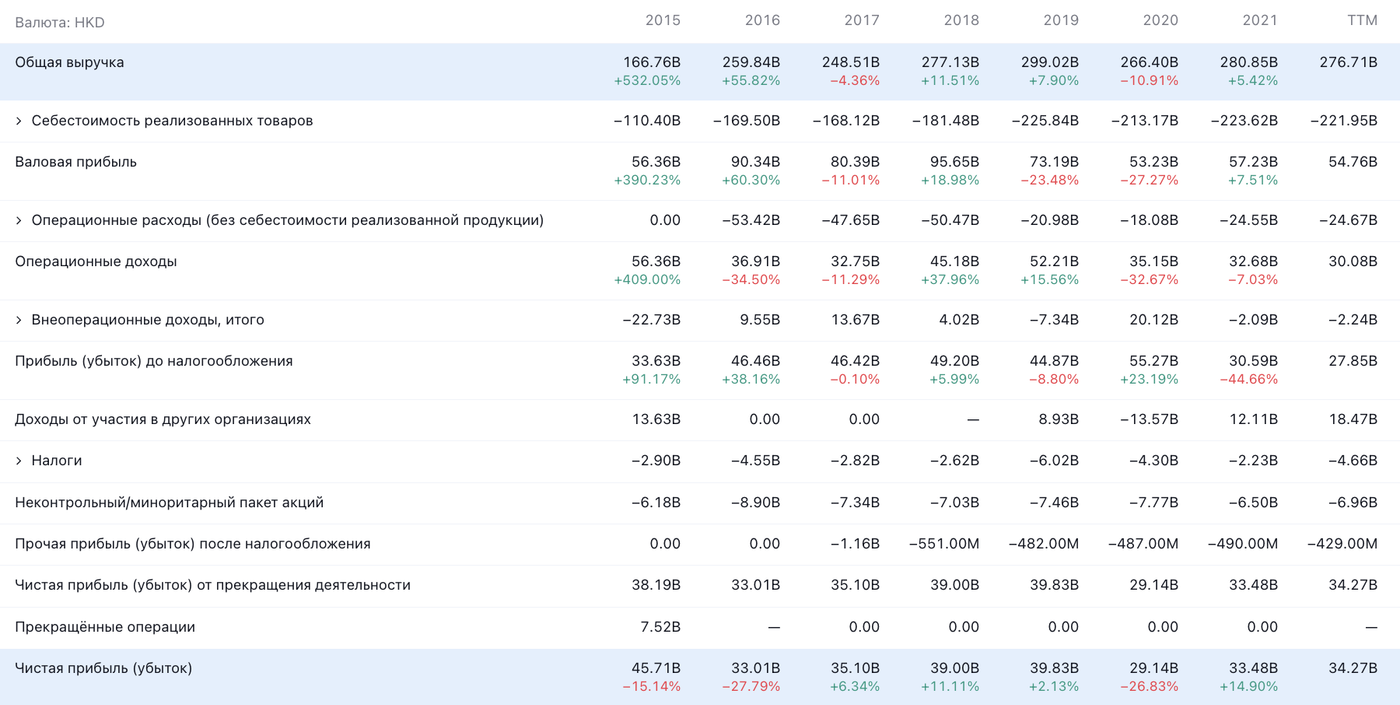

Компания показывает себя хорошо в непростых обстоятельствах. В отчете за 1 полугодие 2022 прогресс по сравнению с аналогичным периодом 2021 кажется на первый взгляд не очень внушающим: выручка выросла на 8%, а прибыль — всего на 4%.

Но если учесть, что на ключевых для компании рынках в это время происходили непростые события, помогло то, что у компании «палец в каждом пироге» — ее бизнес диверсифицирован.

Конечно, хотелось бы видеть больше диверсификации, чтобы ни один сегмент не давал больше 10% от выручки. Но даже как есть неплохо: все части конгломерата в сумме уравновешивают друг друга и не дают общему финансовому результату сильно испортиться.

В наши неспокойные времена это можно считать хорошим аргументом в пользу компании для многих инвесторов.

Компания стоит очень дешево. При текущей цене акций 47,9 HK$ компания стоит как 0,66 годовой выручки, P / S — 0,66, окупится она за 5,37 года, P / E — 5,37.

Например, у баффеттовского холдинга Berkshire Hathaway эти показатели в разы выше: P / S — 2,12 и P / E — 55,67. Это тоже может привлечь инвесторов.

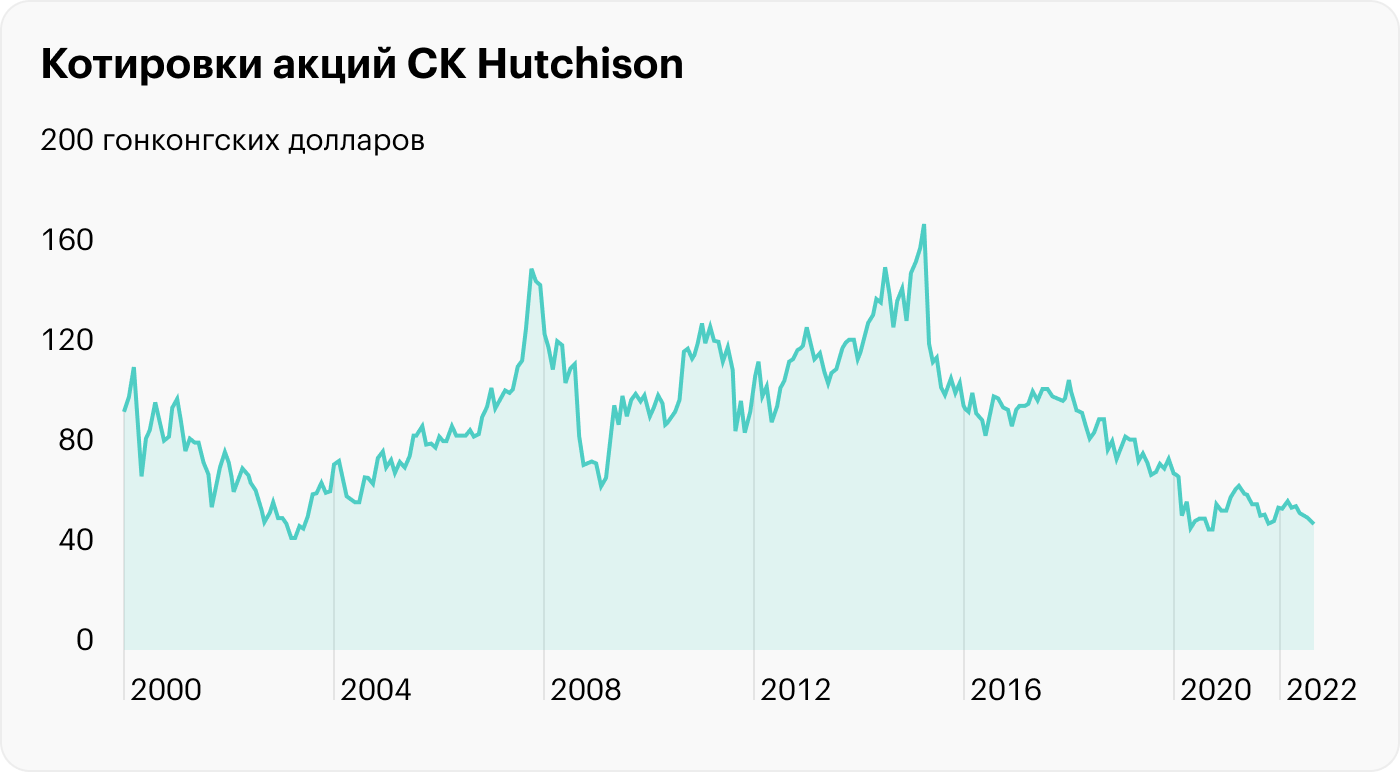

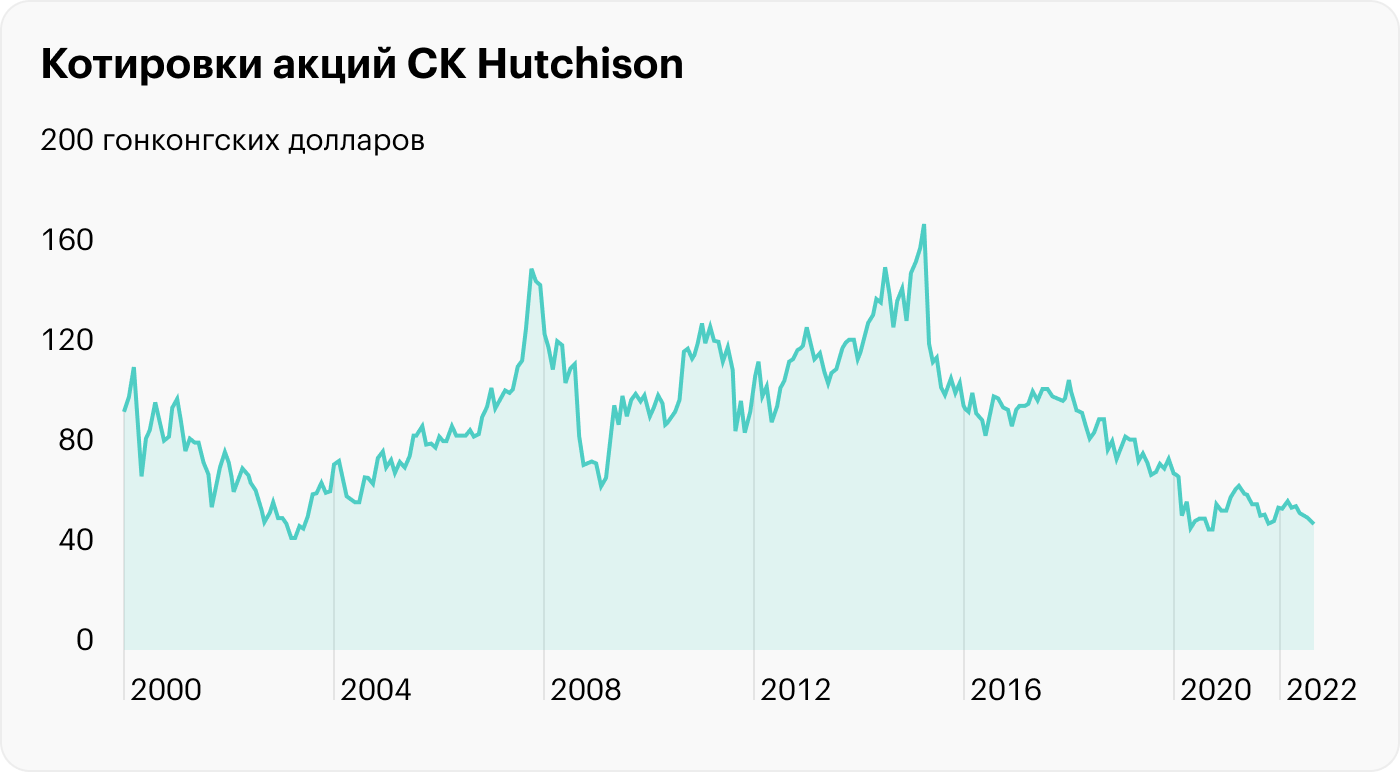

Может появиться акционер-активист. Несмотря на очень хорошие вводные данные, компания топчется на месте уже много лет и практически не растет. В теории среди акционеров может появиться активист, который потребует от руководства CK действий, направленных на увеличение ценности этих акций для акционеров. Есть две болевые точки, на которые гипотетический активист может давить.

Первая точка — дивиденды. Компания платит 1,86 HK$ на акцию в год, что дает 3,88% годовых. Траты на дивиденды составляют всего лишь 21,37% от итоговой прибыли компании за минувшие 12 месяцев — так что можно надеяться на увеличение выплат или хотя бы на крупные разовые выплаты.

Вторая точка — разделение компании. Природа конгломерата позволяет выделить часть подразделений в отдельных эмитентов и раздать акции акционерам. В качестве отдельных эмитентов они могут расти лучше единой CK, не в последнюю очередь потому, что их могут купить.

Аргументы против

Региональные проблемы. Свыше половины выручки компания делает в Европе. И это самый маржинальный регион: там генерируется 69% доналоговой прибыли компании. Эскалация ситуации в Восточной Европе рискует подпортить компании продажи в этом регионе.

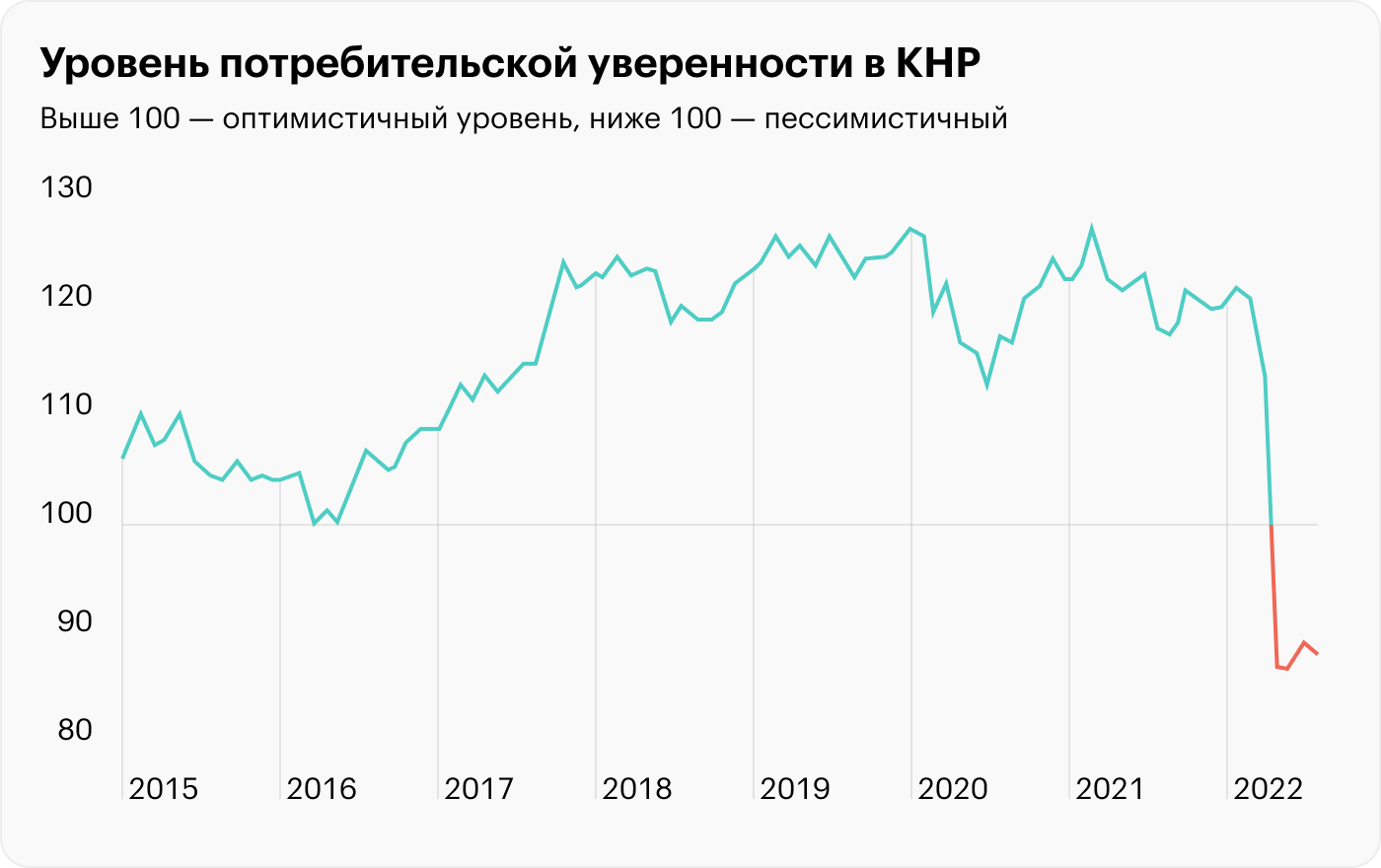

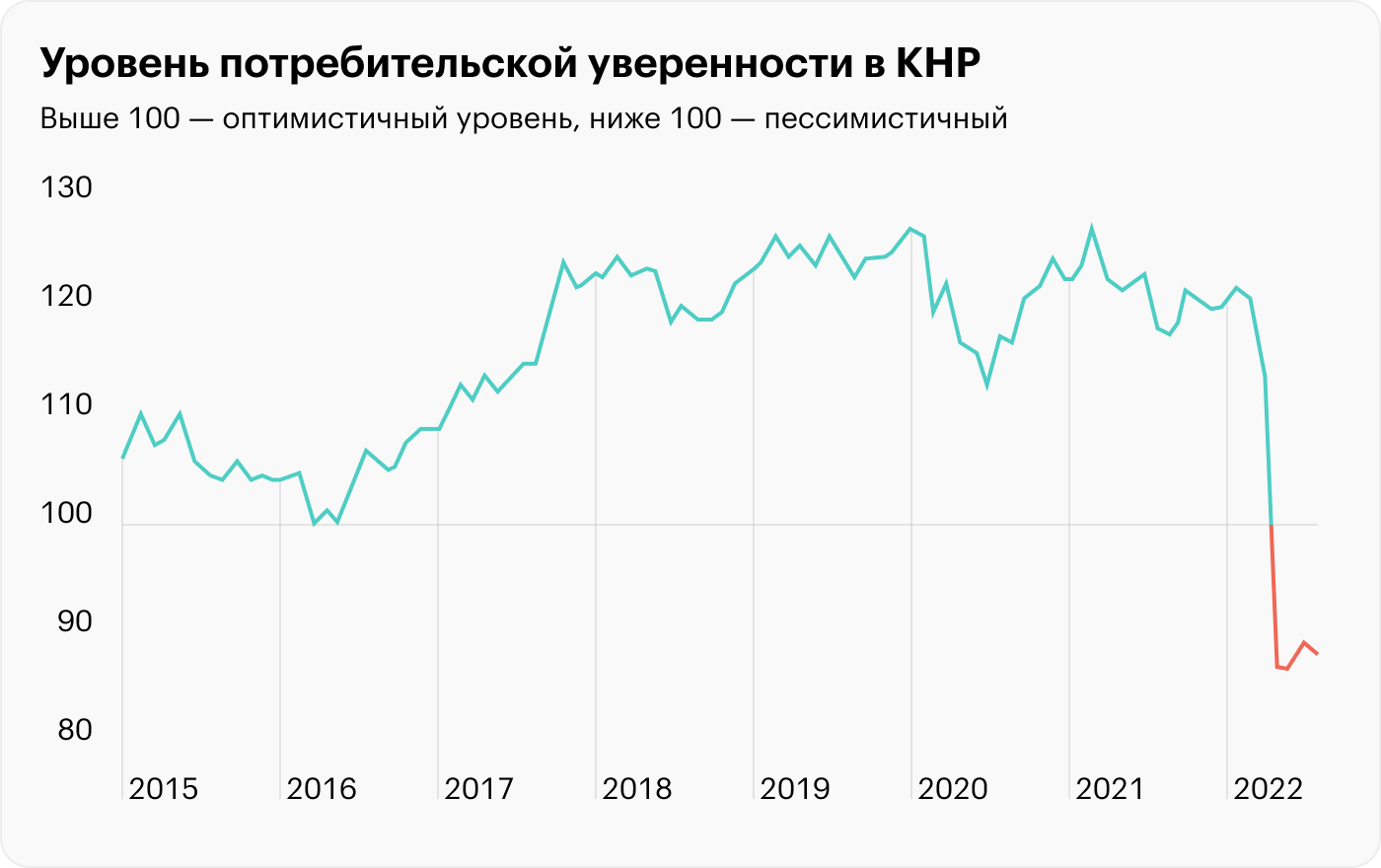

Второй по важности рынок компании, КНР, постоянно находится под ударом: в КНР самые жесткие карантинные меры и их вводят внезапно и безжалостно, без оглядки на социально-экономические последствия.

Тот факт, что в обоих регионах большая часть деятельности компании приходится на розничный сектор, только увеличивает возможные риски: эпидемиологические и геополитические проблемы всегда тяжело сказываются на потребительской активности.

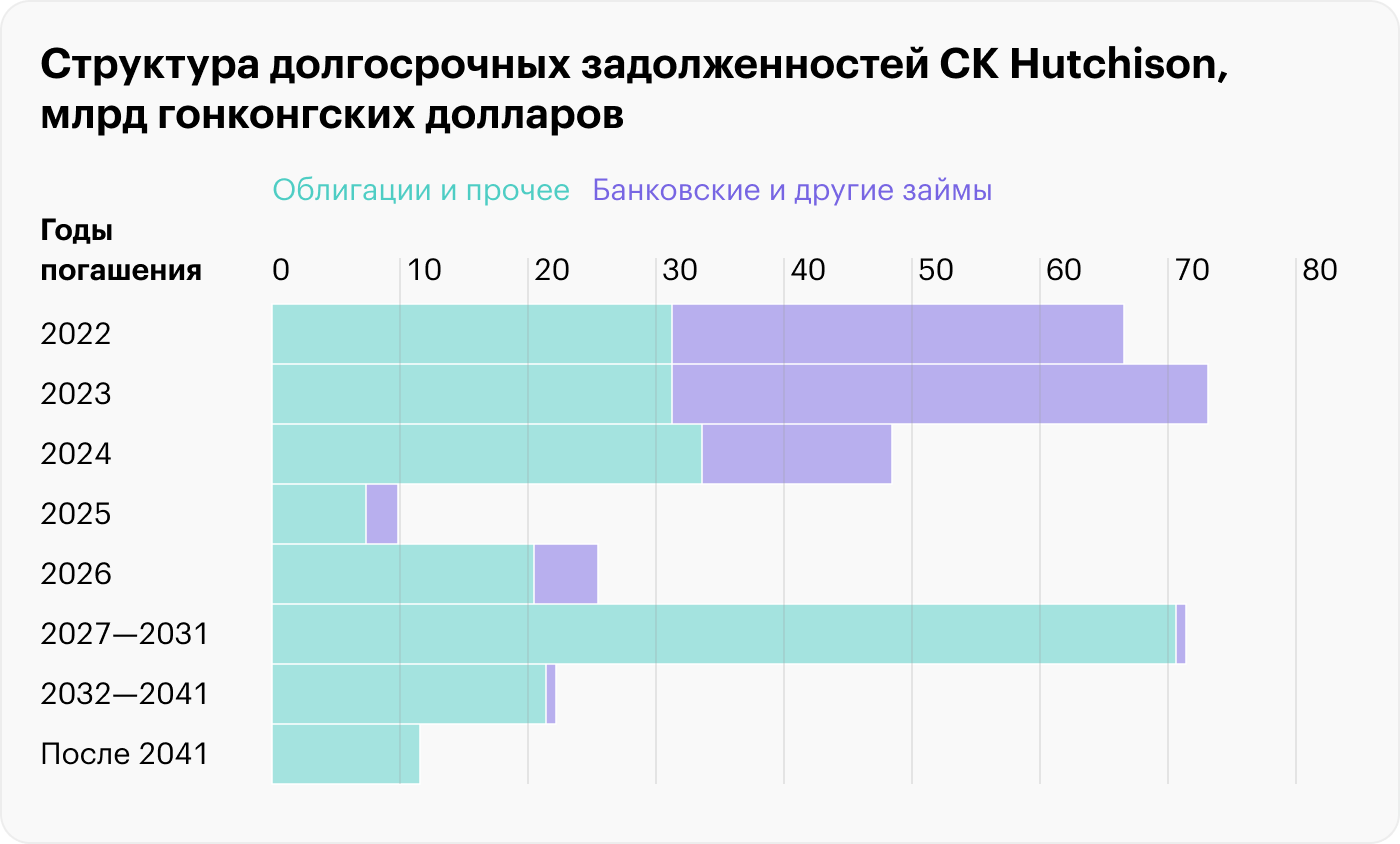

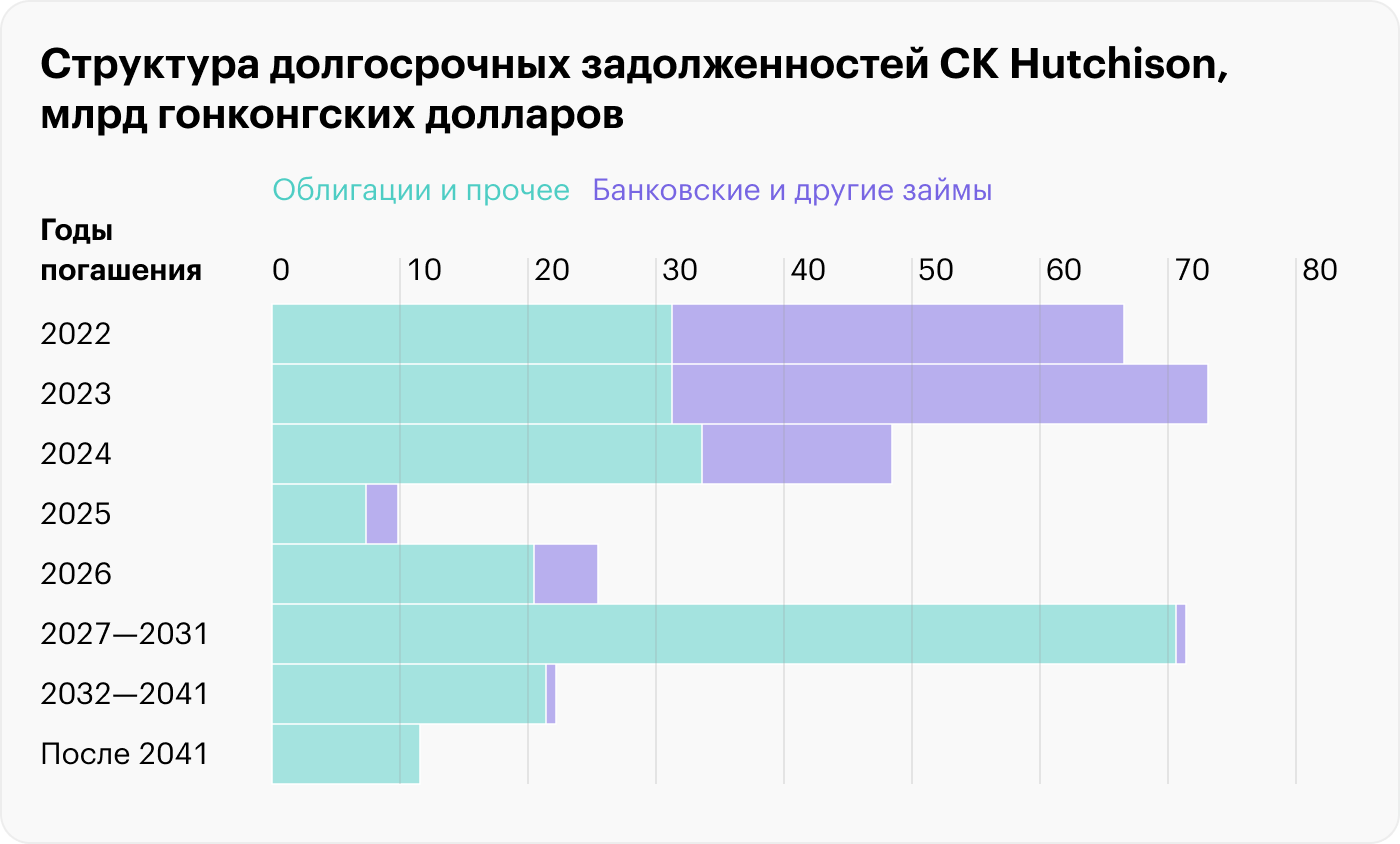

Бухгалтерия. Согласно последнему отчету, у компании 349,155 млрд гонконгских долларов долгосрочных задолженностей и 151,948 млрд краткосрочных. На счетах у нее есть 112,315 млрд, а еще 54,879 млрд задолженностей контрагентов, так что денег на закрытие срочных задолженностей должно хватить.

Большая часть долгосрочных долгов компании в западных валютах: 40% — в евро и 43% — в долларах США. Подорожание этих валют сделает долг компании более обременительным, а в 2023 году ей предстоят крупные выплаты по долгам.

Так что дивиденды могут не только не увеличить, но и даже порезать, чтобы выплатить долги. Ну или это могут использовать как аргумент против серьезного увеличения дивидендов.

Валютные риски. Учитывая международную природу бизнеса компании, выгоднее всего для нее отсутствие значительных колебаний валют: скажем, удешевление британского фунта на 10% приведет к снижению EBITDA компании на 1,1 млрд долларов США, а это 6,33% от EBITDA компании в 2021 году.

Удешевление евро на те же 10% приведет к снижению EBITDA на 1,2 млрд долларов. Подорожание же западных валют пусть и приведет к улучшению доходов, но также сделает долг более дорогим.

Акционеры могут не дождаться. Китай — это страна с низкой правовой культурой, и в целом она тянет за собой вниз Гонконг, где стандарты были получше из-за автономии.

Поэтому потенциальная кампания инвестора-активиста может просто окончиться ничем, а может, даже самого активиста посадят по подложному обвинению. Так что значительного увеличения дивидендов или раздачи акций новых эмитентов инвесторы могут и не дождаться.

Что в итоге

CK Hutchison — это интересный вариант для консервативных инвесторов. Недооценка стоимости компании с потенциалом ее деления и увеличения дивидендов делает ее хорошей целью для кампании инвестора-активиста.

Но таковой кампании может не случиться, или она забуксует. Также проблемами для конгломерата грозят бедствия в Европе и постоянный риск карантинов в КНР. Так что тут действуйте на свой страх и риск.

Бизнес компании показывает завидную устойчивость, а еще тут есть неплохие перспективы увеличения дивидендов и выделения подразделений компании в отдельных эмитентов с хорошими перспективами роста. Но геополитические и эпидемиологические оказии грозят компании проблемами.

На чем зарабатывают

Это отдельная от CK Asset Holdings компания: они разошлись в процессе реорганизации крупного гонконгского конгломерата еще в 2015 году и больше никак не связаны.

CK Hutchison — большой китайский холдинг. Очень подробный годовой отчет компании за 2021 год дает нам хорошее представление о структуре ее выручки.

Розница — 39%. Это сеть магазинов из 16,3 тысячи точек в 28 странах, работающих преимущественно в сфере красоты и здоровья, но есть также супермаркеты, магазины электроники и домашней техники. Также здесь учитывается производство бутилированной воды в континентальном Китае и Гонконге. Маржа доналоговой прибыли сегмента — 7,17% от его выручки.

Телекоммуникации — 23%. Это цифровые услуги и мобильная связь. Маржа доналоговой прибыли сегмента — 25,34% от его выручки.

Финансы, инвестиции и другое — 16%. Это непрофильные операции компании, связанные с управлением ее денежными излишками и мажоритарными или миноритарными долями в разных предприятиях. Вот список этих бизнесов:

Hutchison Whampoa — производственные, обслуживающие и логистические предприятия в континентальном Китае, Гонконге и Англии. У компании есть 38,46% в биотех-предприятии Hutchmed.

Доля 36,1% в TOM Group: онлайн-коммерция, социальные сети, финтех, издательский бизнес, реклама и аналитика данных.

Marionnaud — сеть из 780 магазинов в 9 странах Европы, продающая дорогую косметику и парфюмерию.

Доля 45,32% в CK Life Sciences: разработка и производство нутрицевтиков, фармацевтической продукции и сельскохозяйственных добавок.

Hutchison Telecommunications Australia — австралийская телекоммуникационная компания. У нее есть доля 25,05% в TPG Telecom.

Доля 16,3% в Cenovus Energy — интегрированной энергетической компании, которая занимается добычей и переработкой нефти и газа в США, Канаде и Азиатско-Тихоокеанском регионе.

Маржа доналоговой прибыли сегмента — минус 1,69% от его выручки, сегмент убыточный. Справедливости ради отмечу, что так бывает не всегда: в 1 полугодии 2022 доналоговая прибыль сегмента составила 5,837 млрд гонконгских долларов, что составило 12,47% от выручки сегмента за этот период, или 1/7 от всей доналоговой прибыли компании за этот период.

Инфраструктура — 13%. Это доли компании в энергетических и ЖКХ-проектах, а также смежных бизнесах. Маржа доналоговой прибыли сегмента — 34,03% от его выручки.

Порты и связанные услуги — 9%. В этом сегменте компания занимается инвестициями, строительством и управлением в сфере портов. У нее есть доли в 52 портах в 26 странах. Здесь также учитываются активности компании в речной торговле, портовая логистика и круизы. Маржа доналоговой прибыли сегмента — 25,39% от его выручки.

Подразделения, которые напрямую контролирует компания, дают 62,47% всей выручки, доналоговая маржа их прибыли — 13,34% от их выручки. Остальные 37,53% — это совместные и дочерние предприятия, доналоговая маржа их прибыли — 16,76% от их выручки.

Выручка компании по регионам

Аргументы в пользу компании

Компания показывает себя хорошо в непростых обстоятельствах. В отчете за 1 полугодие 2022 прогресс по сравнению с аналогичным периодом 2021 кажется на первый взгляд не очень внушающим: выручка выросла на 8%, а прибыль — всего на 4%.

Но если учесть, что на ключевых для компании рынках в это время происходили непростые события, помогло то, что у компании «палец в каждом пироге» — ее бизнес диверсифицирован.

Конечно, хотелось бы видеть больше диверсификации, чтобы ни один сегмент не давал больше 10% от выручки. Но даже как есть неплохо: все части конгломерата в сумме уравновешивают друг друга и не дают общему финансовому результату сильно испортиться.

В наши неспокойные времена это можно считать хорошим аргументом в пользу компании для многих инвесторов.

Компания стоит очень дешево. При текущей цене акций 47,9 HK$ компания стоит как 0,66 годовой выручки, P / S — 0,66, окупится она за 5,37 года, P / E — 5,37.

Например, у баффеттовского холдинга Berkshire Hathaway эти показатели в разы выше: P / S — 2,12 и P / E — 55,67. Это тоже может привлечь инвесторов.

Может появиться акционер-активист. Несмотря на очень хорошие вводные данные, компания топчется на месте уже много лет и практически не растет. В теории среди акционеров может появиться активист, который потребует от руководства CK действий, направленных на увеличение ценности этих акций для акционеров. Есть две болевые точки, на которые гипотетический активист может давить.

Первая точка — дивиденды. Компания платит 1,86 HK$ на акцию в год, что дает 3,88% годовых. Траты на дивиденды составляют всего лишь 21,37% от итоговой прибыли компании за минувшие 12 месяцев — так что можно надеяться на увеличение выплат или хотя бы на крупные разовые выплаты.

Вторая точка — разделение компании. Природа конгломерата позволяет выделить часть подразделений в отдельных эмитентов и раздать акции акционерам. В качестве отдельных эмитентов они могут расти лучше единой CK, не в последнюю очередь потому, что их могут купить.

Аргументы против

Региональные проблемы. Свыше половины выручки компания делает в Европе. И это самый маржинальный регион: там генерируется 69% доналоговой прибыли компании. Эскалация ситуации в Восточной Европе рискует подпортить компании продажи в этом регионе.

Второй по важности рынок компании, КНР, постоянно находится под ударом: в КНР самые жесткие карантинные меры и их вводят внезапно и безжалостно, без оглядки на социально-экономические последствия.

Тот факт, что в обоих регионах большая часть деятельности компании приходится на розничный сектор, только увеличивает возможные риски: эпидемиологические и геополитические проблемы всегда тяжело сказываются на потребительской активности.

Бухгалтерия. Согласно последнему отчету, у компании 349,155 млрд гонконгских долларов долгосрочных задолженностей и 151,948 млрд краткосрочных. На счетах у нее есть 112,315 млрд, а еще 54,879 млрд задолженностей контрагентов, так что денег на закрытие срочных задолженностей должно хватить.

Большая часть долгосрочных долгов компании в западных валютах: 40% — в евро и 43% — в долларах США. Подорожание этих валют сделает долг компании более обременительным, а в 2023 году ей предстоят крупные выплаты по долгам.

Так что дивиденды могут не только не увеличить, но и даже порезать, чтобы выплатить долги. Ну или это могут использовать как аргумент против серьезного увеличения дивидендов.

Валютные риски. Учитывая международную природу бизнеса компании, выгоднее всего для нее отсутствие значительных колебаний валют: скажем, удешевление британского фунта на 10% приведет к снижению EBITDA компании на 1,1 млрд долларов США, а это 6,33% от EBITDA компании в 2021 году.

Удешевление евро на те же 10% приведет к снижению EBITDA на 1,2 млрд долларов. Подорожание же западных валют пусть и приведет к улучшению доходов, но также сделает долг более дорогим.

Акционеры могут не дождаться. Китай — это страна с низкой правовой культурой, и в целом она тянет за собой вниз Гонконг, где стандарты были получше из-за автономии.

Поэтому потенциальная кампания инвестора-активиста может просто окончиться ничем, а может, даже самого активиста посадят по подложному обвинению. Так что значительного увеличения дивидендов или раздачи акций новых эмитентов инвесторы могут и не дождаться.

Что в итоге

CK Hutchison — это интересный вариант для консервативных инвесторов. Недооценка стоимости компании с потенциалом ее деления и увеличения дивидендов делает ее хорошей целью для кампании инвестора-активиста.

Но таковой кампании может не случиться, или она забуксует. Также проблемами для конгломерата грозят бедствия в Европе и постоянный риск карантинов в КНР. Так что тут действуйте на свой страх и риск.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба