Срок обращения: 3 года

Купонный период: 91 день

Ориентир доходности: не выше 230 б.п. к значению G-Curve на сроке 3 года

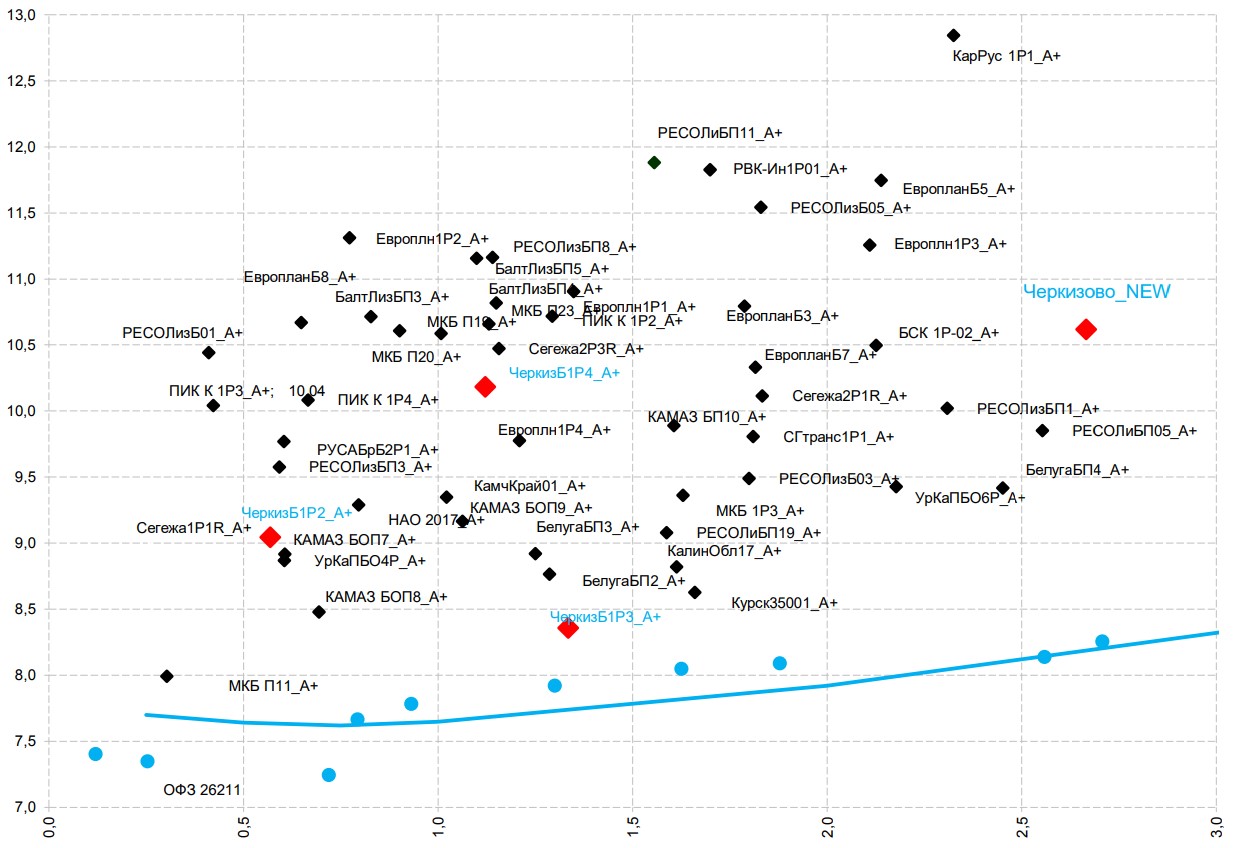

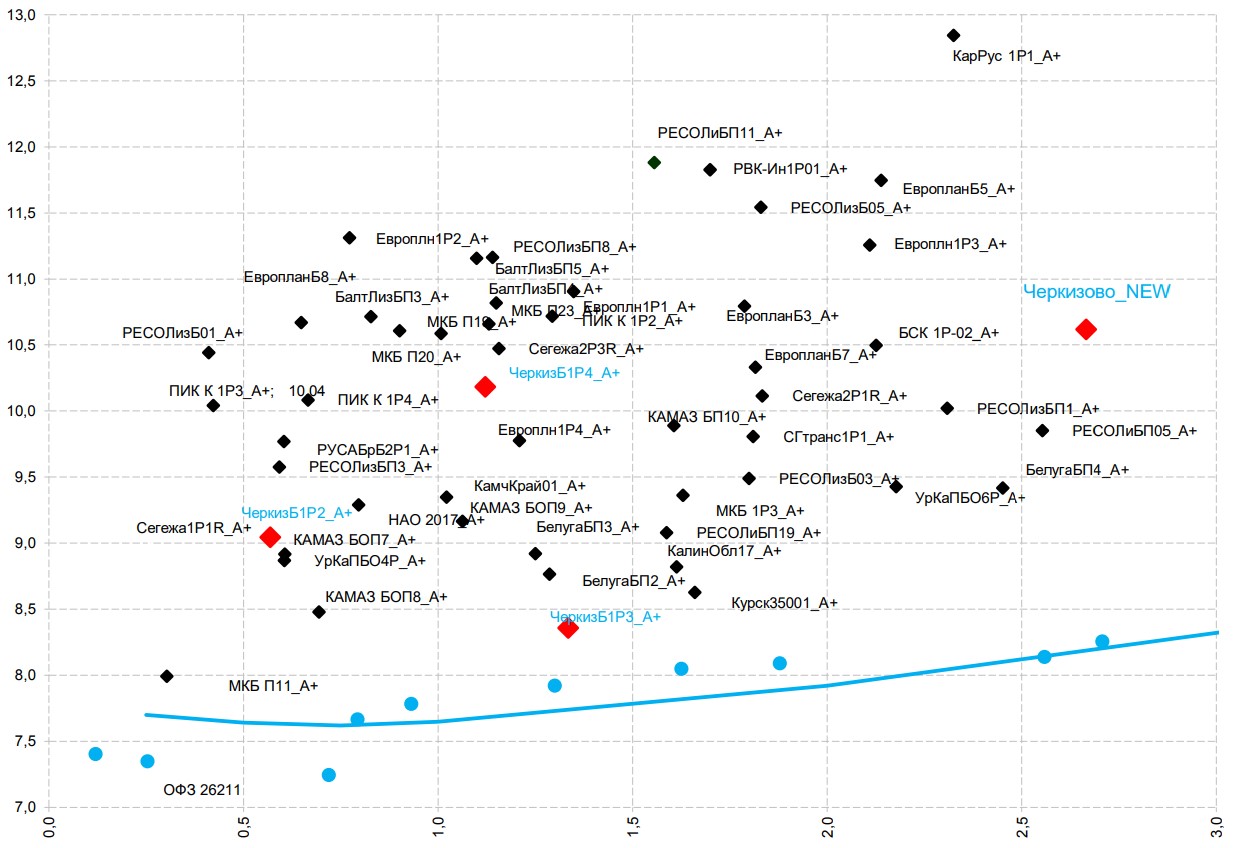

Значение кривой доходности по государственным ценным бумагам (g-curve) на сроке 3 года на 25 октября составляет 8,32%, что транслируется в ориентир доходности займа не выше 10,6% годовых. У компании в обращении три выпуска облигаций с дюрацией от 0,57 года до 1,34 лет, которые предлагают более низкую доходность по сравнению с новым выпуском — от 8,36% до 10,12%.

Напомним, ранее рейтинговые агентства «АКРА» и «Эксперт РА» (в августе и июне 2022 года) подтвердили свою оценку кредитоспособности компании на уровне A+(RU) и ruA+ соответственно, улучшив прогнозы до «позитивного».

Также в августе компания разместила свою полугодовую отчетность по МСФО. В своем анализе мы, среди позитивных факторов отмечали рост выручки и скорректированной EBITDA «Черкизово» к сопоставимым уровням прошлого года, сохранение высокой доли собственного капитала в пассивах компании.

С другой стороны, мы обратили внимание на некоторое снижение рентабельности, рост долговой нагрузки как в абсолютном, так и относительном выражении: отношение чистого долга к EBITDA увеличилось за полугодие с 2,6 до 3,1, при этом порядка 61% долга приходится на краткосрочные обязательства и денежные средства покрывают менее 7% краткосрочного долга.

Компания сообщала о наличии доступных кредитных лимитов на сумму 157,4 млрд руб. на 30 июня 2022 г., что превосходит совокупный размер обязательств компании, поэтому риски рефинансирования краткосрочного долга практически отсутствуют.

Положительное влияние на финансовые показатели оказывают меры господдержки для сельхозпроизводителей — нулевая ставка по налогу на прибыль для сельскохозяйственных компаний группы, субсидирование процентной ставки по кредитам сельхозпроизводителям и т.д.

Мы достаточно высоко оцениваем кредитное качество компании и считаем, что при необходимости компания сможет рассчитывать на получение экстраординарной поддержки со стороны государства. Будучи крупнейшим в России производителем мяса птицы и одним из крупнейших по производству свинины, компания является критически важным звеном в обеспечении продовольственной безопасности страны.

Учитывая озвученный ориентир по доходности и высокое кредитное качество эмитента, считаем новый выпуск облигаций «Черкизово» достаточно привлекательным для инвесторов с консервативным и умеренным риск-профилем.

Облигации «Группы Черкизово» в сравнении с другими эмитентами

Купонный период: 91 день

Ориентир доходности: не выше 230 б.п. к значению G-Curve на сроке 3 года

Значение кривой доходности по государственным ценным бумагам (g-curve) на сроке 3 года на 25 октября составляет 8,32%, что транслируется в ориентир доходности займа не выше 10,6% годовых. У компании в обращении три выпуска облигаций с дюрацией от 0,57 года до 1,34 лет, которые предлагают более низкую доходность по сравнению с новым выпуском — от 8,36% до 10,12%.

Напомним, ранее рейтинговые агентства «АКРА» и «Эксперт РА» (в августе и июне 2022 года) подтвердили свою оценку кредитоспособности компании на уровне A+(RU) и ruA+ соответственно, улучшив прогнозы до «позитивного».

Также в августе компания разместила свою полугодовую отчетность по МСФО. В своем анализе мы, среди позитивных факторов отмечали рост выручки и скорректированной EBITDA «Черкизово» к сопоставимым уровням прошлого года, сохранение высокой доли собственного капитала в пассивах компании.

С другой стороны, мы обратили внимание на некоторое снижение рентабельности, рост долговой нагрузки как в абсолютном, так и относительном выражении: отношение чистого долга к EBITDA увеличилось за полугодие с 2,6 до 3,1, при этом порядка 61% долга приходится на краткосрочные обязательства и денежные средства покрывают менее 7% краткосрочного долга.

Компания сообщала о наличии доступных кредитных лимитов на сумму 157,4 млрд руб. на 30 июня 2022 г., что превосходит совокупный размер обязательств компании, поэтому риски рефинансирования краткосрочного долга практически отсутствуют.

Положительное влияние на финансовые показатели оказывают меры господдержки для сельхозпроизводителей — нулевая ставка по налогу на прибыль для сельскохозяйственных компаний группы, субсидирование процентной ставки по кредитам сельхозпроизводителям и т.д.

Мы достаточно высоко оцениваем кредитное качество компании и считаем, что при необходимости компания сможет рассчитывать на получение экстраординарной поддержки со стороны государства. Будучи крупнейшим в России производителем мяса птицы и одним из крупнейших по производству свинины, компания является критически важным звеном в обеспечении продовольственной безопасности страны.

Учитывая озвученный ориентир по доходности и высокое кредитное качество эмитента, считаем новый выпуск облигаций «Черкизово» достаточно привлекательным для инвесторов с консервативным и умеренным риск-профилем.

Облигации «Группы Черкизово» в сравнении с другими эмитентами

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба