Перекосы в монетарной политике ведут к росту неопределенности. Министр финансов США Джанет Йеллен предупреждает о рисках для финансовой стабильности, в это же время аналитики Bank of America называют Bitcoin потенциальным спасением от инфляции.

С чего все началось

ФРС является ведущей силой на мировом финансовом рынке, а доллар США занимает 59% долю в объеме международных резервов. Политика ФРС предопределяет действия остальных финансовых регуляторов и задает основные течения для международного капитала.

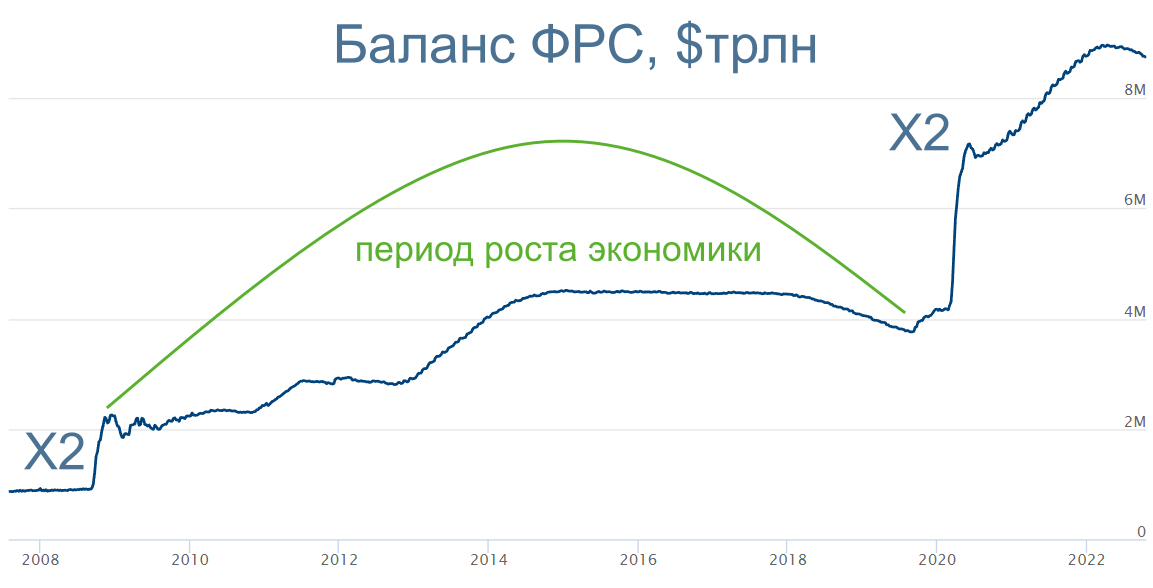

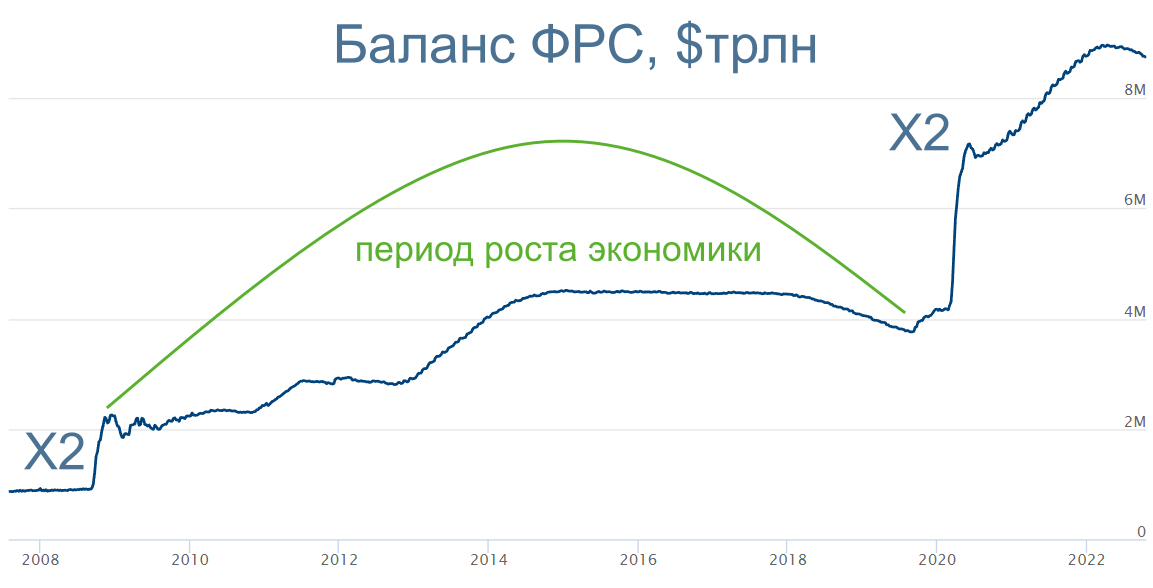

Во время мирового финансового кризиса 2008 г. (начавшегося с ипотечного кризиса в США) ФРС для поддержки экономики более чем вдвое увеличила свой баланс, скупая активы и вливая деньги в экономику. В последующий период роста с 2010 по 2020гг. регулятор должен был его разгрузить, но не сделал этого.

С приходом пандемии в 2020 году ФРС вновь более чем в два раза нарастила баланс, а денежная масса доллара (М2) выросла на 35% за два с половиной года.

Последствия

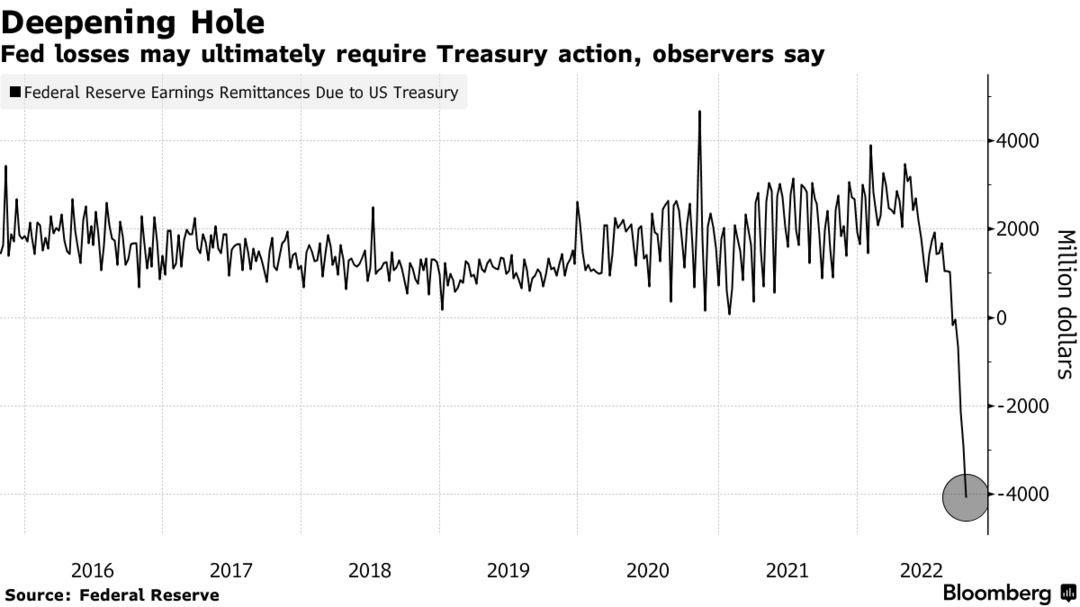

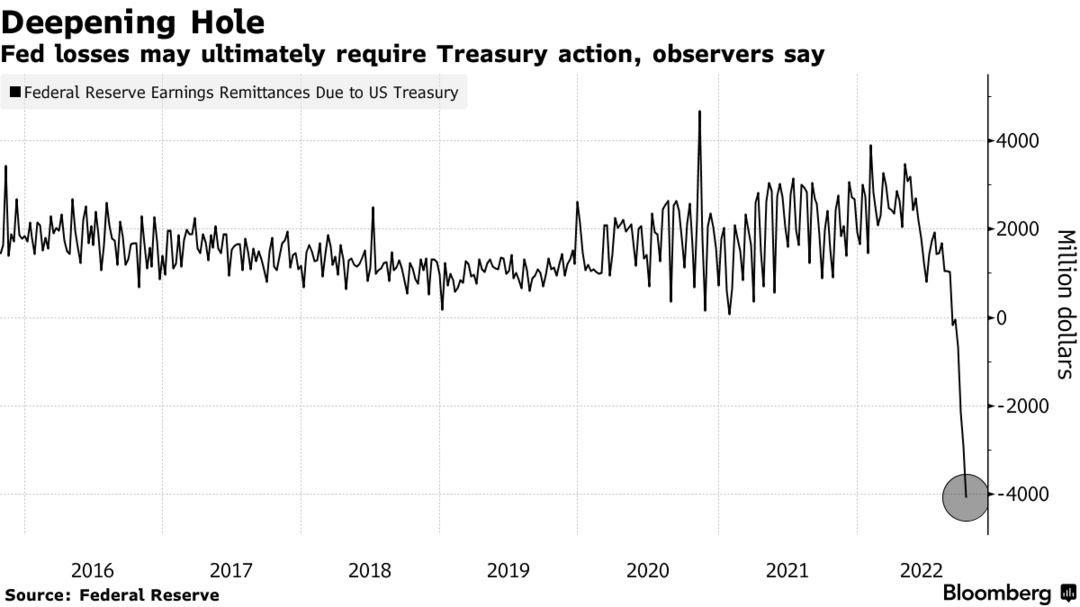

Последующая инфляция была не только естественным, но и неизбежным явлением в условиях чрезмерного финансового вливания. Для ее остановки ФРС использует повышение ключевой ставки, делая заимствования более дорогими. В результате в текущем году сама ФРС накопила долг перед Казначейством США в объеме $5,3 млрд.

США имеют госдолг в размере $31 трлн, его обслуживание также становится более дорогим. Только с октября 2021 г. по май 2022 г. платежи по процентам выросли на 30% до $311 млрд. А в ближайшие 10 лет сумма выплат по прогнозам достигнет $8,1 трлн.

Ряд аналитиков справедливо полагает, что ФРС будет вынуждена ослабить хватку раньше времени и откажется от дальнейшего повышения ставки уже в начале следующего года. Если к этому времени инфляция не придет к целевой зоне в районе 2,0-2,5% (что маловероятно), для регулятора настанут по-настоящему тяжелые времена.

Смена настроений

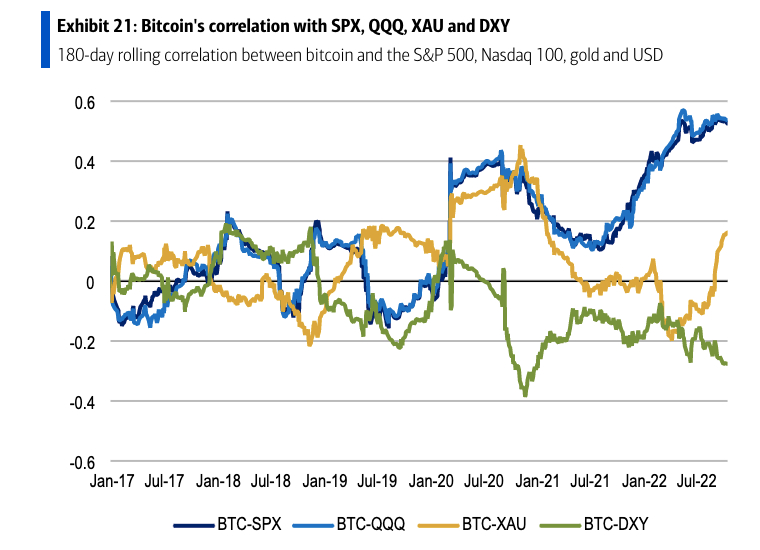

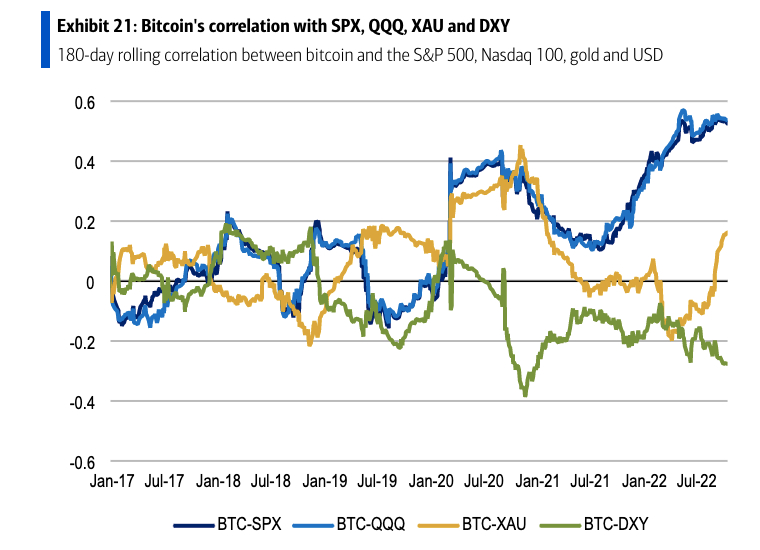

При проигрывании вышеозвученного сценария ряд аналитиков, включая Bank of America, ожидают ослабления роли доллара с ростом интереса к дефляционным активам. В этой связи они отмечают растущую корреляцию Bitcoin с золотом:

«Bitcoin – это актив с ограниченным предложением, который в конечном итоге может стать средством защиты от инфляции».

Сейчас ФРС пытается укротить инфляцию стремительным взвинчиванием ключевой ставки. Это уже привело к росту убытков регулятора, которые нужно будет погасить в будущем. Также рост ставки ведет к увеличению платежей по госдолгу, замедлению экономики, снижению конкурентоспособности американских товаров на международном рынке и ряду других негативных факторов. Это способно вынудить ФРС ослабить хватку раньше времени, но тогда инфляция укрепит позиции, а Bitcoin вернется к росту.

С чего все началось

ФРС является ведущей силой на мировом финансовом рынке, а доллар США занимает 59% долю в объеме международных резервов. Политика ФРС предопределяет действия остальных финансовых регуляторов и задает основные течения для международного капитала.

Во время мирового финансового кризиса 2008 г. (начавшегося с ипотечного кризиса в США) ФРС для поддержки экономики более чем вдвое увеличила свой баланс, скупая активы и вливая деньги в экономику. В последующий период роста с 2010 по 2020гг. регулятор должен был его разгрузить, но не сделал этого.

С приходом пандемии в 2020 году ФРС вновь более чем в два раза нарастила баланс, а денежная масса доллара (М2) выросла на 35% за два с половиной года.

Последствия

Последующая инфляция была не только естественным, но и неизбежным явлением в условиях чрезмерного финансового вливания. Для ее остановки ФРС использует повышение ключевой ставки, делая заимствования более дорогими. В результате в текущем году сама ФРС накопила долг перед Казначейством США в объеме $5,3 млрд.

США имеют госдолг в размере $31 трлн, его обслуживание также становится более дорогим. Только с октября 2021 г. по май 2022 г. платежи по процентам выросли на 30% до $311 млрд. А в ближайшие 10 лет сумма выплат по прогнозам достигнет $8,1 трлн.

Ряд аналитиков справедливо полагает, что ФРС будет вынуждена ослабить хватку раньше времени и откажется от дальнейшего повышения ставки уже в начале следующего года. Если к этому времени инфляция не придет к целевой зоне в районе 2,0-2,5% (что маловероятно), для регулятора настанут по-настоящему тяжелые времена.

Смена настроений

При проигрывании вышеозвученного сценария ряд аналитиков, включая Bank of America, ожидают ослабления роли доллара с ростом интереса к дефляционным активам. В этой связи они отмечают растущую корреляцию Bitcoin с золотом:

«Bitcoin – это актив с ограниченным предложением, который в конечном итоге может стать средством защиты от инфляции».

Сейчас ФРС пытается укротить инфляцию стремительным взвинчиванием ключевой ставки. Это уже привело к росту убытков регулятора, которые нужно будет погасить в будущем. Также рост ставки ведет к увеличению платежей по госдолгу, замедлению экономики, снижению конкурентоспособности американских товаров на международном рынке и ряду других негативных факторов. Это способно вынудить ФРС ослабить хватку раньше времени, но тогда инфляция укрепит позиции, а Bitcoin вернется к росту.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба