Ставка на продолжение укрепления доллара и рост доходностей казначейских облигаций может застать врасплох долларовых быков, если Пауэлл просигнализирует о более медленных темпах повышения ставок в будущем.

В течение нескольких месяцев инвесторы с нетерпением ждали разворота политики Федеральной резервной системы. Но сейчас, по крайней мере, для некоторых, это может произойти слишком неожиданно.

Последний опрос Blomberg MLIV показал, что если председатель ФРС Джером Пауэлл подаст какие-либо голубиные сигналы во время пресс-конференции на этой неделе, он может заставить инвесторов задуматься.

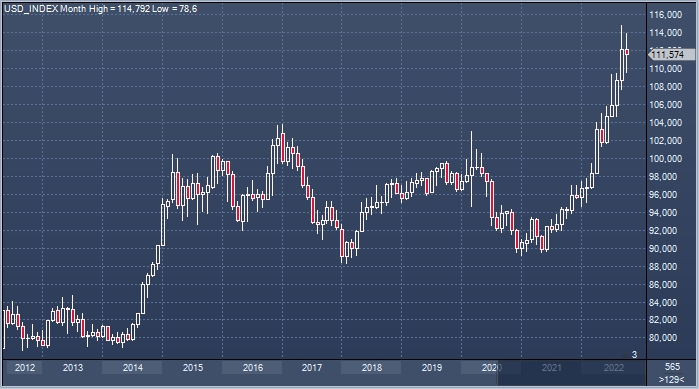

Почти половина из 250 респондентов, опрошенных на прошлой неделе, заявили, что покупают доллар перед встречей 1—2 ноября, и около 78% ожидают, что доходность двухлетних казначейских облигаций вырастет. Эти ставки, которые хорошо сработали благодаря агрессивному ужесточению ФРС, могут оказаться неверными, если Пауэлл предложит сокращение темпов повышения ставок с 75 до 50 базисных пунктов в декабре или даже снижение до 25 б.п., чтобы завершить цикл повышения ФРС в начале 2023 года.

ФРС, как широко ожидается, снова повысит ставки на 75 базисных пунктов 2 ноября. Агрессивная кампания ужесточения, угрожающая подтолкнуть США к рецессии, привела к тому, что казначейские облигации оказались на пути к худшему годовому снижению за всю историю наблюдений, а акции — к самым большим потерям с 2008 года. Безусловно, растущие надежды на голубиный сигнал позволили восстановить некоторые потери на прошлой неделе.

Что касается респондентов, многие из них не покупают ни короткие, ни длинные концы кривой доходности казначейских облигаций в преддверии заседания ФРС. Более 60% участников опроса считают, что индекс доллара через месяц вырастет.

Это говорит о возможности серьезной реакции на валютных рынках и рынках ценных бумаг с фиксированной доходностью на любой сильный сигнал о замедлении повышения ставок.

«Данные действительно требуют паузы ФРС», — считает Алек Янг, главный инвестиционный стратег MAPsignals. «Рынки надеются на это и будут расти, если мы действительно получим это, потому что скептиков все еще много».

Недавние действия коллег из ФРС предполагают, что голубиный сюрприз не невозможен. Банк Канады и Резервный банк Австралии повысили свои базовые ставки меньше, чем ожидали экономисты и трейдеры на своих последних заседаниях по вопросам политики. Европейский центральный банк также воспринимался инвесторами как менее агрессивный. Ставку ЕЦБ на прошлой неделе повысил на 75 б.п., как и ожидалось, но дал понять, что в декабре темпы повышения могут замедлиться.

Некоторые трейдеры увидели достаточно, чтобы попытаться заранее смягчить ястребиный тон ФРС. Доллар по итогам октября демонстрирует первое с мая снижение, а акции выросли с минимумов начала этого месяца, несмотря на разочаровывающие доходы ряда технологических гигантов.

«Если в декабре ФРС даст нам повышение ставки на 50 базисных пунктов, на рынке произойдет ралли облегчения», — сказала в интервью Николь Уэбб, старший вице-президент и финансовый советник Wealth Enhancement Group.

По словам экономистов Morgan Stanley во главе с Эллен Зентнер, Пауэлл, скорее всего, постарается оставить свои варианты открытыми на декабрь. Хотя некоторые данные указывают на дальнейшую слабость экономики, инфляция остается исторически высокой. Преследуемый уроками прошлого и обвиняемый в том, что он слишком поздно начал бороться с ценовым давлением, Пауэлл не хотел возлагать надежды на прогнозы снижения инфляции и, следовательно, оправдывал, то, что ФРС убрала ногу с педали газа.

По словам 54% респондентов, по мере роста ставок и последовавшего за этим экономическим спадом, кризис и рост числа дефолтов на кредитных рынках становятся главной проблемой для инвесторов. Стресс в корпоративном долге заменяет опасения по поводу ликвидности в казначейских облигациях, которые приблизились к кризисным уровням 2020 года, что вызывает опасения по поводу функционирования рынка.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба