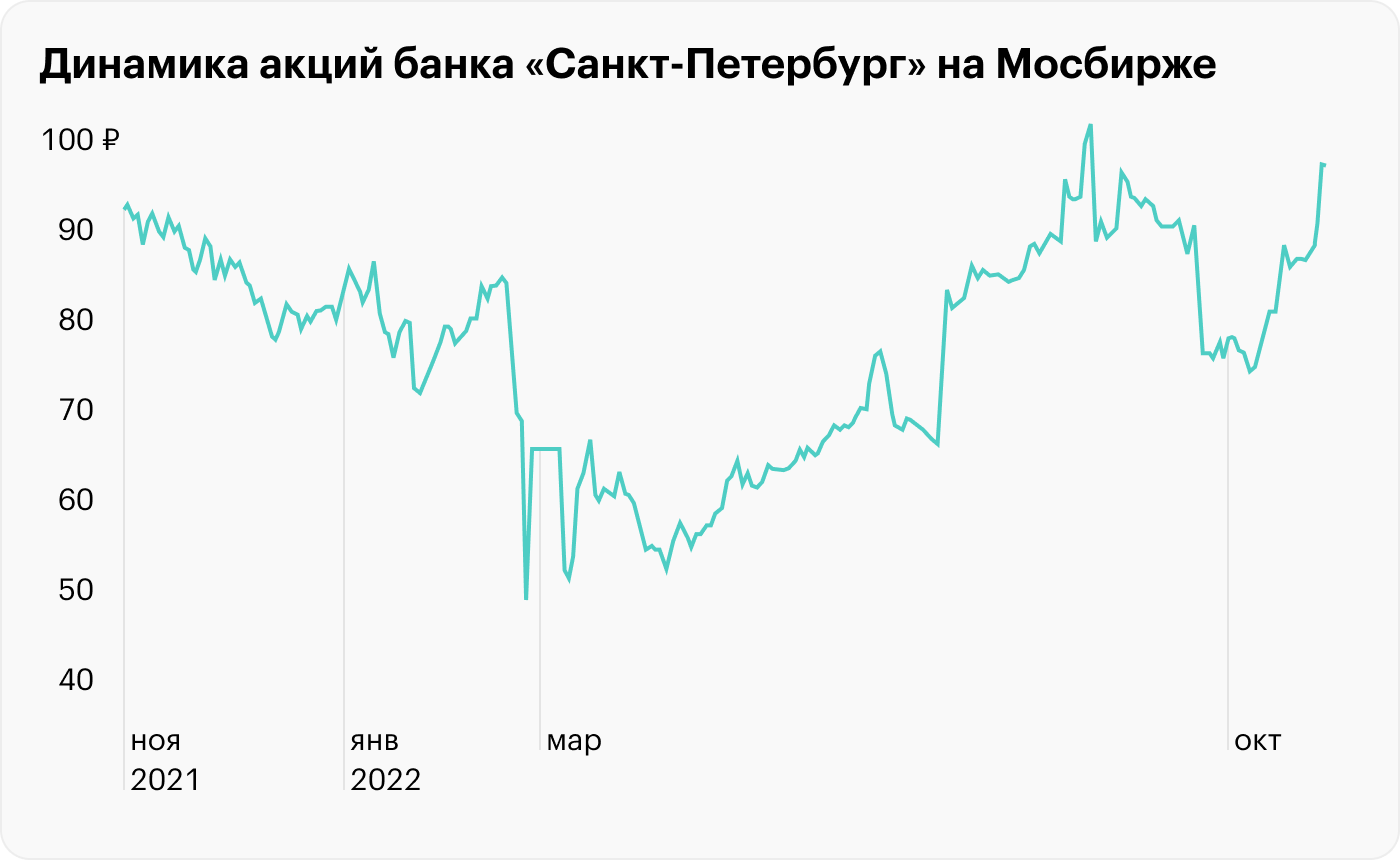

27 октября банк «Санкт-Петербург» объявил о запуске программы выкупа акций на 2,5 млрд рублей. Покупка акций начнется 15 ноября 2022 и продлится до 15 ноября 2023. Это самый значительный по размеру и продолжительности выкуп банка с 2016 года.

Ранее банк «Санкт-Петербург» выкупал собственные акции с биржи в 2016, 2018, 2019 и 2021 годах.

О том, зачем компании выкупают собственные акции, как это скажется на стоимости акций банка и что делать инвестору, поговорим в этой статье.

Что такое байбэк, или обратный выкуп акций

Обратный выкуп акций, или байбэк, — процедура, в ходе которой эмитент выкупает свои акции у акционеров на открытом рынке или в ходе сбора заявок от держателей.

Например, при покупке на открытом рынке компания объявляет срок проведения выкупа и сумму, которую планирует потратить на покупку акций. В течение объявленного срока она постепенно выкупает акции на бирже по рыночным ценам.

Такой вариант байбэка оказывает самое сильное влияние на котировки: за счет постоянного спроса на акции их цена растет. Именно по такому варианту пройдет обратный выкуп банка «Санкт-Петербург».

Второй вариант байбэка — тендерный выкуп, когда компания заранее объявляет цену и количество выкупаемых акций. Желающие участвовать в обратном выкупе акционеры подают специальные заявки, и если количество поданных к выкупу акций оказывается больше запланированного компанией, то у акционеров выкупают пропорциональное количество бумаг.

Например, если компания объявила байбэк на 10 млн акций, а акционеры подали заявки на 20 млн, то у каждого подавшего заявку на участие выкупят половину бумаг.

Чаще всего компания организует байбэк, чтобы стимулировать рост акций. Реже — чтобы после выкупа стимулировать менеджмент передачей им части доли в бизнесе за счет выкупленных акций. Подобные покупки показывают остальным акционерам, что у компании достаточно свободных денег, а руководство верит в будущий рост. В результате после объявления байбэка акции чаще всего растут.

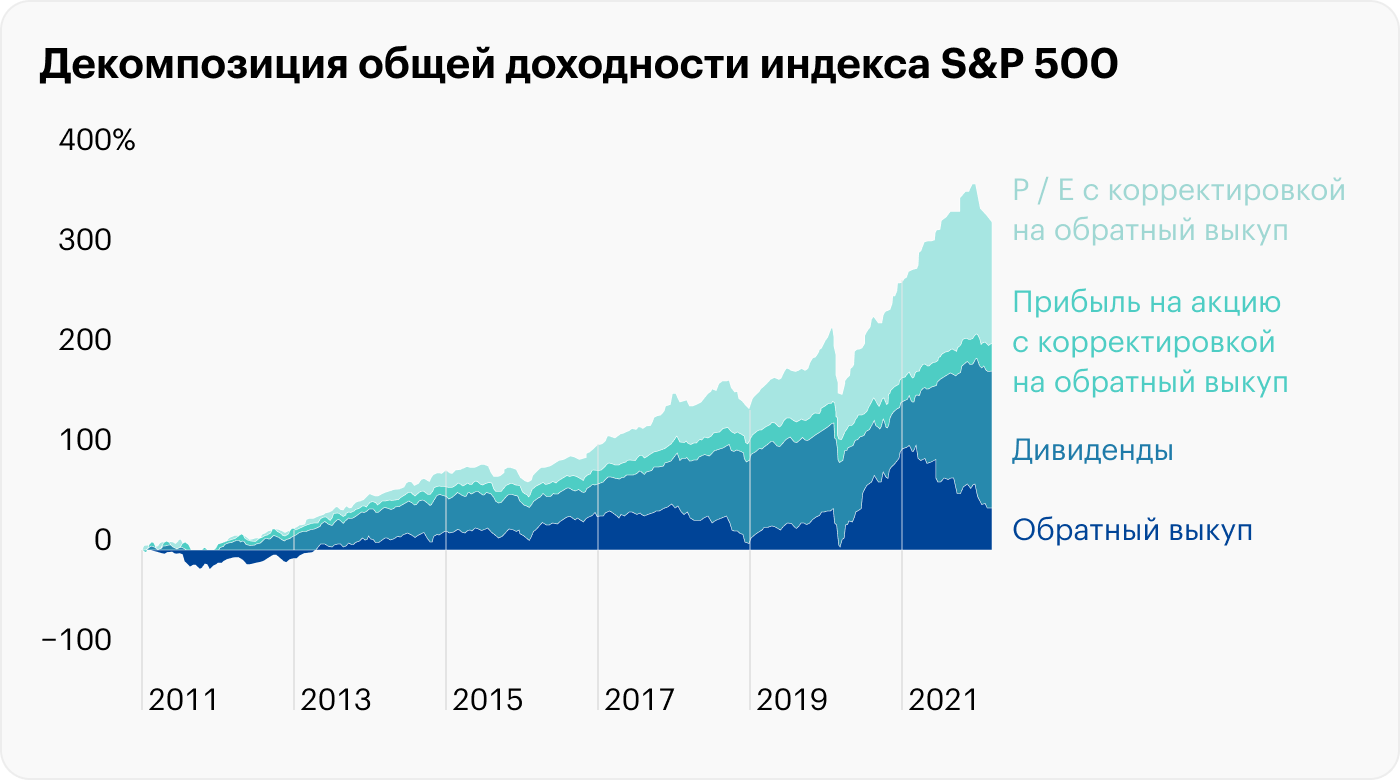

С 2011 года в США 40% роста индекса S&P 500 было обеспечено за счет программ обратного выкупа: компании скупали собственные акции, подогревая интерес к бумагам и поддерживая их дальнейший рост. Вклад финансовых результатов оказался меньше — 31%, вклад объявляемых и выплачиваемых дивидендов еще меньше — 7%.

В США компании регулярно пользуются программами обратного выкупа для поддержания котировок. За 2021 год объемы байбэка компаний из индекса S&P 500 составили более 900 млрд долларов, за неполный 2022 — 950 млрд.

Но если у компании плохо с результатами и перспективами, байбэк не спасет ее от падения акций. Например, за 2021 год Meta* потратила на обратный выкуп акций 45 млрд долларов, выкупив 136 млн акций по средней цене 330 $.

За период с 2017 по сентябрь 2022 компания Марка Цукерберга потратила на байбэк 91 млрд долларов, а средняя цена выкупа за это время составила 242 $. В пятницу, 28 октября, акции торговались по 99 $. То есть компания сожгла 91 млрд долларов, но в итоге это не удержало бумаги от падения: с начала года акции Meta* упали на 70%.

Еще одна причина, по которой компании проводят байбэк, — манипуляция с показателями прибыли на акцию. Обратный выкуп уменьшает количество акций компании, и в результате показатели прибыли на акцию улучшаются.

Например, у компании в обращении миллион акций и чистая прибыль миллион долларов, что соответствует прибыли на акцию (EPS — earnings per share) в 1 $. Если акции торгуются по цене 20 $ за штуку, показатель P / E соответствует 20.

Компания объявляет байбэк на 100 тысяч акций и выкупает их с рынка. В результате количество акций уменьшается до 900 тысяч. При неизменном размере чистой прибыли в миллион долларов теперь на каждую акцию будет приходиться уже не 1 $, а 1,11 $ при распределении на 900 тысяч акций. Чтобы сохранить прежнее значение P / E 20, акции должны вырасти на 11% — до 22,22 $ за штуку.

Как повлияет объявленный байбэк на акции банка «Санкт-Петербург»

Банк регулярно проводит выкуп своих акций для поддержания ликвидности и стимулирования роста. Вопрос программ обратного выкупа рассматривается наблюдательным советом дважды в год.

В октябре этого года банк уже потратил на выкуп миллиард рублей, но это был тендерный выкуп с фиксированным количеством и ценой: банк выкупил 14 тысяч акций по 75 Р за штуку.

После объявления о новой программе байбэка акции банка выросли на 8,2% в течение часа. В этот раз «Санкт-Петербург» будет выкупать акции с биржи в течение года, и такой формат инвесторам нравится больше.

Согласно параметрам обратного выкупа, банк готов выкупить не более 22 млн акций и потратить на выкуп не более 2,5 млрд рублей. Если предположить, что выкуп уложится на 100% в обозначенные параметры, то средняя цена покупки должна быть на уровне 113,63 Р, что на 14,9% выше рыночного значения по итогам торгов в пятницу, 28 октября.

Выкупленные в ходе байбэков акции банк погашает, что ведет к сокращению их числа и, соответственно, росту чистой прибыли и дивидендов на акцию. В этом году банк «Санкт-Петербург» заплатил рекордные дивиденды по итогам 1 полугодия в размере 11,81 Р на обыкновенную акцию. В момент выхода рекомендации о выплате дивидендная доходность составляла 17,4%.

Результаты банка «Санкт-Петербург» и параметры дивидендной доходности

Что в итоге

Банк «Санкт-Петербург» — один из самых недооцененных российских банков. При этом руководство прилагает усилия для повышения привлекательности акций для рынка и роста капитализации.

Объявленная программа обратного выкупа поддержит котировки акций в моменты снижения и может быть использована инвесторами для покупки качественного актива.

Мультипликаторы российских банков

Ранее банк «Санкт-Петербург» выкупал собственные акции с биржи в 2016, 2018, 2019 и 2021 годах.

О том, зачем компании выкупают собственные акции, как это скажется на стоимости акций банка и что делать инвестору, поговорим в этой статье.

Что такое байбэк, или обратный выкуп акций

Обратный выкуп акций, или байбэк, — процедура, в ходе которой эмитент выкупает свои акции у акционеров на открытом рынке или в ходе сбора заявок от держателей.

Например, при покупке на открытом рынке компания объявляет срок проведения выкупа и сумму, которую планирует потратить на покупку акций. В течение объявленного срока она постепенно выкупает акции на бирже по рыночным ценам.

Такой вариант байбэка оказывает самое сильное влияние на котировки: за счет постоянного спроса на акции их цена растет. Именно по такому варианту пройдет обратный выкуп банка «Санкт-Петербург».

Второй вариант байбэка — тендерный выкуп, когда компания заранее объявляет цену и количество выкупаемых акций. Желающие участвовать в обратном выкупе акционеры подают специальные заявки, и если количество поданных к выкупу акций оказывается больше запланированного компанией, то у акционеров выкупают пропорциональное количество бумаг.

Например, если компания объявила байбэк на 10 млн акций, а акционеры подали заявки на 20 млн, то у каждого подавшего заявку на участие выкупят половину бумаг.

Чаще всего компания организует байбэк, чтобы стимулировать рост акций. Реже — чтобы после выкупа стимулировать менеджмент передачей им части доли в бизнесе за счет выкупленных акций. Подобные покупки показывают остальным акционерам, что у компании достаточно свободных денег, а руководство верит в будущий рост. В результате после объявления байбэка акции чаще всего растут.

С 2011 года в США 40% роста индекса S&P 500 было обеспечено за счет программ обратного выкупа: компании скупали собственные акции, подогревая интерес к бумагам и поддерживая их дальнейший рост. Вклад финансовых результатов оказался меньше — 31%, вклад объявляемых и выплачиваемых дивидендов еще меньше — 7%.

В США компании регулярно пользуются программами обратного выкупа для поддержания котировок. За 2021 год объемы байбэка компаний из индекса S&P 500 составили более 900 млрд долларов, за неполный 2022 — 950 млрд.

Но если у компании плохо с результатами и перспективами, байбэк не спасет ее от падения акций. Например, за 2021 год Meta* потратила на обратный выкуп акций 45 млрд долларов, выкупив 136 млн акций по средней цене 330 $.

За период с 2017 по сентябрь 2022 компания Марка Цукерберга потратила на байбэк 91 млрд долларов, а средняя цена выкупа за это время составила 242 $. В пятницу, 28 октября, акции торговались по 99 $. То есть компания сожгла 91 млрд долларов, но в итоге это не удержало бумаги от падения: с начала года акции Meta* упали на 70%.

Еще одна причина, по которой компании проводят байбэк, — манипуляция с показателями прибыли на акцию. Обратный выкуп уменьшает количество акций компании, и в результате показатели прибыли на акцию улучшаются.

Например, у компании в обращении миллион акций и чистая прибыль миллион долларов, что соответствует прибыли на акцию (EPS — earnings per share) в 1 $. Если акции торгуются по цене 20 $ за штуку, показатель P / E соответствует 20.

Компания объявляет байбэк на 100 тысяч акций и выкупает их с рынка. В результате количество акций уменьшается до 900 тысяч. При неизменном размере чистой прибыли в миллион долларов теперь на каждую акцию будет приходиться уже не 1 $, а 1,11 $ при распределении на 900 тысяч акций. Чтобы сохранить прежнее значение P / E 20, акции должны вырасти на 11% — до 22,22 $ за штуку.

Как повлияет объявленный байбэк на акции банка «Санкт-Петербург»

Банк регулярно проводит выкуп своих акций для поддержания ликвидности и стимулирования роста. Вопрос программ обратного выкупа рассматривается наблюдательным советом дважды в год.

В октябре этого года банк уже потратил на выкуп миллиард рублей, но это был тендерный выкуп с фиксированным количеством и ценой: банк выкупил 14 тысяч акций по 75 Р за штуку.

После объявления о новой программе байбэка акции банка выросли на 8,2% в течение часа. В этот раз «Санкт-Петербург» будет выкупать акции с биржи в течение года, и такой формат инвесторам нравится больше.

Согласно параметрам обратного выкупа, банк готов выкупить не более 22 млн акций и потратить на выкуп не более 2,5 млрд рублей. Если предположить, что выкуп уложится на 100% в обозначенные параметры, то средняя цена покупки должна быть на уровне 113,63 Р, что на 14,9% выше рыночного значения по итогам торгов в пятницу, 28 октября.

Выкупленные в ходе байбэков акции банк погашает, что ведет к сокращению их числа и, соответственно, росту чистой прибыли и дивидендов на акцию. В этом году банк «Санкт-Петербург» заплатил рекордные дивиденды по итогам 1 полугодия в размере 11,81 Р на обыкновенную акцию. В момент выхода рекомендации о выплате дивидендная доходность составляла 17,4%.

Результаты банка «Санкт-Петербург» и параметры дивидендной доходности

Что в итоге

Банк «Санкт-Петербург» — один из самых недооцененных российских банков. При этом руководство прилагает усилия для повышения привлекательности акций для рынка и роста капитализации.

Объявленная программа обратного выкупа поддержит котировки акций в моменты снижения и может быть использована инвесторами для покупки качественного актива.

Мультипликаторы российских банков

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба