5 ноября 2022 Omega Global Кошкина Лика

Можно ли ожидать провальный нонфарм перед промежуточными выборами в Конгресс?

Вряд ли, хотя теория заговора – плохо, но есть неоспоримые доказательства махинаций Белого дома с отчетами по нефти, бензину, да и глава бюро статистики труда США был заменен Байденом.

Провальный отчет по рынку труда США перед выборами сродни диверсии, возможно, но маловероятно.

В связи с этим логичен либо сильный нонфарм либо околопрогнозный (последний скажет, что дела скорее хуже на самом деле, чем о честности).

Насколько на самом деле сейчас силен рынок труда в США?

Пока не прошли выборы – не узнаем, но сообщения о многочисленных увольнениях в компаниях должны привести к падению рынка труда. Последним месяцем роста рынка труда может стать ноябрь, ибо Рождество и выборы дадут рост временного найма.

А далее камень покатится с горы, сметая раздутое самомнение ФРС и минфина Йеллен об устойчивости рынка труда, росте экономики и возможности мягкой посадки экономики, что должно привести к окончанию цикла ужесточения политики ФРС.

Заседание ФРС было очень ястребиным.

Единственный позитив – планируемое замедление темпа повышения ставок, что увеличивает шансы на то, что экономика США «сломается» до того и образумит администрацию Байдена, как ФРС «найдет» свой желаемый потолок ставок, который, по словам Пауэлла, выше ожиданий рынка.

Но замедление темпа повышения ставок ФРС не гарантировано с декабря, оно может быть и с февраля, а значит нужно падение рынка труда и/или инфляции, дабы ФРС умерила свой пыл с декабрьского заседания.

Повод к этому может дать сегодняшний нонфарм или отчет по инфляции CPI США 10 ноября, если эти два отчета повода не дадут – то до конца ноября текущая ситуация с приоритетом на более ястребиный ФРС останется в силе и уменьшит шансы на рождественское ралли.

Каким будет сегодняшний нонфарм?

ADP вышел лучше ожиданий, 239K против 195K прогноза, компонента в ISM промышленности США выросла до водораздела рецессии в 50 пунктов, но компонента занятости в ISM услуг упала ниже водораздела рецессии до 49,1 против 53,0 ранее, а сектор услуг – главный поставщик рабочих мест.

Маловероятно сильное падение количества рабочих мест с учетом временной занятости на выборах и в розничном секторе в связи с приближением Рождества.

Белый дом ожидает в среднем рост новых рабочих мест на 150К, банки в основном ждут рост на 200К+-30К.

Околопрогнозный нонфарм не приведет к реакции рынков, но 150К лучше для аппетита к риску, нежели рост выше 200К.

Основное внимание будет на рост зарплат, прогноз на 4,7%гг против 5,0%гг ранее, основная часть банков ожидает падение до 4,6%гг-4,7%гг.

Для роста аппетита к риску с падением курса доллара нужен нонфарм 150К+- с ростом зарплат на 4,5%гг или ниже.

Рост новых рабочих мест выше 200К с ростом зарплат около 5,0%гг приведет к уходу от риска на фоне роста доллара.

Конечно, цифры условные, все варианты не перечислить, особенно с учетом важности других компонентов отчета.

По ТА/ВА.

Многие финансовые инструменты после падения/роста на ФРС находятся на ключевых развилках.

Я не буду привязывать картинки к исходу нонфарма, я нарисую базовые варианты развития событий.

Евродоллар находится на поддержке, в базовом варианте логичен рост к верху клина/канала, но перелоу 0,9631 скажет о падении на перелоу года.

S&P500 пытается уйти в рост от ключевой поддержки, в базовом сценарии логичен рост до 4050-4100, но при сильном отчете по рынку труда/отсутствии значительного падения инфляции в отчете CPI США 10 ноября следует ожидать падение с целью минимум 3200+-.

Вывод по октябрьскому нонфарму США

Отчет вышел сильным по заголовку, но сопровождающие данные показали на замедление рынка труда США, при этом инфляционная составляющая отчета — рост зарплат — упала, хотя и до прогнозного уровня.

Непонятно как падение обоих уровней безработицы на фоне снижения участия в рабочей силе сочетается с таким ростом новых рабочих мест (ревизия на 29К вверх за предыдущие месяцы не может дать такого эффекта).

Если закрыть глаза на положительный заголовок — отчет по рынку труда США слабый.

В целом отчет можно считать нейтральным (если верить данным) или негативным (при недоверии, ревизия покажет), в любом случае он не дает оснований для ожидания повышения ставки ФРС на 0,75% в декабре.

Теперь внимание участников рынка переключилось на отчет по инфляции цен потребителей США с публикацией 10 ноября.

Ключевые компоненты октябрьского нонфарма:

— Количество новых рабочих мест 261K против 200K прогноза, ревизия за два месяца составила +29К: август был пересмотрен до 292К против 315К ранее, сентябрь до 315К против 263К ранее;

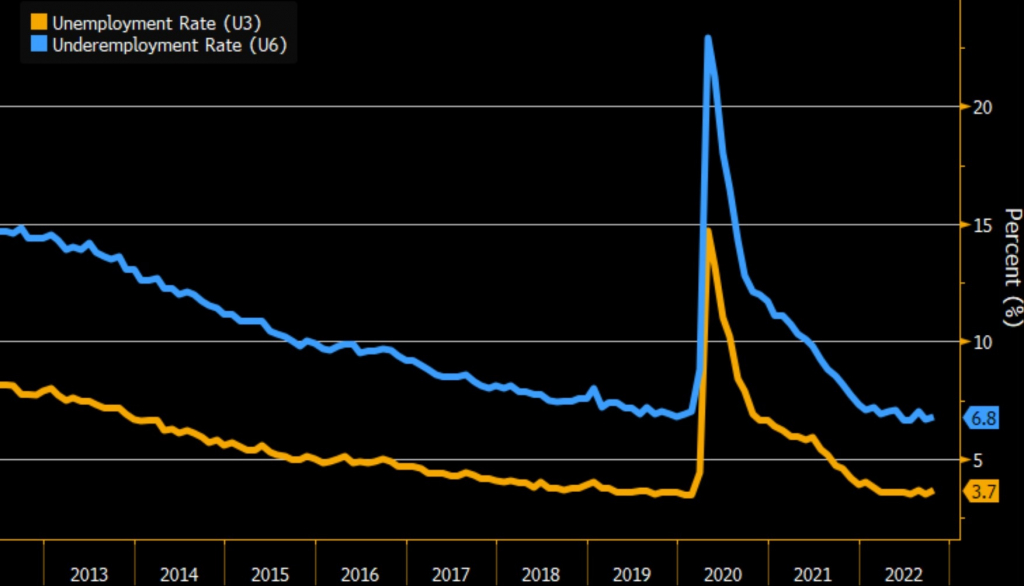

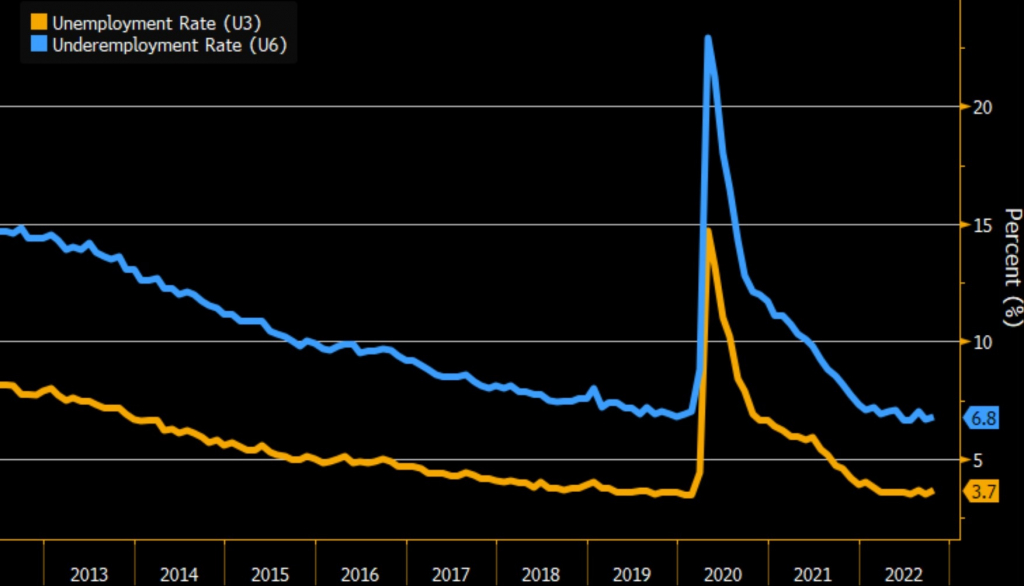

— Уровень безработицы U3 3,7% против 3,5% ранее;

— Уровень безработицы U6 6,8% против 6,7% ранее;

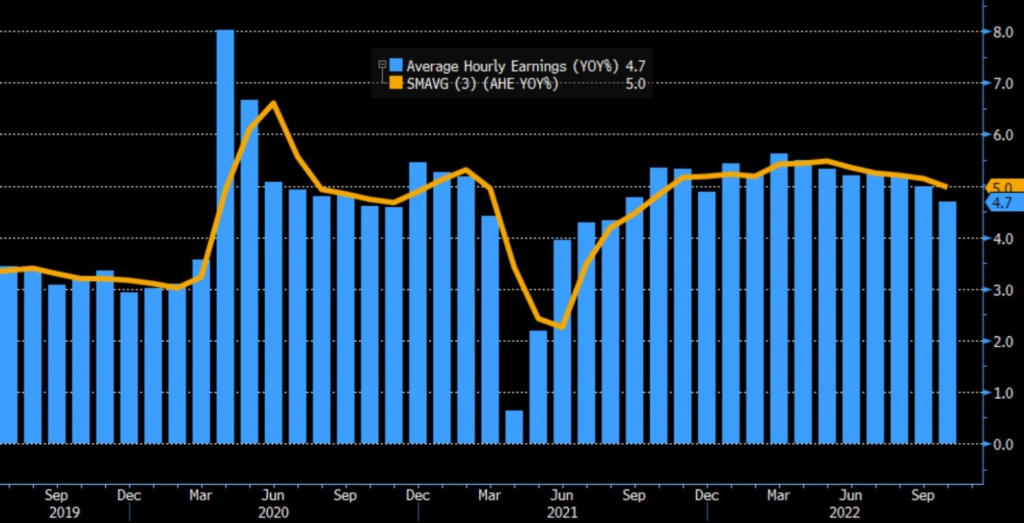

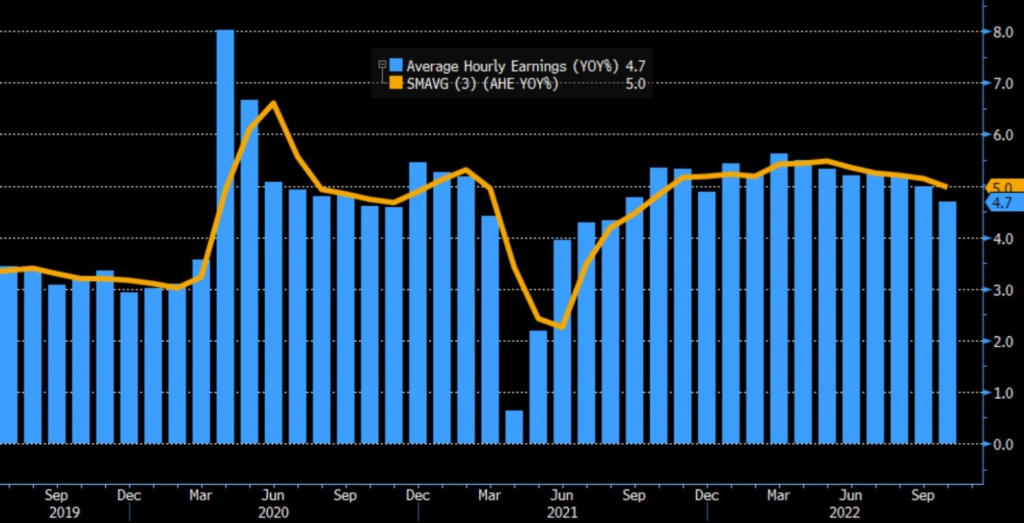

— Рост зарплат 0,4%мм 4,7%гг против 0,3%мм 5,0%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

Самый большой позитив — рост новых рабочих мест.

Остальное все хуже.

Рост уровней безработицы — негатив:

Негатив по росту уровней безработицы отягощен падением участия в рабочей силе:

Снижение темпов роста зарплат должно вызвать вздох облегчения у ФРС, снизив опасения по появлению вторичных признаков инфляции:

По ТА/ВА рисунки оставляю неизменными с вводной, восходящий базовый вариант остался в силе, но пройдет проверку отчетом по инфляции США 10 ноября..

По евродоллару стоит обратить внимание, что «споткнулись» о верх канала на дейли, которое является сопротивлением, желательно закрыть неделю выше него для подтверждения роста.

Вряд ли, хотя теория заговора – плохо, но есть неоспоримые доказательства махинаций Белого дома с отчетами по нефти, бензину, да и глава бюро статистики труда США был заменен Байденом.

Провальный отчет по рынку труда США перед выборами сродни диверсии, возможно, но маловероятно.

В связи с этим логичен либо сильный нонфарм либо околопрогнозный (последний скажет, что дела скорее хуже на самом деле, чем о честности).

Насколько на самом деле сейчас силен рынок труда в США?

Пока не прошли выборы – не узнаем, но сообщения о многочисленных увольнениях в компаниях должны привести к падению рынка труда. Последним месяцем роста рынка труда может стать ноябрь, ибо Рождество и выборы дадут рост временного найма.

А далее камень покатится с горы, сметая раздутое самомнение ФРС и минфина Йеллен об устойчивости рынка труда, росте экономики и возможности мягкой посадки экономики, что должно привести к окончанию цикла ужесточения политики ФРС.

Заседание ФРС было очень ястребиным.

Единственный позитив – планируемое замедление темпа повышения ставок, что увеличивает шансы на то, что экономика США «сломается» до того и образумит администрацию Байдена, как ФРС «найдет» свой желаемый потолок ставок, который, по словам Пауэлла, выше ожиданий рынка.

Но замедление темпа повышения ставок ФРС не гарантировано с декабря, оно может быть и с февраля, а значит нужно падение рынка труда и/или инфляции, дабы ФРС умерила свой пыл с декабрьского заседания.

Повод к этому может дать сегодняшний нонфарм или отчет по инфляции CPI США 10 ноября, если эти два отчета повода не дадут – то до конца ноября текущая ситуация с приоритетом на более ястребиный ФРС останется в силе и уменьшит шансы на рождественское ралли.

Каким будет сегодняшний нонфарм?

ADP вышел лучше ожиданий, 239K против 195K прогноза, компонента в ISM промышленности США выросла до водораздела рецессии в 50 пунктов, но компонента занятости в ISM услуг упала ниже водораздела рецессии до 49,1 против 53,0 ранее, а сектор услуг – главный поставщик рабочих мест.

Маловероятно сильное падение количества рабочих мест с учетом временной занятости на выборах и в розничном секторе в связи с приближением Рождества.

Белый дом ожидает в среднем рост новых рабочих мест на 150К, банки в основном ждут рост на 200К+-30К.

Околопрогнозный нонфарм не приведет к реакции рынков, но 150К лучше для аппетита к риску, нежели рост выше 200К.

Основное внимание будет на рост зарплат, прогноз на 4,7%гг против 5,0%гг ранее, основная часть банков ожидает падение до 4,6%гг-4,7%гг.

Для роста аппетита к риску с падением курса доллара нужен нонфарм 150К+- с ростом зарплат на 4,5%гг или ниже.

Рост новых рабочих мест выше 200К с ростом зарплат около 5,0%гг приведет к уходу от риска на фоне роста доллара.

Конечно, цифры условные, все варианты не перечислить, особенно с учетом важности других компонентов отчета.

По ТА/ВА.

Многие финансовые инструменты после падения/роста на ФРС находятся на ключевых развилках.

Я не буду привязывать картинки к исходу нонфарма, я нарисую базовые варианты развития событий.

Евродоллар находится на поддержке, в базовом варианте логичен рост к верху клина/канала, но перелоу 0,9631 скажет о падении на перелоу года.

S&P500 пытается уйти в рост от ключевой поддержки, в базовом сценарии логичен рост до 4050-4100, но при сильном отчете по рынку труда/отсутствии значительного падения инфляции в отчете CPI США 10 ноября следует ожидать падение с целью минимум 3200+-.

Вывод по октябрьскому нонфарму США

Отчет вышел сильным по заголовку, но сопровождающие данные показали на замедление рынка труда США, при этом инфляционная составляющая отчета — рост зарплат — упала, хотя и до прогнозного уровня.

Непонятно как падение обоих уровней безработицы на фоне снижения участия в рабочей силе сочетается с таким ростом новых рабочих мест (ревизия на 29К вверх за предыдущие месяцы не может дать такого эффекта).

Если закрыть глаза на положительный заголовок — отчет по рынку труда США слабый.

В целом отчет можно считать нейтральным (если верить данным) или негативным (при недоверии, ревизия покажет), в любом случае он не дает оснований для ожидания повышения ставки ФРС на 0,75% в декабре.

Теперь внимание участников рынка переключилось на отчет по инфляции цен потребителей США с публикацией 10 ноября.

Ключевые компоненты октябрьского нонфарма:

— Количество новых рабочих мест 261K против 200K прогноза, ревизия за два месяца составила +29К: август был пересмотрен до 292К против 315К ранее, сентябрь до 315К против 263К ранее;

— Уровень безработицы U3 3,7% против 3,5% ранее;

— Уровень безработицы U6 6,8% против 6,7% ранее;

— Рост зарплат 0,4%мм 4,7%гг против 0,3%мм 5,0%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

Самый большой позитив — рост новых рабочих мест.

Остальное все хуже.

Рост уровней безработицы — негатив:

Негатив по росту уровней безработицы отягощен падением участия в рабочей силе:

Снижение темпов роста зарплат должно вызвать вздох облегчения у ФРС, снизив опасения по появлению вторичных признаков инфляции:

По ТА/ВА рисунки оставляю неизменными с вводной, восходящий базовый вариант остался в силе, но пройдет проверку отчетом по инфляции США 10 ноября..

По евродоллару стоит обратить внимание, что «споткнулись» о верх канала на дейли, которое является сопротивлением, желательно закрыть неделю выше него для подтверждения роста.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба