7 ноября 2022 investing.com Шиловский Ростислав

2 ноября Федеральная резервная система (ФРС) США повысила ключевую ставку до 4% – максимального показателя с 2008 года. Фондовый рынок отреагировал на это дальнейшим падением: индексы NASDAQ, S&P 500 и Dow Jones упали на несколько сотен пунктов (по TradingView).

Как и фондовый рынок, криптовалюта пошла на дно. За считанные часы биткоин, едва не достигнув $21000, обрушился практически на 1000 долларов.

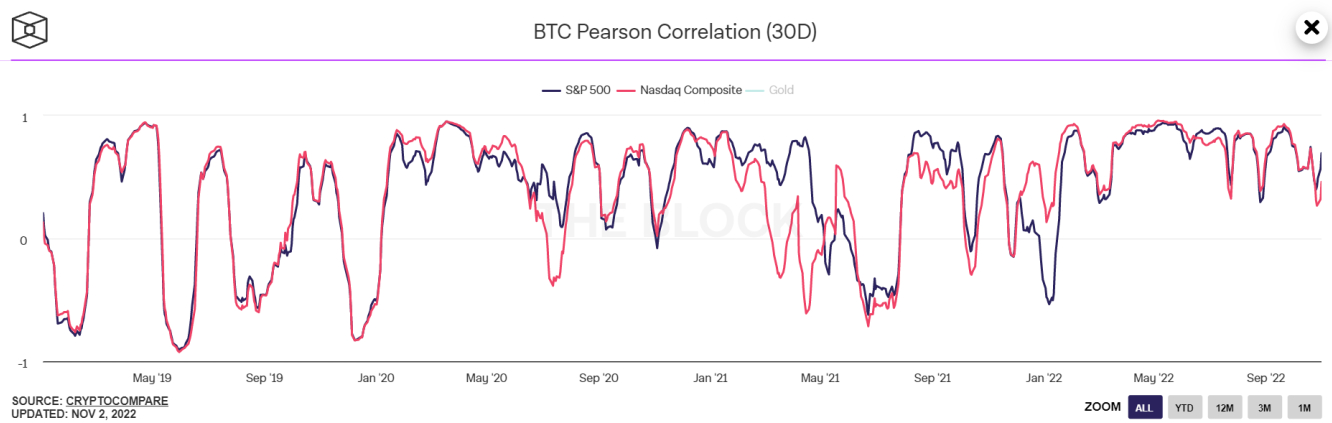

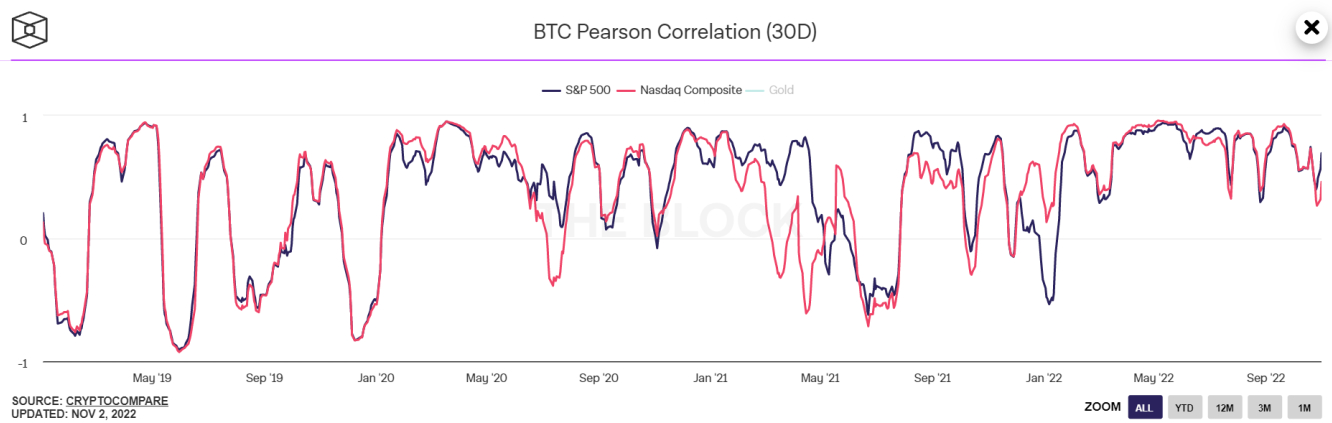

И это не первый случай взаимосвязи между такими, казалось бы, разными сферами, как фондовый и криптовалютный рынок. Согласно The Block, с 2020 года между ними наблюдается преимущественно положительная корреляция, которая в отдельные периоды достигала максимально высоких показателей.

Корреляция биткоина с индексами S&P 500 и Nasdaq Composite

В чем же ее секрет?

Игра по-крупному

Изначально сильная положительная корреляция между рынками неоднократно сменялась сильной отрицательной – было сложно говорить об определенной взаимозависимости между ними. Однако ситуация изменилась в 2020 году, когда грянул коронавирус.

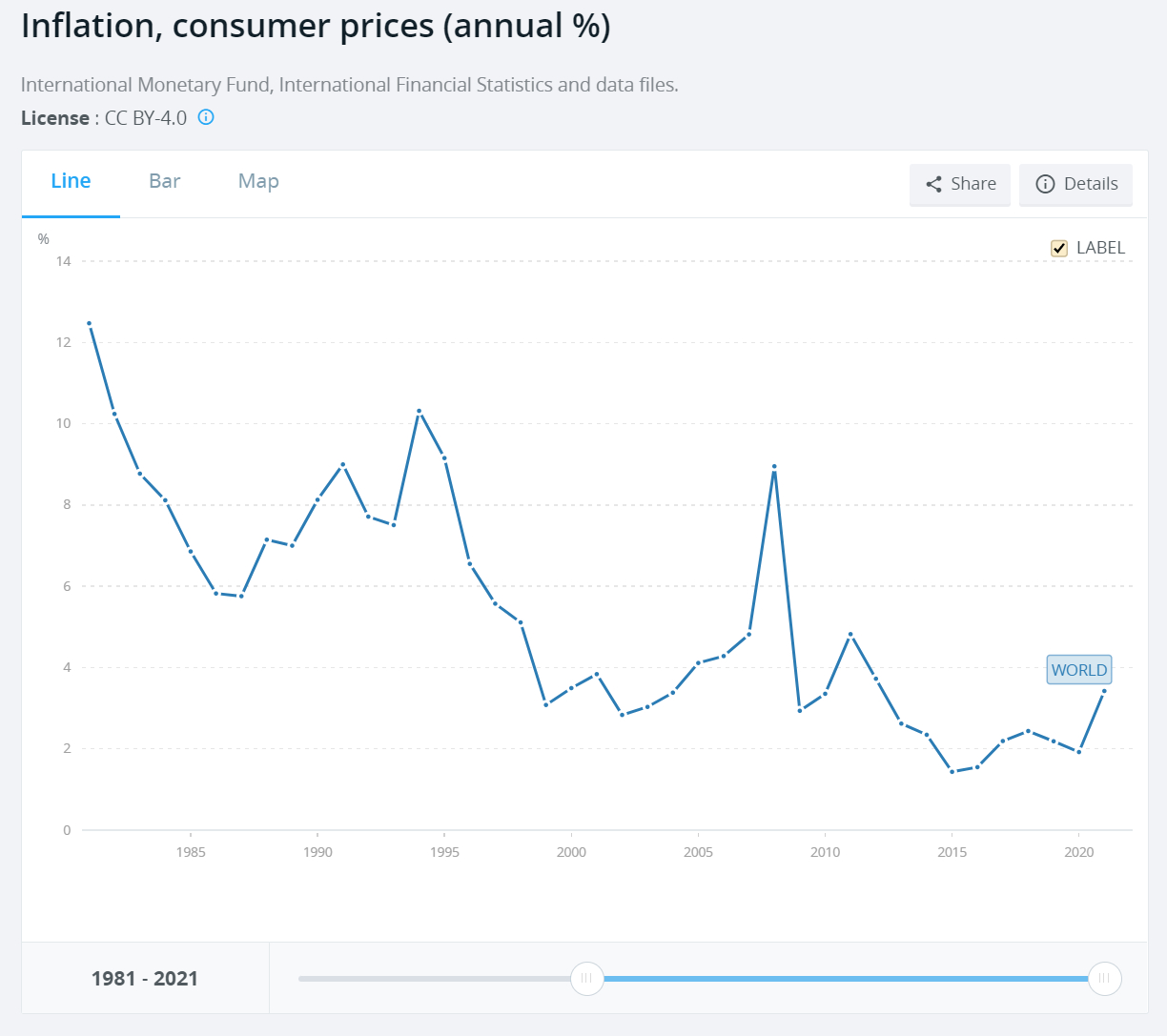

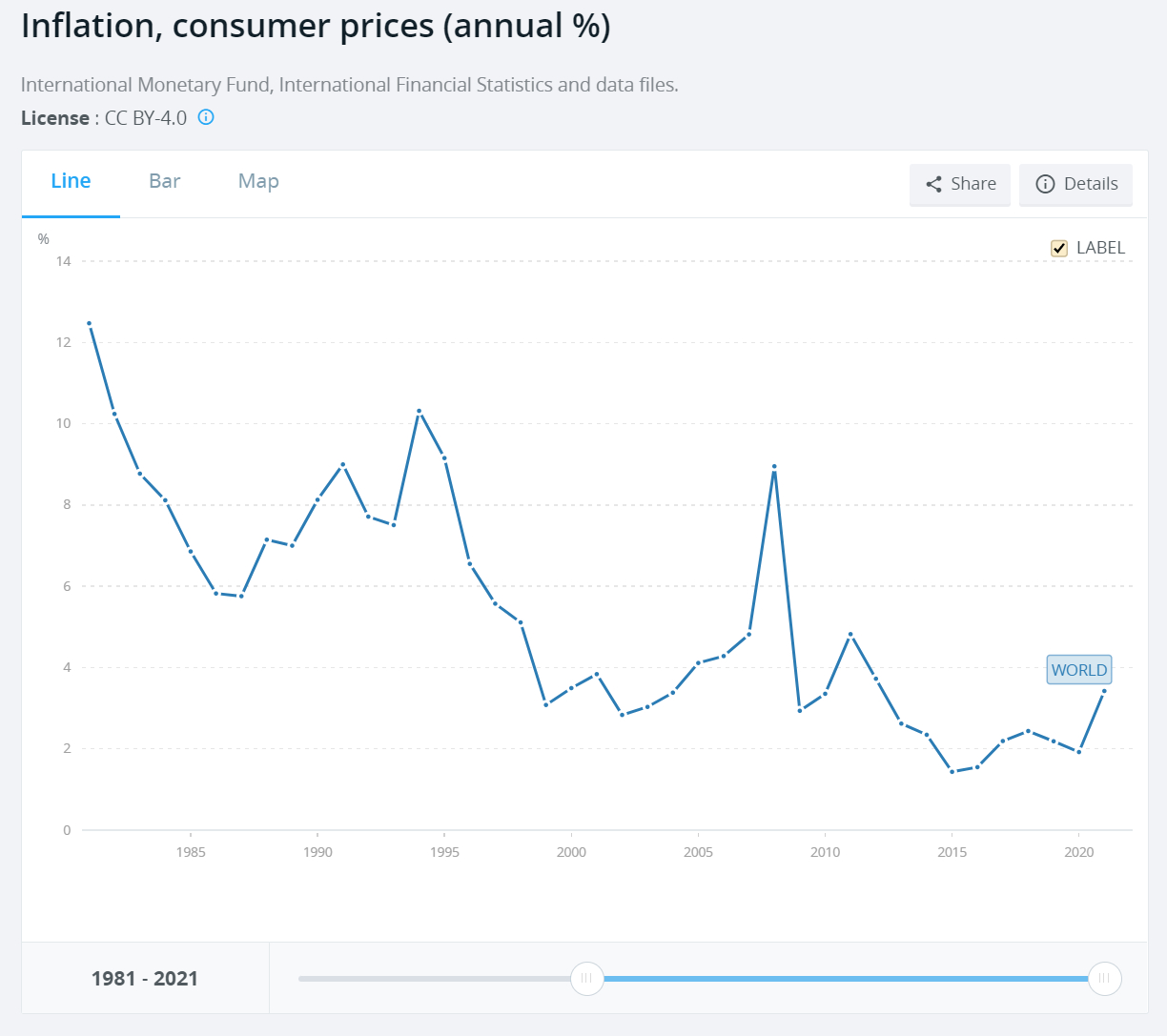

Во время пандемии государства активно вводили режим самоизоляции, закрывали границы, ограничивали экспорт. Глобальные цепочки поставок оказались нарушены. Что это значит для мира, где сырье добывается в одном месте, компоненты заготавливаются в другом, а конечный продукт получается в третьем? Дефицит товаров, рост производственных издержек, закрытие предприятий. В итоге, по данным World Bank, вырос индекс потребительских цен (с 1,9% до 3,4%).

Инфляция в мире

Обстановка в США гораздо хуже: согласно Trading Economics, инфляция стала самой высокой за последние 40 лет. В июне 2022 года она превысила 9%.

Инфляция в США

При обесценении денег и низкой ключевой ставке предприятия, включая крупные компании, могли вкладывать свободные средства в более надежные активы, которые не подвержены влиянию инфляции. Таковым считался биткоин, этакое «цифровое золото», которое притянуло капитал «китов».

Только взгляните на график общей рыночной капитализации криптовалют. Он буквально взлетел в 2020 году!

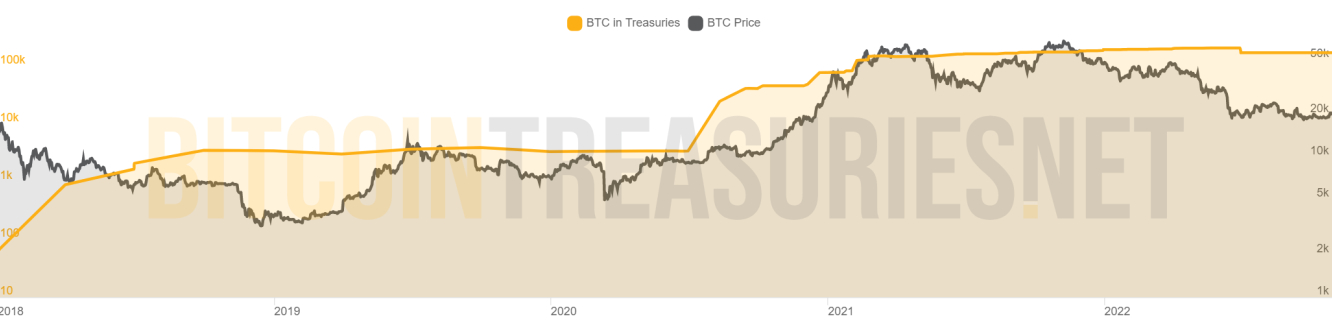

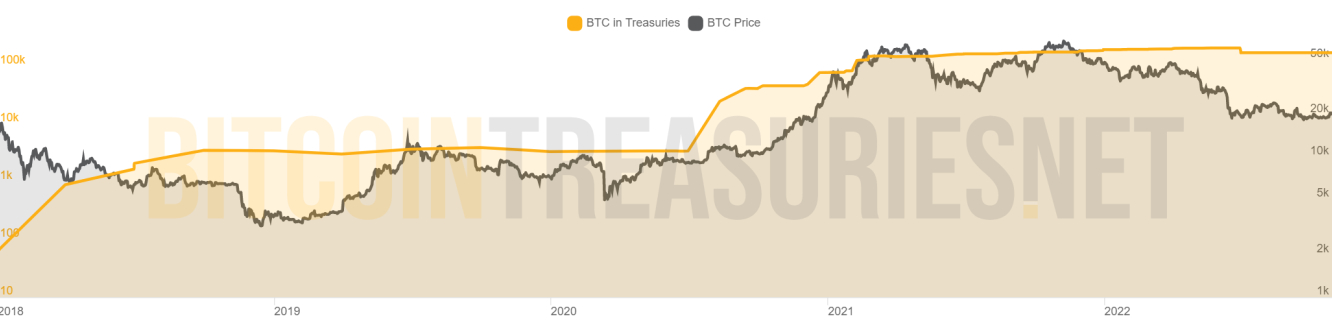

А на этом графике от BitcoinTreasuries.net виден молниеносный взлет резервов в биткоинах.

Резервы в биткоинах

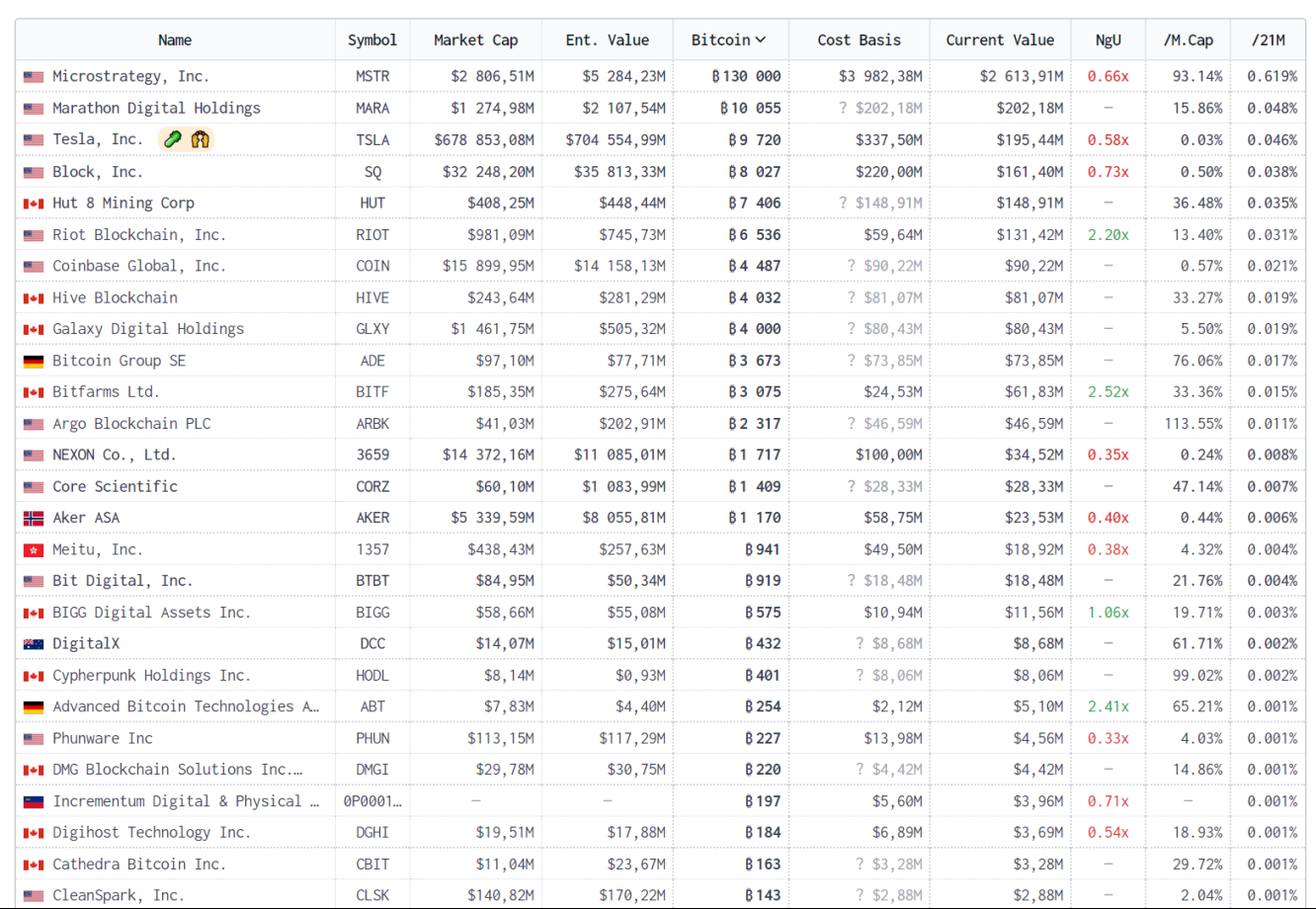

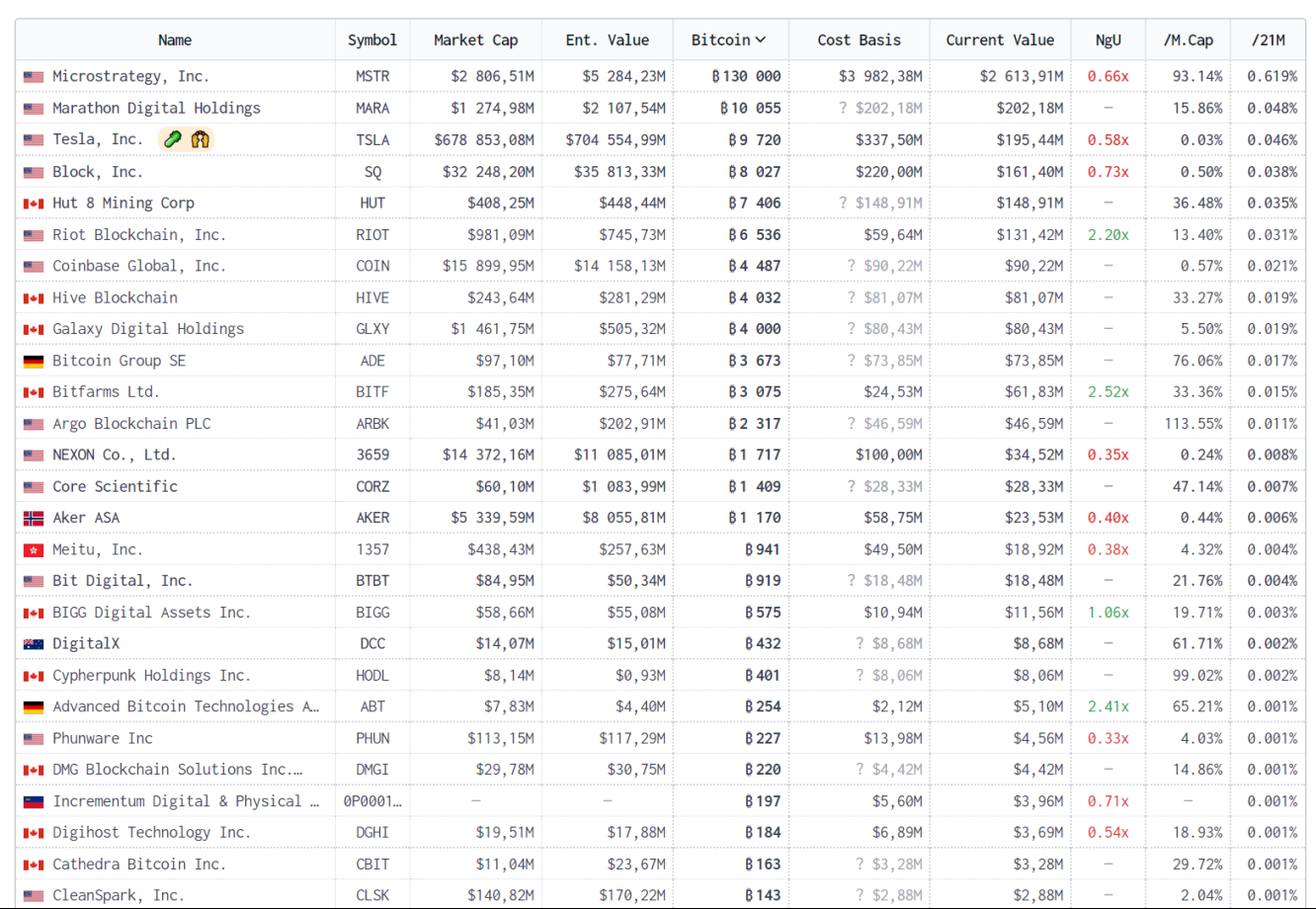

На сегодняшний день они принадлежат таким крупным компаниям, как MicroStrategy (NASDAQ:MSTR), Tesla (NASDAQ:TSLA) и многим другим. То есть теперь гиганты фондового рынка стали влиять и на криптовалютный.

Список компаний с крупнейшими резервами в биткоинах

А причем тут ключевая ставка?

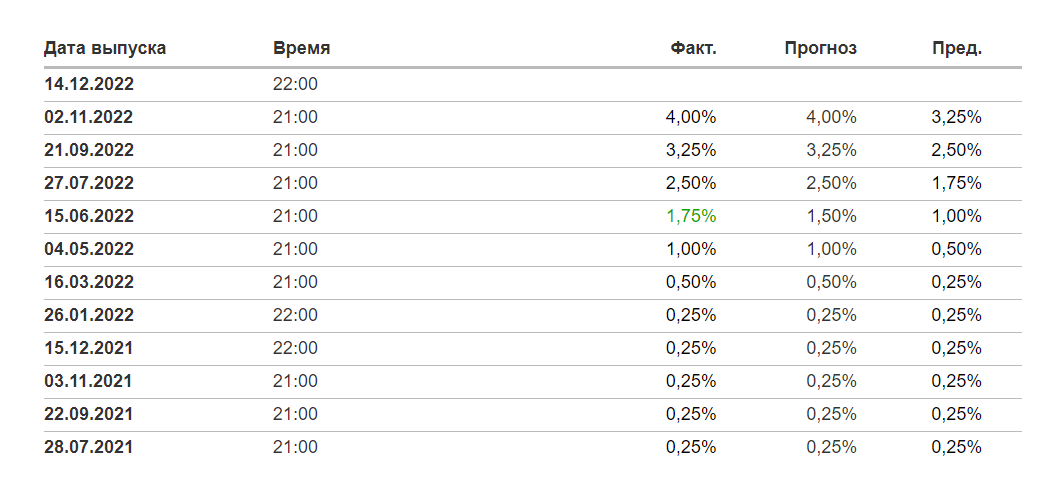

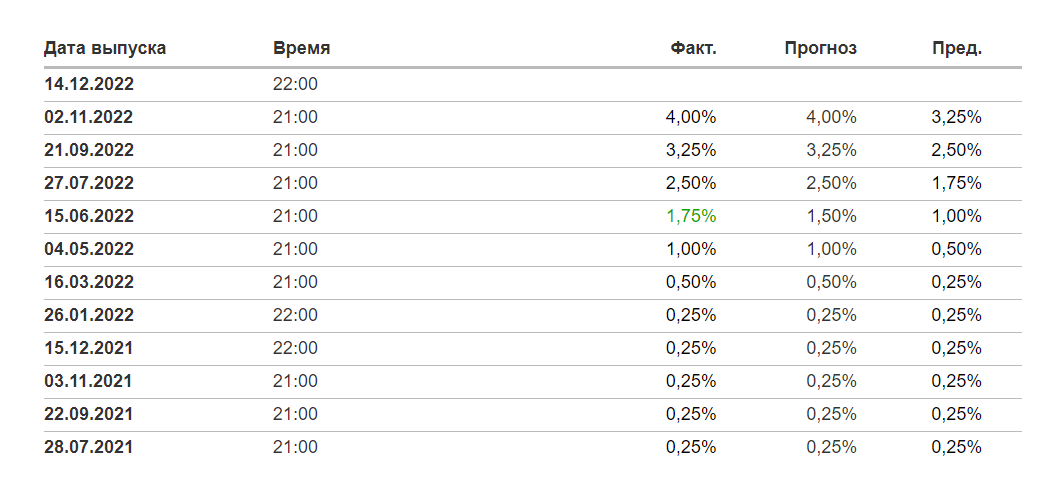

В марте 2022 года ФРС США впервые за четыре года повысила ключевую ставку, что обернулось падением на рынках. За последние месяцы, согласно Investing.com, она продолжала повышаться, пока не превысила февральские показатели в 16 раз!

Решение по процентной ставке ФРС США

Под процентную ставку выдаются кредиты в коммерческих банках. При росте показателя компании неохотно берут заемные средства и в итоге распоряжаются гораздо меньшим капиталом. Темпы производства и прибыль падают, что снижает стоимость акций и, соответственно, фондовые индексы.

Кроме того, уменьшаются стимулы инвестировать в различные активы, включая цифровые. Именно поэтому в 2022 году компании начали выводить средства с криптовалютного рынка, из-за чего тот резко упал. Графики общей рыночной капитализации криптовалют и сбережений в биткоинах наглядно показывают медвежий настрой инвесторов.

Итог

Перспективы корреляции довольно туманны: на них влияют многие переменные. Если риски на криптовалютном рынке (затраты на майнинг, государственные ограничения криптовалютной индустрии и т.д.) будут расти, а экономическая и политическая ситуация в мире (инфляция, ключевая ставка ФРС, геополитические конфликты и т.д.) – усугубляться, оба рынка продолжат падение. Если ухудшатся не все показатели, то возможно расхождение в трендах.

Как и фондовый рынок, криптовалюта пошла на дно. За считанные часы биткоин, едва не достигнув $21000, обрушился практически на 1000 долларов.

И это не первый случай взаимосвязи между такими, казалось бы, разными сферами, как фондовый и криптовалютный рынок. Согласно The Block, с 2020 года между ними наблюдается преимущественно положительная корреляция, которая в отдельные периоды достигала максимально высоких показателей.

Корреляция биткоина с индексами S&P 500 и Nasdaq Composite

В чем же ее секрет?

Игра по-крупному

Изначально сильная положительная корреляция между рынками неоднократно сменялась сильной отрицательной – было сложно говорить об определенной взаимозависимости между ними. Однако ситуация изменилась в 2020 году, когда грянул коронавирус.

Во время пандемии государства активно вводили режим самоизоляции, закрывали границы, ограничивали экспорт. Глобальные цепочки поставок оказались нарушены. Что это значит для мира, где сырье добывается в одном месте, компоненты заготавливаются в другом, а конечный продукт получается в третьем? Дефицит товаров, рост производственных издержек, закрытие предприятий. В итоге, по данным World Bank, вырос индекс потребительских цен (с 1,9% до 3,4%).

Инфляция в мире

Обстановка в США гораздо хуже: согласно Trading Economics, инфляция стала самой высокой за последние 40 лет. В июне 2022 года она превысила 9%.

Инфляция в США

При обесценении денег и низкой ключевой ставке предприятия, включая крупные компании, могли вкладывать свободные средства в более надежные активы, которые не подвержены влиянию инфляции. Таковым считался биткоин, этакое «цифровое золото», которое притянуло капитал «китов».

Только взгляните на график общей рыночной капитализации криптовалют. Он буквально взлетел в 2020 году!

А на этом графике от BitcoinTreasuries.net виден молниеносный взлет резервов в биткоинах.

Резервы в биткоинах

На сегодняшний день они принадлежат таким крупным компаниям, как MicroStrategy (NASDAQ:MSTR), Tesla (NASDAQ:TSLA) и многим другим. То есть теперь гиганты фондового рынка стали влиять и на криптовалютный.

Список компаний с крупнейшими резервами в биткоинах

А причем тут ключевая ставка?

В марте 2022 года ФРС США впервые за четыре года повысила ключевую ставку, что обернулось падением на рынках. За последние месяцы, согласно Investing.com, она продолжала повышаться, пока не превысила февральские показатели в 16 раз!

Решение по процентной ставке ФРС США

Под процентную ставку выдаются кредиты в коммерческих банках. При росте показателя компании неохотно берут заемные средства и в итоге распоряжаются гораздо меньшим капиталом. Темпы производства и прибыль падают, что снижает стоимость акций и, соответственно, фондовые индексы.

Кроме того, уменьшаются стимулы инвестировать в различные активы, включая цифровые. Именно поэтому в 2022 году компании начали выводить средства с криптовалютного рынка, из-за чего тот резко упал. Графики общей рыночной капитализации криптовалют и сбережений в биткоинах наглядно показывают медвежий настрой инвесторов.

Итог

Перспективы корреляции довольно туманны: на них влияют многие переменные. Если риски на криптовалютном рынке (затраты на майнинг, государственные ограничения криптовалютной индустрии и т.д.) будут расти, а экономическая и политическая ситуация в мире (инфляция, ключевая ставка ФРС, геополитические конфликты и т.д.) – усугубляться, оба рынка продолжат падение. Если ухудшатся не все показатели, то возможно расхождение в трендах.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба