В середине ноября Сбер впервые с февраля 2022 года представил финансовые результаты по РПБУ за 10 месяцев. Вот главные из них:

Чистая прибыль компании в октябре 2022 года выросла на 12,4% — с 109,2 до 122,8 млрд рублей — в сравнении с аналогичным периодом прошлого года.

Количество активных розничных клиентов с начала года увеличилось на 2,2 млн человек — до 106 млн пользователей.

Розничный кредитный портфель увеличился на 9%, если учитывать деньги физлиц, и на 11,9%, если говорить о юрлицах.

С начала года Сбер почти вдвое сократил долю активов, номинированных в долларах и евро. Девалютизация баланса банка снижает его риски и способствует росту прибыльности.

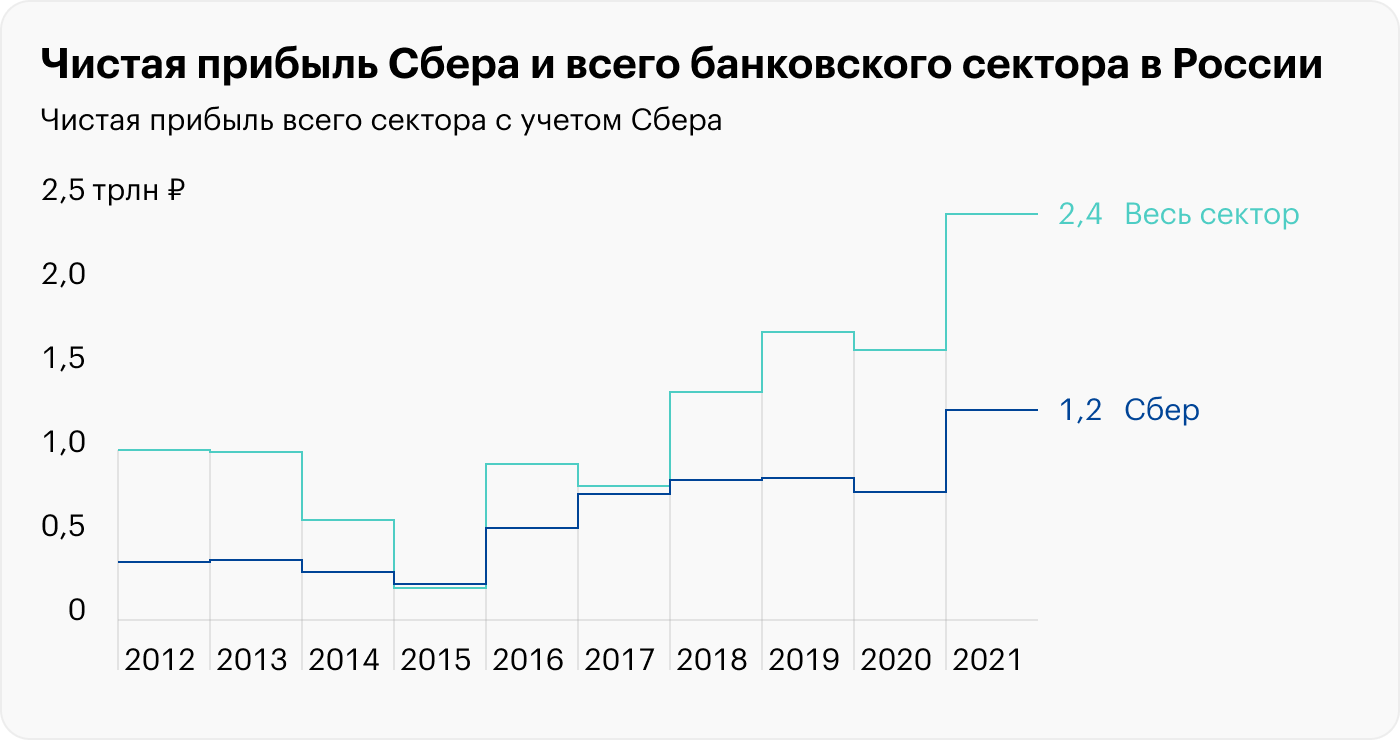

Сбер (MOEX: SBER) — крупнейший российский банк по активам, собственному капиталу, чистой прибыли и другим показателям.

Как санкции ударили по Сберу

В 2022 году на компанию пришелся основной санкционный удар США и ЕС, которые отключили банк от SWIFT и заблокировали все его активы в своих юрисдикциях.

В 2021 году основные иностранные офисы финансовой организации располагались в ЕС, Великобритании, Швейцарии, Индии, Китае, Казахстане и Беларуси. А сразу после ввода новых санкций банку пришлось быстро уйти из недружественных стран.

Оперативный уход не спас банк от огромных убытков в первой половине 2022 года. По словам главы компании Германа Грефа, Сбер тогда пережил сложные времена, ему пришлось создавать значительный объем резервов.

В сентябре Сбер и ВТБ прогнозировали, что российский банковский сектор сможет вернуться к прибыльности только в 2023 году, а в 2022 суммарный результат местных компаний останется в отрицательной зоне. Но Сбер уже в августе вернулся к прибыльности.

Финансовые результаты

Сбер по итогам 10 месяцев 2022 года смог выйти в прибыль, заработав около 50 млрд рублей. Прибыль упала на 95,2% за 10 месяцев по отношению к 2021 году — в основном это эффект создания повышенных резервов.

Ежемесячная чистая прибыль банка в октябре увеличилась на 12,4% — до 122,8 млрд рублей. Максимальное значение по РПБУ компания зафиксировала в июле 2021 года — 126,8 млрд рублей.

Такой финансовый результат объясняется в основном стабилизацией ситуации: в 1 полугодии банк создал значительный объем резервов из-за реализовавшихся рисков. Но начиная с 2 полугодия объем резервирования уже вернулся на докризисные уровни.

Падение прибыли за 10 месяцев было ожидаемо, неожиданность — это высокая прибыль за октябрь

Кирилл Комаров аналитик Тинькофф Инвестиций

Прибыль Сбера упала на 95,2% год к году в основном из-за начисления резервов в 1 половине года. Падение объясняется тем, что у банков в случае кризисов есть потери по кредитам.

Эти потери происходят не сразу, но банки сразу создают под это резервы. По факту деньги не потеряны, они просто отложены в сторону. Если риски не реализуются, их достанут обратно и начислят себе как прибыль в будущих периодах.

По данным ЦБ, убыток всей банковской отрасли за полгода составил 1,5 трлн рублей. Большая часть этого убытка — это как раз создание резервов под будущие убытки, которые случатся на горизонте года. То есть падение прибыли Сбера за 10 месяцев было ожидаемо, неожиданность — это высокая прибыль за октябрь.

Эта прибыльность — результат, кроме всего прочего, того, что банк перестал создавать резервы в таких огромных масштабах. В октябре начисление резервов было на уровне 2021 года.

Проблема в том, что по его отчету не видно, как эта прибыль образовалась. Возможно, это разовая вещь, например октябрь оказался удачным месяцем по какому-то показателю.

В любом случае числа выглядят неплохо, основные экономические шоки к октябрю уже стабилизировались, и, если тренд сохранится в ноябре и декабре, есть надежда, что в следующем году банк действительно вернется к выплате дивидендов.

Увеличилась не только чистая прибыль, но и все остальные показатели. Чистый процентный доход банка год к году вырос на 9,8% — до 158,8 млрд рублей, а чистый комиссионный доход — на 17,6%, до 56,8 млрд рублей, на фоне роста объема переводов, платежей и эквайринга на 21%. Операционные расходы в октябре 2022 года снизились на 0,6% — до 64,4 млрд рублей — за счет новой программы повышения эффективности бизнеса.

Основные финансовые результаты Сбера, млрд рублей

Греф пообещал дивиденды

Кроме финансовых результатов Сбер раскрыл ряд других параметров. Совокупный кредитный портфель банка за год увеличился на 11,7% — с 26,5 до 29,6 трлн рублей — за счет роста выдачи займов корпоративным клиентам.

Качество кредитного портфеля компании даже немного улучшилось: доля просроченной задолженности всего на 2,2% ниже уровня конца прошлого года.

Кроме этого, компании удалось увеличить свою клиентскую базу: количество розничных клиентов выросло до 106 млн человек, юридических лиц — до 3 млн человек.

Общее число пользователей подписок «Сберпрайм» составило 5,1 млн аккаунтов, основной спрос от клиентов пришелся на относительно новое предложение «Сберпрайм+». Количество участников программы лояльности «Сберспасибо» увеличилось до 64,6 млн человек.

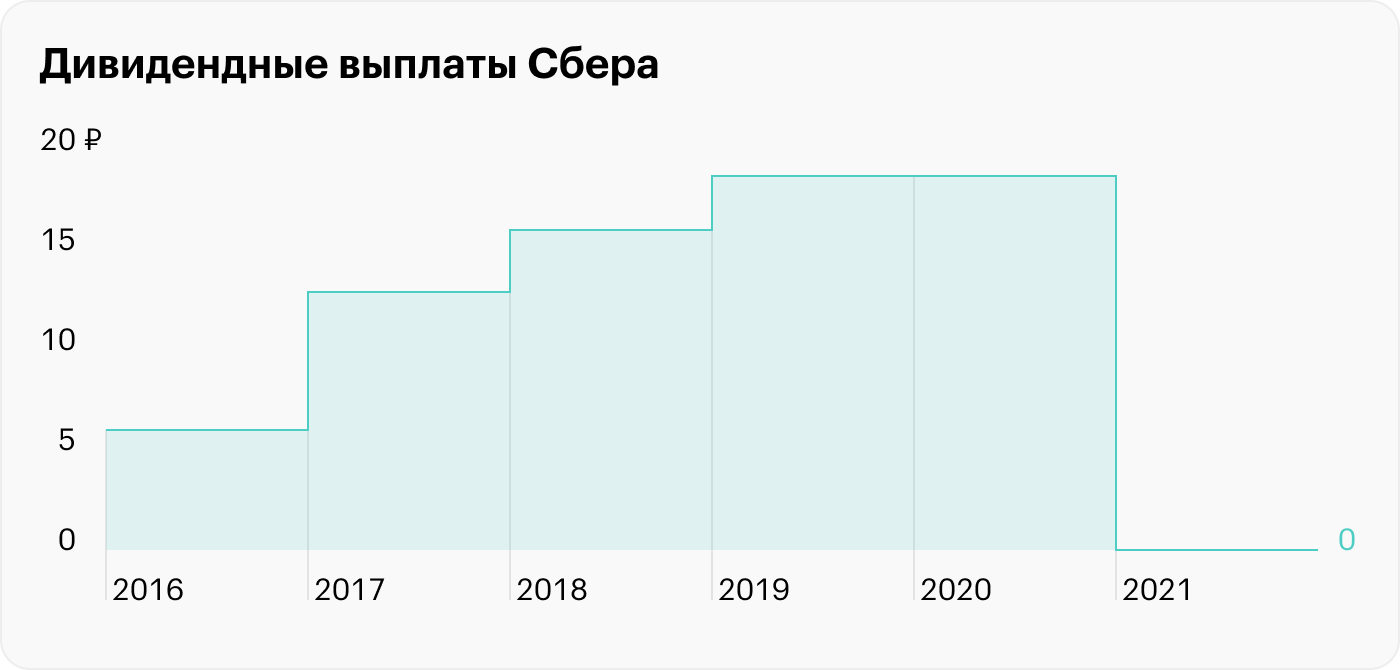

Глава банка пообещал, что компания, начиная с отчетности за октябрь 2022 года, будет далее на регулярной основе раскрывать информацию и публиковать результаты по итогам каждого месяца. Улучшение финансовых показателей позволит компании вернуться к распределению дивидендов в 2023 году, сказал Греф.

Что в итоге

Сбер представил отличные финансовые результаты: чистый комиссионный доход увеличился на 17,6%, чистая прибыль — на 12,4% в сравнении с прошлым периодом. Вдобавок менеджмент анонсировал возвращение к дивидендным выплатам в 2023 году. Таких показателей рынок явно не ожидал, поэтому акции банка к середине дня выросли на 5,5%.

Акции Сбера покупать однозначно стоит, так как текущая оценка банка относительно его собственного капитала очень низкая и лишь немного превышает значение 0,5. Для сравнения: с 2017 по 2021 год этот показатель в среднем почти всегда превышал единицу.

Чистая прибыль компании в октябре 2022 года выросла на 12,4% — с 109,2 до 122,8 млрд рублей — в сравнении с аналогичным периодом прошлого года.

Количество активных розничных клиентов с начала года увеличилось на 2,2 млн человек — до 106 млн пользователей.

Розничный кредитный портфель увеличился на 9%, если учитывать деньги физлиц, и на 11,9%, если говорить о юрлицах.

С начала года Сбер почти вдвое сократил долю активов, номинированных в долларах и евро. Девалютизация баланса банка снижает его риски и способствует росту прибыльности.

Сбер (MOEX: SBER) — крупнейший российский банк по активам, собственному капиталу, чистой прибыли и другим показателям.

Как санкции ударили по Сберу

В 2022 году на компанию пришелся основной санкционный удар США и ЕС, которые отключили банк от SWIFT и заблокировали все его активы в своих юрисдикциях.

В 2021 году основные иностранные офисы финансовой организации располагались в ЕС, Великобритании, Швейцарии, Индии, Китае, Казахстане и Беларуси. А сразу после ввода новых санкций банку пришлось быстро уйти из недружественных стран.

Оперативный уход не спас банк от огромных убытков в первой половине 2022 года. По словам главы компании Германа Грефа, Сбер тогда пережил сложные времена, ему пришлось создавать значительный объем резервов.

В сентябре Сбер и ВТБ прогнозировали, что российский банковский сектор сможет вернуться к прибыльности только в 2023 году, а в 2022 суммарный результат местных компаний останется в отрицательной зоне. Но Сбер уже в августе вернулся к прибыльности.

Финансовые результаты

Сбер по итогам 10 месяцев 2022 года смог выйти в прибыль, заработав около 50 млрд рублей. Прибыль упала на 95,2% за 10 месяцев по отношению к 2021 году — в основном это эффект создания повышенных резервов.

Ежемесячная чистая прибыль банка в октябре увеличилась на 12,4% — до 122,8 млрд рублей. Максимальное значение по РПБУ компания зафиксировала в июле 2021 года — 126,8 млрд рублей.

Такой финансовый результат объясняется в основном стабилизацией ситуации: в 1 полугодии банк создал значительный объем резервов из-за реализовавшихся рисков. Но начиная с 2 полугодия объем резервирования уже вернулся на докризисные уровни.

Падение прибыли за 10 месяцев было ожидаемо, неожиданность — это высокая прибыль за октябрь

Кирилл Комаров аналитик Тинькофф Инвестиций

Прибыль Сбера упала на 95,2% год к году в основном из-за начисления резервов в 1 половине года. Падение объясняется тем, что у банков в случае кризисов есть потери по кредитам.

Эти потери происходят не сразу, но банки сразу создают под это резервы. По факту деньги не потеряны, они просто отложены в сторону. Если риски не реализуются, их достанут обратно и начислят себе как прибыль в будущих периодах.

По данным ЦБ, убыток всей банковской отрасли за полгода составил 1,5 трлн рублей. Большая часть этого убытка — это как раз создание резервов под будущие убытки, которые случатся на горизонте года. То есть падение прибыли Сбера за 10 месяцев было ожидаемо, неожиданность — это высокая прибыль за октябрь.

Эта прибыльность — результат, кроме всего прочего, того, что банк перестал создавать резервы в таких огромных масштабах. В октябре начисление резервов было на уровне 2021 года.

Проблема в том, что по его отчету не видно, как эта прибыль образовалась. Возможно, это разовая вещь, например октябрь оказался удачным месяцем по какому-то показателю.

В любом случае числа выглядят неплохо, основные экономические шоки к октябрю уже стабилизировались, и, если тренд сохранится в ноябре и декабре, есть надежда, что в следующем году банк действительно вернется к выплате дивидендов.

Увеличилась не только чистая прибыль, но и все остальные показатели. Чистый процентный доход банка год к году вырос на 9,8% — до 158,8 млрд рублей, а чистый комиссионный доход — на 17,6%, до 56,8 млрд рублей, на фоне роста объема переводов, платежей и эквайринга на 21%. Операционные расходы в октябре 2022 года снизились на 0,6% — до 64,4 млрд рублей — за счет новой программы повышения эффективности бизнеса.

Основные финансовые результаты Сбера, млрд рублей

Греф пообещал дивиденды

Кроме финансовых результатов Сбер раскрыл ряд других параметров. Совокупный кредитный портфель банка за год увеличился на 11,7% — с 26,5 до 29,6 трлн рублей — за счет роста выдачи займов корпоративным клиентам.

Качество кредитного портфеля компании даже немного улучшилось: доля просроченной задолженности всего на 2,2% ниже уровня конца прошлого года.

Кроме этого, компании удалось увеличить свою клиентскую базу: количество розничных клиентов выросло до 106 млн человек, юридических лиц — до 3 млн человек.

Общее число пользователей подписок «Сберпрайм» составило 5,1 млн аккаунтов, основной спрос от клиентов пришелся на относительно новое предложение «Сберпрайм+». Количество участников программы лояльности «Сберспасибо» увеличилось до 64,6 млн человек.

Глава банка пообещал, что компания, начиная с отчетности за октябрь 2022 года, будет далее на регулярной основе раскрывать информацию и публиковать результаты по итогам каждого месяца. Улучшение финансовых показателей позволит компании вернуться к распределению дивидендов в 2023 году, сказал Греф.

Что в итоге

Сбер представил отличные финансовые результаты: чистый комиссионный доход увеличился на 17,6%, чистая прибыль — на 12,4% в сравнении с прошлым периодом. Вдобавок менеджмент анонсировал возвращение к дивидендным выплатам в 2023 году. Таких показателей рынок явно не ожидал, поэтому акции банка к середине дня выросли на 5,5%.

Акции Сбера покупать однозначно стоит, так как текущая оценка банка относительно его собственного капитала очень низкая и лишь немного превышает значение 0,5. Для сравнения: с 2017 по 2021 год этот показатель в среднем почти всегда превышал единицу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба