11 ноября 2022 investing.com Крамер Майкл

Сезон отчетности за третий квартал оказался для S&P 500 лучше ожиданий — как прибыль, так и выручка превзошли прогнозы. Однако давление на рынки, вероятно, будут оказывать перспективы на будущее с учетом того, что прогнозы по прибыли для Nasdaq и S&P 500 на 2023 год стремительно снижаются.

При снижении прогнозов по прибыли коэффициент P/E, вероятно, будет расти, особенно если цены будут оставаться на текущих уровнях. На настоящий момент S&P 500 и Nasdaq можно назвать справедливо оцененными: акции не дешевы, но и не дороги. Однако это означает ограниченность пространства для роста рынка с учетом того, что снижение прибыли, вероятно, будет толкать соотношение P/E вверх.

Прогнозы по прибыли снижаются

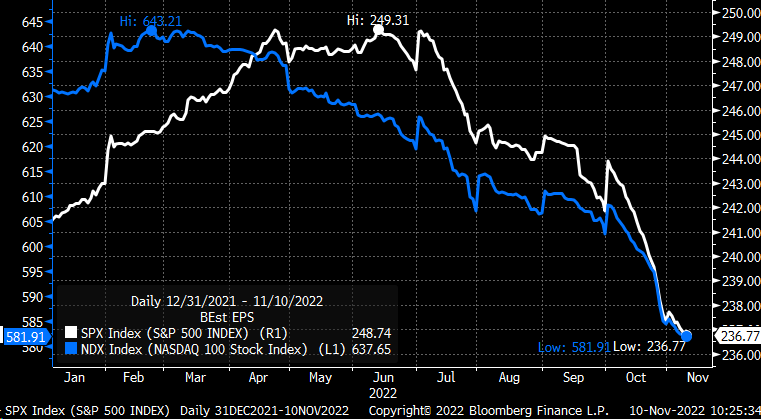

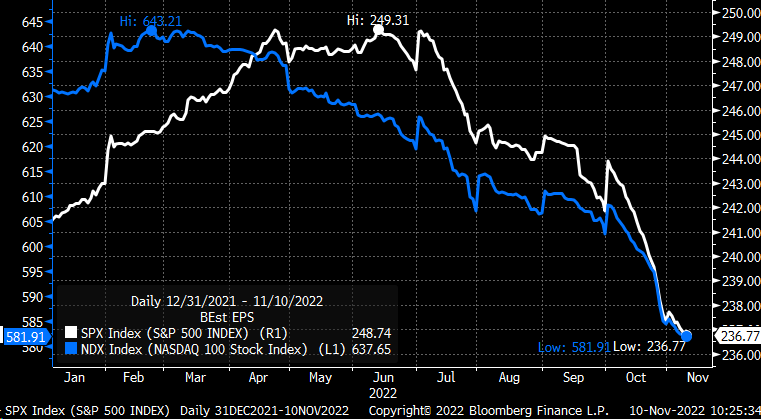

Прогноз по прибыли S&P 500 снизился примерно до $236,77 с пика в районе $249,31. Прогноз по прибыли Nasdaq 100 на 2023 год снизился до $581,91 с $643,21 в феврале. Это очень резкое снижение, причем оно в основном пришлось на октябрь.

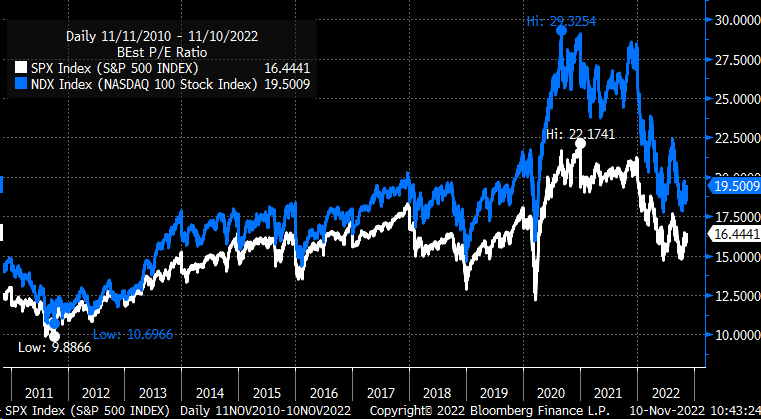

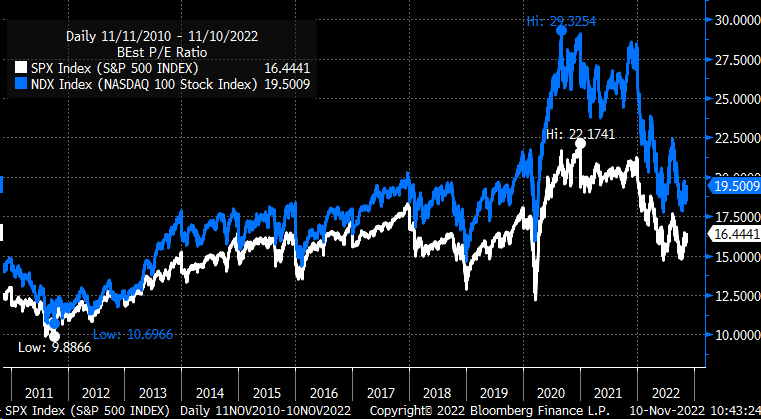

В результате коэффициент P/E для S&P 500 повысился примерно до 16,4, а для Nasdaq 100 — приблизительно до 19,5.

Оба коэффициента находятся существенно ниже рыночного пика, но по-прежнему остаются у верхней границы своих исторических диапазонов, а это чревато проблемами, если прогнозы по прибыли продолжат снижаться.

Рынок в боковике

Переоцененность рынка ограничивает пространство для роста акций в долгосрочной перспективе. Например, форвардный коэффициент P/E на уровне 17 кажется адекватным, но он означает, что пространство для роста индекса ограничено примерно уровнем 4000 пунктов.

Однако по мере дальнейшего снижения прогнозов по прибыли, которое можно ожидать с учетом замедления экономики из-за ужесточения денежно-кредитной политики, уровни, при которых S&P 500 будет торговаться с коэффициентом 17 к прибыли на следующий год, также снизятся. Таким образом, оценка, вероятно, будет ограничивать рост рынка, особенно с учетом ожиданий инвесторов.

Это может оказаться ключевым моментом, поскольку, если ФРС не смягчит свой курс, рынок в лучшем случае будет оставаться в боковике с P/E в диапазоне между 14 и 17, который сохраняется уже годами. Этот диапазон предполагает, что S&P 500 будет торговаться где-то между 3300 и 4000, пока ситуация не изменится коренным образом.

Либо ФРС должна будет изменить свой курс на ужесточение денежно-кредитной политики, либо же мы должны получить свидетельства того, что в экономике вряд ли наступит рецессия, чтобы прогнозы по прибыли перестали снижаться или начали расти. В противном случае устойчивое ралли рынка будет ограничено повышением оценок и снижением прогнозов по прибыли.

При снижении прогнозов по прибыли коэффициент P/E, вероятно, будет расти, особенно если цены будут оставаться на текущих уровнях. На настоящий момент S&P 500 и Nasdaq можно назвать справедливо оцененными: акции не дешевы, но и не дороги. Однако это означает ограниченность пространства для роста рынка с учетом того, что снижение прибыли, вероятно, будет толкать соотношение P/E вверх.

Прогнозы по прибыли снижаются

Прогноз по прибыли S&P 500 снизился примерно до $236,77 с пика в районе $249,31. Прогноз по прибыли Nasdaq 100 на 2023 год снизился до $581,91 с $643,21 в феврале. Это очень резкое снижение, причем оно в основном пришлось на октябрь.

В результате коэффициент P/E для S&P 500 повысился примерно до 16,4, а для Nasdaq 100 — приблизительно до 19,5.

Оба коэффициента находятся существенно ниже рыночного пика, но по-прежнему остаются у верхней границы своих исторических диапазонов, а это чревато проблемами, если прогнозы по прибыли продолжат снижаться.

Рынок в боковике

Переоцененность рынка ограничивает пространство для роста акций в долгосрочной перспективе. Например, форвардный коэффициент P/E на уровне 17 кажется адекватным, но он означает, что пространство для роста индекса ограничено примерно уровнем 4000 пунктов.

Однако по мере дальнейшего снижения прогнозов по прибыли, которое можно ожидать с учетом замедления экономики из-за ужесточения денежно-кредитной политики, уровни, при которых S&P 500 будет торговаться с коэффициентом 17 к прибыли на следующий год, также снизятся. Таким образом, оценка, вероятно, будет ограничивать рост рынка, особенно с учетом ожиданий инвесторов.

Это может оказаться ключевым моментом, поскольку, если ФРС не смягчит свой курс, рынок в лучшем случае будет оставаться в боковике с P/E в диапазоне между 14 и 17, который сохраняется уже годами. Этот диапазон предполагает, что S&P 500 будет торговаться где-то между 3300 и 4000, пока ситуация не изменится коренным образом.

Либо ФРС должна будет изменить свой курс на ужесточение денежно-кредитной политики, либо же мы должны получить свидетельства того, что в экономике вряд ли наступит рецессия, чтобы прогнозы по прибыли перестали снижаться или начали расти. В противном случае устойчивое ралли рынка будет ограничено повышением оценок и снижением прогнозов по прибыли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба