14 ноября 2022 РБК Quote

С помощью ошибки слежения инвестор может оценить, насколько близок биржевой фонд к индексу, за которым он следует. От чего зависит ошибка слежения и зачем ее стоит знать — в обзоре «РБК Инвестиции»

Что такое ошибка слежения

Среднестатистический инвестор сталкивается с понятием «ошибка слежения» при принятии решения о покупке паев биржевого фонда (ETF) — по сути она отражает, насколько точно фонд отслеживает индекс. Чем меньше ошибка слежения, тем лучше — инвестор может рассчитывать, что доходность фонда наиболее приближена к отслеживаемому индексу, а значит, в момент покупки и продажи пая ETF он получит ту же доходность, что и эталонный индекс за минусом комиссий.

Цель оценки, то есть расчета ошибки слежения, — это анализ качества следования индексу, рассказали эксперты «ВТБ Мои Инвестиции ». Допустимым считается показатель отклонения фонда от динамики индекса на уровне 0,5% и ниже.

Директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров назвал три ключевых фактора, оказывающих влияние на ошибку слежения:

комиссия управляющей компании;

комиссия инфраструктуры;

качество исполнения заявок в фонде (execution).

По его словам, все три фактора по российским фондам значительно уступают иностранной инфраструктуре. «Первые два фактора — это производная от размера фонда. По сути управляющему не важно — управлять портфелем на ₽100 млн или на ₽100 млрд, он совершает практически одинаковый набор действий, ориентируясь лишь на ликвидность. И здесь включается, в том числе, третий фактор. Качество исполнения сделок напрямую зависит от ликвидности рынка. Например, на американском рынке акций «проскальзываний» практически нет. Ликвидность огромная и позволяет оперировать многомиллиардными активами без существенного давления на цену. На российском же рынке облигаций порой даже сложно совершить операцию в ОФЗ на ₽100 млн, не подвинув своими действиями рыночную котировку», — объяснил Артем Майоров.

Низкая ликвидность бумаги часто сопровождается большой разницей между ее ценами покупки и продажи, то есть спредом. Соответственно, когда фонд пересматривает состав своего портфеля, он вынужден покупать или продавать активы по ценам, значительно отличающимся от рыночных.

Как работает ошибка слежения для российского инвестора

В России наиболее близким аналогом ETF считается биржевой паевой инвестиционный фонд (БПИФ), однако, ни законодательно, ни регуляторно управляющие компании не обязаны ни следовать за заявленным индексом, ни публиковать ошибку слежения. В то время как у иностранных ETF есть требование по максимально точному отслеживанию индекса-ориентира — как правило, не более 0,1% в день, большее отклонение повлечет расследование регулятора той страны, в чьей юрисдикции работает провайдер фонда.

«В явном виде управляющие из России не заинтересованы показывать ошибку следования, так как она может превышать 1% и, например, для фондов облигаций (где традиционно невысокая доходность — прим. «РБК Инвестиции»), это уже не очень интересно клиенту», — говорит директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров.

Но способы узнать ошибку слежения у российских инвесторов есть — это можно сделать через разного рода агрегаторы, например rusetfs.com, которые позволяют сравнивать полную доходность фонда и отслеживаемого индекса, и с помощью этих данных посчитать ошибку.

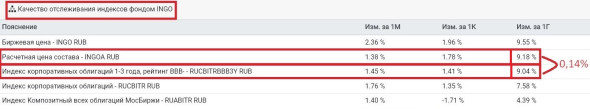

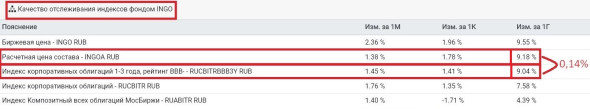

Пример самостоятельной оценки ошибки слежения для фонда «Ингосстрах — корпоративные облигации» (INGO) с помощью данных с сайта rusetf.com (Фото: Скриншот с сайта rusetf.com)

Для самостоятельного расчета ошибки следования необходимо соотнести доходность, которую дал за выбранный период БПИФ, с доходностью индекса за тот же период. Разница в данных доходностях и есть ошибка следования, рассказали эксперты «ВТБ Мои Инвестиции».

Российский инвестор может использовать готовые данные по ошибке слежения, которые публикуют фонды ETF. Например, по большинству фондов FinEx по-прежнему рассчитываются ошибки слежения, так как расчет стоимости их чистых активов продолжается, несмотря на то, что по ним нет торгов на Московской бирже.

Фонды Finex на рынок США (FXUS), IT-рынок США (FXIT) и на золото (FXGD) демонстрируют ошибки слежения на уровне 0,06-0,08%, согласно данным по итогам трех кварталов 2022 года, которые проанализировал «ИТФ Консалтинг».

Сравнительный анализ ошибок слежения российских БПИФ и FinEx ETF (Фото: «ИТФ Консалтинг»)

«Cредние ошибки слежения в российских БПИФ на те же активы колеблются от 4,8% до 17,58% годовых», — рассказал директор по аналитике и исследованиям «ИТФ Консалтинг» Данил Логинов. Он добавил, что для сравнительного анализа были рассчитаны ошибки слежения для БПИФ, которые торгуются на Московской бирже более одного года.

Что такое ошибка слежения

Ошибка слежения (следования, отслеживания, англ. tracking error) — это отклонение дневных доходностей фонда от эталонного индекса-бенчмарка или портфеля ценных бумаг , на который ориентирован фонд. Ошибка слежения рассчитывается по дневным доходностям и приводится в качестве показателя как среднегодовое значение.

Среднестатистический инвестор сталкивается с понятием «ошибка слежения» при принятии решения о покупке паев биржевого фонда (ETF) — по сути она отражает, насколько точно фонд отслеживает индекс. Чем меньше ошибка слежения, тем лучше — инвестор может рассчитывать, что доходность фонда наиболее приближена к отслеживаемому индексу, а значит, в момент покупки и продажи пая ETF он получит ту же доходность, что и эталонный индекс за минусом комиссий.

Цель оценки, то есть расчета ошибки слежения, — это анализ качества следования индексу, рассказали эксперты «ВТБ Мои Инвестиции ». Допустимым считается показатель отклонения фонда от динамики индекса на уровне 0,5% и ниже.

Директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров назвал три ключевых фактора, оказывающих влияние на ошибку слежения:

комиссия управляющей компании;

комиссия инфраструктуры;

качество исполнения заявок в фонде (execution).

По его словам, все три фактора по российским фондам значительно уступают иностранной инфраструктуре. «Первые два фактора — это производная от размера фонда. По сути управляющему не важно — управлять портфелем на ₽100 млн или на ₽100 млрд, он совершает практически одинаковый набор действий, ориентируясь лишь на ликвидность. И здесь включается, в том числе, третий фактор. Качество исполнения сделок напрямую зависит от ликвидности рынка. Например, на американском рынке акций «проскальзываний» практически нет. Ликвидность огромная и позволяет оперировать многомиллиардными активами без существенного давления на цену. На российском же рынке облигаций порой даже сложно совершить операцию в ОФЗ на ₽100 млн, не подвинув своими действиями рыночную котировку», — объяснил Артем Майоров.

Низкая ликвидность бумаги часто сопровождается большой разницей между ее ценами покупки и продажи, то есть спредом. Соответственно, когда фонд пересматривает состав своего портфеля, он вынужден покупать или продавать активы по ценам, значительно отличающимся от рыночных.

Как работает ошибка слежения для российского инвестора

В России наиболее близким аналогом ETF считается биржевой паевой инвестиционный фонд (БПИФ), однако, ни законодательно, ни регуляторно управляющие компании не обязаны ни следовать за заявленным индексом, ни публиковать ошибку слежения. В то время как у иностранных ETF есть требование по максимально точному отслеживанию индекса-ориентира — как правило, не более 0,1% в день, большее отклонение повлечет расследование регулятора той страны, в чьей юрисдикции работает провайдер фонда.

«В явном виде управляющие из России не заинтересованы показывать ошибку следования, так как она может превышать 1% и, например, для фондов облигаций (где традиционно невысокая доходность — прим. «РБК Инвестиции»), это уже не очень интересно клиенту», — говорит директор департамента управления активами УК «Ингосстрах-Инвестиции» Артем Майоров.

Но способы узнать ошибку слежения у российских инвесторов есть — это можно сделать через разного рода агрегаторы, например rusetfs.com, которые позволяют сравнивать полную доходность фонда и отслеживаемого индекса, и с помощью этих данных посчитать ошибку.

Пример самостоятельной оценки ошибки слежения для фонда «Ингосстрах — корпоративные облигации» (INGO) с помощью данных с сайта rusetf.com (Фото: Скриншот с сайта rusetf.com)

Для самостоятельного расчета ошибки следования необходимо соотнести доходность, которую дал за выбранный период БПИФ, с доходностью индекса за тот же период. Разница в данных доходностях и есть ошибка следования, рассказали эксперты «ВТБ Мои Инвестиции».

Российский инвестор может использовать готовые данные по ошибке слежения, которые публикуют фонды ETF. Например, по большинству фондов FinEx по-прежнему рассчитываются ошибки слежения, так как расчет стоимости их чистых активов продолжается, несмотря на то, что по ним нет торгов на Московской бирже.

Фонды Finex на рынок США (FXUS), IT-рынок США (FXIT) и на золото (FXGD) демонстрируют ошибки слежения на уровне 0,06-0,08%, согласно данным по итогам трех кварталов 2022 года, которые проанализировал «ИТФ Консалтинг».

Сравнительный анализ ошибок слежения российских БПИФ и FinEx ETF (Фото: «ИТФ Консалтинг»)

«Cредние ошибки слежения в российских БПИФ на те же активы колеблются от 4,8% до 17,58% годовых», — рассказал директор по аналитике и исследованиям «ИТФ Консалтинг» Данил Логинов. Он добавил, что для сравнительного анализа были рассчитаны ошибки слежения для БПИФ, которые торгуются на Московской бирже более одного года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба