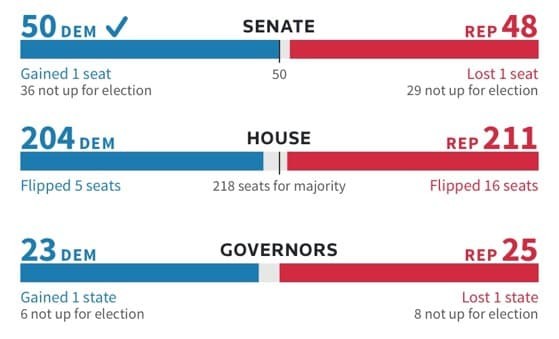

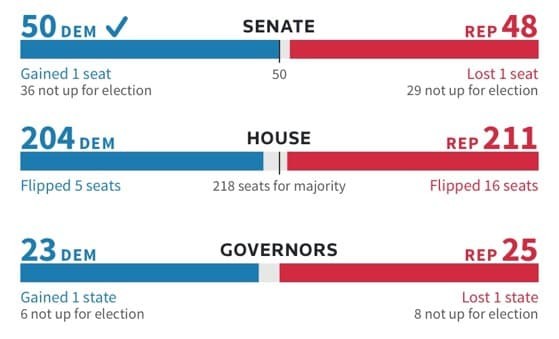

Одним из ключевых политических и экономических событий прошлой недели стали выборы в США. Многие делали ставку на то, что если победят республиканцы, то они могут отказаться от поддержки Украины и начать переговоры с Россией. Однако республиканцы в явном виде не говорили о прекращении помощи, а вся риторика Демократической партии больше похожа на политическую игру, чем на реальное положение вещей. По состоянию на утро понедельника, 14 ноября, республиканцы одерживают победу в двух направлениях — на выборах в Палату представителей и выборах губернаторов.

Предварительные итоги выборов в США. Источник: reuters.com

Однако, скорее всего, российский рынок может растерять позиции, набранные на позитивных ожиданиях, так как отсутствуют драйверы роста — рубль по-прежнему сильный, с 5 декабря начнёт действовать эмбарго и потолок цен на российскую нефть, а крупные дивиденды уже выплачены или объявлены. Несмотря на это, аналитики стараются найти интересные рекомендации для покупок.

В данном обзоре мы рассмотрим инвестиционные идеи по акциям «Сбербанка», «РУСАЛа», «Магнита» и VK.

«Сбер» растёт на словах Грефа

На днях председатель правления «Сбербанка» (SBER) Герман Греф заявил о восстановлении прибыльности компании — за первые десять месяцев 2022 г. прибыль по РСБУ составила 50 млрд руб. При этом её основная часть пришлась на октябрь — 122,8 млрд руб. Кроме того, Греф сообщил, что банк возвращается к регулярному раскрытию информации и будет публиковать ежемесячные отчёты. Ещё одним позитивным сигналом для инвесторов стало заявление об отсутствии ограничений для выплаты дивидендов в ближайшие годы.

Аналитики считают, что чистая прибыль «Сбера» по итогам года может достичь 250 млрд руб. Исходя из этого, годовой дивиденд, если банк решит его выплатить, может составить 5,5 руб., или 4,1% дивидендной доходности. На этом фоне аналитики предлагают покупать акции «Сбера» с целью 165 руб.

На прошлой неделе вышло много позитивных новостей, связанных со «Сбербанком». Однако параллельно с ними звучат заявления ЦБ РФ, который советует финансовым организациям приготовиться к убыткам из-за того, что придётся признавать потери по кредитам граждан и компаний. Кроме того, Центробанк, стараясь избежать долгового кризиса, планирует ограничить выдачу самых рискованных займов. По оценке ЦБ РФ, за три года не будет выдано около 800 млрд руб., соответственно, банки могут недосчитаться около 80 млрд руб. прибыли. Однако эта инициатива начнёт действовать только с 2023 г. А пока банки сами отпугивают клиентов, повышая ставку на кредиты и отказывая в их выдаче.

Социально-политическая неопределённость и ужесточение условий провоцируют снижение интереса населения к кредитам и ипотекам. При этом качество активов остаётся стабильным — доля неработающих кредитов осталась на уровне 2,2%.

Также стоит отметить правильную стратегию менеджмента «Сбербанка» — с начала года было закрыто 868 отделений, что позволит компании сохранять более 20 млрд руб. в год. Кроме того, «Сбер» продаёт просроченные долги — данная мера позволяет стабилизировать долю неработающих кредитов, а также экономить.

Несмотря на хорошие результаты по РСБУ и заявления Грефа, банковский сектор по-прежнему находится в высокой зоне риска, так как пик кризиса ещё не пройден, а негативный эффект может быть отсроченным.

С технической точки зрения акции «Сбербанка» подходят к верхней границе консолидации, поэтому покупать сейчас опасно, так как бумаги могут отбиться и вернуться к нижней границе. В данном случае целесообразно дождаться пробоя верхней границы с последующим тестом или снижения к нижней границе боковика.

Динамика изменения стоимости акций «Сбербанка», 2021 — ноябрь 2022. Источник: сайт Мосбиржи

«РУСАЛ»: алюминиевая лихорадка может пойти не по плану

В одном из прошлых обзоров мы уже говорили, что у «РУСАЛа» (RUAL) появились проблемы с поставками глинозёма. Однако ситуация постепенно нормализуется — в этой инвестиционной идее аналитики отмечают, что компании удалось преодолеть глинозёмный кризис за счёт роста поставок сырья из Китая, сохранив при этом операционную рентабельность.

Авторы идеи пишут, что результаты компании за I полугодие 2022 г. выглядят неплохо — объём производства алюминия у «РУСАЛа» остаётся на уровне 1,9 млн т. И хотя продажи сократились на 12%, компания смогла увеличить выручку на 31,3% за счёт высоких цен реализации. Доля продаж алюминия в Америку уменьшилась, а в Европу и Азию выросла. Ещё одним позитивным драйвером стал возврат «РУСАЛа» к выплате дивидендов, но пока нет уверенности относительно стабильности последующих выплат.

Ключевыми рисками для компании по-прежнему являются высокая зависимость от поставок за рубеж, динамика цен на сырьё и продукцию, а также снижение доходов после окончания действия акционерного соглашения с «Норникелем» (GMKN). Несмотря на это, аналитики считают, что у акций «РУСАЛа» есть апсайд более 33%.

Ранее прямые санкции против компании отсутствовали, но алюминиевый гигант столкнулся с косвенными ограничениями на поставку глинозёма из Австралии, а также с остановкой работы завода в Николаеве. По словам аналитиков, «РУСАЛу» удалось компенсировать снижение поставок сырья — на помощь пришли поставщики глинозёма из Китая и Казахстана, однако за это пришлось заплатить двойную цену (затраты на сырьё возросли в два раза). Средняя цена продажи готовой продукции стала больше на 47%, что позволило увеличить выручку на 30%, но чистая прибыль по итогам первых 6 месяцев 2022 г. снизилась почти на 17%.

Второе полугодие может оказаться не хуже, так как цены на алюминий вновь превысили 2400 долл. за тонну. Рост цен был спровоцирован риском введения запрета на российский алюминий со стороны США, а также просьбами Alcoa бойкотировать алюминий из РФ.

Также на рост цен повлияла остановка производства алюминия словацкой Slovalco из-за энергетического кризиса, в связи с которым спрос на этот металл может значительно снизиться. Уже в октябре запасы алюминия на Лондонской бирже металлов (LME) выросли на 80% после непрерывного снижения. Это объясняется как высоким риском санкций против российского алюминия, так и уменьшением спроса со стороны промышленности.

С учётом всех этих факторов остаются риски того, что в будущем компанию ждёт неполная загрузка заводов, отсрочка реализации новых инвестиционных проектов (так как сложно будет приобрести оборудование) и снижение рентабельности в случае принятия закона о регулировании внутренних цен на цветные металлы.

При этом компания остаётся интересной для инвесторов, даже несмотря на санкционные риски, так как есть вероятность, что ЕС не поддержит санкции, которые могут привести к разрушению его промышленности. Конечно, сложности уже есть, и чем дальше, тем их будет больше. Но, учитывая дефицит на рынке бокситов и алюминия, при снижении производства мы можем увидеть значительный рост цен, который затронет все государства и вынудит смягчить санкционные меры против данной отрасти. Это поможет «РУСАЛу» восстановить свои котировки.

С технической точки зрения акции компании преодолели уровень сопротивления, но лучше дождаться более высокого пробоя и теста, так как есть значительные риски ложного прохождения этой отметки.

Динамика изменения стоимости акций «РУСАЛа», апрель 2021 — ноябрь 2022. Источник: сайт Мосбиржи

«Магнит» так и манит

Аналитики предлагают покупать акции «Магнита» (MGNT), так как компания ориентирована на внутренний рынок и защищена от санкций. Финансовые расходы ритейлера поддерживаются стабильным спросом потребителей, а доля рынка растёт, даже несмотря на трудности. Кроме того, аналитики ожидают, что компания в ближайшие годы может вернуться к выплате дивидендов.

В I полугодии 2022 г. «Магнит» показал сильные операционные результаты — выручка увеличилась на 38,2% за счёт эффекта от приобретения «Дикси», открытия новых торговых точек (654 магазина) и инфляции. Сопоставимые продажи при этом выросли на 12,6% благодаря росту среднего чека на 13,1%. На момент публикации отчётности «Магнит» располагал 26,7 тыс. магазинов, 45 распределительными центрами и торговой площадью 9,3 млн м2. При этом сеть имеет хорошую территориальную диверсификацию. Однако ситуация меняется — цены растут, а реальные располагаемые доходы населения снижаются. Кроме того, в России зафиксирован самый масштабный отток платёжеспособного населения. В совокупности эти факторы могут сильно испортить годовой отчёт компании.

В конце октября «Магнит» должен был опубликовать отчётность за III квартал. Однако данных на сайте компании до сих пор нет, при этом сторонние источники указывают, что по итогам квартала компания смогла увеличить выручку на 76,2% год к году, а LFL-продажи поднялись на 48% за счёт роста трафика (на 29%) и среднего чека (на 15%). Количество торговых точек по итогам III квартала составило 34,55 тыс. благодаря открытию магазинов и дискаунтеров. Именно дискаунтеры, которые с каждым месяцем становятся всё популярнее, а также наличие собственного бренда могут принести компании дополнительную прибыль.

С технической точки зрения акции «Магнита» торгуются вблизи зоны покупок, расположенной около 4854 руб. за акцию.

Динамика изменения стоимости акций «Магнита», апрель 2021 — октябрь 2022. Источник: сайт Мосбиржи

Продажа игр идёт на пользу VK

Аналитики оценили финансовые показатели VK Company (VKCO) за III квартал 2022 г. как довольно сильные и рекомендуют покупать бумаги компании.

Из отчётности ясно, что VK фокусируется на социальных сетях и коммуникационных сервисах, которые демонстрируют хорошие результаты. Помощь компании оказывает уход западных вендоров и блокировка ряда онлайн-площадок. Благодаря этому выручка VK выросла на 21%, скорректированная EBITDA — на 16%, а чистая прибыль составила более 41 млрд руб. против 2,3 млрд чистого убытка годом ранее. Рекорд чистой прибыли связан в том числе и с продажей My.Games и ростом аудитории до 49,4 млн пользователей, поэтому финансовые показатели сильно искажены. Так, стоимость сделки по продаже My.Games составила 642 млн долл., или 38,5 млрд руб. С учётом продажи игрового бизнеса скорректированная чистая прибыль составила всего 2,5 млрд руб., что по-прежнему является неплохим показателем, но значительно меньшим.

Скорее всего, вырученные деньги компания направит на развитие внутреннего игрового бизнеса и сегмента рекламы, к которому недавно присоединились «Дзен» и «Яндекс.Новости». Таким образом, VK остаётся недооценённой компанией, но есть одно но — акции продаются в виде расписок, торговля которыми сопряжена с определёнными рисками.

С технической точки зрения бумаги VK торгуются вблизи зоны продаж, расположенной в рамках предыдущей локальной вершины. Покупать бумаги в данный момент опасно — лучше дождаться полноценного пробоя или отката.

Динамика изменения стоимости акций VK, 2021 — ноябрь 2022. Источник: сайт Мосбиржи

Предварительные итоги выборов в США. Источник: reuters.com

Однако, скорее всего, российский рынок может растерять позиции, набранные на позитивных ожиданиях, так как отсутствуют драйверы роста — рубль по-прежнему сильный, с 5 декабря начнёт действовать эмбарго и потолок цен на российскую нефть, а крупные дивиденды уже выплачены или объявлены. Несмотря на это, аналитики стараются найти интересные рекомендации для покупок.

В данном обзоре мы рассмотрим инвестиционные идеи по акциям «Сбербанка», «РУСАЛа», «Магнита» и VK.

«Сбер» растёт на словах Грефа

На днях председатель правления «Сбербанка» (SBER) Герман Греф заявил о восстановлении прибыльности компании — за первые десять месяцев 2022 г. прибыль по РСБУ составила 50 млрд руб. При этом её основная часть пришлась на октябрь — 122,8 млрд руб. Кроме того, Греф сообщил, что банк возвращается к регулярному раскрытию информации и будет публиковать ежемесячные отчёты. Ещё одним позитивным сигналом для инвесторов стало заявление об отсутствии ограничений для выплаты дивидендов в ближайшие годы.

Аналитики считают, что чистая прибыль «Сбера» по итогам года может достичь 250 млрд руб. Исходя из этого, годовой дивиденд, если банк решит его выплатить, может составить 5,5 руб., или 4,1% дивидендной доходности. На этом фоне аналитики предлагают покупать акции «Сбера» с целью 165 руб.

На прошлой неделе вышло много позитивных новостей, связанных со «Сбербанком». Однако параллельно с ними звучат заявления ЦБ РФ, который советует финансовым организациям приготовиться к убыткам из-за того, что придётся признавать потери по кредитам граждан и компаний. Кроме того, Центробанк, стараясь избежать долгового кризиса, планирует ограничить выдачу самых рискованных займов. По оценке ЦБ РФ, за три года не будет выдано около 800 млрд руб., соответственно, банки могут недосчитаться около 80 млрд руб. прибыли. Однако эта инициатива начнёт действовать только с 2023 г. А пока банки сами отпугивают клиентов, повышая ставку на кредиты и отказывая в их выдаче.

Социально-политическая неопределённость и ужесточение условий провоцируют снижение интереса населения к кредитам и ипотекам. При этом качество активов остаётся стабильным — доля неработающих кредитов осталась на уровне 2,2%.

Также стоит отметить правильную стратегию менеджмента «Сбербанка» — с начала года было закрыто 868 отделений, что позволит компании сохранять более 20 млрд руб. в год. Кроме того, «Сбер» продаёт просроченные долги — данная мера позволяет стабилизировать долю неработающих кредитов, а также экономить.

Несмотря на хорошие результаты по РСБУ и заявления Грефа, банковский сектор по-прежнему находится в высокой зоне риска, так как пик кризиса ещё не пройден, а негативный эффект может быть отсроченным.

С технической точки зрения акции «Сбербанка» подходят к верхней границе консолидации, поэтому покупать сейчас опасно, так как бумаги могут отбиться и вернуться к нижней границе. В данном случае целесообразно дождаться пробоя верхней границы с последующим тестом или снижения к нижней границе боковика.

Динамика изменения стоимости акций «Сбербанка», 2021 — ноябрь 2022. Источник: сайт Мосбиржи

«РУСАЛ»: алюминиевая лихорадка может пойти не по плану

В одном из прошлых обзоров мы уже говорили, что у «РУСАЛа» (RUAL) появились проблемы с поставками глинозёма. Однако ситуация постепенно нормализуется — в этой инвестиционной идее аналитики отмечают, что компании удалось преодолеть глинозёмный кризис за счёт роста поставок сырья из Китая, сохранив при этом операционную рентабельность.

Авторы идеи пишут, что результаты компании за I полугодие 2022 г. выглядят неплохо — объём производства алюминия у «РУСАЛа» остаётся на уровне 1,9 млн т. И хотя продажи сократились на 12%, компания смогла увеличить выручку на 31,3% за счёт высоких цен реализации. Доля продаж алюминия в Америку уменьшилась, а в Европу и Азию выросла. Ещё одним позитивным драйвером стал возврат «РУСАЛа» к выплате дивидендов, но пока нет уверенности относительно стабильности последующих выплат.

Ключевыми рисками для компании по-прежнему являются высокая зависимость от поставок за рубеж, динамика цен на сырьё и продукцию, а также снижение доходов после окончания действия акционерного соглашения с «Норникелем» (GMKN). Несмотря на это, аналитики считают, что у акций «РУСАЛа» есть апсайд более 33%.

Ранее прямые санкции против компании отсутствовали, но алюминиевый гигант столкнулся с косвенными ограничениями на поставку глинозёма из Австралии, а также с остановкой работы завода в Николаеве. По словам аналитиков, «РУСАЛу» удалось компенсировать снижение поставок сырья — на помощь пришли поставщики глинозёма из Китая и Казахстана, однако за это пришлось заплатить двойную цену (затраты на сырьё возросли в два раза). Средняя цена продажи готовой продукции стала больше на 47%, что позволило увеличить выручку на 30%, но чистая прибыль по итогам первых 6 месяцев 2022 г. снизилась почти на 17%.

Второе полугодие может оказаться не хуже, так как цены на алюминий вновь превысили 2400 долл. за тонну. Рост цен был спровоцирован риском введения запрета на российский алюминий со стороны США, а также просьбами Alcoa бойкотировать алюминий из РФ.

Также на рост цен повлияла остановка производства алюминия словацкой Slovalco из-за энергетического кризиса, в связи с которым спрос на этот металл может значительно снизиться. Уже в октябре запасы алюминия на Лондонской бирже металлов (LME) выросли на 80% после непрерывного снижения. Это объясняется как высоким риском санкций против российского алюминия, так и уменьшением спроса со стороны промышленности.

С учётом всех этих факторов остаются риски того, что в будущем компанию ждёт неполная загрузка заводов, отсрочка реализации новых инвестиционных проектов (так как сложно будет приобрести оборудование) и снижение рентабельности в случае принятия закона о регулировании внутренних цен на цветные металлы.

При этом компания остаётся интересной для инвесторов, даже несмотря на санкционные риски, так как есть вероятность, что ЕС не поддержит санкции, которые могут привести к разрушению его промышленности. Конечно, сложности уже есть, и чем дальше, тем их будет больше. Но, учитывая дефицит на рынке бокситов и алюминия, при снижении производства мы можем увидеть значительный рост цен, который затронет все государства и вынудит смягчить санкционные меры против данной отрасти. Это поможет «РУСАЛу» восстановить свои котировки.

С технической точки зрения акции компании преодолели уровень сопротивления, но лучше дождаться более высокого пробоя и теста, так как есть значительные риски ложного прохождения этой отметки.

Динамика изменения стоимости акций «РУСАЛа», апрель 2021 — ноябрь 2022. Источник: сайт Мосбиржи

«Магнит» так и манит

Аналитики предлагают покупать акции «Магнита» (MGNT), так как компания ориентирована на внутренний рынок и защищена от санкций. Финансовые расходы ритейлера поддерживаются стабильным спросом потребителей, а доля рынка растёт, даже несмотря на трудности. Кроме того, аналитики ожидают, что компания в ближайшие годы может вернуться к выплате дивидендов.

В I полугодии 2022 г. «Магнит» показал сильные операционные результаты — выручка увеличилась на 38,2% за счёт эффекта от приобретения «Дикси», открытия новых торговых точек (654 магазина) и инфляции. Сопоставимые продажи при этом выросли на 12,6% благодаря росту среднего чека на 13,1%. На момент публикации отчётности «Магнит» располагал 26,7 тыс. магазинов, 45 распределительными центрами и торговой площадью 9,3 млн м2. При этом сеть имеет хорошую территориальную диверсификацию. Однако ситуация меняется — цены растут, а реальные располагаемые доходы населения снижаются. Кроме того, в России зафиксирован самый масштабный отток платёжеспособного населения. В совокупности эти факторы могут сильно испортить годовой отчёт компании.

В конце октября «Магнит» должен был опубликовать отчётность за III квартал. Однако данных на сайте компании до сих пор нет, при этом сторонние источники указывают, что по итогам квартала компания смогла увеличить выручку на 76,2% год к году, а LFL-продажи поднялись на 48% за счёт роста трафика (на 29%) и среднего чека (на 15%). Количество торговых точек по итогам III квартала составило 34,55 тыс. благодаря открытию магазинов и дискаунтеров. Именно дискаунтеры, которые с каждым месяцем становятся всё популярнее, а также наличие собственного бренда могут принести компании дополнительную прибыль.

С технической точки зрения акции «Магнита» торгуются вблизи зоны покупок, расположенной около 4854 руб. за акцию.

Динамика изменения стоимости акций «Магнита», апрель 2021 — октябрь 2022. Источник: сайт Мосбиржи

Продажа игр идёт на пользу VK

Аналитики оценили финансовые показатели VK Company (VKCO) за III квартал 2022 г. как довольно сильные и рекомендуют покупать бумаги компании.

Из отчётности ясно, что VK фокусируется на социальных сетях и коммуникационных сервисах, которые демонстрируют хорошие результаты. Помощь компании оказывает уход западных вендоров и блокировка ряда онлайн-площадок. Благодаря этому выручка VK выросла на 21%, скорректированная EBITDA — на 16%, а чистая прибыль составила более 41 млрд руб. против 2,3 млрд чистого убытка годом ранее. Рекорд чистой прибыли связан в том числе и с продажей My.Games и ростом аудитории до 49,4 млн пользователей, поэтому финансовые показатели сильно искажены. Так, стоимость сделки по продаже My.Games составила 642 млн долл., или 38,5 млрд руб. С учётом продажи игрового бизнеса скорректированная чистая прибыль составила всего 2,5 млрд руб., что по-прежнему является неплохим показателем, но значительно меньшим.

Скорее всего, вырученные деньги компания направит на развитие внутреннего игрового бизнеса и сегмента рекламы, к которому недавно присоединились «Дзен» и «Яндекс.Новости». Таким образом, VK остаётся недооценённой компанией, но есть одно но — акции продаются в виде расписок, торговля которыми сопряжена с определёнными рисками.

С технической точки зрения бумаги VK торгуются вблизи зоны продаж, расположенной в рамках предыдущей локальной вершины. Покупать бумаги в данный момент опасно — лучше дождаться полноценного пробоя или отката.

Динамика изменения стоимости акций VK, 2021 — ноябрь 2022. Источник: сайт Мосбиржи

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба