Газпром продолжает активно замещать свои валютные выпуски еврооблигаций на бумаги с аналогичными параметрами и обращением на Мосбирже. На прошлой неделе были закрыты сразу три книги заявок на подобные инструменты (первоначальные бумаги номинированы в евро с погашениями в 2023, 2024 и 2028 годах). Из-за предложения «замещающих» облигаций Газпрома внутри НРД падают цены, и из-за роста цен в Euroclear снижается арбитраж.

Также эмитент проинформировал, что полностью выполнил купонные обязательства перед держателями долговых бумаг с погашением в 2034 году (серия 2), осуществив процентный платеж в соответствии с условиями выпуска. В обращении остаются бумаги на сумму порядка $660 млн. Торговая активность в сегменте «замещающих» облигаций российских эмитентов продолжает расти по мере повышения ликвидности рынка и появления на нем новых облигаций (сейчас емкость рынка оценивается чуть менее чем в $5 млрд).

Второй значимой новостью прошлой недели стало появление слухов о готовящемся обмене суверенных валютных еврооблигаций на новые ОФЗ. Правительству предлагается рассмотреть инициативу по внесению правок в бюджет, предусматривающих возможность обмена одних бумаг на другие в 2023 г. на сумму до 800 млрд руб. Суверенные бонды почти не отреагировали на эту новость, продолжив плавно дорожать в рамках общего тренда.

Российские эмитенты еврооблигаций: главное за неделю

Газпром на прошлой неделе закрыл книги заявок на размещение сразу трех выпусков замещающих облигаций (нейтрально). Газпром капитал завершил размещение выпусков облигаций серий ЗО24-1-Е, ЗО28-1-Е и ЗО23-1-Е. Все бумаги номинированы в евро и замещают серии Gazpru24E, Gazpru28E и Gazpru23E, соответственно. Объем размещения бондов с погашением в 2024 г. составил €268,7 млн (почти 36% выпуска), с погашением в 2028 г. – €264,3 млн (53% выпуска), с погашением в 2023 г. – €439,7 млн (44% выпуска). Ранее Газпром сообщал, что уже завершил обмен трех выпусков еврооблигаций Gaz Capital S.A. (серия 42 в фунтах стерлингов с погашением в апреле 2024 г., серия 41 в долларах США с погашением в марте 2027 г., серия 2 в долларах США с погашением в апреле 2034 г.) на замещающие российские облигации.

Газпром 28 октября в полном объеме исполнил свои купонные обязательства по выпуску Gazpru 34 (серия 2), осуществив платеж в долларах США соответствии с эмиссионной документацией (позитивно). Первоначальный объем размещения еврооблигаций этого выпуска составлял $1,2 млрд. В октябре Газпром разместил локальные «замещающие» облигации на $539,9 млн, заместив ими часть выпуска. Полученные в рамках обмена еврооблигации были аннулированы, после этого в обращении остались долговые бумаги с погашением в 2034 г. на $660,1 млн.

Совкомфлот 9 ноября провел сбор заявок на второй выпуск «замещающих» облигаций серии ЗО-2023 (нейтрально). Компания разместила бумаги на сумму свыше $498 млн с погашением в июне 2023 г. Ранее в конце октября эмитент уже размещал «замещающие» облигации для нот с погашением в 2028 г.

Фосагро произвела три купонные выплаты по всем своим обращающимся еврооблигациям раздельными платежами (для держателей в разных юрисдикциях) и рассчитывает на успешное доведение выплат держателям за пределами России (позитивно). Ранее держатели всех трех выпусков еврооблигаций согласились на разделение потоков платежей между держателями в российской и зарубежных юрисдикциях. Также Фосагро сообщала, что получила разрешение Минфина России и выплатила в долларах часть купона по облигациям на $500 млн. До этого компания провела выплаты в рублях держателям облигаций, учет прав которых осуществляют российские депозитарии.

Банк России 10 ноября зарегистрировал выпуск «замещающих» облигаций Борец Капитал серии ЗО-2026 (позитивно). Открытие книги запланировано на ближайшее время. Первоначальные бумаги размещены на сумму $350 млн и погашаются в сентябре 2026 г. Льготный 60-дневный период проведения купонной выплаты истекает на этой неделе.

GeoProMining начала голосование среди держателей своих долларовых еврооблигаций с погашением в 2024 г. с целью одобрения использования альтернативных вариантов платежей (позитивно). В частности, компания предлагает разрешить прямые выплаты по евробондам по запросу их держателей, при этом такие платежи могут осуществляться в альтернативной валюте по решению эмитента. Выплаты через основного платежного агента будут осуществляться после того, как произведены прямые платежи. Кроме того, компания просит продлить льготный период, в течение которого платеж может быть произведен без наступления события дефолта, с 7 до 30 дней. Проголосовать можно до 17 ноября. Для одобрения предложения его должны поддержать владельцы не менее 75% номинального объема евробондов, находящихся в обращении.

Минфин России внес предложение прописать в бюджете на 2023 г. опцию обмена суверенных валютных евробондов по согласованию с их владельцами на новые облигации федерального займа номинальной стоимостью до 800 млрд руб. (нейтрально). Действие нацелено на снижение объема внешнего валютного госдолга. Предполагается, что государственные ценные бумаги, номинированные в иностранной валюте, могут быть обменяны только на ценные бумаги России, номинированные в российских рублях, с равными или более длительными сроками погашения. Обмен облигаций будет производиться по их рыночной стоимости, определяемой правительством. При этом выпуск новых рублевых бумаг для обмена предполагает превышение верхнего предела госдолга России на следующий год.

По данным Банка России доля нерезидентов в еврооблигациях России за третий квартал 2022 г. снизилась на 2,1 п.п. и по состоянию на 1 октября составила 47,5% (нейтрально). Это минимальное значение с начала 2019 г., когда доля нерезидентов в евробондах России составляла 45,6%.

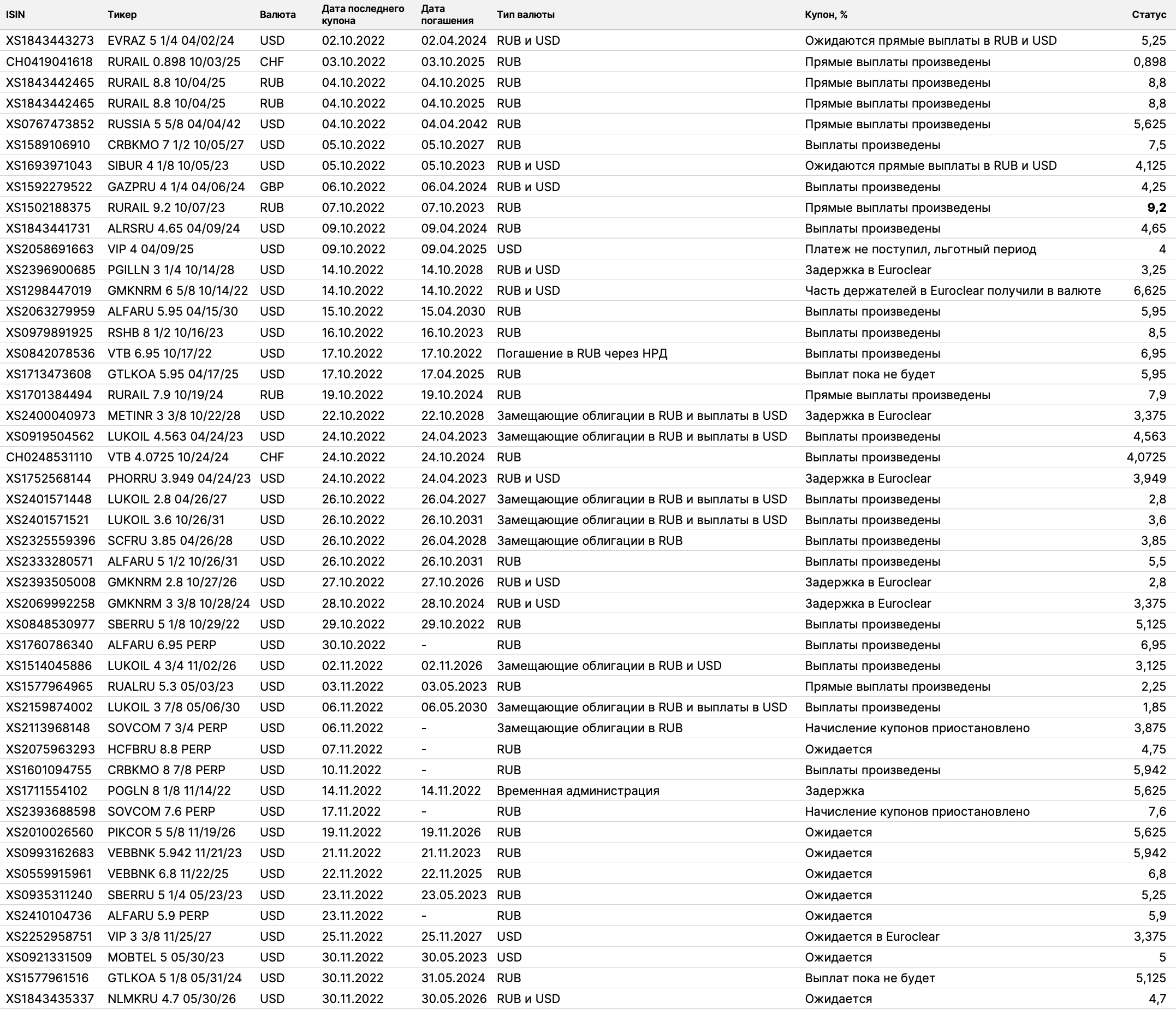

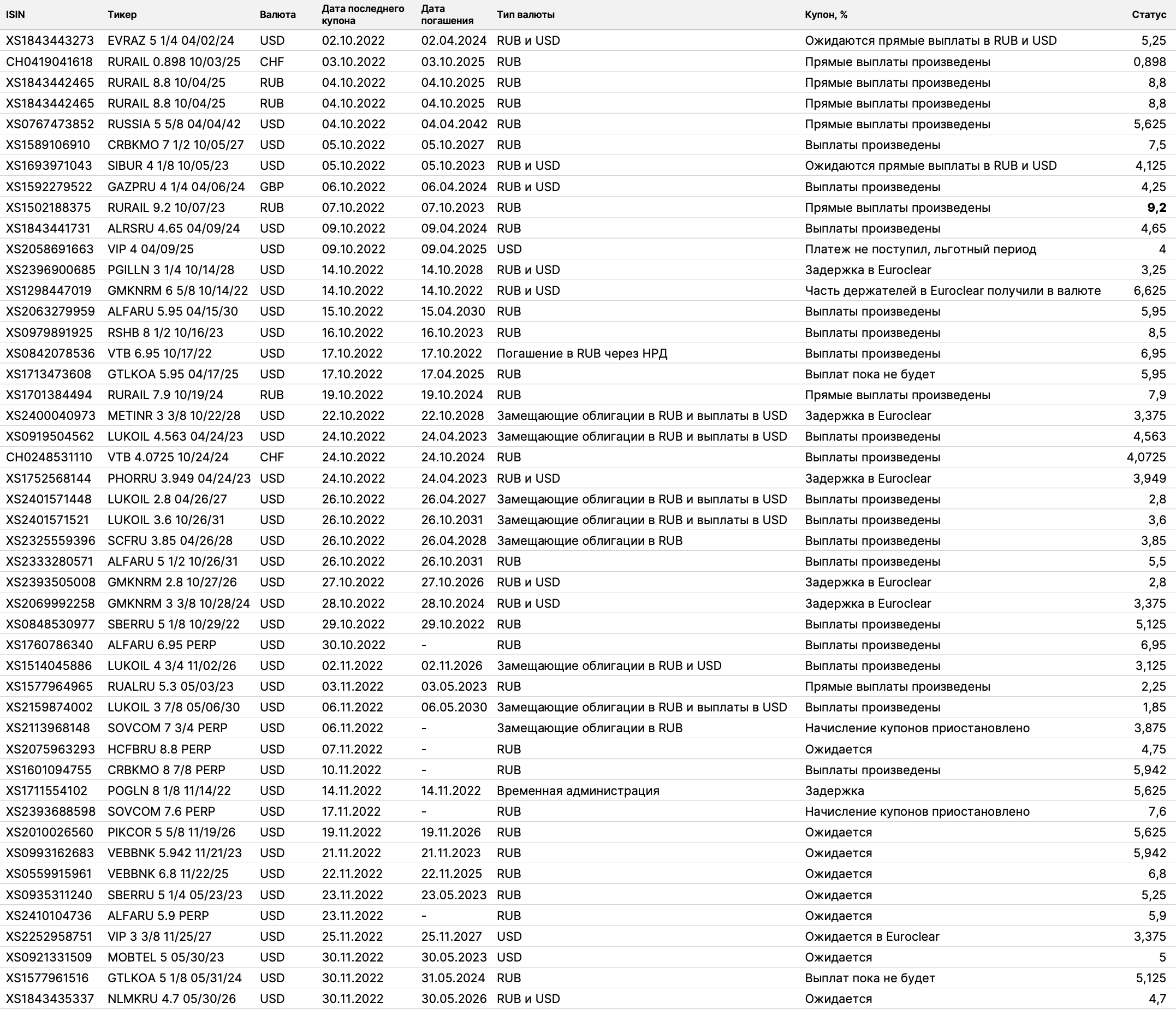

Выплаты по российским еврооблигациям

Также эмитент проинформировал, что полностью выполнил купонные обязательства перед держателями долговых бумаг с погашением в 2034 году (серия 2), осуществив процентный платеж в соответствии с условиями выпуска. В обращении остаются бумаги на сумму порядка $660 млн. Торговая активность в сегменте «замещающих» облигаций российских эмитентов продолжает расти по мере повышения ликвидности рынка и появления на нем новых облигаций (сейчас емкость рынка оценивается чуть менее чем в $5 млрд).

Второй значимой новостью прошлой недели стало появление слухов о готовящемся обмене суверенных валютных еврооблигаций на новые ОФЗ. Правительству предлагается рассмотреть инициативу по внесению правок в бюджет, предусматривающих возможность обмена одних бумаг на другие в 2023 г. на сумму до 800 млрд руб. Суверенные бонды почти не отреагировали на эту новость, продолжив плавно дорожать в рамках общего тренда.

Российские эмитенты еврооблигаций: главное за неделю

Газпром на прошлой неделе закрыл книги заявок на размещение сразу трех выпусков замещающих облигаций (нейтрально). Газпром капитал завершил размещение выпусков облигаций серий ЗО24-1-Е, ЗО28-1-Е и ЗО23-1-Е. Все бумаги номинированы в евро и замещают серии Gazpru24E, Gazpru28E и Gazpru23E, соответственно. Объем размещения бондов с погашением в 2024 г. составил €268,7 млн (почти 36% выпуска), с погашением в 2028 г. – €264,3 млн (53% выпуска), с погашением в 2023 г. – €439,7 млн (44% выпуска). Ранее Газпром сообщал, что уже завершил обмен трех выпусков еврооблигаций Gaz Capital S.A. (серия 42 в фунтах стерлингов с погашением в апреле 2024 г., серия 41 в долларах США с погашением в марте 2027 г., серия 2 в долларах США с погашением в апреле 2034 г.) на замещающие российские облигации.

Газпром 28 октября в полном объеме исполнил свои купонные обязательства по выпуску Gazpru 34 (серия 2), осуществив платеж в долларах США соответствии с эмиссионной документацией (позитивно). Первоначальный объем размещения еврооблигаций этого выпуска составлял $1,2 млрд. В октябре Газпром разместил локальные «замещающие» облигации на $539,9 млн, заместив ими часть выпуска. Полученные в рамках обмена еврооблигации были аннулированы, после этого в обращении остались долговые бумаги с погашением в 2034 г. на $660,1 млн.

Совкомфлот 9 ноября провел сбор заявок на второй выпуск «замещающих» облигаций серии ЗО-2023 (нейтрально). Компания разместила бумаги на сумму свыше $498 млн с погашением в июне 2023 г. Ранее в конце октября эмитент уже размещал «замещающие» облигации для нот с погашением в 2028 г.

Фосагро произвела три купонные выплаты по всем своим обращающимся еврооблигациям раздельными платежами (для держателей в разных юрисдикциях) и рассчитывает на успешное доведение выплат держателям за пределами России (позитивно). Ранее держатели всех трех выпусков еврооблигаций согласились на разделение потоков платежей между держателями в российской и зарубежных юрисдикциях. Также Фосагро сообщала, что получила разрешение Минфина России и выплатила в долларах часть купона по облигациям на $500 млн. До этого компания провела выплаты в рублях держателям облигаций, учет прав которых осуществляют российские депозитарии.

Банк России 10 ноября зарегистрировал выпуск «замещающих» облигаций Борец Капитал серии ЗО-2026 (позитивно). Открытие книги запланировано на ближайшее время. Первоначальные бумаги размещены на сумму $350 млн и погашаются в сентябре 2026 г. Льготный 60-дневный период проведения купонной выплаты истекает на этой неделе.

GeoProMining начала голосование среди держателей своих долларовых еврооблигаций с погашением в 2024 г. с целью одобрения использования альтернативных вариантов платежей (позитивно). В частности, компания предлагает разрешить прямые выплаты по евробондам по запросу их держателей, при этом такие платежи могут осуществляться в альтернативной валюте по решению эмитента. Выплаты через основного платежного агента будут осуществляться после того, как произведены прямые платежи. Кроме того, компания просит продлить льготный период, в течение которого платеж может быть произведен без наступления события дефолта, с 7 до 30 дней. Проголосовать можно до 17 ноября. Для одобрения предложения его должны поддержать владельцы не менее 75% номинального объема евробондов, находящихся в обращении.

Минфин России внес предложение прописать в бюджете на 2023 г. опцию обмена суверенных валютных евробондов по согласованию с их владельцами на новые облигации федерального займа номинальной стоимостью до 800 млрд руб. (нейтрально). Действие нацелено на снижение объема внешнего валютного госдолга. Предполагается, что государственные ценные бумаги, номинированные в иностранной валюте, могут быть обменяны только на ценные бумаги России, номинированные в российских рублях, с равными или более длительными сроками погашения. Обмен облигаций будет производиться по их рыночной стоимости, определяемой правительством. При этом выпуск новых рублевых бумаг для обмена предполагает превышение верхнего предела госдолга России на следующий год.

По данным Банка России доля нерезидентов в еврооблигациях России за третий квартал 2022 г. снизилась на 2,1 п.п. и по состоянию на 1 октября составила 47,5% (нейтрально). Это минимальное значение с начала 2019 г., когда доля нерезидентов в евробондах России составляла 45,6%.

Выплаты по российским еврооблигациям

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба