16 ноября 2022 smart-lab.ru Здрогов Александр

«Для большинства людей при инвестировании важно не то, насколько много они знают, а то, насколько реалистично они определяют то, чего они не знают».

Уоррен Баффет.

Уоррен Баффет часто говорит о важности круга компетенций. Что это и почему он важен? Мы уже обсуждали важность оказаться на правильной стороне сделки. Круг компетенций — это то, что позволит вам там оказаться. Круг компетенций — это не что иное как ваша специализация как инвестора. То, в чем вы сильны и где можете быть лучше других.

Например, для меня есть несколько аспектов специализации:

Географическая — я хорошо понимаю (вследствие опыта) бизнес многих российских компаний, но не имею никаких знаний о компаниях других рынков. Знание, что Apple производит афоны не делает меня знатоком их бизнеса.

Отраслевая — добывающие отрасли и банковский бизнес для меня понятны и понятны их перспективы. Аналогичного понимания по бизнесу технологическому (Яндекс) или венчурному (АФК Система) у меня нет. Хотя я довольно успешно инвестировал в Систему, но это была сделка из разряда особых ситуаций (о них речь пойдет дальше).

Стоимостные инвестиции. Я не покупаю летящие ракеты (недавний пример — Тинькоф), какие бы перспективы не рисовались. Основная моя задача как инвестора — снизить риск. А покупая дорого его можно только увеличить.

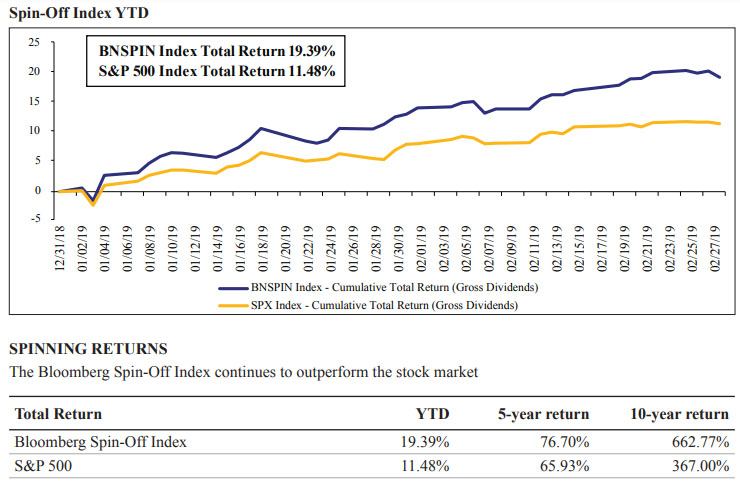

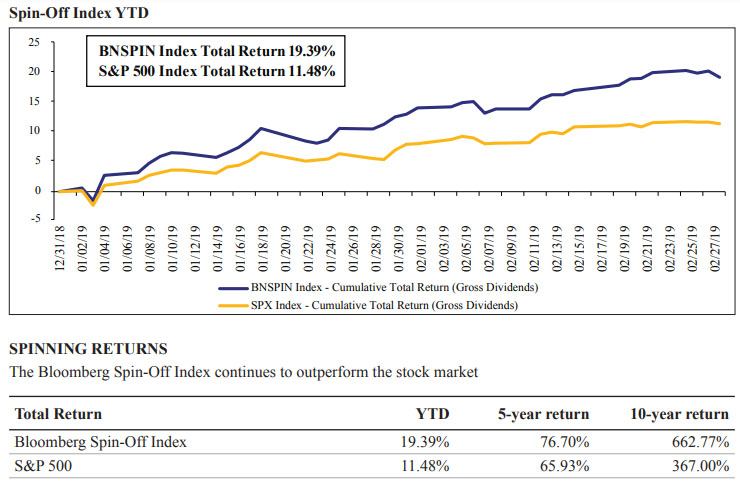

Кроме этих видов специализации есть особый раздел — специальные ситуации. Многие знаменитые стоимостные инвесторы начинали с таких операций. Например Джоэл Гринблат. Нам он известен как создатель “магической формулы” и автор книги “Маленькая книга победителя рынка акций”. А для стоимостных инвесторов он создатель и управляющий хедж-фонда Gotham Capital, ориентированного как раз на специальные ситуации и показавшего с 1985 по 1994 года (до его закрытия для частных инвесторов) фантастическую ежегодную доходность в 50% после всех расходов. Один из любимых видов специальных операций Гринблата — spin-off. Иногда большие компании выделяют свои подразделения в отдельный бизнес и выводят его на биржу, раздавая его акции акционерам материнской компании. Поскольку основные инвесторы на международных рынках — институционалы (пенсионные и паевые фонды), объем их средств огромен. Если у вас фонд на 10 миллиардов и вы держите сто акций, то на одну позицию вы выделяете 100 миллионов долларов. Вы не можете купить более до 10% бизнеса компании (законодательные ограничения). Поэтому минимальная разумная инвестиция для вас — это компания капитализацией в миллиард. Если вы получаете в ходе выделения бизнеса акции новой компании на 10 миллионов, то для вас это ничто, 0,1% активов. Вы их просто продаете на бирже. Когда все институционалы делают это в короткие сроки то акции новой компании становятся дешевыми.

Просто инвестируя во все выделяемые компании подряд, на десятилетнем окне вы обогнали бы индекс S&P500 на гигантские 295%!

Другой излюбленный способ специальных операций для стоимостных инвесторов — это корпоративные банкротства. Институционалы бегут от подобных кейсов. А если вы достаточно хорошо понимаете процедуры банкротства и оценку активов терпящей бедствие компании, то это может стать для вас золотым дном. Один из самых известных стоимостных инвесторов — Сет Кларман как раз очень много инвестирует в такие ситуации.

В заключение, хочу предложить вам простой тест. Даже когда вы находите прекрасного кандидата для инвестиций в своей зоне компетенции спросите себя: почему другие не видят этого? Может я сам чего либо не замечаю?

Уоррен Баффет.

Уоррен Баффет часто говорит о важности круга компетенций. Что это и почему он важен? Мы уже обсуждали важность оказаться на правильной стороне сделки. Круг компетенций — это то, что позволит вам там оказаться. Круг компетенций — это не что иное как ваша специализация как инвестора. То, в чем вы сильны и где можете быть лучше других.

Например, для меня есть несколько аспектов специализации:

Географическая — я хорошо понимаю (вследствие опыта) бизнес многих российских компаний, но не имею никаких знаний о компаниях других рынков. Знание, что Apple производит афоны не делает меня знатоком их бизнеса.

Отраслевая — добывающие отрасли и банковский бизнес для меня понятны и понятны их перспективы. Аналогичного понимания по бизнесу технологическому (Яндекс) или венчурному (АФК Система) у меня нет. Хотя я довольно успешно инвестировал в Систему, но это была сделка из разряда особых ситуаций (о них речь пойдет дальше).

Стоимостные инвестиции. Я не покупаю летящие ракеты (недавний пример — Тинькоф), какие бы перспективы не рисовались. Основная моя задача как инвестора — снизить риск. А покупая дорого его можно только увеличить.

Кроме этих видов специализации есть особый раздел — специальные ситуации. Многие знаменитые стоимостные инвесторы начинали с таких операций. Например Джоэл Гринблат. Нам он известен как создатель “магической формулы” и автор книги “Маленькая книга победителя рынка акций”. А для стоимостных инвесторов он создатель и управляющий хедж-фонда Gotham Capital, ориентированного как раз на специальные ситуации и показавшего с 1985 по 1994 года (до его закрытия для частных инвесторов) фантастическую ежегодную доходность в 50% после всех расходов. Один из любимых видов специальных операций Гринблата — spin-off. Иногда большие компании выделяют свои подразделения в отдельный бизнес и выводят его на биржу, раздавая его акции акционерам материнской компании. Поскольку основные инвесторы на международных рынках — институционалы (пенсионные и паевые фонды), объем их средств огромен. Если у вас фонд на 10 миллиардов и вы держите сто акций, то на одну позицию вы выделяете 100 миллионов долларов. Вы не можете купить более до 10% бизнеса компании (законодательные ограничения). Поэтому минимальная разумная инвестиция для вас — это компания капитализацией в миллиард. Если вы получаете в ходе выделения бизнеса акции новой компании на 10 миллионов, то для вас это ничто, 0,1% активов. Вы их просто продаете на бирже. Когда все институционалы делают это в короткие сроки то акции новой компании становятся дешевыми.

Просто инвестируя во все выделяемые компании подряд, на десятилетнем окне вы обогнали бы индекс S&P500 на гигантские 295%!

Другой излюбленный способ специальных операций для стоимостных инвесторов — это корпоративные банкротства. Институционалы бегут от подобных кейсов. А если вы достаточно хорошо понимаете процедуры банкротства и оценку активов терпящей бедствие компании, то это может стать для вас золотым дном. Один из самых известных стоимостных инвесторов — Сет Кларман как раз очень много инвестирует в такие ситуации.

В заключение, хочу предложить вам простой тест. Даже когда вы находите прекрасного кандидата для инвестиций в своей зоне компетенции спросите себя: почему другие не видят этого? Может я сам чего либо не замечаю?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба