18 ноября 2022 goldenfront.ru

В макроэкономике есть прекрасная ирония, своего рода неотъемлемая динамика Мински или универсальный закон Гудхарта: когда все считают что-то окончательно истинным, оно оказывается впечатляюще ложным. На самом деле, что еще хуже, ложное убеждение обычно сеет семена своего собственного разрушения. Вся наша псевдонаука восприимчива к знаменитой цитате Марка Твена (Mark Twain): «Нас ведёт к беде не то, что мы чего-то не знаем… К беде ведёт знание, которое мы считаем «истинным», но которое на самом деле ошибочно.». Мы видим это более чётко в длительных колебаниях маятника между фискальной и монетарной ортодоксией.

Именно тогда, когда представители кейсианства думают, что выиграли спор, им приходится сталкиваться со своим историческим врагом - стагфляцией. А когда политики думают, что они могут решить все мировые проблемы только с помощью монетарной политики, они всегда оказываются в той или иной версии ловушки ликвидности. Мы также наблюдаем эту динамику на более детальном уровне. Игнорируйте банковскую систему, как это делали власти в начале 2000-х годов, и окажетесь в банковском кризисе. Регулируйте банки, и финансовые пузыри переместятся в теневые банки и к институциональным инвесторам. Финансовые рынки вирусны. Контролировать - значит искажать.

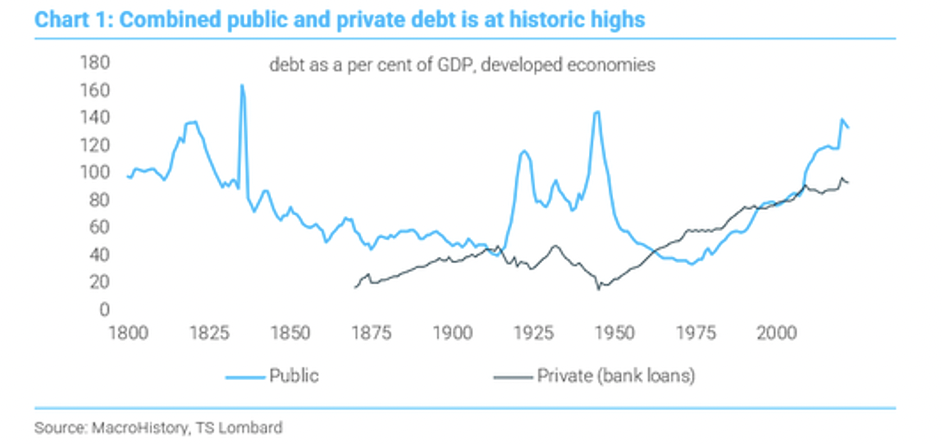

График 1: Совокупный государственный (голубым) и частный долг (черным) находится на исторических максимумах

Источник: MacroHistory, TS Lombard

Именно с этим чувством иронии, граничащим с суеверием, мы должны переосмыслить все, что произошло за последнее десятилетие. Кризис 2008 года потряс всех. Как отрасль, финансовые рынки страдали от своеобразного коллективного стрессового расстройства. Следующее десятилетие инвесторы провели в поисках так и не появившихся «черных лебедей». Кризис евро в 2010 году. Лимит долга в 2011 году. Снова кризис евро в 2012 году. Нефть в 2014 году. Китай в 2014 году, и в 2016 году, и в 2019 году, и снова в 2021 году. Маллмагеддон в 2018 году. То, что произошло на рынках РЕПО, - никто до конца не понимал - 2019 год. Экономисты по продажам анализировали каждую потенциальную угрозу в мучительных деталях, стремясь найти ту самую большую проблему.

И политики реагировали также чувствительно на каждую потенциальную угрозу рынку. У властей был свой посттравматический синдром, с которым нужно было бороться. Никто не хотел возвращаться к кризису 2008 года с его беспорядочными рыночными сообщениями и пакетами мер по спасению, принятыми в 4 часа утра. При любой возможности центральные банки снижали процентные ставки и увеличивали объем QE. В глубине души они знали, что такая политика малоэффективна, но они надеялись поддержать цены на активы. А т.к. инфляция не подавала явных признаков жизни, - никто не мог определить реальную стоимость монетарного спасательного круга. Какой вред он мог причинить?

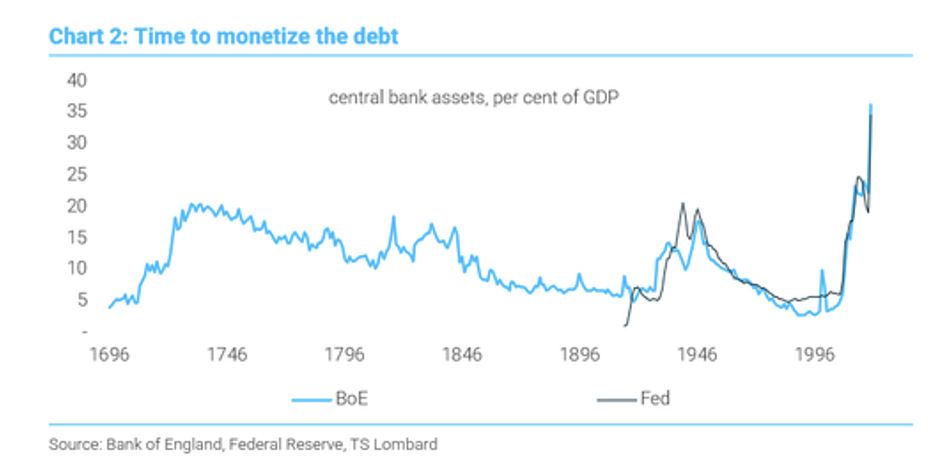

График 2: Время монетизировать долг. Банк Англии – голубым, ФРС - черным

Источник: Банк Англии, ФРС, TS Lombard

Инфляция не сдвинулась с места во многом из-за слишком жесткой фискальной политики. Китай - единственная страна, которая смогла сдвинуть мировой ИПЦ, использовав государственный баланс. Но каждый кратковременный всплеск инфляции быстро угасал, как только стимулы сворачивались. В целом, глобальная фискально-монетарная политика была глубоко дезинфляционной. Если бы доходность на 800-летних минимумах не сделала бы этот момент крайне очевидным, отрицательные номинальные ставки разрешили бы споры. Когда Адам Туз (Adam Tooze) в конце концов напишет свою книгу на эту злополучную историю, глава о политике отрицательных процентных ставок (NIRP) покажется странной. Отрицательные процентные ставки были «подсказкой». Когда инвесторы будут платить правительствам за привилегию одалживать им деньги, станет ясно, что старые правила экономики не работают. Не будет ограничений по государственному долгу, а дефляция сменит инфляцию и станет главной проблемой центральных банков. Неудивительно, что MMT «победила» в 2010-х годах. Когда ставки равны нулю, все, что говорит MMT, - правда. MMT просто напомнила мейнстриму про забытые им вещи. И мейнстрим возмутился.

Спустя 5 лет после того, как инвесторы попросили меня определить «конец цикла», «черный лебедь» появился оттуда, откуда его мало кто ждал (как и всегда случается с «черными лебедями») – пандемия COVID. И к тому времени политики и инвесторы приняли «новые правила» 2010-х годов как должное. Светская стагфляция никогда не закончится. Умеренная инфляция, не говоря уже о двузначном росте цен, казалась чем-то невообразимым. Поэтому политики применили на практике все, чему они научились. Центральные банки немедленно поддержали систему теневых банков. ФРС расширила свои своп-линии для предоставления долларовой ликвидности. А правительство, понимая, что монетарной политики будет недостаточно, запустило крупнейшую со времен Второй мировой войны программу фискальной поддержки. Вопросов о том, можем ли мы «позволить себе это», уже не было, а инфляция волновала только «бумеров». Реакция публики на такие меры была крайней положительной. Заморозив кредитный цикл — число банкротств упало до исторического минимума — власти предотвратили депрессию.

Ирония заключалась в том, что COVID был совсем не похож на мировой финансовый кризис. В конце концов, это был также шок предложения, а не только шок спроса. Сочетание блокировки и поддержки доходов привело к высокой инфляции, которую усилили проблемы в международных цепочках поставок. В течение некоторого времени были веские основания полагать, что этот эпизод инфляции будет преходящим - цены не упадут, но инфляция снизится. Однако проблемы с поставками продолжились: сначала на рынках труда, а затем в связи с войной в Украине. Надвигалась стагфляция. Для центральных банков это было неприемлемо, поэтому они агрессивно повышали процентные ставки, как будто от этого зависел их авторитет. Ни один центральный банкир не хотел стать символом провала монетарной политики. Поэтому правительства использовали другие идеи.

Для выборных должностных лиц инфляция - это «кризис стоимости жизни» и повод для новых раундов фискальной поддержки, особенно если/когда центральные банки загоняют экономику в рецессию. А после кризиса стоимости жизни на государственных финансах скажется изменение климата, продолжающийся энергетический кризис, расходы на оборону и зарождающаяся холодная война между стратегическими геополитическими мировыми противниками. Таким образом, в 2020-х годах мы можем оказаться в ситуации, радикально отличающейся от ситуации 2010-х годов. Инфляция всегда будет выше, чем ожидается, а с учетом того, что монетарная и фискальная политика повернется на 180 градусов, мы снова вернёмся к «перетягиванию каната», но битва будет вестись в направлении повышения процентных ставок, а не дезинфляции.

В чем смысл этого краткого обзора «зеркал заднего вида» за последнее десятилетие? Когда вы оглядываетесь назад на весь этот период, кажется, что была определенная неизбежность того, где мы оказались и куда мы направляемся. Несмотря на мнения некоторых экспертов, дефляция в японском стиле никогда не была конечной целью. Для большинства демократических обществ инфляция - единственный социально приемлемый выход. В прошлый раз мы попробовали «ортодоксальный подход» к жесткой экономии. Теперь привлекателен «неортодоксальный подход»…

Дарло Перкин

Именно тогда, когда представители кейсианства думают, что выиграли спор, им приходится сталкиваться со своим историческим врагом - стагфляцией. А когда политики думают, что они могут решить все мировые проблемы только с помощью монетарной политики, они всегда оказываются в той или иной версии ловушки ликвидности. Мы также наблюдаем эту динамику на более детальном уровне. Игнорируйте банковскую систему, как это делали власти в начале 2000-х годов, и окажетесь в банковском кризисе. Регулируйте банки, и финансовые пузыри переместятся в теневые банки и к институциональным инвесторам. Финансовые рынки вирусны. Контролировать - значит искажать.

График 1: Совокупный государственный (голубым) и частный долг (черным) находится на исторических максимумах

Источник: MacroHistory, TS Lombard

Именно с этим чувством иронии, граничащим с суеверием, мы должны переосмыслить все, что произошло за последнее десятилетие. Кризис 2008 года потряс всех. Как отрасль, финансовые рынки страдали от своеобразного коллективного стрессового расстройства. Следующее десятилетие инвесторы провели в поисках так и не появившихся «черных лебедей». Кризис евро в 2010 году. Лимит долга в 2011 году. Снова кризис евро в 2012 году. Нефть в 2014 году. Китай в 2014 году, и в 2016 году, и в 2019 году, и снова в 2021 году. Маллмагеддон в 2018 году. То, что произошло на рынках РЕПО, - никто до конца не понимал - 2019 год. Экономисты по продажам анализировали каждую потенциальную угрозу в мучительных деталях, стремясь найти ту самую большую проблему.

И политики реагировали также чувствительно на каждую потенциальную угрозу рынку. У властей был свой посттравматический синдром, с которым нужно было бороться. Никто не хотел возвращаться к кризису 2008 года с его беспорядочными рыночными сообщениями и пакетами мер по спасению, принятыми в 4 часа утра. При любой возможности центральные банки снижали процентные ставки и увеличивали объем QE. В глубине души они знали, что такая политика малоэффективна, но они надеялись поддержать цены на активы. А т.к. инфляция не подавала явных признаков жизни, - никто не мог определить реальную стоимость монетарного спасательного круга. Какой вред он мог причинить?

График 2: Время монетизировать долг. Банк Англии – голубым, ФРС - черным

Источник: Банк Англии, ФРС, TS Lombard

Инфляция не сдвинулась с места во многом из-за слишком жесткой фискальной политики. Китай - единственная страна, которая смогла сдвинуть мировой ИПЦ, использовав государственный баланс. Но каждый кратковременный всплеск инфляции быстро угасал, как только стимулы сворачивались. В целом, глобальная фискально-монетарная политика была глубоко дезинфляционной. Если бы доходность на 800-летних минимумах не сделала бы этот момент крайне очевидным, отрицательные номинальные ставки разрешили бы споры. Когда Адам Туз (Adam Tooze) в конце концов напишет свою книгу на эту злополучную историю, глава о политике отрицательных процентных ставок (NIRP) покажется странной. Отрицательные процентные ставки были «подсказкой». Когда инвесторы будут платить правительствам за привилегию одалживать им деньги, станет ясно, что старые правила экономики не работают. Не будет ограничений по государственному долгу, а дефляция сменит инфляцию и станет главной проблемой центральных банков. Неудивительно, что MMT «победила» в 2010-х годах. Когда ставки равны нулю, все, что говорит MMT, - правда. MMT просто напомнила мейнстриму про забытые им вещи. И мейнстрим возмутился.

Спустя 5 лет после того, как инвесторы попросили меня определить «конец цикла», «черный лебедь» появился оттуда, откуда его мало кто ждал (как и всегда случается с «черными лебедями») – пандемия COVID. И к тому времени политики и инвесторы приняли «новые правила» 2010-х годов как должное. Светская стагфляция никогда не закончится. Умеренная инфляция, не говоря уже о двузначном росте цен, казалась чем-то невообразимым. Поэтому политики применили на практике все, чему они научились. Центральные банки немедленно поддержали систему теневых банков. ФРС расширила свои своп-линии для предоставления долларовой ликвидности. А правительство, понимая, что монетарной политики будет недостаточно, запустило крупнейшую со времен Второй мировой войны программу фискальной поддержки. Вопросов о том, можем ли мы «позволить себе это», уже не было, а инфляция волновала только «бумеров». Реакция публики на такие меры была крайней положительной. Заморозив кредитный цикл — число банкротств упало до исторического минимума — власти предотвратили депрессию.

Ирония заключалась в том, что COVID был совсем не похож на мировой финансовый кризис. В конце концов, это был также шок предложения, а не только шок спроса. Сочетание блокировки и поддержки доходов привело к высокой инфляции, которую усилили проблемы в международных цепочках поставок. В течение некоторого времени были веские основания полагать, что этот эпизод инфляции будет преходящим - цены не упадут, но инфляция снизится. Однако проблемы с поставками продолжились: сначала на рынках труда, а затем в связи с войной в Украине. Надвигалась стагфляция. Для центральных банков это было неприемлемо, поэтому они агрессивно повышали процентные ставки, как будто от этого зависел их авторитет. Ни один центральный банкир не хотел стать символом провала монетарной политики. Поэтому правительства использовали другие идеи.

Для выборных должностных лиц инфляция - это «кризис стоимости жизни» и повод для новых раундов фискальной поддержки, особенно если/когда центральные банки загоняют экономику в рецессию. А после кризиса стоимости жизни на государственных финансах скажется изменение климата, продолжающийся энергетический кризис, расходы на оборону и зарождающаяся холодная война между стратегическими геополитическими мировыми противниками. Таким образом, в 2020-х годах мы можем оказаться в ситуации, радикально отличающейся от ситуации 2010-х годов. Инфляция всегда будет выше, чем ожидается, а с учетом того, что монетарная и фискальная политика повернется на 180 градусов, мы снова вернёмся к «перетягиванию каната», но битва будет вестись в направлении повышения процентных ставок, а не дезинфляции.

В чем смысл этого краткого обзора «зеркал заднего вида» за последнее десятилетие? Когда вы оглядываетесь назад на весь этот период, кажется, что была определенная неизбежность того, где мы оказались и куда мы направляемся. Несмотря на мнения некоторых экспертов, дефляция в японском стиле никогда не была конечной целью. Для большинства демократических обществ инфляция - единственный социально приемлемый выход. В прошлый раз мы попробовали «ортодоксальный подход» к жесткой экономии. Теперь привлекателен «неортодоксальный подход»…

Дарло Перкин

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба