Капитализация: 305 млрд р / 1500 р за акцию

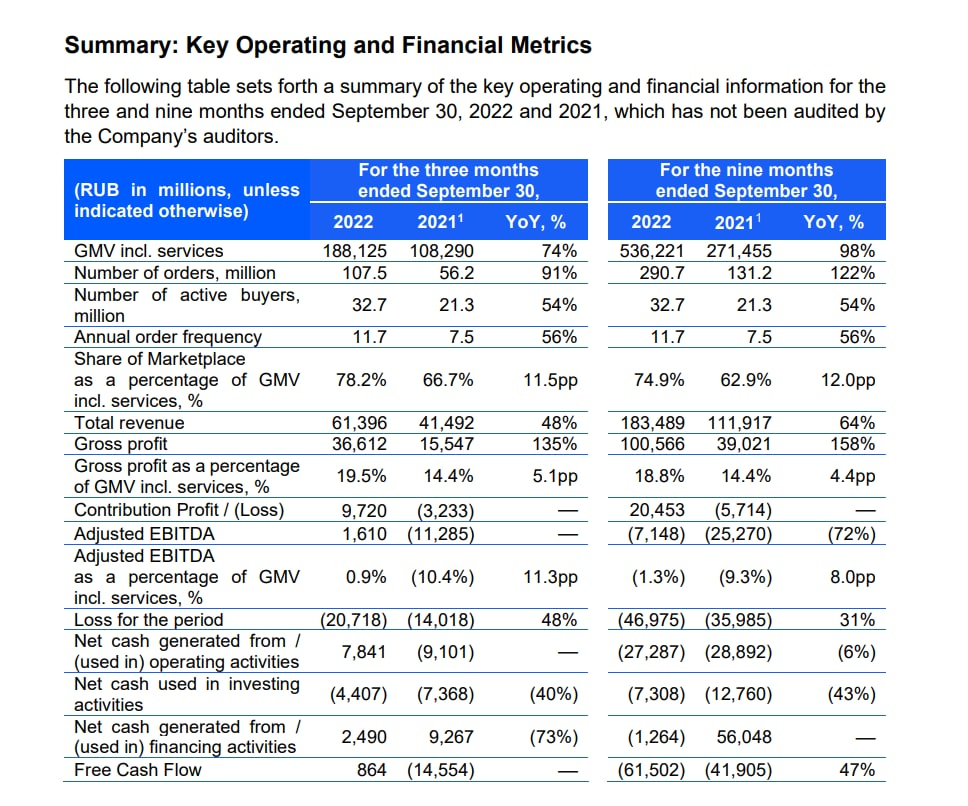

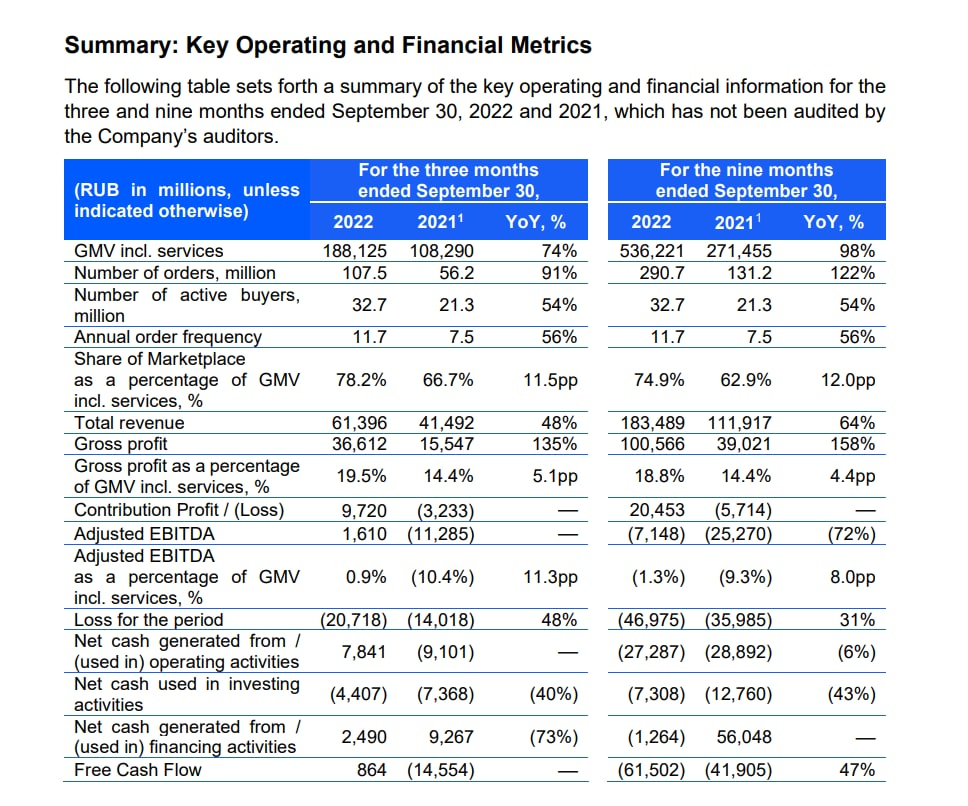

GMV 3кв2022: 188,1 млрд р (+74% г/г, +10% кв/кв)

Выручка 3кв2022: 61,4 млрд р (+48% г/г, +5% кв/кв)

Валовая прибыль 3кв2022: 36,6 млрд р (+135% г/г, +19% кв/кв)

скор. EBITDA 3кв2022: 1,6 млрд р (против убытка в 11,3 млрд руб в 3 квартале 2021, +800% кв/кв)

чистый убыток 3кв2022: -20,7 млрд р (-48% г/г, -187,5% кв/кв)

Выручка по сегментам👇

Прямая продажа товаров: 26,6 млрд р (-2% г/г)

Комиссии маркетплейса: 25,8 млрд р (+135% г/г)

Реклама: 6,7 млрд р (+176% г/г)

Услуги доставки: 1,5 млрд р (+153%)

Путешествия: 0,2 млрд р (+199%)

Фин. сервисы: 0,2 млрд р (новый сегмент)

Прочее:0,2 млрд р (+91%)

✅ Озон показывает отличные результаты, даже на фоне событий 2кв2022 (пожар на одном из основных складов). Основные показатели продолжают рост кв/кв: число заказов увеличилось на 19%, количество активных покупателейна 6,5%, среднее число заказов одного клиента составляет 11,7 (новый показатель KPI). Результаты за 4 квартал 2022г вероятно будут ещё выше так как это традиционно квартал с самым высоким объёмом заказов (неделя распродаж в ноябре + новогодние праздники).

✅ Рост GMV Озона был выше, чем у конкурентов (как в абсолютных, так и в относительных значениях), а по оценкам Forbes, франшиза Ozon (точки выдачи заказов) стала самой популярной в РФ и одной из самых выгодных (при капитале до 1 млн рублей).

✅ Главный позитивный момент отчета: компания 2 квартал подряд показала положительную скорректированную EBITDA в размере 1,6 млрд рублей и впервые вышла на прибыль по показателю FCF, который составил 0,8 млрд рублей. Вполне возможно, что и на положительную чистую прибыль компания сможет выйти раньше 2025г, но сначала разберем эти показатели подробнее:

❌Оба показателя FCF и скор. EBITDA включают в себя компенсацию в виде акций, которая сама по себе вполне себе реальный расход (как часть оплаты труда сотрудников), но стоит отметить, что в 3 квартале такие выплаты составили всего 2,4 млрд рублей (минимум за год). Основной вклад в положительный FCF сделал положительный оборотный капитал в 15,6 млрд рублей (в 1 и 2 квартале этот показатель был -18 и -6,7 млрд рублей соответственно). Более того, в 3 квартале капитальные затраты вновь снизились (основная часть прошла в 1П) и составили всего 7 млрд рублей. В 4 квартале FCF скорее всего будет вновь отрицательным, но убыток будет сокращаться и дальше в 2023г и возможно к концу 2024г cвободный денежный поток компании будет ближе к нулю.

❌ Компания еще нескоро выйдет на чистую прибыль. По моим оценкам, на это уйдёт еще минимум около 1,5-2 лет. Убытки нужно чем-то восполнять, скорее всего будут производиться допэмиссии акций, размер которых должен быть внушительным. При этом, на существенную прибыль компания выйдет не ранее, чем через 3-4 года.

Вывод:

Озон интересная долгосрочная идея, но срок её реализации достаточно долгий. Текущий бизнес становится все более эффективным каждый квартал. Хорошим знаком дальнейшей оптимизации бизнеса была бы демонстрация позитивного FCF хотя бы 2 квартала подряд (без разовых корректировок).

📊 По текущим ценам, я бы Озон не покупал. По-прежнему считаю, что адекватная цена для компании около 1200 рублей (+ нужна скидка на риски зарубежной юрисдикции).

GMV 3кв2022: 188,1 млрд р (+74% г/г, +10% кв/кв)

Выручка 3кв2022: 61,4 млрд р (+48% г/г, +5% кв/кв)

Валовая прибыль 3кв2022: 36,6 млрд р (+135% г/г, +19% кв/кв)

скор. EBITDA 3кв2022: 1,6 млрд р (против убытка в 11,3 млрд руб в 3 квартале 2021, +800% кв/кв)

чистый убыток 3кв2022: -20,7 млрд р (-48% г/г, -187,5% кв/кв)

Выручка по сегментам👇

Прямая продажа товаров: 26,6 млрд р (-2% г/г)

Комиссии маркетплейса: 25,8 млрд р (+135% г/г)

Реклама: 6,7 млрд р (+176% г/г)

Услуги доставки: 1,5 млрд р (+153%)

Путешествия: 0,2 млрд р (+199%)

Фин. сервисы: 0,2 млрд р (новый сегмент)

Прочее:0,2 млрд р (+91%)

✅ Озон показывает отличные результаты, даже на фоне событий 2кв2022 (пожар на одном из основных складов). Основные показатели продолжают рост кв/кв: число заказов увеличилось на 19%, количество активных покупателейна 6,5%, среднее число заказов одного клиента составляет 11,7 (новый показатель KPI). Результаты за 4 квартал 2022г вероятно будут ещё выше так как это традиционно квартал с самым высоким объёмом заказов (неделя распродаж в ноябре + новогодние праздники).

✅ Рост GMV Озона был выше, чем у конкурентов (как в абсолютных, так и в относительных значениях), а по оценкам Forbes, франшиза Ozon (точки выдачи заказов) стала самой популярной в РФ и одной из самых выгодных (при капитале до 1 млн рублей).

✅ Главный позитивный момент отчета: компания 2 квартал подряд показала положительную скорректированную EBITDA в размере 1,6 млрд рублей и впервые вышла на прибыль по показателю FCF, который составил 0,8 млрд рублей. Вполне возможно, что и на положительную чистую прибыль компания сможет выйти раньше 2025г, но сначала разберем эти показатели подробнее:

❌Оба показателя FCF и скор. EBITDA включают в себя компенсацию в виде акций, которая сама по себе вполне себе реальный расход (как часть оплаты труда сотрудников), но стоит отметить, что в 3 квартале такие выплаты составили всего 2,4 млрд рублей (минимум за год). Основной вклад в положительный FCF сделал положительный оборотный капитал в 15,6 млрд рублей (в 1 и 2 квартале этот показатель был -18 и -6,7 млрд рублей соответственно). Более того, в 3 квартале капитальные затраты вновь снизились (основная часть прошла в 1П) и составили всего 7 млрд рублей. В 4 квартале FCF скорее всего будет вновь отрицательным, но убыток будет сокращаться и дальше в 2023г и возможно к концу 2024г cвободный денежный поток компании будет ближе к нулю.

❌ Компания еще нескоро выйдет на чистую прибыль. По моим оценкам, на это уйдёт еще минимум около 1,5-2 лет. Убытки нужно чем-то восполнять, скорее всего будут производиться допэмиссии акций, размер которых должен быть внушительным. При этом, на существенную прибыль компания выйдет не ранее, чем через 3-4 года.

Вывод:

Озон интересная долгосрочная идея, но срок её реализации достаточно долгий. Текущий бизнес становится все более эффективным каждый квартал. Хорошим знаком дальнейшей оптимизации бизнеса была бы демонстрация позитивного FCF хотя бы 2 квартала подряд (без разовых корректировок).

📊 По текущим ценам, я бы Озон не покупал. По-прежнему считаю, что адекватная цена для компании около 1200 рублей (+ нужна скидка на риски зарубежной юрисдикции).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба