28 ноября 2022 investing.com Шварцман Даниэль

• Технологический сектор в 2022 году окатило «холодным душем».

• Многие лидеры продолжают расти и остаются прибыльными.

• В секторе можно отыскать «бриллианты» с редким дисконтом.

С 2011 по 2021 год инвестировать в технологический сектор было проще простого. Достаточно было купить акции растущих компаний, создающих новые бизнес-модели и сегменты, и затем спокойно наблюдать за их ралли.

Однако в 2022 году все изменилось: технологический сектор перестал пользоваться популярностью среди инвесторов, инвесторы стали ориентироваться на прибыль, и мы все были вынуждены (заново) усвоить, что же работает на этом рынке.

Один из главных выученных нами уроков: наблюдавшийся последнее десятилетие ажиотаж вокруг технологического сектора был похож на «пузырь доткомов» и даже предыдущие циклы в технологическом секторе. И в этом нет ничего нового.

Хорошая новость заключается в том, что лучшие компании выживут и будут процветать. При этом акции многих из этих компаний сейчас оценены с дисконтом благодаря «медвежьему» рынку по NASDAQ.

В честь «киберпонедельника» ниже мы приводим пять технологических компаний, отобранных скрининговым инструментом InvestingPro, а если точнее, инструментом для отбора «бриллиантов» в технологическом секторе, который ищет привлекательные компании по всему миру. Эти компании, отобранные скрининговым инструментом и утвержденные нашей аналитической командой, помогут вам оказаться на правильной стороне следующего цикла в технологическом секторе.

Каким бы жестким ни было падение рынка, наступят новые времена, и технологический сектор снова будет в авангарде.

Microsoft

Microsoft Corporation (NASDAQ:MSFT) по-прежнему входит в число крупнейших компаний мира, несмотря на падение своей стоимости более чем на 30% за последний год. Акции этого ведущего поставщика облачных услуг вроде Azure и классического популярнейшего софта вроде Microsoft Office редко когда бывают дешевыми.

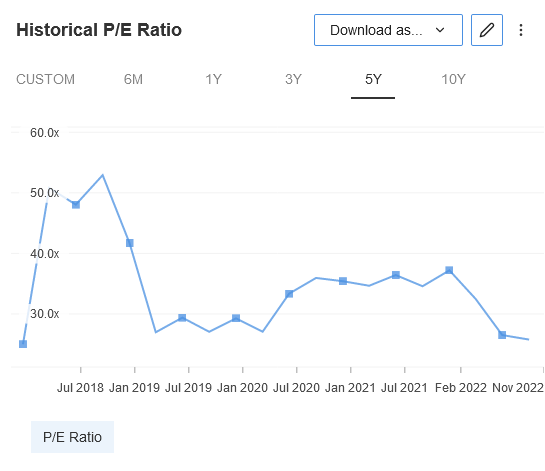

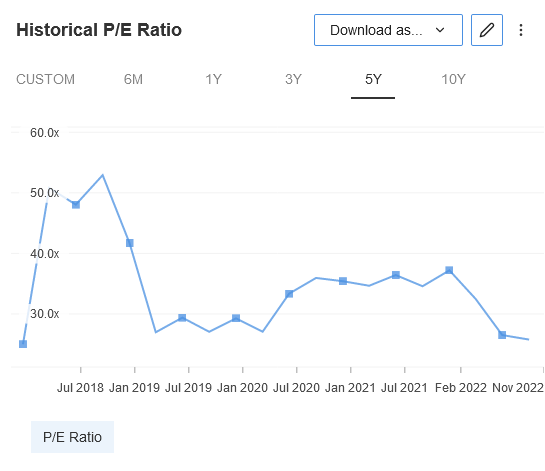

Мультипликатор цена-прибыль для Microsoft сейчас находится на 5-летнем минимуме, при этом компания по-прежнему демонстрирует превосходные показатели прибыльности и генерирует огромные объемы наличности.

Microsoft вряд ли в одночасье покажет стремительный рост, но сейчас у инвесторов, возможно, появилась редкая возможность купить акции одной из лучших мировых компаний с дисконтом.

Taiwan Semiconductor

Текущий год складывается для крупнейшего в мире производителя полупроводников очень непросто — его акции упали с 52-недельных максимумов на 60%. Однако Taiwan Semiconductor Manufacturing (NYSE:TSM) все еще обладает значительным потенциалом роста, если исходить из лидирующих рыночных позиций компании и сохраняющегося спроса на компьютерные чипы для самой разной техники.

Демонстрацией широкой базы Taiwan Semiconductor стал тот факт, что позицию в акциях компании открыл Уоррен Баффетт вместе со своей компанией Berkshire Hathaway (NYSE:BRKa).

Broadcom

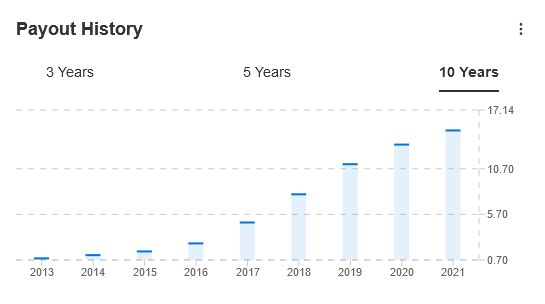

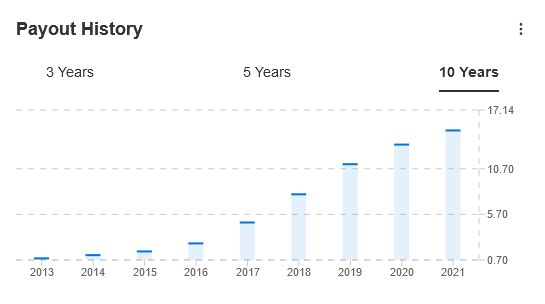

Broadcom Inc (NASDAQ:AVGO) — это еще один ведущий производитель полупроводников. Они приобрели несколько компаний, став в итоге лидерами в различных вертикалях полупроводниковой отрасли. Это позволяет Broadcom выплачивать увесистый дивиденд (3,2% по текущим ценам), при этом совокупные годовые темпы роста выручки компании за последнее десятилетие составляют 31%, а прибыль на акцию росла темпами 23% в год.

Чем больше масштабы, тем сложнее генерировать рост, однако Broadcom покупает ведущего поставщика программного обеспечения VMware Inc (NYSE:VMW) для диверсификации выручки и поддержания темпов роста. Компания таким образом становится интересным вариантом для долгосрочных инвесторов, если исходить из роста дивидендов.

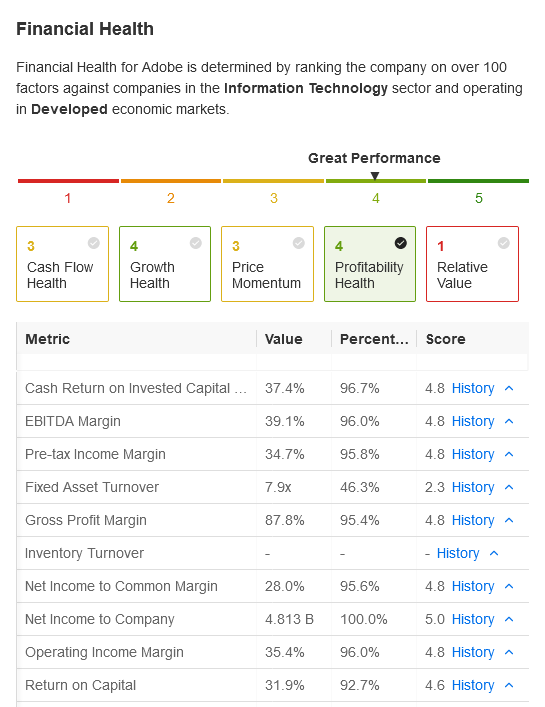

Adobe

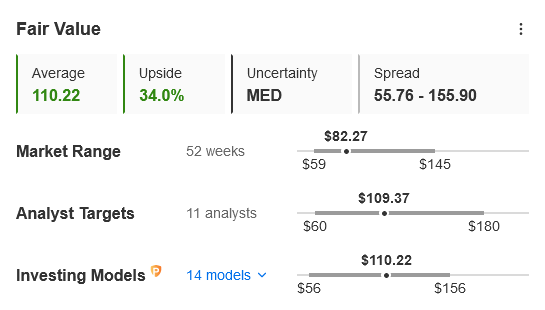

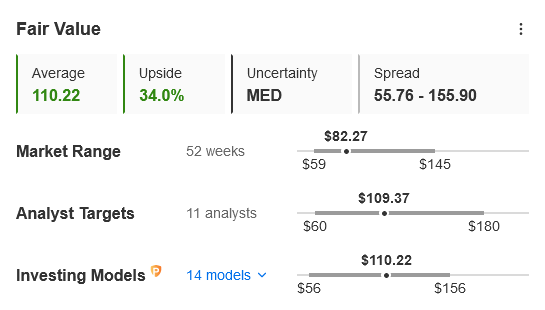

К слову о слияниях и поглощениях в софтверном секторе, акции Adobe Systems Incorporated (NASDAQ:ADBE) обвалились, когда этот разработчик Photoshop и ряда других софтверных программ объявил о приобретении быстрорастущей компании Figma за $20 миллиардов. Эта сделка вместе со слабыми квартальными результатами изрядно сократила стоимость акций Adobe, которые сейчас торгуются более чем на 50% ниже 52-недельного минимума даже после восстановления.

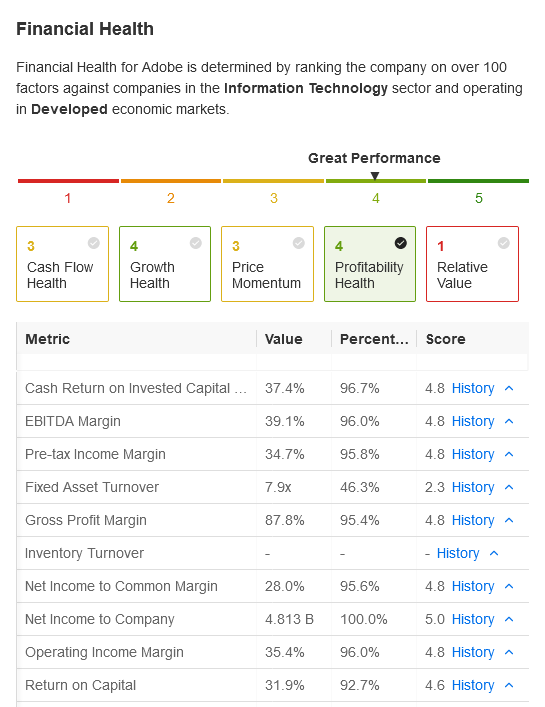

Однако Adobе остается в числе лидеров сектора по показателям прибыльности и одной из первых перешла на модель «программное обеспечение как услуга». Figma может запустить новый этап роста, который, в свою очередь, подтолкнет к ралли акции компании, несмотря на скептицизм рынка по поводу сделки.

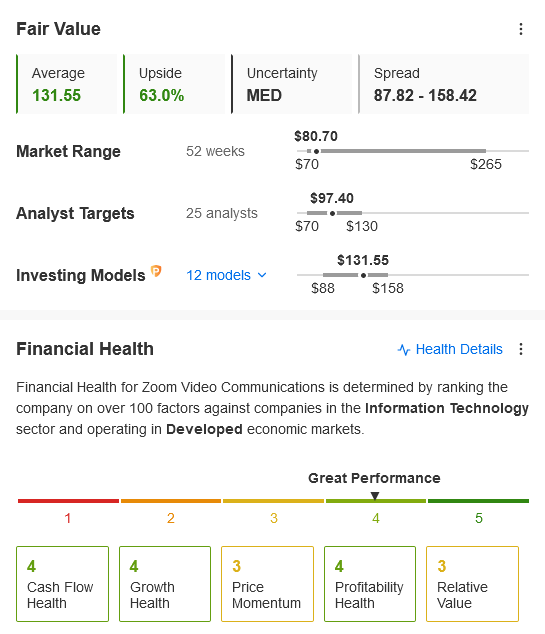

Zoom Video

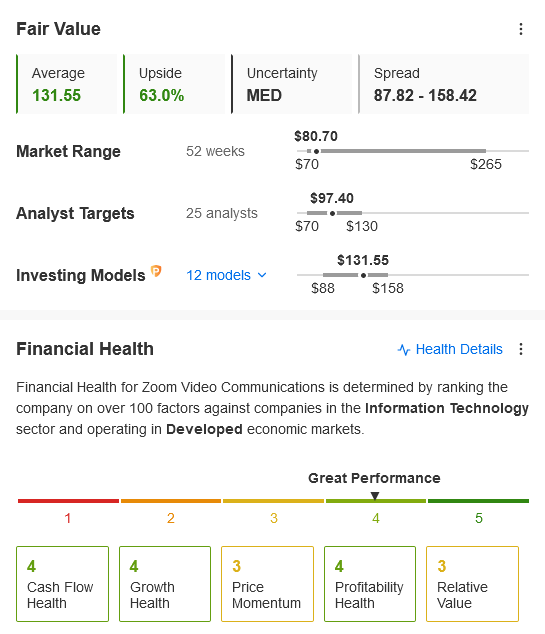

Кому-то может показаться, что в Zoom Video Communications (NASDAQ:ZM) сейчас стоит вкладываться в последнюю очередь, поскольку пандемия по большей части осталась позади. Эта компания стала первым примером невероятного взлета на фоне пандемии и последующего сокрушительного падения. И хотя работникам, возможно, уже надоели звонки по Zoom, компания продолжает улучшать свои показатели прибыльности и расширяет продажи, предлагая теперь не только классическую подписку на Zoom, но и корпоративные пакеты.

Главная угроза для компании исходит со стороны Microsoft Teams, но прибыль Zoom продолжает расти, а оценка наконец-то стала разумной. Не исключено, что акции больше никогда не поднимутся до максимумов времен пандемии, тем не менее, они сохраняют привлекательность.

Опыт последних трех лет показывает, насколько быстро может меняться ситуация в технологическом секторе. Не исключено, что это десятилетие будет для технологических компаний не таким удачным, как прошлое. На самом деле почти наверняка оно не будет настолько же удачным.

В то же время достаточно многие из компаний прочно обосновались на рынке и продолжат демонстрировать рост, при этом они обладают прибыльными бизнес-моделями. Эти отобранные InvestingPro пять компаний могут стать хорошей отправной точкой для инвесторов в техсектор, желающих оседлать следующую волну, а также для любых инвесторов в поисках выгодных покупок.

• Многие лидеры продолжают расти и остаются прибыльными.

• В секторе можно отыскать «бриллианты» с редким дисконтом.

С 2011 по 2021 год инвестировать в технологический сектор было проще простого. Достаточно было купить акции растущих компаний, создающих новые бизнес-модели и сегменты, и затем спокойно наблюдать за их ралли.

Однако в 2022 году все изменилось: технологический сектор перестал пользоваться популярностью среди инвесторов, инвесторы стали ориентироваться на прибыль, и мы все были вынуждены (заново) усвоить, что же работает на этом рынке.

Один из главных выученных нами уроков: наблюдавшийся последнее десятилетие ажиотаж вокруг технологического сектора был похож на «пузырь доткомов» и даже предыдущие циклы в технологическом секторе. И в этом нет ничего нового.

Хорошая новость заключается в том, что лучшие компании выживут и будут процветать. При этом акции многих из этих компаний сейчас оценены с дисконтом благодаря «медвежьему» рынку по NASDAQ.

В честь «киберпонедельника» ниже мы приводим пять технологических компаний, отобранных скрининговым инструментом InvestingPro, а если точнее, инструментом для отбора «бриллиантов» в технологическом секторе, который ищет привлекательные компании по всему миру. Эти компании, отобранные скрининговым инструментом и утвержденные нашей аналитической командой, помогут вам оказаться на правильной стороне следующего цикла в технологическом секторе.

Каким бы жестким ни было падение рынка, наступят новые времена, и технологический сектор снова будет в авангарде.

Microsoft

Microsoft Corporation (NASDAQ:MSFT) по-прежнему входит в число крупнейших компаний мира, несмотря на падение своей стоимости более чем на 30% за последний год. Акции этого ведущего поставщика облачных услуг вроде Azure и классического популярнейшего софта вроде Microsoft Office редко когда бывают дешевыми.

Мультипликатор цена-прибыль для Microsoft сейчас находится на 5-летнем минимуме, при этом компания по-прежнему демонстрирует превосходные показатели прибыльности и генерирует огромные объемы наличности.

Microsoft вряд ли в одночасье покажет стремительный рост, но сейчас у инвесторов, возможно, появилась редкая возможность купить акции одной из лучших мировых компаний с дисконтом.

Taiwan Semiconductor

Текущий год складывается для крупнейшего в мире производителя полупроводников очень непросто — его акции упали с 52-недельных максимумов на 60%. Однако Taiwan Semiconductor Manufacturing (NYSE:TSM) все еще обладает значительным потенциалом роста, если исходить из лидирующих рыночных позиций компании и сохраняющегося спроса на компьютерные чипы для самой разной техники.

Демонстрацией широкой базы Taiwan Semiconductor стал тот факт, что позицию в акциях компании открыл Уоррен Баффетт вместе со своей компанией Berkshire Hathaway (NYSE:BRKa).

Broadcom

Broadcom Inc (NASDAQ:AVGO) — это еще один ведущий производитель полупроводников. Они приобрели несколько компаний, став в итоге лидерами в различных вертикалях полупроводниковой отрасли. Это позволяет Broadcom выплачивать увесистый дивиденд (3,2% по текущим ценам), при этом совокупные годовые темпы роста выручки компании за последнее десятилетие составляют 31%, а прибыль на акцию росла темпами 23% в год.

Чем больше масштабы, тем сложнее генерировать рост, однако Broadcom покупает ведущего поставщика программного обеспечения VMware Inc (NYSE:VMW) для диверсификации выручки и поддержания темпов роста. Компания таким образом становится интересным вариантом для долгосрочных инвесторов, если исходить из роста дивидендов.

Adobe

К слову о слияниях и поглощениях в софтверном секторе, акции Adobe Systems Incorporated (NASDAQ:ADBE) обвалились, когда этот разработчик Photoshop и ряда других софтверных программ объявил о приобретении быстрорастущей компании Figma за $20 миллиардов. Эта сделка вместе со слабыми квартальными результатами изрядно сократила стоимость акций Adobe, которые сейчас торгуются более чем на 50% ниже 52-недельного минимума даже после восстановления.

Однако Adobе остается в числе лидеров сектора по показателям прибыльности и одной из первых перешла на модель «программное обеспечение как услуга». Figma может запустить новый этап роста, который, в свою очередь, подтолкнет к ралли акции компании, несмотря на скептицизм рынка по поводу сделки.

Zoom Video

Кому-то может показаться, что в Zoom Video Communications (NASDAQ:ZM) сейчас стоит вкладываться в последнюю очередь, поскольку пандемия по большей части осталась позади. Эта компания стала первым примером невероятного взлета на фоне пандемии и последующего сокрушительного падения. И хотя работникам, возможно, уже надоели звонки по Zoom, компания продолжает улучшать свои показатели прибыльности и расширяет продажи, предлагая теперь не только классическую подписку на Zoom, но и корпоративные пакеты.

Главная угроза для компании исходит со стороны Microsoft Teams, но прибыль Zoom продолжает расти, а оценка наконец-то стала разумной. Не исключено, что акции больше никогда не поднимутся до максимумов времен пандемии, тем не менее, они сохраняют привлекательность.

Опыт последних трех лет показывает, насколько быстро может меняться ситуация в технологическом секторе. Не исключено, что это десятилетие будет для технологических компаний не таким удачным, как прошлое. На самом деле почти наверняка оно не будет настолько же удачным.

В то же время достаточно многие из компаний прочно обосновались на рынке и продолжат демонстрировать рост, при этом они обладают прибыльными бизнес-моделями. Эти отобранные InvestingPro пять компаний могут стать хорошей отправной точкой для инвесторов в техсектор, желающих оседлать следующую волну, а также для любых инвесторов в поисках выгодных покупок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба