В 2022 г. практически все крупные российские банки отказались от валютных продуктов на фоне западных санкций и регуляторных ограничений — Банк России запретил финансовым организациям продавать гражданам наличную валюту до 9 марта 2023 г. В связи с этим у инвесторов и валютных банковских вкладчиков не осталось другого выбора, как обратить внимание на еврооблигации местных эмитентов на Мосбирже.

«Газпром капитал»

Финансовая компания «Газпром капитал» на 100% принадлежит «Газпрому» (GAZP) и используется им для привлечения заёмных средств внешних инвесторов, чтобы финансировать свою текущую деятельность и крупные инвестиционные проекты.

В 2022 г. в рамках введённых санкций европейские финансовые организации перестали обрабатывать купонные переводы отечественных эмитентов. В результате на рынок Мосбиржи вышли новые долговые выпуски в иностранной валюте — замещающие облигации.

Замещающие облигации — это локальные облигации, то есть выпущенные по российскому праву и обращающиеся внутри местной инфраструктуры, что позволяет снизить до минимума риски блокировки данных активов и купонов по ним. Хоть текущие выпуски и номинированы в иностранной валюте, но все расчёты по ним проходят в рублях по курсу Банка России на дату выплаты.

Одним из таких выпусков стала новая замещающая облигация «Газпром капитала». Основные параметры данной долговой ценной бумаги:

Полное название выпуска: Газпром капитал-ЗО34-1-Д.

ISIN выпуска: RU000A105A95.

Номинал одной облигации: 1000 долл.

Дата погашения: 28.04.2034.

Доходность к дате погашения: 7,64%.

Купон: фиксированный, каждые 182 дня, примерно 2620 руб., 8,625% годовых.

Стоимость облигации на 29.11.2022: 1085 долл.

Финансовый рейтинг от «Эксперт РА» и «АКРА» — ruAA+ и ААА (RU).

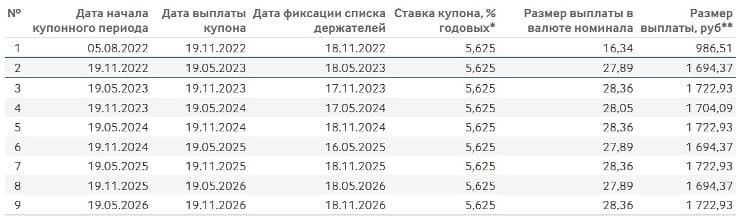

График выплаты купонов

«ПИК»

Крупнейший российский девелопер «ПИК» (PIKK) занимается строительством жилых домов, производством строительных конструкций и материалов. Основная деятельность компании сосредоточена в Москве и Московской области, так как более 90% проектов застройщика находятся в столичном регионе.

В начале сентября 2022 г. «ПИК» первым из российских эмитентов выпустил новые замещающие облигации на Мосбирже для инвесторов-резидентов, которым перестали приходить купонные выплаты по еврооблигациям от самого застройщика после европейских санкций против НРД.

Данный выпуск «ПИК» попал в новый рейтинг «Лучших долларовых облигаций российских компаний» от аналитиков «Открытие Инвестиции», которые отметили лидирующее положение эмитента в отрасли, высокую степень его вертикальной интеграции и низкую зависимость от импортных материалов.

Основные параметры нового выпуска «ПИК»:

Полное название выпуска: ПИК-Корпорация-001Р-05.

ISIN выпуска: RU000A105146.

Номинал одной облигации: 1000 долл.

Дата погашения: 19.11.2026.

Доходность к дате погашения: 8,34%.

Купон: фиксированный, каждые 182 дня, примерно 1700 руб., 5,625% годовых.

Стоимость облигации на 29.11.2022: 915 долл.

Финансовый рейтинг от «Эксперт РА» — ruA+.

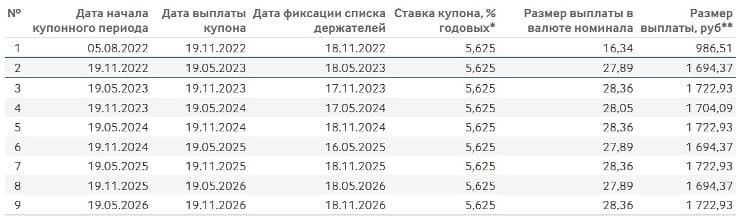

График выплаты купонов

Еврооблигации от Минфина

На Московской бирже торгуется небольшое количество долларовых еврооблигаций от Минфина РФ. Наиболее известными и ликвидными из них являются следующие шесть выпусков: Rus-26, Rus-27, Rus-28, Rus-29, Rus-30 и Rus-47. В 2022 г. на фоне санкций Министерство финансов перешло на выплату рублёвых купонов по данным облигациям.

Из шести наиболее ликвидных выпусков был выбран только один. Rus-26, Rus-27, Rus-29 и Rus-47 не подошли, так как обладают большим номиналом — стоимость одного лота составляет примерно 200 000 долл., в то время как у Rus-28 — 1000 долл., а у Rus-30 — 0,135 долл. В данной статье выбор был сделан в пользу Rus-28 ввиду большей купонной доходности: 12,75% против 7,5% у Rus-30.

Основные параметры Rus-28:

Полное название выпуска: Rus-28.

ISIN выпуска: XS0088543193.

Номинал одной облигации: 1000 долл.

Дата погашения: 24.06.2028.

Доходность к дате погашения: 5,84%.

Купон: фиксированный, каждые 182 дня, примерно 3900 руб., 12,75% годовых.

Стоимость облигации на 29.11.2022: 1324 долл.

График выплаты купонов

«Сегежа Групп»

Лесопромышленный холдинг «Сегежа Групп» (SGZH) с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины считается одним из крупнейших лесопользователей в мире: общая площадь арендованного лесного фонда составляет около 16 млн га.

Основная деятельность «Сегежа Групп» — производство и реализация лесопромышленной продукции, 2/3 которой компания экспортировала в другие страны. В 2022 г., после ввода европейских санкций и закрытия рынка ЕС, холдинг был вынужден перенаправить поставки в Азию, в основном в Китай. В связи с этим менеджмент решил привлечь финансирование в юанях, выпустив еврооблигации на Мосбирже.

Основные параметры новой долговой ценной бумаги «Сегежа Групп»:

Полное название выпуска: Сегежа Групп-003Р-01R.

ISIN выпуска: RU000A105EW9.

Номинал одной облигации: 1000 юаней.

Дата погашения: 22.10.2037.

Доходность к дате погашения: 4,13%.

Купон: фиксированный, каждый 91 день, примерно 87 руб., 4,15% годовых.

Стоимость облигации на 29.11.2022: 1002,4 юаней.

Финансовый рейтинг от «Эксперт РА» — ruA+.

График выплаты ближайших купонов

«Металлоинвест»

Российский горно-металлургический холдинг «Металлоинвест» — мировой лидер в производстве товарного горячебрикетированного железа, ведущий поставщик железорудной и металлизированной продукции, а также крупный региональный производитель высококачественной стали.

В 2022 г. ХК «Металлоинвест», как и другим отечественным экспортёрам, пришлось переориентировать свой сырьевой экспорт — ранее треть продукции холдинга отправлялась в недружественные страны, но после ввода зарубежных санкций эти рынки закрылись. В экстренном порядке компании удалось перенаправить часть своих товаров в Китай и к другим азиатским партнёрам. Текущая трансформация также побудила предприятие выпустить облигации в юанях на Мосбирже с целью финансирования своей деятельности.

Географическая структура продаж ХК «Металлоинвест» в 2021 г.:

Россия — 39% продукции.

Европа — 29%.

Азия — 9%.

Ближний Восток — 9%.

СНГ — 5%.

Другие страны — 9%.

Основные параметры новой долговой ценной бумаги ХК «Металлоинвест»:

Полное название выпуска: Металлоинвест ХК-001-02.

ISIN выпуска: RU000A1057D4.

Номинал одной облигации: 1000 юаней.

Дата погашения: 10.09.2027.

Доходность к дате погашения: 3,8%.

Купон: фиксированный, каждый 91 день, примерно 77,5 руб., 3,7% годовых.

Стоимость облигации на 29.11.2022: 998 юаней.

Финансовый рейтинг от «АКРА» — ААА (RU).

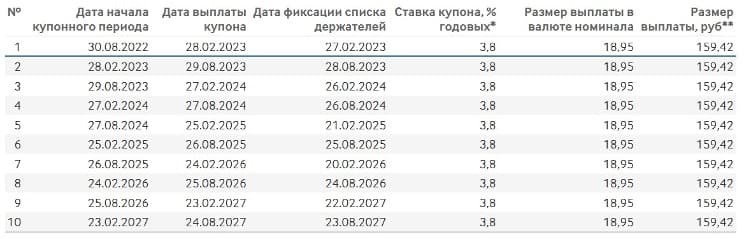

График выплаты купонов

«Полюс»

«Полюс» (PLZL) — крупнейшая российская золотодобывающая компания с полным циклом производства: от разведки и добычи до переработки и реализации конечного продукта. Предприятие занимает третье место в мире по объёму добычи сырья, уступая только североамериканским лидерам сектора — Newmont и Barrick Gold.

В конце июня 2022 г. страны G7 ввели эмбарго на российское золото, ограничив поставки почти 88% драгоценного сырья из РФ. Тем не менее отечественные производители быстро переадресовали свои поставки в Китай — в октябре экспорт золота из России в Поднебесную оказался рекордным с 2016 г.

Такая перестройка бизнеса заставила российских золотодобытчиков более внимательно присмотреться к долговому рынку Китая. Первым на выпуск облигаций в юанях решился «Полюс», потом его примеру последовал другой крупный производитель — «Южуралзолото».

Основные параметры новой долговой ценной бумаги «Полюс»:

Полное название выпуска: Полюс-ПБО-02.

ISIN выпуска: RU000A1054W1.

Номинал одной облигации: 1000 юаней.

Дата погашения: 24.08.2027.

Доходность к дате погашения: 4%.

Купон: фиксированный, каждые 182 дня, примерно 159 руб., 3,8% годовых.

Стоимость облигации на 29.11.2022: 993 юаней.

Финансовый рейтинг от «Эксперт РА» — ruAAA.

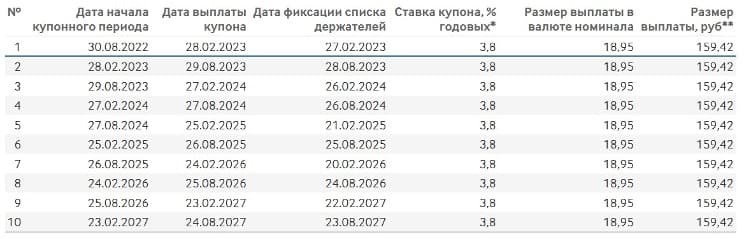

График выплаты купонов

Еврооблигации на Мосбирже — альтернатива валютным вкладам

Даже после ухода предложений в долларах и евро из отечественных банков российские инвесторы могут обеспечить себе низкорискованную валютную диверсификацию активов, которая при этом будет обгонять инфляцию. Всё, что для этого нужно, — купить еврооблигации на Московской бирже. Наиболее интересных представителей местного долгового рынка мы рассмотрели в данном обзоре.

«Газпром капитал»

Финансовая компания «Газпром капитал» на 100% принадлежит «Газпрому» (GAZP) и используется им для привлечения заёмных средств внешних инвесторов, чтобы финансировать свою текущую деятельность и крупные инвестиционные проекты.

В 2022 г. в рамках введённых санкций европейские финансовые организации перестали обрабатывать купонные переводы отечественных эмитентов. В результате на рынок Мосбиржи вышли новые долговые выпуски в иностранной валюте — замещающие облигации.

Замещающие облигации — это локальные облигации, то есть выпущенные по российскому праву и обращающиеся внутри местной инфраструктуры, что позволяет снизить до минимума риски блокировки данных активов и купонов по ним. Хоть текущие выпуски и номинированы в иностранной валюте, но все расчёты по ним проходят в рублях по курсу Банка России на дату выплаты.

Одним из таких выпусков стала новая замещающая облигация «Газпром капитала». Основные параметры данной долговой ценной бумаги:

Полное название выпуска: Газпром капитал-ЗО34-1-Д.

ISIN выпуска: RU000A105A95.

Номинал одной облигации: 1000 долл.

Дата погашения: 28.04.2034.

Доходность к дате погашения: 7,64%.

Купон: фиксированный, каждые 182 дня, примерно 2620 руб., 8,625% годовых.

Стоимость облигации на 29.11.2022: 1085 долл.

Финансовый рейтинг от «Эксперт РА» и «АКРА» — ruAA+ и ААА (RU).

График выплаты купонов

«ПИК»

Крупнейший российский девелопер «ПИК» (PIKK) занимается строительством жилых домов, производством строительных конструкций и материалов. Основная деятельность компании сосредоточена в Москве и Московской области, так как более 90% проектов застройщика находятся в столичном регионе.

В начале сентября 2022 г. «ПИК» первым из российских эмитентов выпустил новые замещающие облигации на Мосбирже для инвесторов-резидентов, которым перестали приходить купонные выплаты по еврооблигациям от самого застройщика после европейских санкций против НРД.

Данный выпуск «ПИК» попал в новый рейтинг «Лучших долларовых облигаций российских компаний» от аналитиков «Открытие Инвестиции», которые отметили лидирующее положение эмитента в отрасли, высокую степень его вертикальной интеграции и низкую зависимость от импортных материалов.

Основные параметры нового выпуска «ПИК»:

Полное название выпуска: ПИК-Корпорация-001Р-05.

ISIN выпуска: RU000A105146.

Номинал одной облигации: 1000 долл.

Дата погашения: 19.11.2026.

Доходность к дате погашения: 8,34%.

Купон: фиксированный, каждые 182 дня, примерно 1700 руб., 5,625% годовых.

Стоимость облигации на 29.11.2022: 915 долл.

Финансовый рейтинг от «Эксперт РА» — ruA+.

График выплаты купонов

Еврооблигации от Минфина

На Московской бирже торгуется небольшое количество долларовых еврооблигаций от Минфина РФ. Наиболее известными и ликвидными из них являются следующие шесть выпусков: Rus-26, Rus-27, Rus-28, Rus-29, Rus-30 и Rus-47. В 2022 г. на фоне санкций Министерство финансов перешло на выплату рублёвых купонов по данным облигациям.

Из шести наиболее ликвидных выпусков был выбран только один. Rus-26, Rus-27, Rus-29 и Rus-47 не подошли, так как обладают большим номиналом — стоимость одного лота составляет примерно 200 000 долл., в то время как у Rus-28 — 1000 долл., а у Rus-30 — 0,135 долл. В данной статье выбор был сделан в пользу Rus-28 ввиду большей купонной доходности: 12,75% против 7,5% у Rus-30.

Основные параметры Rus-28:

Полное название выпуска: Rus-28.

ISIN выпуска: XS0088543193.

Номинал одной облигации: 1000 долл.

Дата погашения: 24.06.2028.

Доходность к дате погашения: 5,84%.

Купон: фиксированный, каждые 182 дня, примерно 3900 руб., 12,75% годовых.

Стоимость облигации на 29.11.2022: 1324 долл.

График выплаты купонов

«Сегежа Групп»

Лесопромышленный холдинг «Сегежа Групп» (SGZH) с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины считается одним из крупнейших лесопользователей в мире: общая площадь арендованного лесного фонда составляет около 16 млн га.

Основная деятельность «Сегежа Групп» — производство и реализация лесопромышленной продукции, 2/3 которой компания экспортировала в другие страны. В 2022 г., после ввода европейских санкций и закрытия рынка ЕС, холдинг был вынужден перенаправить поставки в Азию, в основном в Китай. В связи с этим менеджмент решил привлечь финансирование в юанях, выпустив еврооблигации на Мосбирже.

Основные параметры новой долговой ценной бумаги «Сегежа Групп»:

Полное название выпуска: Сегежа Групп-003Р-01R.

ISIN выпуска: RU000A105EW9.

Номинал одной облигации: 1000 юаней.

Дата погашения: 22.10.2037.

Доходность к дате погашения: 4,13%.

Купон: фиксированный, каждый 91 день, примерно 87 руб., 4,15% годовых.

Стоимость облигации на 29.11.2022: 1002,4 юаней.

Финансовый рейтинг от «Эксперт РА» — ruA+.

График выплаты ближайших купонов

«Металлоинвест»

Российский горно-металлургический холдинг «Металлоинвест» — мировой лидер в производстве товарного горячебрикетированного железа, ведущий поставщик железорудной и металлизированной продукции, а также крупный региональный производитель высококачественной стали.

В 2022 г. ХК «Металлоинвест», как и другим отечественным экспортёрам, пришлось переориентировать свой сырьевой экспорт — ранее треть продукции холдинга отправлялась в недружественные страны, но после ввода зарубежных санкций эти рынки закрылись. В экстренном порядке компании удалось перенаправить часть своих товаров в Китай и к другим азиатским партнёрам. Текущая трансформация также побудила предприятие выпустить облигации в юанях на Мосбирже с целью финансирования своей деятельности.

Географическая структура продаж ХК «Металлоинвест» в 2021 г.:

Россия — 39% продукции.

Европа — 29%.

Азия — 9%.

Ближний Восток — 9%.

СНГ — 5%.

Другие страны — 9%.

Основные параметры новой долговой ценной бумаги ХК «Металлоинвест»:

Полное название выпуска: Металлоинвест ХК-001-02.

ISIN выпуска: RU000A1057D4.

Номинал одной облигации: 1000 юаней.

Дата погашения: 10.09.2027.

Доходность к дате погашения: 3,8%.

Купон: фиксированный, каждый 91 день, примерно 77,5 руб., 3,7% годовых.

Стоимость облигации на 29.11.2022: 998 юаней.

Финансовый рейтинг от «АКРА» — ААА (RU).

График выплаты купонов

«Полюс»

«Полюс» (PLZL) — крупнейшая российская золотодобывающая компания с полным циклом производства: от разведки и добычи до переработки и реализации конечного продукта. Предприятие занимает третье место в мире по объёму добычи сырья, уступая только североамериканским лидерам сектора — Newmont и Barrick Gold.

В конце июня 2022 г. страны G7 ввели эмбарго на российское золото, ограничив поставки почти 88% драгоценного сырья из РФ. Тем не менее отечественные производители быстро переадресовали свои поставки в Китай — в октябре экспорт золота из России в Поднебесную оказался рекордным с 2016 г.

Такая перестройка бизнеса заставила российских золотодобытчиков более внимательно присмотреться к долговому рынку Китая. Первым на выпуск облигаций в юанях решился «Полюс», потом его примеру последовал другой крупный производитель — «Южуралзолото».

Основные параметры новой долговой ценной бумаги «Полюс»:

Полное название выпуска: Полюс-ПБО-02.

ISIN выпуска: RU000A1054W1.

Номинал одной облигации: 1000 юаней.

Дата погашения: 24.08.2027.

Доходность к дате погашения: 4%.

Купон: фиксированный, каждые 182 дня, примерно 159 руб., 3,8% годовых.

Стоимость облигации на 29.11.2022: 993 юаней.

Финансовый рейтинг от «Эксперт РА» — ruAAA.

График выплаты купонов

Еврооблигации на Мосбирже — альтернатива валютным вкладам

Даже после ухода предложений в долларах и евро из отечественных банков российские инвесторы могут обеспечить себе низкорискованную валютную диверсификацию активов, которая при этом будет обгонять инфляцию. Всё, что для этого нужно, — купить еврооблигации на Московской бирже. Наиболее интересных представителей местного долгового рынка мы рассмотрели в данном обзоре.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба