8 декабря 2022 Открытие Шульгин Михаил

Ослабление рубля выше 63 за доллар нашло повышенный интерес к предложению валюты от экспортёров.

Валюты G10

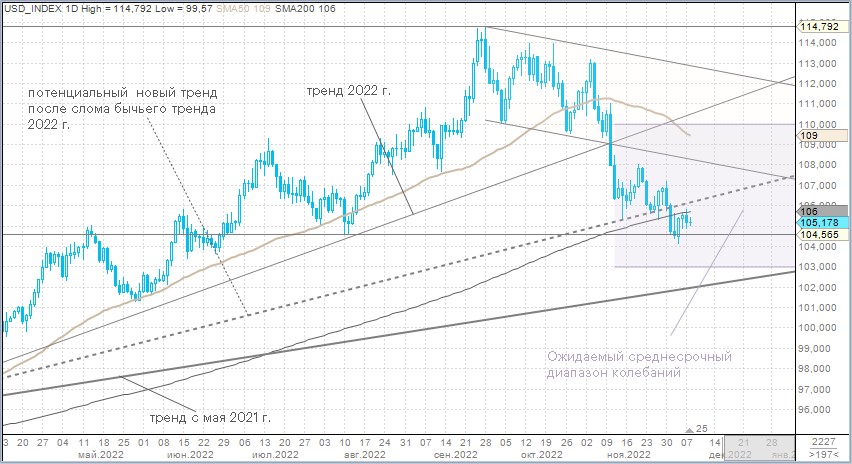

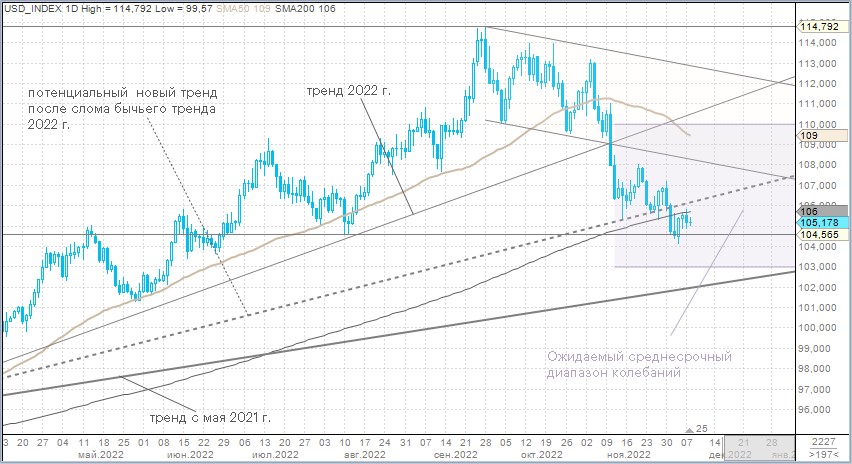

Доллар в среду подешевел против всех валют Большой десятки, несмотря на снижение аппетита инвесторов к рискованным активам. Слабость доллара была обусловлена падением доходностей казначейских облигаций. Доходность 2-летних нот снизилась до 4,256%, доходность 10-летних облигаций упала до 3,417% — впервые за четыре месяца закрытие ниже 100-дневной скользящей средней.

Риски увидеть рецессию в США возрастают, что давит на рискованные активы. Однако растёт спрос на облигации, что приводит к снижению их доходностей и не позволяет доллару быть бенефициаром ситуации.

Утром в четверг, 8 декабря, доллар вновь под давлением против большинства валют G10. Рынки акций в Европе пытаются расти, фьючерсы на основные американские фондовые индексы торгуются в зелёной зоне. Нефть пытается возобновить рост после вчерашнего падения до минимума с декабря 2021 года (Brent). Мы видим робкие попытки спроса на риск, и доходности трежерис немного подрастают по всей длине кривой. Однако доллар опять не может извлечь из этого полноценную выгоду.

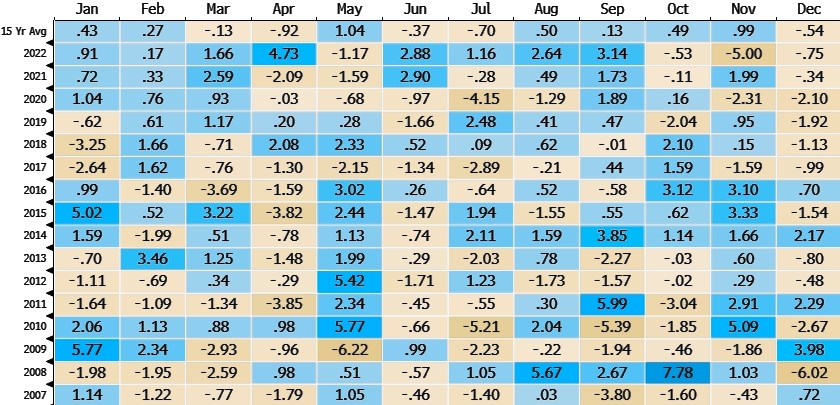

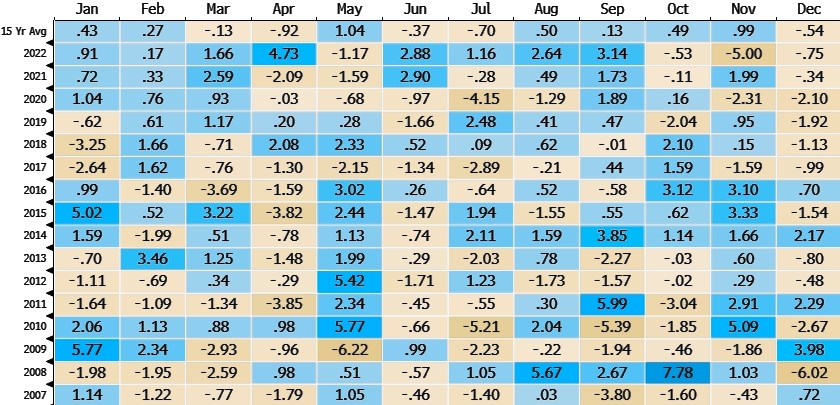

Декабрь — сезонно слабый для доллара месяц. В среднем за последние 15 лет индекс доллара в декабре снижался на 0,5%. 11 декабрей из 15 индекс DXY завершил падением. Максимальное падение было в декабре 2020 г. (-2,1%). Максимальный рост был в декабре 2009 г. (+4%).

Сезонность индекса доллара за последние 15 лет, %

Сегодня экономический календарь США не изобилует важной статистикой. Центральным событием декабря будет решение по ставкам Комитета по открытым рынкам ФРС США. Решение будет объявлено 14 декабря. В преддверии этого события тема инфляции будет оставаться актуальной. Как отметил на прошлой неделе глава ФРС Джером Пауэлл, инфляцию в США следует оценивать по трём направлениям: инфляцию товаров, инфляция аренды жилья, инфляция услуг за исключением жилья. В первых двух категориях мы уже наблюдаем дезинфляционные процессы. Третья категория пока ещё вызывает вопросы.

Публикуемый в пятницу, 9 декабря, индекс цен производителей PPI, как ожидается, замедлится в ноябре с 6,7% г/г до 5,9% г/г. Базовый показатель PPI должен снизиться с 5,4% г/г (октябрь) до 4,7% г/г (ноябрь).

Инфляционные ожидания от Мичиганского университета будут опубликованы в пятницу. Показатель также должен продемонстрировать снижение в ноябре, так как цены на бензин в последнем месяце осени снизились. Однако на товары приходится чуть более 20% доли индекса потребительских цен. Инфляция в сфере услуг за исключением жилья, как подчеркнул на прошлой неделе глава ФРС Джером Пауэлл, пока демонстрирует лишь предварительные признаки замедления. Рынок труда под воздействием агрессивного ужесточения денежно-кредитной политики ослабевает очень степенно, точно медленнее, нежели ещё в сентябре ожидала ФРС. Рынок труда не сигнализирует, что он находится на том уровне, который способствует стабилизации инфляции или её замедлению.

Это означает, что индекс доллара, возможно, слишком рано пытается укрепиться в диапазоне 105–100 п. Краткосрочно индекс доллара может снизиться до 103 п. Однако мы считаем, что DXY вернётся в диапазон 105–110 п. и там сформирует очередную локальную вершину.

Российский рубль

Рубль укрепился к доллару и евро в среду, 7 декабря, но ослаб по отношению к китайскому юаню. Однако утром в четверг мы уже наблюдаем рост курса российской валюты против всех трёх основных конкурентов.

В среду:

Торговый объём в паре USD/RUB составил 70,8 млрд руб. по сравнению с 78,6 млрд рублей в предыдущий торговый день.

Торговый объём в паре EUR/RUB составил 41 млрд руб. против 40,5 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 67,8 млрд руб. против 95 млрд руб. в предыдущий день.

Факторы давления на рубль — прежние: подешевевшая нефть, ожидания сокращения профицита торгового баланса в 2023 г., рассматриваемый Евросоюзом девятый пакет санкций, который пытаются согласовать к саммиту ЕС на следующей неделе.

Однако при курсе выше 63 рублей за доллар мы отмечаем более активное предложение валюты со стороны экспортёров. К тому же в целом геополитические риски несколько ослабли после вчерашних комментариев президента РФ по поводу применения ядерного оружия.

В краткосрочной перспективе укрепление рубля до 62 за доллар выглядит возможным. Интересно будет понаблюдать за активизацией спроса на валюту в диапазоне 62,00–61,50. В любом случае пока перспективы рубля на конец месяца и года мы оцениваем совсем не оптимистично, предполагая ослабление российской валюты в оставшейся части года.

Валюты G10

Доллар в среду подешевел против всех валют Большой десятки, несмотря на снижение аппетита инвесторов к рискованным активам. Слабость доллара была обусловлена падением доходностей казначейских облигаций. Доходность 2-летних нот снизилась до 4,256%, доходность 10-летних облигаций упала до 3,417% — впервые за четыре месяца закрытие ниже 100-дневной скользящей средней.

Риски увидеть рецессию в США возрастают, что давит на рискованные активы. Однако растёт спрос на облигации, что приводит к снижению их доходностей и не позволяет доллару быть бенефициаром ситуации.

Утром в четверг, 8 декабря, доллар вновь под давлением против большинства валют G10. Рынки акций в Европе пытаются расти, фьючерсы на основные американские фондовые индексы торгуются в зелёной зоне. Нефть пытается возобновить рост после вчерашнего падения до минимума с декабря 2021 года (Brent). Мы видим робкие попытки спроса на риск, и доходности трежерис немного подрастают по всей длине кривой. Однако доллар опять не может извлечь из этого полноценную выгоду.

Декабрь — сезонно слабый для доллара месяц. В среднем за последние 15 лет индекс доллара в декабре снижался на 0,5%. 11 декабрей из 15 индекс DXY завершил падением. Максимальное падение было в декабре 2020 г. (-2,1%). Максимальный рост был в декабре 2009 г. (+4%).

Сезонность индекса доллара за последние 15 лет, %

Сегодня экономический календарь США не изобилует важной статистикой. Центральным событием декабря будет решение по ставкам Комитета по открытым рынкам ФРС США. Решение будет объявлено 14 декабря. В преддверии этого события тема инфляции будет оставаться актуальной. Как отметил на прошлой неделе глава ФРС Джером Пауэлл, инфляцию в США следует оценивать по трём направлениям: инфляцию товаров, инфляция аренды жилья, инфляция услуг за исключением жилья. В первых двух категориях мы уже наблюдаем дезинфляционные процессы. Третья категория пока ещё вызывает вопросы.

Публикуемый в пятницу, 9 декабря, индекс цен производителей PPI, как ожидается, замедлится в ноябре с 6,7% г/г до 5,9% г/г. Базовый показатель PPI должен снизиться с 5,4% г/г (октябрь) до 4,7% г/г (ноябрь).

Инфляционные ожидания от Мичиганского университета будут опубликованы в пятницу. Показатель также должен продемонстрировать снижение в ноябре, так как цены на бензин в последнем месяце осени снизились. Однако на товары приходится чуть более 20% доли индекса потребительских цен. Инфляция в сфере услуг за исключением жилья, как подчеркнул на прошлой неделе глава ФРС Джером Пауэлл, пока демонстрирует лишь предварительные признаки замедления. Рынок труда под воздействием агрессивного ужесточения денежно-кредитной политики ослабевает очень степенно, точно медленнее, нежели ещё в сентябре ожидала ФРС. Рынок труда не сигнализирует, что он находится на том уровне, который способствует стабилизации инфляции или её замедлению.

Это означает, что индекс доллара, возможно, слишком рано пытается укрепиться в диапазоне 105–100 п. Краткосрочно индекс доллара может снизиться до 103 п. Однако мы считаем, что DXY вернётся в диапазон 105–110 п. и там сформирует очередную локальную вершину.

Российский рубль

Рубль укрепился к доллару и евро в среду, 7 декабря, но ослаб по отношению к китайскому юаню. Однако утром в четверг мы уже наблюдаем рост курса российской валюты против всех трёх основных конкурентов.

В среду:

Торговый объём в паре USD/RUB составил 70,8 млрд руб. по сравнению с 78,6 млрд рублей в предыдущий торговый день.

Торговый объём в паре EUR/RUB составил 41 млрд руб. против 40,5 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 67,8 млрд руб. против 95 млрд руб. в предыдущий день.

Факторы давления на рубль — прежние: подешевевшая нефть, ожидания сокращения профицита торгового баланса в 2023 г., рассматриваемый Евросоюзом девятый пакет санкций, который пытаются согласовать к саммиту ЕС на следующей неделе.

Однако при курсе выше 63 рублей за доллар мы отмечаем более активное предложение валюты со стороны экспортёров. К тому же в целом геополитические риски несколько ослабли после вчерашних комментариев президента РФ по поводу применения ядерного оружия.

В краткосрочной перспективе укрепление рубля до 62 за доллар выглядит возможным. Интересно будет понаблюдать за активизацией спроса на валюту в диапазоне 62,00–61,50. В любом случае пока перспективы рубля на конец месяца и года мы оцениваем совсем не оптимистично, предполагая ослабление российской валюты в оставшейся части года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба