Эта статья является продолжением серии статей “Инвестиции в России”. Это своего рода реалити по созданию устойчивого пассивного денежного потока на российском фондовом рынке. До старта этого реалити я никогда не инвестировал в России, но за плечами у меня колоссальный опыт инвестирования на рынке США.

Портфель формируется с нуля и в этой серии статей я публикую все свои действия, фиксирую полученные результаты, даю аналитику компаний и описываю ход моих мыслей при принятии инвестиционных решений. Публично сопровождая этот портфель я планирую показать, что создать устойчивый денежный поток, инвестируя исключительно в России можно, а насколько это окажется эффективным с точки зрения общей доходности, покажет время.

Инвестиции планируются долгосрочные, поэтому инвестировать буду в рамках ИИС. Ядро портфеля формируется из долгосрочных ОФЗ, а поступающие купоны реинвестируются в спекулятивную часть портфеля, в которой будут исключительно акции российских эмитентов входящих в IMOEX.

Стратегически люблю делать ставку на компании “временные аутсайдеры”, которые по тем или иным причинам временно показывают результаты хуже индекса, но, на длинной дистанции, обычно его опережают. Очень часто инвесторы сильно переоценивают временные проблемы бизнеса и на фоне этого сильно недооценивают возможные бустеры. Как говорится, “у страха глаза велики”, поэтому я предпочитаю идти туда, где другие боятся. Такая стратегия отлично зарекомендовала себя на рынке США, как она поведет себя на российском рынке – покажет время.

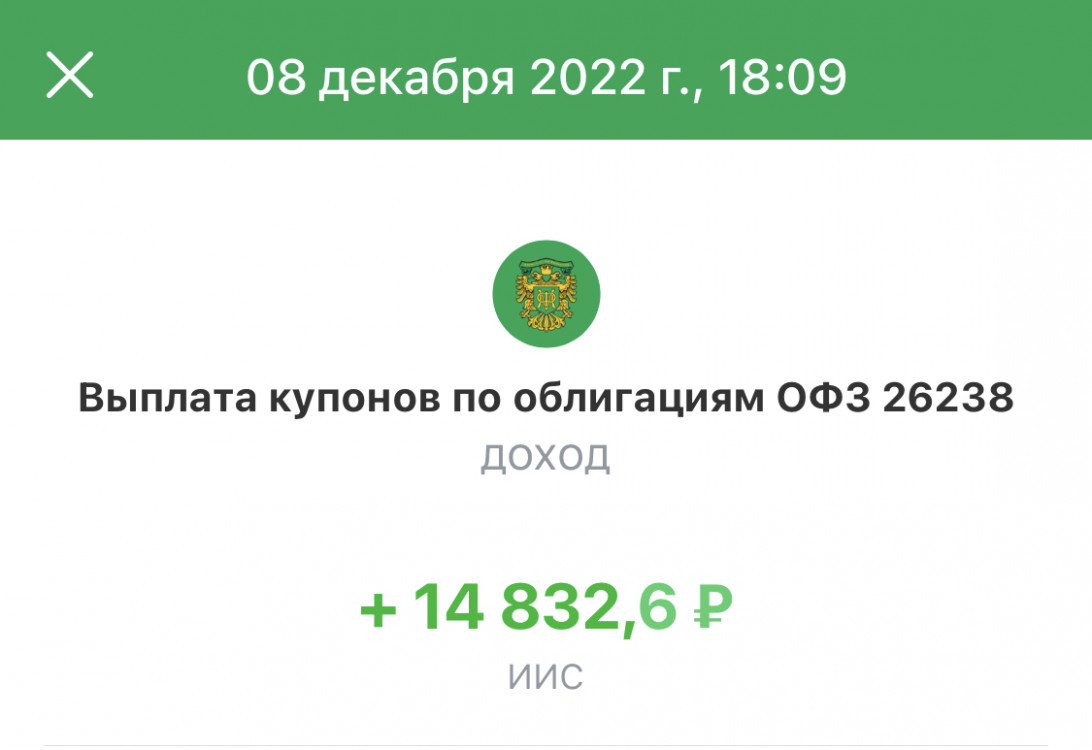

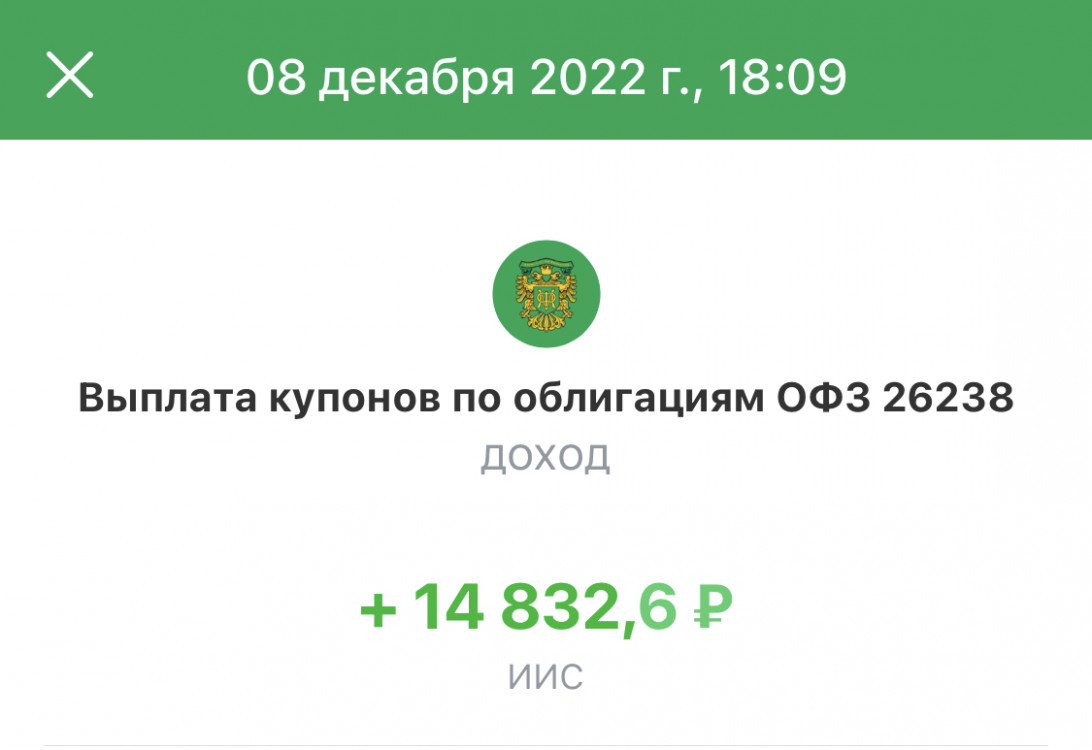

08.12.2022 поступили купоны по ОФЗ 26238 в размере 14 832,6 рублей, а значит пришло время сделать новые инвестиции в спекулятивной части портфеля.

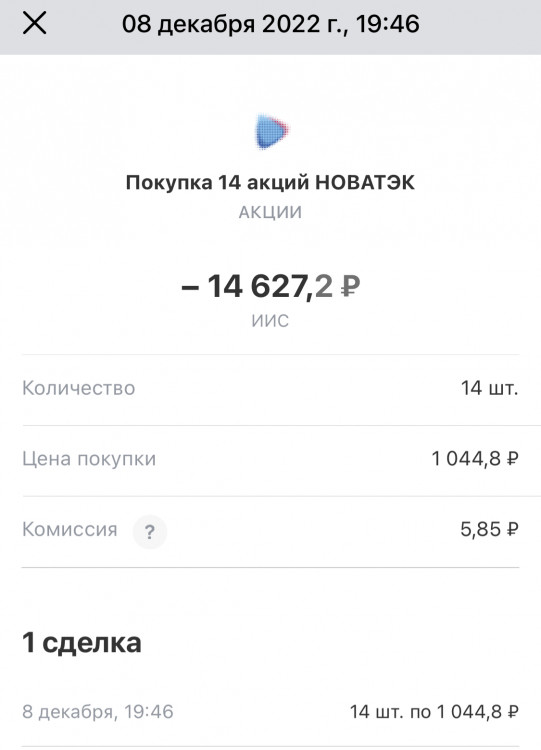

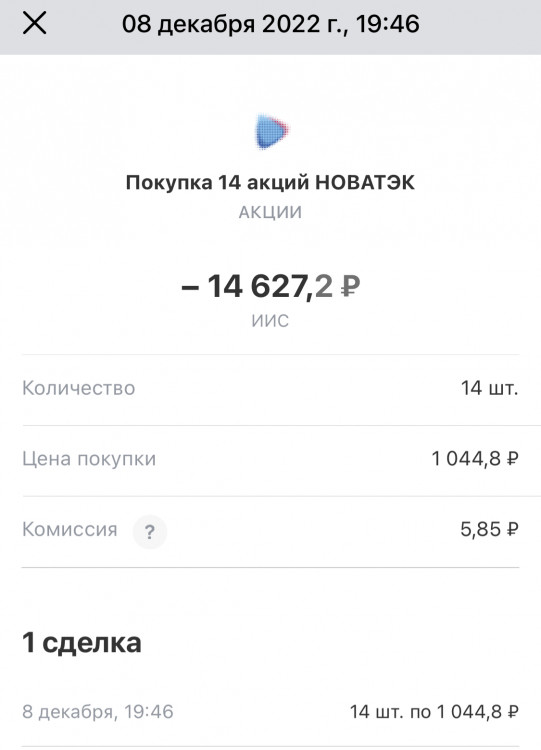

Вчера прикупил в портфель акции компании Новатэк (NVTK).

Новатэк (NVTK) - это вторая по величине добычи природного газа компания в России. Занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Находится на 3-м месте в мире по размеру доказанных запасов газа. Опыт работы в российской нефтегазовой отрасли более 20 лет.

Давайте попробуем разобраться с основными страхами инвесторов, и понять, почему акции компании упали на 8% за последний месяц, притом, что индекс IMOEX за это же время практически не изменился:

Сворачивание программы депозитарных расписок уменьшило круг потенциальных инвесторов и ограничило приток иностранных инвестиций. Проблема? Да, но не нужно забывать что очень много отечественных инвесторов остались заперты в рамках российского фондового рынка и они в любом случае будут искать, куда пристроить свои деньги.

Ограничения на экспорт в Россию высокотехнологичного оборудования может привести к проблемам с модернизацией существующего оборудования и сложностям в закупке критически важного оборудования для новых заводов. Проблема? Да, но здесь есть два сильных аргумента, почему все не так плохо. Во-первых, Новатэк уже заключил ряд контрактов с доселе неизвестными компаниями из ОАЭ, а это значит, что лазейки уже нашли. Да оборудование наверняка будет обходиться дороже из-за необходимости перестройки логистики, но это определенно лучше, чем остановка запуска новых проектов и отсутствие возможности модернизации. Во-вторых, основное оборудование по всем трем линиям "Арктик СПГ-2" уже закупили, поэтому в ближайшие три года нужно концептуально решить вопрос локализации 3-4 единиц оборудования для реализации проектов, что более чем реалистично.

Принято решение временно не публиковать актуальную финансовую отчетность, что снижает прозрачность бизнеса компании. Проблема? Да, но данном этапе это тоже считаю целесообразным, чтобы лишний раз не нервировать впечатлительных инвесторов и не раскрывать все карты для нового санкционного давления.

На фоне геополитической обстановки некоторые европейские страны заявили о потенциальном отказе от российского газа, а доля европейского рынка в выручке Новатэка (MCX:NVTK) в 2021 году была около 29%. Проблема? Да, но доля Новатэка на мировом рынке СПГ порядка 5% и просто так взять и быстро заместить этот объем по тем же ценам этот не получится, а это значит будет просто передел мирового рынка.

Цены на рынке энергоносителей сейчас достаточно высокие и очень волатильны. По мере насыщения рынка новыми предложениями цены наверняка будут снижаться. Проблема? Да, конечно плохо, что не будет сверхдоходов, но не думаю что это прям серьезная проблема, скорее это возврат к рыночной “нормальности”.

В целях покрытия дефицита бюджета правительство одобрило повышение ставки налога на прибыль до 34% для производителей СПГ. Проблема? Да, т.к. повышение налоговой нагрузки 100% скажется на размере дивидендных выплат и в определенной мере будет сдерживать дальнейшее развитие компании. Но, здесь важно отметить, что на текущий момент для проектов на Ямале действует льготная ставка на уровне 15%.

Об основных опасениях поговорили, теперь давайте о возможных драйверах будущего роста:

У компании стабильный бизнес по добыче и продаже газа и если говорить о внутреннем рынке, то компания более конкурентоспособна, чем тот же Газпром (MCX:GAZP).

Новатэк активно инвестирует в “зеленые” проекты, в том числе в водородной энергетике. Это хорошо влияет на ESG-профиль компании и в будущем это обязательно даст свои плоды, т.к. тренд на “зеленую” энергетику на мировом рынке будет только нарастать.

Согласно новой дивидендной политике компания будет направлять на дивиденды не менее 50% по МСФО, скорректированной на разовые затраты. И это радует, потому что дивиденды будут действительно зависеть от успехов компании и конъюнктуры мирового рынка СПГ.

По мультипликатору P/E = 7,5 компания оценивается достаточно дешево и это вероятно связано с тем, что инвесторы уже заложили в цену риск отказа от российского газа со стороны европейских партнеров.

Долговая нагрузка компании находится на очень комфортном уровне: (Net Debt / EBITDA) = 0,2.

Производственные результаты показали снижение реализации всего на 2,3%, причем и это снижение связано с внутренним рынком. На международном направлении показатели пока сохраняются на уровне прошлого рекордного года.

У компании есть серьезный потенциал роста за счет реализации новых СПГ-проектов на Ямале. Компания уже запустила Ямал-СПГ и готовит несколько новых заводов, в том числе и с участием лояльных иностранных инвесторов

Уверен ли я что моя аргументация сработает на 100%? – Конечно НЕТ!

Достаточно ли аргументации, чтобы поставить на кон полученные от ОФЗ купоны? — 100% ДА!

На сегодня у меня все. До новых встреч!

Портфель формируется с нуля и в этой серии статей я публикую все свои действия, фиксирую полученные результаты, даю аналитику компаний и описываю ход моих мыслей при принятии инвестиционных решений. Публично сопровождая этот портфель я планирую показать, что создать устойчивый денежный поток, инвестируя исключительно в России можно, а насколько это окажется эффективным с точки зрения общей доходности, покажет время.

Инвестиции планируются долгосрочные, поэтому инвестировать буду в рамках ИИС. Ядро портфеля формируется из долгосрочных ОФЗ, а поступающие купоны реинвестируются в спекулятивную часть портфеля, в которой будут исключительно акции российских эмитентов входящих в IMOEX.

Стратегически люблю делать ставку на компании “временные аутсайдеры”, которые по тем или иным причинам временно показывают результаты хуже индекса, но, на длинной дистанции, обычно его опережают. Очень часто инвесторы сильно переоценивают временные проблемы бизнеса и на фоне этого сильно недооценивают возможные бустеры. Как говорится, “у страха глаза велики”, поэтому я предпочитаю идти туда, где другие боятся. Такая стратегия отлично зарекомендовала себя на рынке США, как она поведет себя на российском рынке – покажет время.

08.12.2022 поступили купоны по ОФЗ 26238 в размере 14 832,6 рублей, а значит пришло время сделать новые инвестиции в спекулятивной части портфеля.

Вчера прикупил в портфель акции компании Новатэк (NVTK).

Новатэк (NVTK) - это вторая по величине добычи природного газа компания в России. Занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Находится на 3-м месте в мире по размеру доказанных запасов газа. Опыт работы в российской нефтегазовой отрасли более 20 лет.

Давайте попробуем разобраться с основными страхами инвесторов, и понять, почему акции компании упали на 8% за последний месяц, притом, что индекс IMOEX за это же время практически не изменился:

Сворачивание программы депозитарных расписок уменьшило круг потенциальных инвесторов и ограничило приток иностранных инвестиций. Проблема? Да, но не нужно забывать что очень много отечественных инвесторов остались заперты в рамках российского фондового рынка и они в любом случае будут искать, куда пристроить свои деньги.

Ограничения на экспорт в Россию высокотехнологичного оборудования может привести к проблемам с модернизацией существующего оборудования и сложностям в закупке критически важного оборудования для новых заводов. Проблема? Да, но здесь есть два сильных аргумента, почему все не так плохо. Во-первых, Новатэк уже заключил ряд контрактов с доселе неизвестными компаниями из ОАЭ, а это значит, что лазейки уже нашли. Да оборудование наверняка будет обходиться дороже из-за необходимости перестройки логистики, но это определенно лучше, чем остановка запуска новых проектов и отсутствие возможности модернизации. Во-вторых, основное оборудование по всем трем линиям "Арктик СПГ-2" уже закупили, поэтому в ближайшие три года нужно концептуально решить вопрос локализации 3-4 единиц оборудования для реализации проектов, что более чем реалистично.

Принято решение временно не публиковать актуальную финансовую отчетность, что снижает прозрачность бизнеса компании. Проблема? Да, но данном этапе это тоже считаю целесообразным, чтобы лишний раз не нервировать впечатлительных инвесторов и не раскрывать все карты для нового санкционного давления.

На фоне геополитической обстановки некоторые европейские страны заявили о потенциальном отказе от российского газа, а доля европейского рынка в выручке Новатэка (MCX:NVTK) в 2021 году была около 29%. Проблема? Да, но доля Новатэка на мировом рынке СПГ порядка 5% и просто так взять и быстро заместить этот объем по тем же ценам этот не получится, а это значит будет просто передел мирового рынка.

Цены на рынке энергоносителей сейчас достаточно высокие и очень волатильны. По мере насыщения рынка новыми предложениями цены наверняка будут снижаться. Проблема? Да, конечно плохо, что не будет сверхдоходов, но не думаю что это прям серьезная проблема, скорее это возврат к рыночной “нормальности”.

В целях покрытия дефицита бюджета правительство одобрило повышение ставки налога на прибыль до 34% для производителей СПГ. Проблема? Да, т.к. повышение налоговой нагрузки 100% скажется на размере дивидендных выплат и в определенной мере будет сдерживать дальнейшее развитие компании. Но, здесь важно отметить, что на текущий момент для проектов на Ямале действует льготная ставка на уровне 15%.

Об основных опасениях поговорили, теперь давайте о возможных драйверах будущего роста:

У компании стабильный бизнес по добыче и продаже газа и если говорить о внутреннем рынке, то компания более конкурентоспособна, чем тот же Газпром (MCX:GAZP).

Новатэк активно инвестирует в “зеленые” проекты, в том числе в водородной энергетике. Это хорошо влияет на ESG-профиль компании и в будущем это обязательно даст свои плоды, т.к. тренд на “зеленую” энергетику на мировом рынке будет только нарастать.

Согласно новой дивидендной политике компания будет направлять на дивиденды не менее 50% по МСФО, скорректированной на разовые затраты. И это радует, потому что дивиденды будут действительно зависеть от успехов компании и конъюнктуры мирового рынка СПГ.

По мультипликатору P/E = 7,5 компания оценивается достаточно дешево и это вероятно связано с тем, что инвесторы уже заложили в цену риск отказа от российского газа со стороны европейских партнеров.

Долговая нагрузка компании находится на очень комфортном уровне: (Net Debt / EBITDA) = 0,2.

Производственные результаты показали снижение реализации всего на 2,3%, причем и это снижение связано с внутренним рынком. На международном направлении показатели пока сохраняются на уровне прошлого рекордного года.

У компании есть серьезный потенциал роста за счет реализации новых СПГ-проектов на Ямале. Компания уже запустила Ямал-СПГ и готовит несколько новых заводов, в том числе и с участием лояльных иностранных инвесторов

Уверен ли я что моя аргументация сработает на 100%? – Конечно НЕТ!

Достаточно ли аргументации, чтобы поставить на кон полученные от ОФЗ купоны? — 100% ДА!

На сегодня у меня все. До новых встреч!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба