9 декабря 2022 Bloomberg

Хартнетт советует покупать акции банков, энергокомпаний и активы, устойчивые к инфляции

По словам стратегов Bank of America Corp., хотя инвесторы с нетерпением ждут, когда Федеральная резервная система проведет свое последнее повышение ставок, чтобы вернуться к акциям, история показывает, что им следует опасаться этого, пока инфляция остается стабильно высокой.

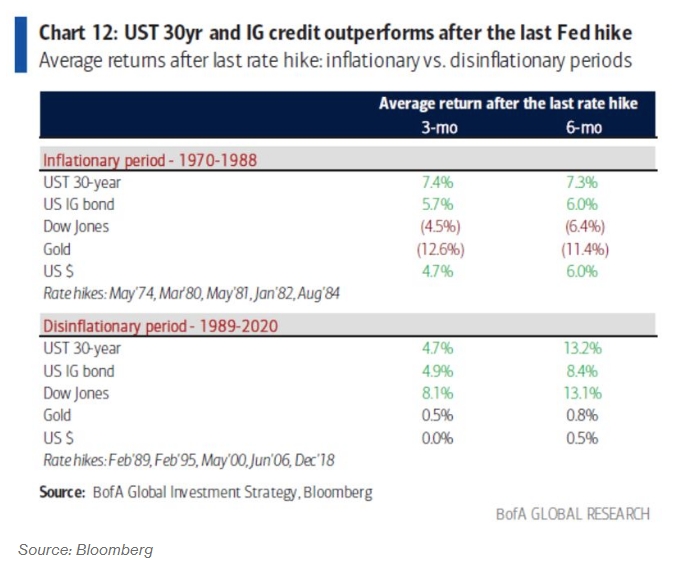

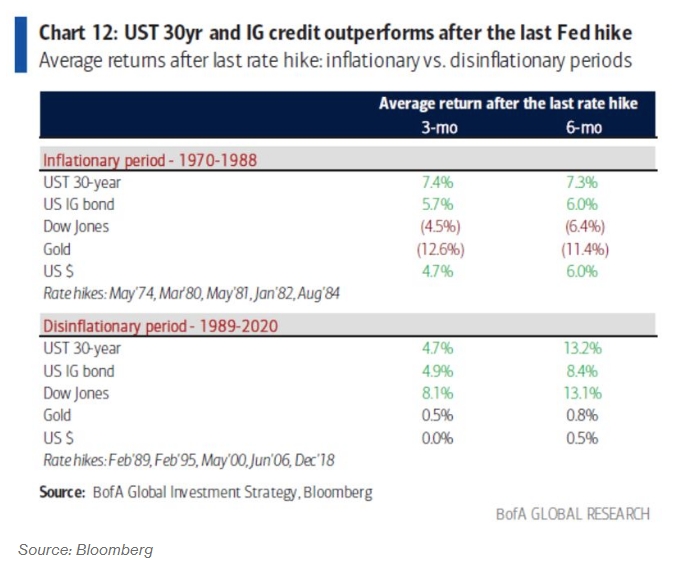

Анализ, проведенный Майклом Хартнеттом и его командой, показал, что акции показали лучшие результаты после того, как ФРС перестала повышать ставки в периоды дезинфляции за последние 30 лет. Однако в эпоху устойчиво высокой инфляции в 1970-х и 1980-х годах акции упали после последнего повышения, пишут они в заметке. В текущем цикле они ожидают, что ФРС в последний раз поднимет ставки в марте 2023 года.

Американские фондовые индексы уже снизились на этой неделе несмотря на рост в четвертом квартале. Признаки устойчивости экономики усилили опасения, что ФРС еще долго будет оставаться ястребиной. Это может вызвать рецессию в следующем году. По данным Bank of America со ссылкой на данные EPFR Global, за неделю до 7 декабря из глобальных фондов акций было выведено около 5,7 млрд долларов.

Стратеги Citigroup Inc. на этой неделе стали последними, кто предупредил о более слабой доходности в 2023 году, заявив, что восстановление сделало оценки снова завышенными. Опрос управляющих глобальными фондами, проведенный Bloomberg News, также выявил упорную инфляцию и рецессию в качестве основных рисков для акций в 2023 году. Тем не менее, большинство респондентов с оптимизмом смотрели на низкий двузначный прирост после худшего года для акций со времен мирового финансового кризиса.

Харнетт из Bank of America рекомендует покупать активы, которые показывают хорошие результаты на фоне высокой, но стабильной инфляции, а также в условиях падения цен на сырьевые товары. Сюда относятся банки, компании с малой капитализацией и стоимостные акции, а также активы Европы и развивающихся рынков. Инвесторам следует избегать акций технологических компаний, прямых инвестиций и частных кредитов, говорится в записке.

Данные о потоках, тем временем, показали, что европейские фонды акций имели отток средств 43-ю неделю подряд. Фонды стоимости в США имели приток средств, в то время как фонды с малой капитализацией, с большой капитализацией и фонды роста имели отток.

Среди секторов потребительские услуги и услуги связи имели небольшой приток, в то время как материалы и технологии имели отток в размере 300 миллионов долларов и 200 миллионов долларов соответственно.

По словам стратегов Bank of America Corp., хотя инвесторы с нетерпением ждут, когда Федеральная резервная система проведет свое последнее повышение ставок, чтобы вернуться к акциям, история показывает, что им следует опасаться этого, пока инфляция остается стабильно высокой.

Анализ, проведенный Майклом Хартнеттом и его командой, показал, что акции показали лучшие результаты после того, как ФРС перестала повышать ставки в периоды дезинфляции за последние 30 лет. Однако в эпоху устойчиво высокой инфляции в 1970-х и 1980-х годах акции упали после последнего повышения, пишут они в заметке. В текущем цикле они ожидают, что ФРС в последний раз поднимет ставки в марте 2023 года.

Американские фондовые индексы уже снизились на этой неделе несмотря на рост в четвертом квартале. Признаки устойчивости экономики усилили опасения, что ФРС еще долго будет оставаться ястребиной. Это может вызвать рецессию в следующем году. По данным Bank of America со ссылкой на данные EPFR Global, за неделю до 7 декабря из глобальных фондов акций было выведено около 5,7 млрд долларов.

Стратеги Citigroup Inc. на этой неделе стали последними, кто предупредил о более слабой доходности в 2023 году, заявив, что восстановление сделало оценки снова завышенными. Опрос управляющих глобальными фондами, проведенный Bloomberg News, также выявил упорную инфляцию и рецессию в качестве основных рисков для акций в 2023 году. Тем не менее, большинство респондентов с оптимизмом смотрели на низкий двузначный прирост после худшего года для акций со времен мирового финансового кризиса.

Харнетт из Bank of America рекомендует покупать активы, которые показывают хорошие результаты на фоне высокой, но стабильной инфляции, а также в условиях падения цен на сырьевые товары. Сюда относятся банки, компании с малой капитализацией и стоимостные акции, а также активы Европы и развивающихся рынков. Инвесторам следует избегать акций технологических компаний, прямых инвестиций и частных кредитов, говорится в записке.

Данные о потоках, тем временем, показали, что европейские фонды акций имели отток средств 43-ю неделю подряд. Фонды стоимости в США имели приток средств, в то время как фонды с малой капитализацией, с большой капитализацией и фонды роста имели отток.

Среди секторов потребительские услуги и услуги связи имели небольшой приток, в то время как материалы и технологии имели отток в размере 300 миллионов долларов и 200 миллионов долларов соответственно.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба