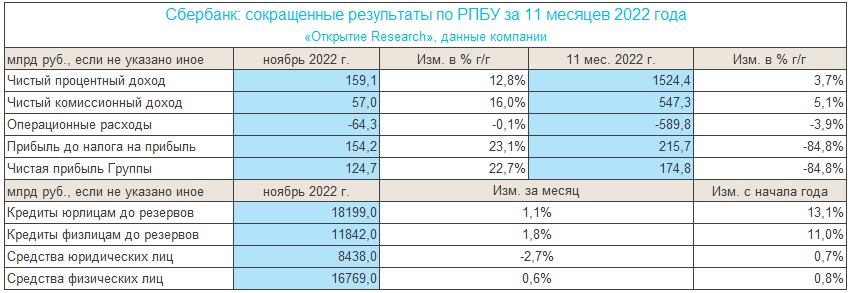

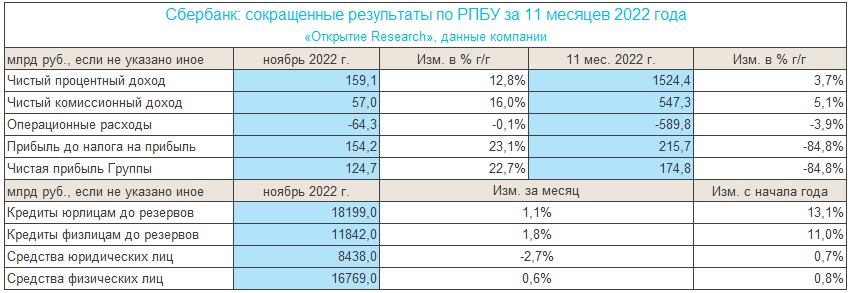

В четверг, 8 декабря, Сбербанк представил сокращённые результаты по РПБУ за 11 месяцев 2022 года:

Наш взгляд на событие

Алексей Корнилов, эксперт «Открытие Research», главный аналитик «Открытие Инвестиции», рынок акций.

Ноябрьские результаты подтвердили, что банк, по большому счету, оставил трудности 2022 года позади и вышел на новый уровень генерации прибыли, опираясь на двузначный рост розничного и корпоративного кредитного портфелей. Динамика прибыли от октября к ноябрю положительная. Месячная чистая прибыль увеличилась со 122,8 млрд руб. в октябре до 124,7 млрд руб. в ноябре. Контроль за расходами позволил прибыли расти опережающими темпами относительно роста кредитного портфеля.

Напомним, в рекордном 2021 году среднемесячный показатель прибыли составил 103,8 млрд руб. Таким образом, ноябрьский результат опережает данный показатель на 20,1%. Это означает, что будущая база для выплаты дивидендов также может существенно увеличиться. Полагаем, что в 2023 году Сбербанк может вернуться к практике распределения прибыли среди акционеров через дивиденды.

Сохраняем рекомендацию «На уровне рынка» с возможным повышением до «Покупать». Целевая цена на горизонте 12 месяцев сохраняется на уровне 156 руб. за обыкновенную акцию.

Что делать инвестору

У нас есть актуальные инвестидеи по обыкновенным и привилегированным акциям Сбербанка (SBER и SBERP) с целями 156 руб. и 148 руб. соответственно, что предполагает потенциал их роста с текущих уровней примерно на 11,2% и 8,32% соответственно.

Отдельно отметим, что Сбербанк первым из российских банков возобновил раскрытие части информации, представив месяц назад сокращенные результаты по РПБУ за октябрь и первые 10 месяцев 2022 г.

Кроме того, в начале ноября глава компании Герман Греф отметил, что в 2023 год Сбербанк войдёт «в абсолютно нормализованном состоянии, и это касается, в том числе, и дивидендов». Считаем, что возвращение к практике выплаты дивидендов стало бы хорошим драйвером для роста котировок акций компании.

Динамика акций

С начала года акции «Сбербанка» снизились на 52%, что хуже динамики Индекса Мосбиржи (-42,5%) и отраслевого индекса «Финансов» (-49,5%). За 12 месяцев акции компании подешевели на 53,5%, а за пять лет — на 36,5%. Бумаги торгуются заметно выше 50/100-дневных МА и выглядят несколько перекупленными.

Бумаги QIWI (QIWI) выглядят самыми перекупленными в секторе с точки зрения своего положения относительно МА. Самые перепроданные бумаги в секторе по этому критерию — акции СПБ Биржи (SPBE).

О компании

Сбербанк — крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. В его региональную сеть входят 11 территориальных банков с 13 600 подразделениями в 83 субъектах РФ.

Наш взгляд на событие

Алексей Корнилов, эксперт «Открытие Research», главный аналитик «Открытие Инвестиции», рынок акций.

Ноябрьские результаты подтвердили, что банк, по большому счету, оставил трудности 2022 года позади и вышел на новый уровень генерации прибыли, опираясь на двузначный рост розничного и корпоративного кредитного портфелей. Динамика прибыли от октября к ноябрю положительная. Месячная чистая прибыль увеличилась со 122,8 млрд руб. в октябре до 124,7 млрд руб. в ноябре. Контроль за расходами позволил прибыли расти опережающими темпами относительно роста кредитного портфеля.

Напомним, в рекордном 2021 году среднемесячный показатель прибыли составил 103,8 млрд руб. Таким образом, ноябрьский результат опережает данный показатель на 20,1%. Это означает, что будущая база для выплаты дивидендов также может существенно увеличиться. Полагаем, что в 2023 году Сбербанк может вернуться к практике распределения прибыли среди акционеров через дивиденды.

Сохраняем рекомендацию «На уровне рынка» с возможным повышением до «Покупать». Целевая цена на горизонте 12 месяцев сохраняется на уровне 156 руб. за обыкновенную акцию.

Что делать инвестору

У нас есть актуальные инвестидеи по обыкновенным и привилегированным акциям Сбербанка (SBER и SBERP) с целями 156 руб. и 148 руб. соответственно, что предполагает потенциал их роста с текущих уровней примерно на 11,2% и 8,32% соответственно.

Отдельно отметим, что Сбербанк первым из российских банков возобновил раскрытие части информации, представив месяц назад сокращенные результаты по РПБУ за октябрь и первые 10 месяцев 2022 г.

Кроме того, в начале ноября глава компании Герман Греф отметил, что в 2023 год Сбербанк войдёт «в абсолютно нормализованном состоянии, и это касается, в том числе, и дивидендов». Считаем, что возвращение к практике выплаты дивидендов стало бы хорошим драйвером для роста котировок акций компании.

Динамика акций

С начала года акции «Сбербанка» снизились на 52%, что хуже динамики Индекса Мосбиржи (-42,5%) и отраслевого индекса «Финансов» (-49,5%). За 12 месяцев акции компании подешевели на 53,5%, а за пять лет — на 36,5%. Бумаги торгуются заметно выше 50/100-дневных МА и выглядят несколько перекупленными.

Бумаги QIWI (QIWI) выглядят самыми перекупленными в секторе с точки зрения своего положения относительно МА. Самые перепроданные бумаги в секторе по этому критерию — акции СПБ Биржи (SPBE).

О компании

Сбербанк — крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. В его региональную сеть входят 11 территориальных банков с 13 600 подразделениями в 83 субъектах РФ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба