19 декабря 2022 Conomy Рыжков Сергей

Диверсификация, особенно валютная и страновая - важнейший инструмент инвестора для управления рисками. Однако, после заморозки российских активов и введения санкций набор инструментов значительно сузился. Если раньше на Московской и Санкт-Петербургской биржах было доступно более тысячи иностранных акций, то сейчас их меньше сотни. В этой статье мы разберем наиболее актуальные из них, которые может купить неквалифицированный инвестор.

Доступные иностранные бумаги

В текущей ситуации существует два главных критерия отбора:

Эмитент — должен быть из дружественного государства. Если ISIN код начинается с US, XS, CA — компанию лучше не рассматривать.

Биржа — NASDAQ и LSE отпадают сразу из-за своей юрисдикции, остается гонконгская биржа HKEX и биржи стран СНГ.

На Московской бирже доступны в основном расписки, торги которыми сейчас не проводятся, поэтому обратимся к Санкт-Петербургской бирже. Если отфильтровать список инструментов по нашим критериям, то выдаст всего 83 акции, 80 из которых китайские и еще три казахстанские. В списке китайских компаний представлено 11 секторов, в принципе можно выбрать компанию по вкусу. Самыми крупными по капитализации компаниями являются:

Tencent Holdings Limited [Тикер: 700] — китайский аналог VK.

Alibaba [Тикер: 241] — китайский аналог OZON.

Industrial and Commercial Bank of China (ICBC) [Тикер: 1398] — банк.

China Construction Bank Corporation [Тикер: 939] — банк.

Meituan [Тикер: 3690] — китайский аналог DeliveryClub и Yandex Eda.

Акции банков относятся к категории H и являются самыми безопасными для инвестирования (подробнее о типах можно прочитать здесь). Остальные относятся к категории B, их покупка не дает права собственности из-за VIE-структуры (подробнее о VIE и почему это плохо здесь).

ТОП-5 китайских акций

В этом разделе поверхностно пройдемся по крупнейшим китайским компаниям из списка, начнем с Industrial and Commercial Bank of China. Капитализация компании составляет 1,62 трлн гонконгских долларов (0.21 трлн USD) и продолжает падать последние пять лет. Текущее P/E 3.52 - очень дешево даже по российским меркам. Yahoo рисует форвардную дивидендную доходность в 8,94%. Не знаю правда это или нет, нужно погружаться в компанию, но на первый взгляд кажется хорошим вариантом. Все-таки 9% в валюте не везде найти можно.

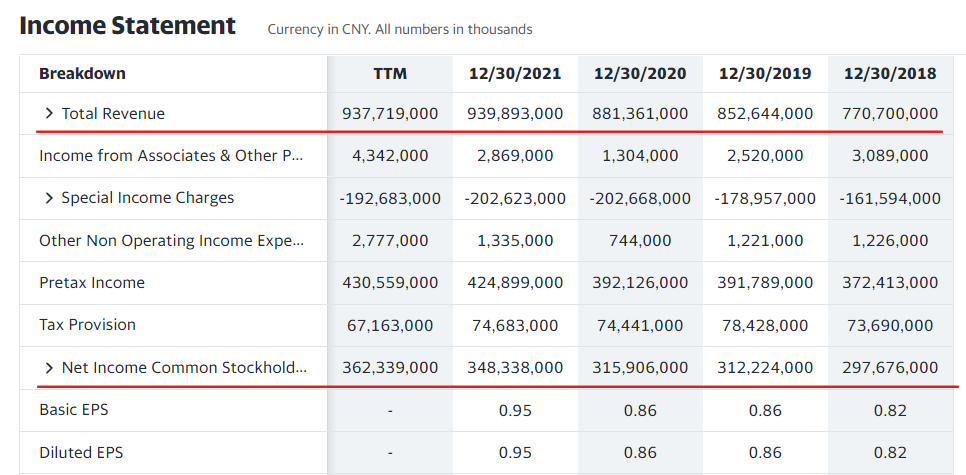

Интересно, что при такой грустной картине в котировках, с финансами все в порядке. Выручка растет, прибыль растет, а что еще надо?

*Revenue - выручка, Net Income - прибыль.

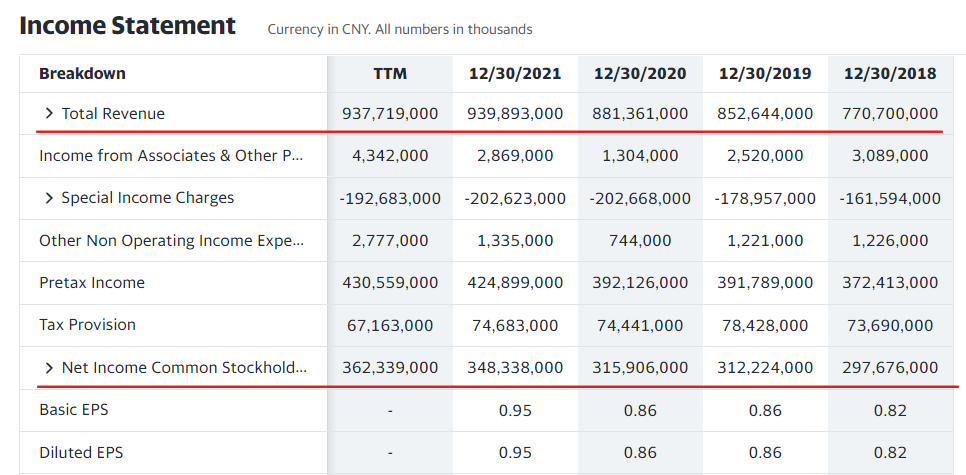

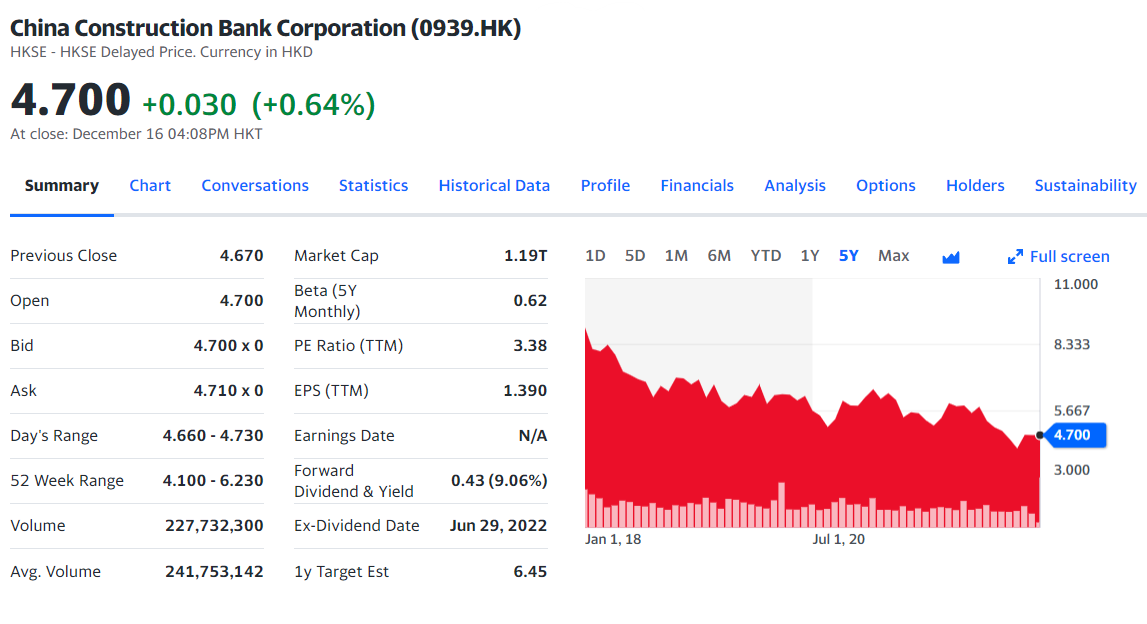

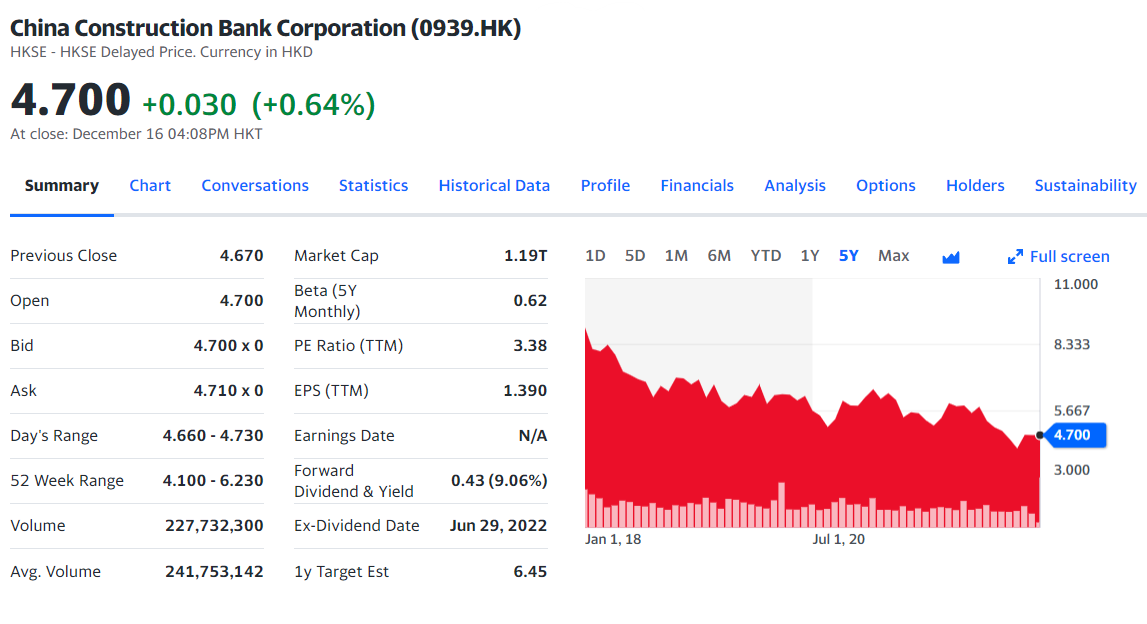

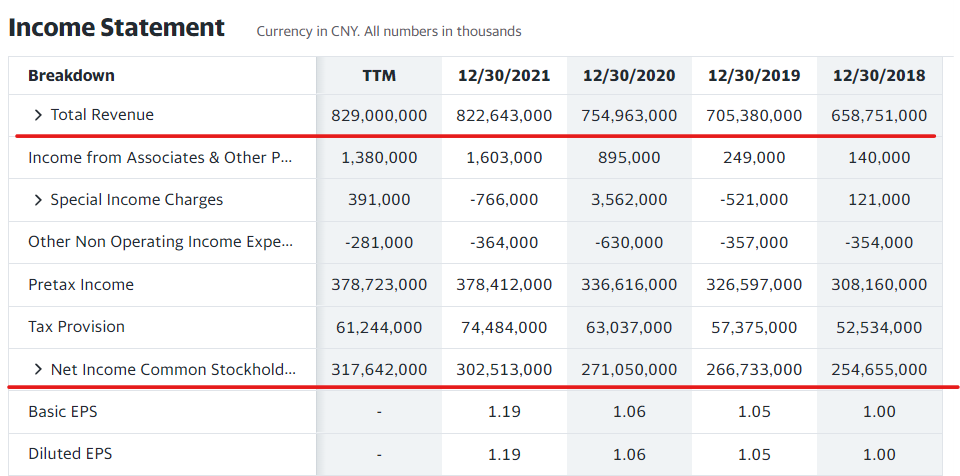

Ситуация с China Construction Bank аналогична. Котировки последние пять лет снижаются, финансовые показатели растут. Форвардная дивидендная доходность — 9%. Тоже взял бы на заметку этот банк.

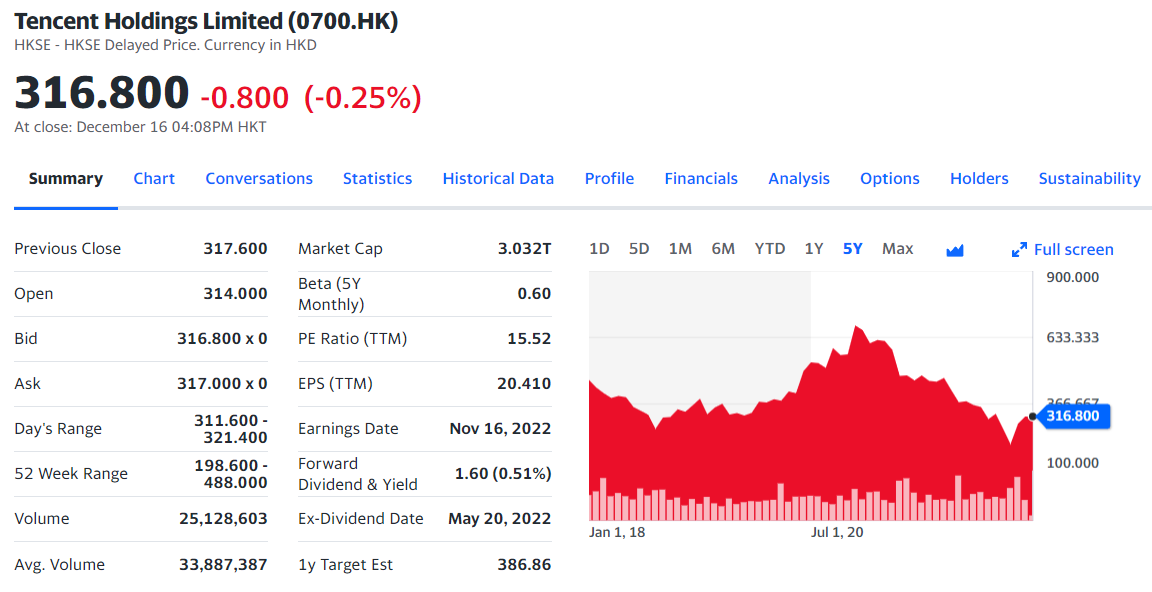

Tencent Holding оценивается в 3 трлн гонконгских долларов (0.39 USD). P/E 15.52 — в пять раз дороже банков будет, при этом потенциальная дивидендная доходность очень низкая и не стоит забывать о VIE-структуре, которая делает инвестиции в компанию очень небезопасными.

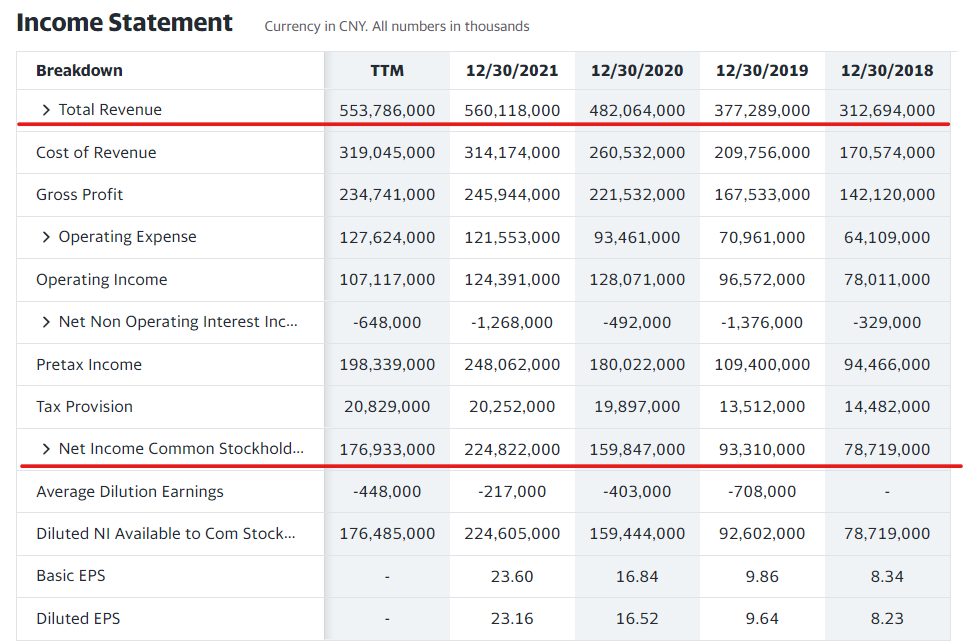

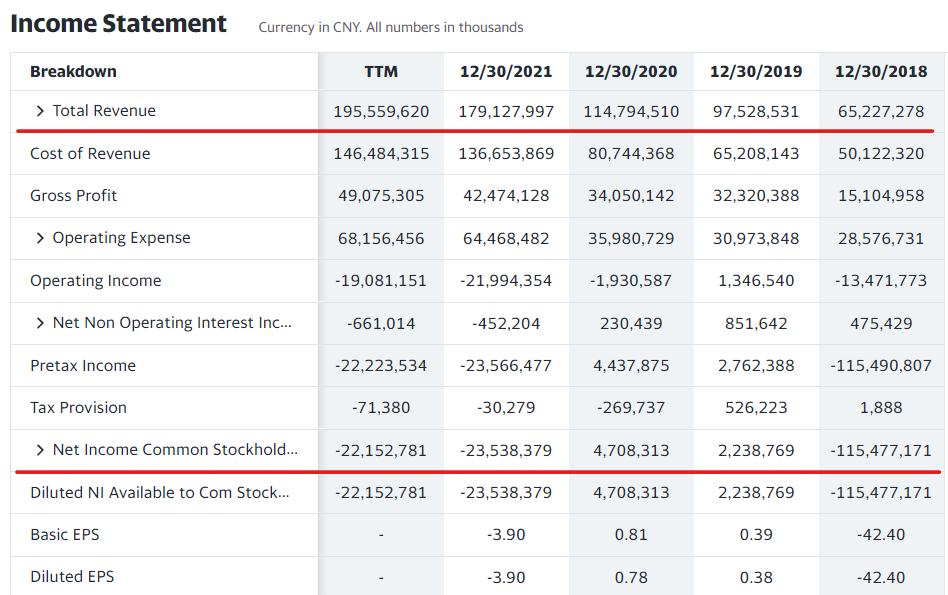

Акции с пиков упали на 50%, но какого-то серьезно драйвера для переоценки пока нет. Темпы роста выручки замедлились, что для IT плохо, а прибыль снизилась.

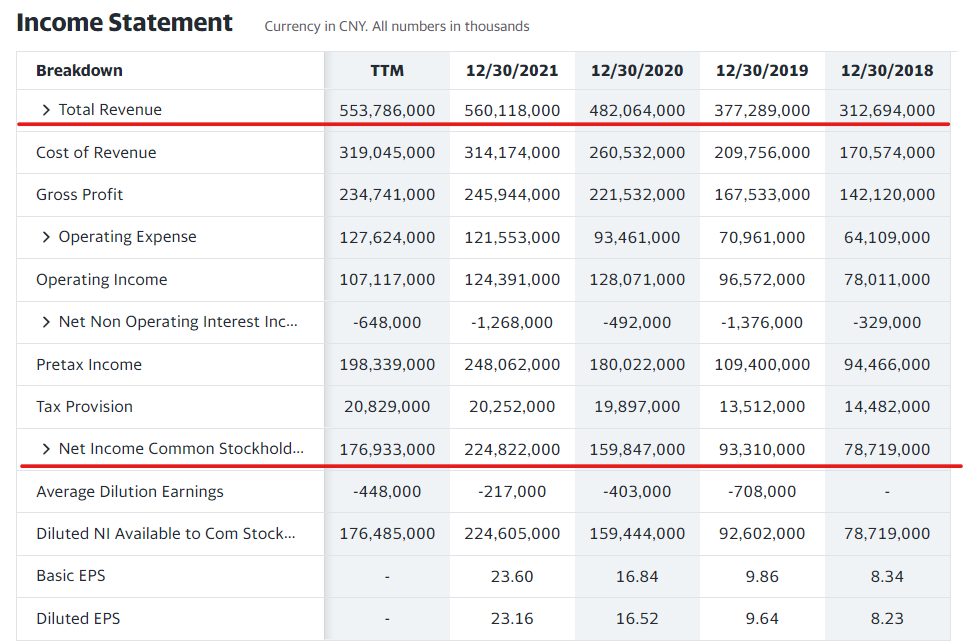

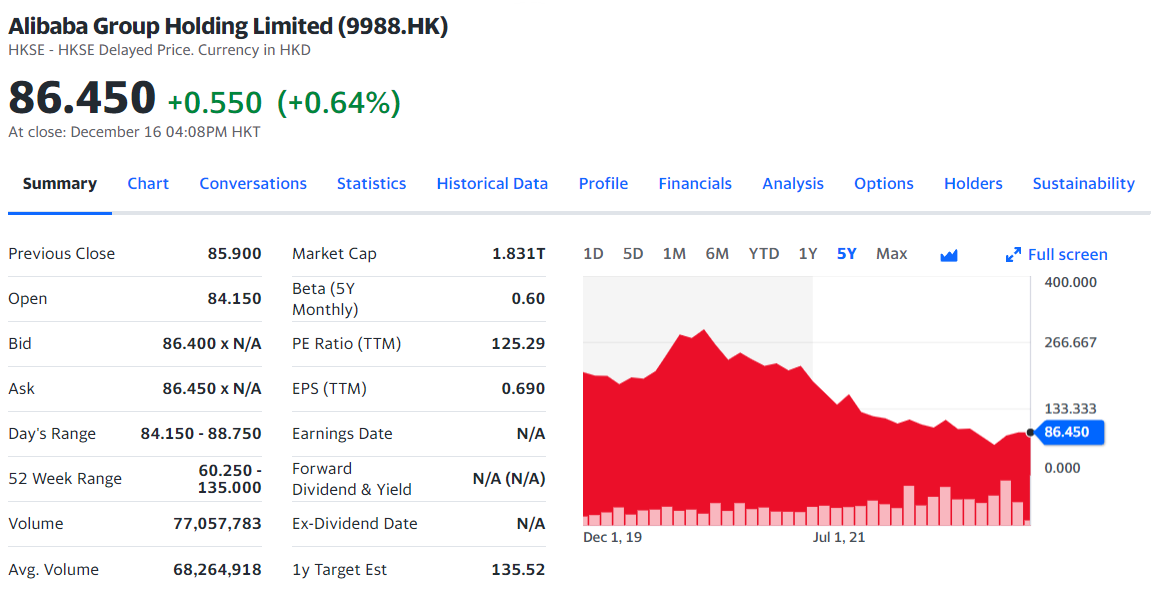

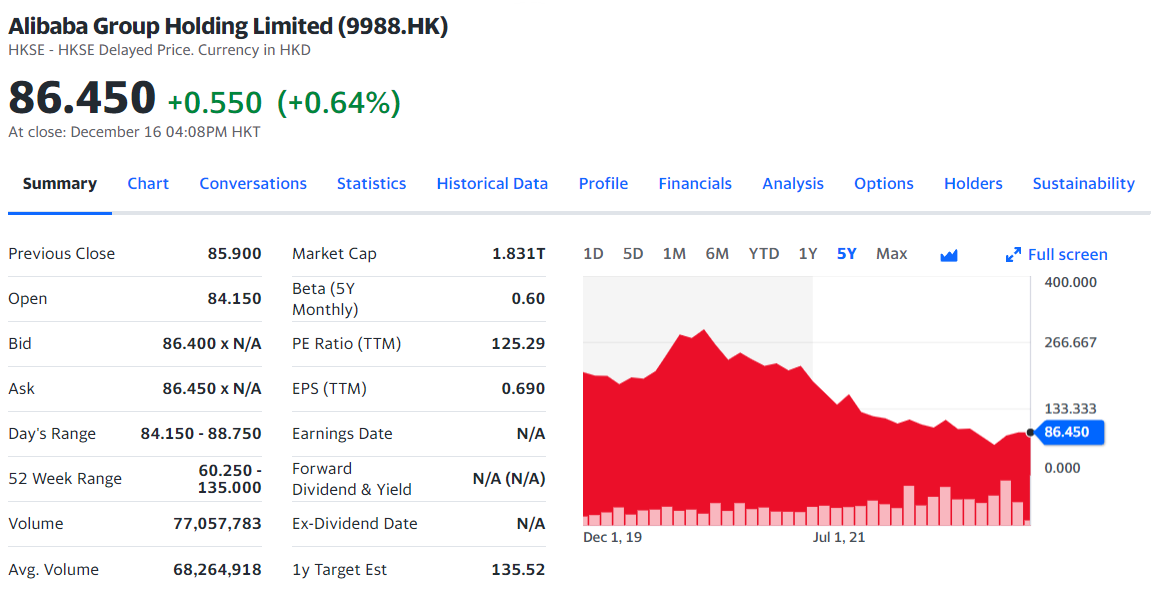

У AliBaba картина хуже, акции с пиков упали на 70%. P/E 125 — очень много. При таком показателе темпы роста выручки ниже 20%. Акции не кажутся интересными + VIE-структура.

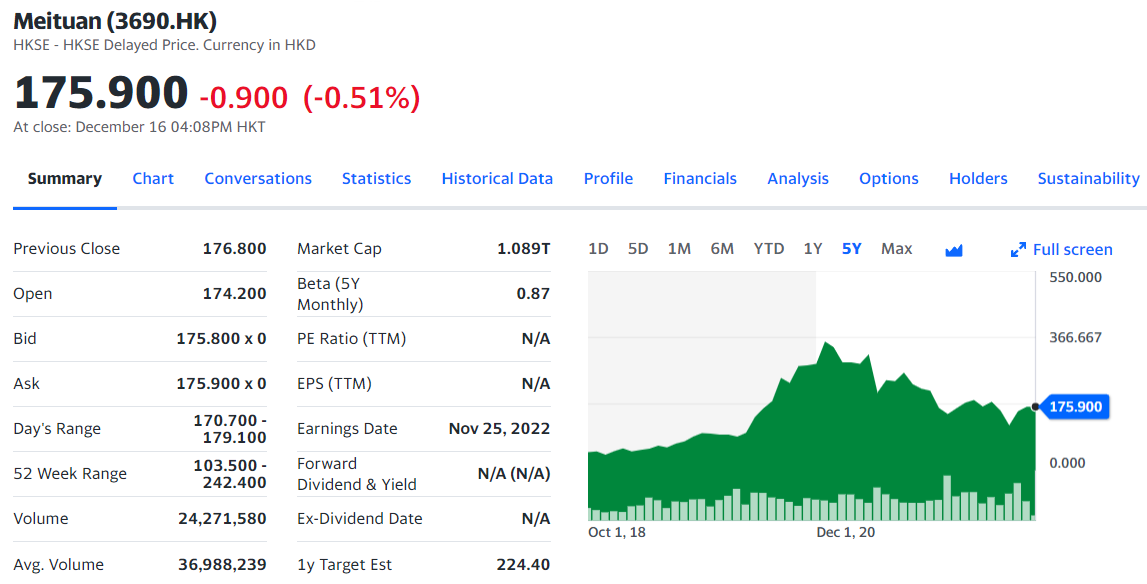

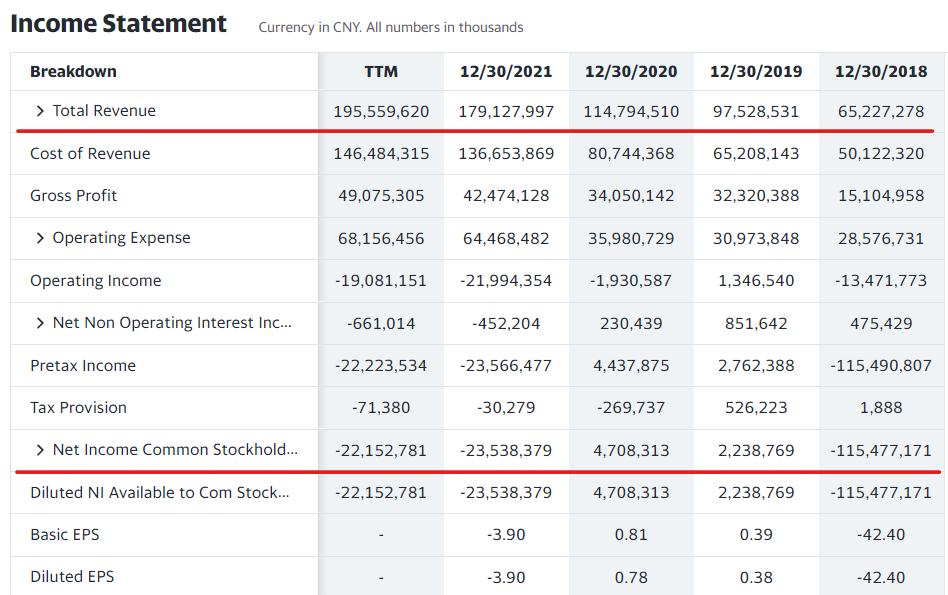

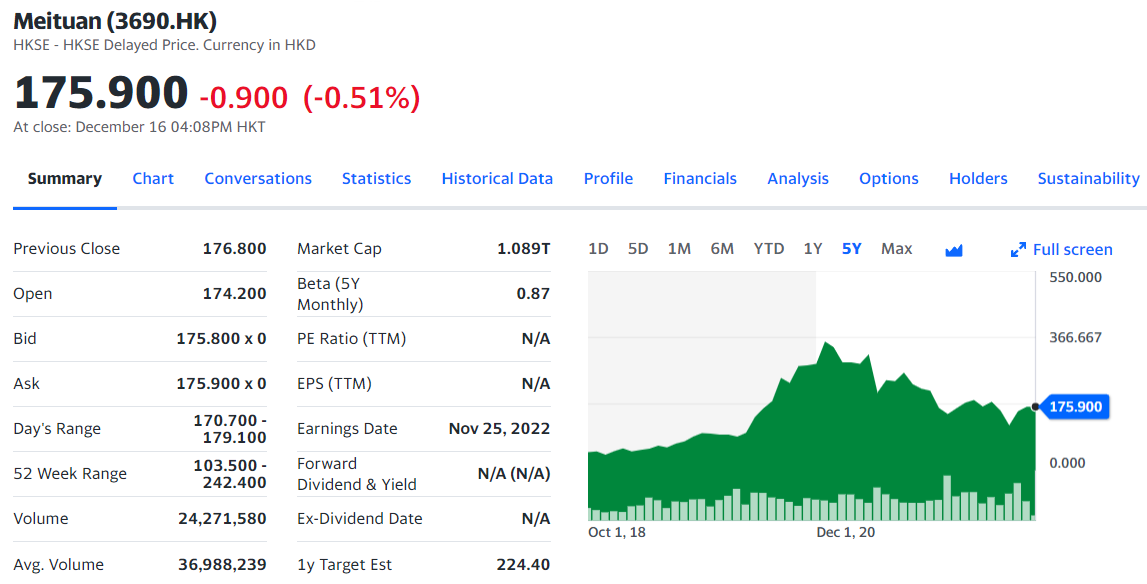

Meituan оценивается в 1 трлн гонконгских долларов (0,13 USD). Прибыли нет. С выручкой почти 200 млрд гонконгских долларов P/S 5 — дороже ALiBaba в два раза. Дивиденды не платят. Растут доходы компании в последнее время медленно, но тяжело точно сказать почему. Возможно, ковидные ограничения подкосили весь технологичный сектор Китая, но с другой стороны почему доставка еды и продуктов страдает, когда везде локдаун? Непонятно. В общем тоже такой себе вариант.

Мини-итог по китайским акциям

Из пяти представленных акций банки очень сильно выделяются. У них нет VIE-структуры. Дивидендная доходность хорошая, 9% в валюте. Финансовые показатели растут в отличие от техов. По P/E - очень дешевые даже по российским стандартам. Думаю следующий разбор буду делать по ним, если у вас есть какие-то свои идеи пишите в комментах. Критерии следующие: бумага должна быть из 80 акций на СПБ бирже, не VIE, бонусом будет дешевизна или высокая див.доходность.

Казахстанские акции

На СПБ бирже их всего три, две из сектора добычи полезных ископаемых и один телеком.

«КазМунайГаз» на IPO вышел недавно, но не кажется интересным. В свободном обращении находится всего 5% акции, остальное у государства. Продают компанию на хорошем цикле, когда цены высокие, потом будет хуже. Дивидендная доходность низкая, всего 4-5%. Про сомнительную инвестпривлекательность писал Forbes здесь.

У JSC «BAST» последняя отчетность на сайте за 2019 год — не интересно.

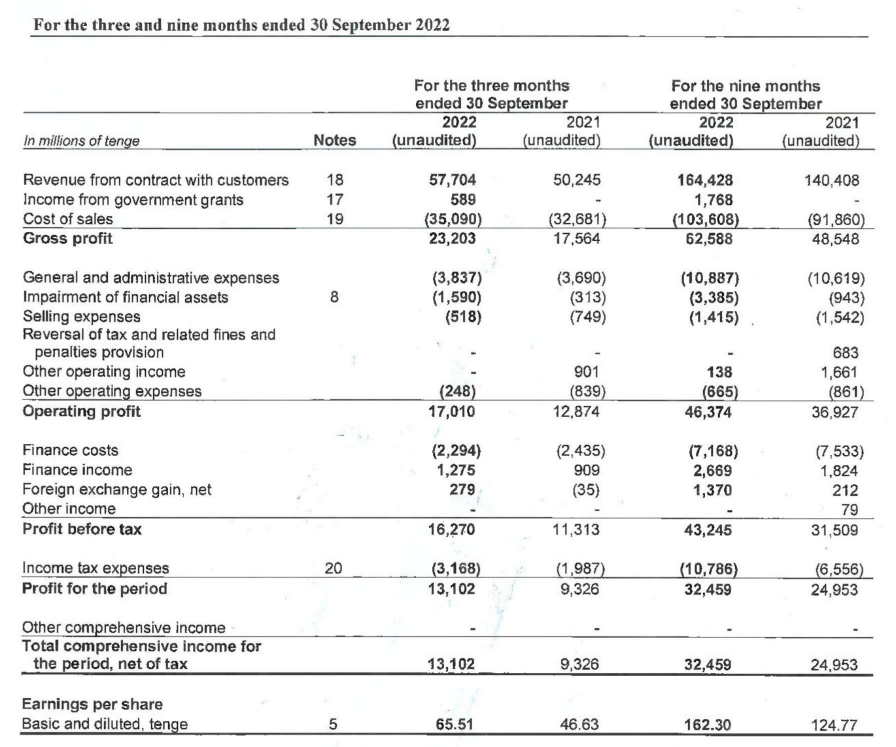

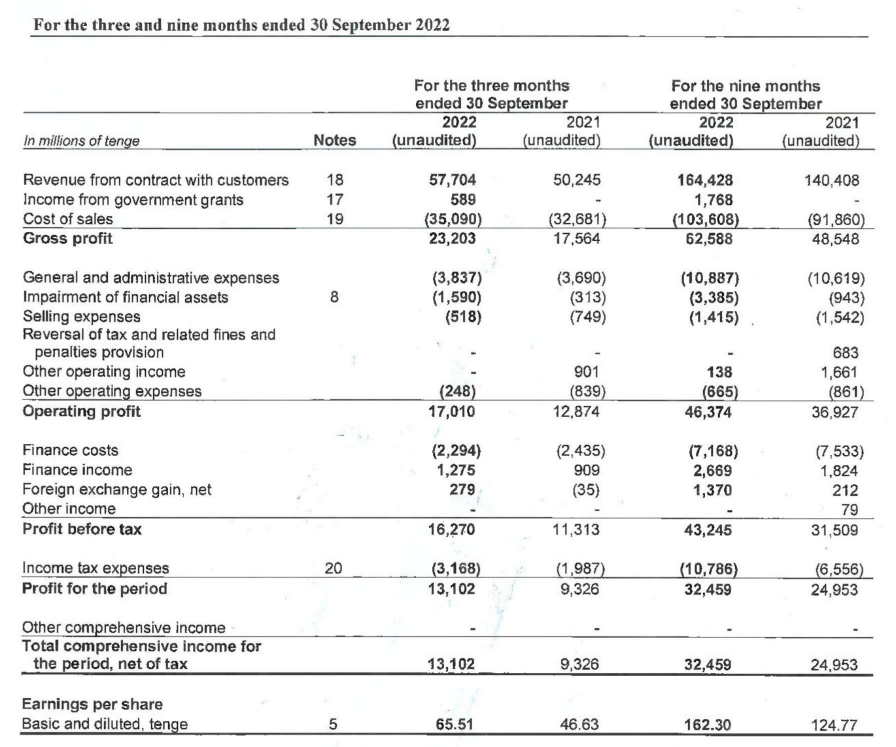

Остается только телеком Kcell. Капитализация компании 333 млрд тенге, выручка LTM 218 млрд, чистая прибыль LTM 40 млрд, P/S 1.52, P/E 8.32. По российским меркам выглядит адекватно, но идеи в бумаге нет. Дивиденды компания платит крошечные, 2,5-3%.

В этом году Kcell показывает хорошие результаты, но даже если за год заработают 50 млрд прибыли и на дивы направят половину, то доходность будет не больше 8%. Лучше в российских акциях посидеть. На мой взгляд, казахстанские акции вообще не интересны по сравнению с китайскими.

Заключение

Из-за санкционных ограничение набор инструментов для страновой и валютной диверсификации значительно сузился. На данный момент на Санкт-Петербургской бирже представлено 83 иностранных акции, которые может купить неквалифицированный инвестор. Три из них не интересны вообще, а остальные 80 нужно рассматривать аккуратно, чтоб случайно не купить компанию с VIE.

Среди пяти крупнейших по капитализации китайских компаний очень сильно выделяются банки. Их акции относятся к категории H и не имеют серьезных ограничений для нерезидентов. По рыночным мультипликатором стоят дешево. Форвардную дивидендную доходность Yahoo рисует в районе 9%, что вполне прилично. В следующей статье их и разберем, если у вас есть свои идеи иностраных бумаг — пишите в комментах.

Доступные иностранные бумаги

В текущей ситуации существует два главных критерия отбора:

Эмитент — должен быть из дружественного государства. Если ISIN код начинается с US, XS, CA — компанию лучше не рассматривать.

Биржа — NASDAQ и LSE отпадают сразу из-за своей юрисдикции, остается гонконгская биржа HKEX и биржи стран СНГ.

На Московской бирже доступны в основном расписки, торги которыми сейчас не проводятся, поэтому обратимся к Санкт-Петербургской бирже. Если отфильтровать список инструментов по нашим критериям, то выдаст всего 83 акции, 80 из которых китайские и еще три казахстанские. В списке китайских компаний представлено 11 секторов, в принципе можно выбрать компанию по вкусу. Самыми крупными по капитализации компаниями являются:

Tencent Holdings Limited [Тикер: 700] — китайский аналог VK.

Alibaba [Тикер: 241] — китайский аналог OZON.

Industrial and Commercial Bank of China (ICBC) [Тикер: 1398] — банк.

China Construction Bank Corporation [Тикер: 939] — банк.

Meituan [Тикер: 3690] — китайский аналог DeliveryClub и Yandex Eda.

Акции банков относятся к категории H и являются самыми безопасными для инвестирования (подробнее о типах можно прочитать здесь). Остальные относятся к категории B, их покупка не дает права собственности из-за VIE-структуры (подробнее о VIE и почему это плохо здесь).

ТОП-5 китайских акций

В этом разделе поверхностно пройдемся по крупнейшим китайским компаниям из списка, начнем с Industrial and Commercial Bank of China. Капитализация компании составляет 1,62 трлн гонконгских долларов (0.21 трлн USD) и продолжает падать последние пять лет. Текущее P/E 3.52 - очень дешево даже по российским меркам. Yahoo рисует форвардную дивидендную доходность в 8,94%. Не знаю правда это или нет, нужно погружаться в компанию, но на первый взгляд кажется хорошим вариантом. Все-таки 9% в валюте не везде найти можно.

Интересно, что при такой грустной картине в котировках, с финансами все в порядке. Выручка растет, прибыль растет, а что еще надо?

*Revenue - выручка, Net Income - прибыль.

Ситуация с China Construction Bank аналогична. Котировки последние пять лет снижаются, финансовые показатели растут. Форвардная дивидендная доходность — 9%. Тоже взял бы на заметку этот банк.

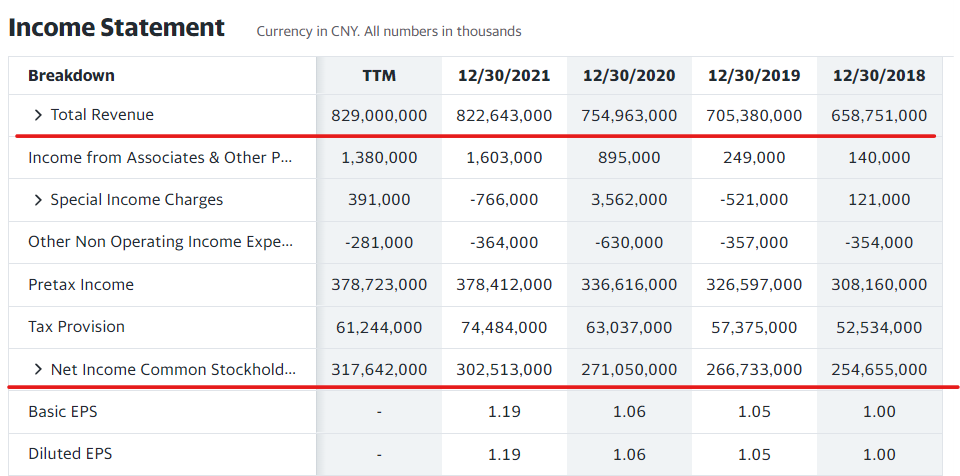

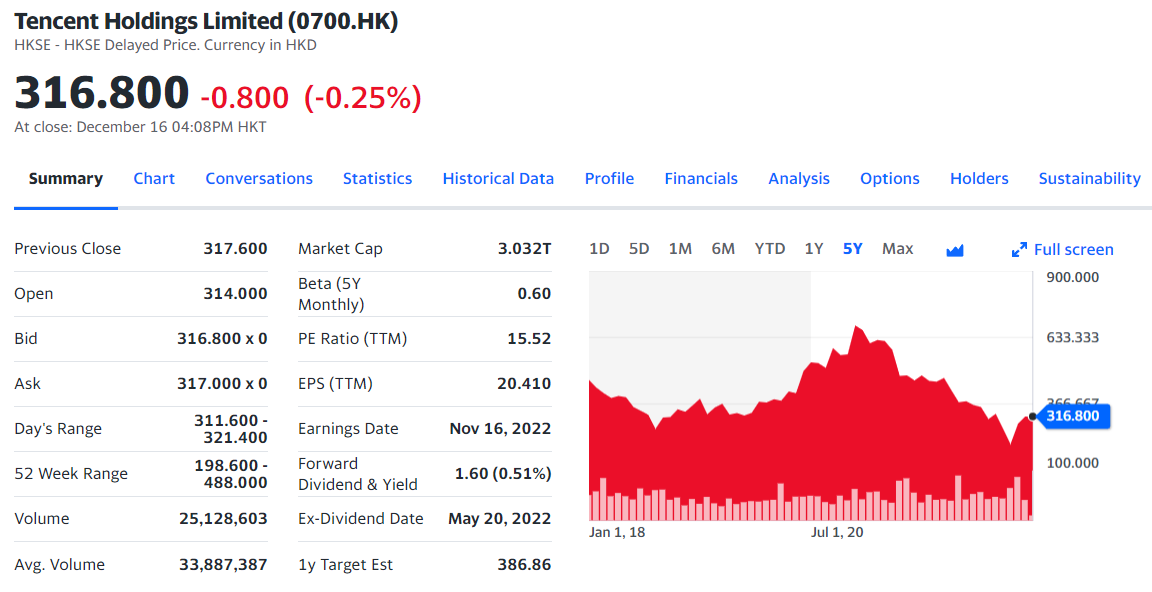

Tencent Holding оценивается в 3 трлн гонконгских долларов (0.39 USD). P/E 15.52 — в пять раз дороже банков будет, при этом потенциальная дивидендная доходность очень низкая и не стоит забывать о VIE-структуре, которая делает инвестиции в компанию очень небезопасными.

Акции с пиков упали на 50%, но какого-то серьезно драйвера для переоценки пока нет. Темпы роста выручки замедлились, что для IT плохо, а прибыль снизилась.

У AliBaba картина хуже, акции с пиков упали на 70%. P/E 125 — очень много. При таком показателе темпы роста выручки ниже 20%. Акции не кажутся интересными + VIE-структура.

Meituan оценивается в 1 трлн гонконгских долларов (0,13 USD). Прибыли нет. С выручкой почти 200 млрд гонконгских долларов P/S 5 — дороже ALiBaba в два раза. Дивиденды не платят. Растут доходы компании в последнее время медленно, но тяжело точно сказать почему. Возможно, ковидные ограничения подкосили весь технологичный сектор Китая, но с другой стороны почему доставка еды и продуктов страдает, когда везде локдаун? Непонятно. В общем тоже такой себе вариант.

Мини-итог по китайским акциям

Из пяти представленных акций банки очень сильно выделяются. У них нет VIE-структуры. Дивидендная доходность хорошая, 9% в валюте. Финансовые показатели растут в отличие от техов. По P/E - очень дешевые даже по российским стандартам. Думаю следующий разбор буду делать по ним, если у вас есть какие-то свои идеи пишите в комментах. Критерии следующие: бумага должна быть из 80 акций на СПБ бирже, не VIE, бонусом будет дешевизна или высокая див.доходность.

Казахстанские акции

На СПБ бирже их всего три, две из сектора добычи полезных ископаемых и один телеком.

«КазМунайГаз» на IPO вышел недавно, но не кажется интересным. В свободном обращении находится всего 5% акции, остальное у государства. Продают компанию на хорошем цикле, когда цены высокие, потом будет хуже. Дивидендная доходность низкая, всего 4-5%. Про сомнительную инвестпривлекательность писал Forbes здесь.

У JSC «BAST» последняя отчетность на сайте за 2019 год — не интересно.

Остается только телеком Kcell. Капитализация компании 333 млрд тенге, выручка LTM 218 млрд, чистая прибыль LTM 40 млрд, P/S 1.52, P/E 8.32. По российским меркам выглядит адекватно, но идеи в бумаге нет. Дивиденды компания платит крошечные, 2,5-3%.

В этом году Kcell показывает хорошие результаты, но даже если за год заработают 50 млрд прибыли и на дивы направят половину, то доходность будет не больше 8%. Лучше в российских акциях посидеть. На мой взгляд, казахстанские акции вообще не интересны по сравнению с китайскими.

Заключение

Из-за санкционных ограничение набор инструментов для страновой и валютной диверсификации значительно сузился. На данный момент на Санкт-Петербургской бирже представлено 83 иностранных акции, которые может купить неквалифицированный инвестор. Три из них не интересны вообще, а остальные 80 нужно рассматривать аккуратно, чтоб случайно не купить компанию с VIE.

Среди пяти крупнейших по капитализации китайских компаний очень сильно выделяются банки. Их акции относятся к категории H и не имеют серьезных ограничений для нерезидентов. По рыночным мультипликатором стоят дешево. Форвардную дивидендную доходность Yahoo рисует в районе 9%, что вполне прилично. В следующей статье их и разберем, если у вас есть свои идеи иностраных бумаг — пишите в комментах.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба