20 декабря 2022 КИТ Финанс Брокер | Роснефть

Роснефть остается одной из наименее уязвимых российских нефтяных компаний к эмбарго и «потолку» на российскую нефть. Поставки нефти в адрес азиатских покупателей за 9 мес. 2022 г. выросли примерно на треть – до 52,4 млн тонн и полностью компенсировали снижение поставок в адрес европейских покупателей. В III кв. 2022 г. доля азиатского направления в структуре реализации нефти в странах дальнего зарубежья достигла рекордных 77%.

Кроме поставок нефти по трубопроводу в Европу и Китай, Роснефть претендует на звание одного из крупнейших экспортёров газа. Доля газа в общей добыче углеводородов компании активно растет и уже достигла 23%. Пока Роснефть вынуждена основную часть газа продавать на внутреннем рынке, который низкомаржинален.

Объемы запасов природного газа на месторождениях компании в Восточной Сибири и на Дальнем Востоке, которые могут быть потенциально поставлены в Китай, превышают 2 трлн куб. м. – этого хватит обеспечить безостановочную работу экспортного газопровода «Сила Сибири» на протяжение 52-х лет. Таким образом, при реализации газа на Восток в полном объёме, Роснефть может получить дополнительные 18% к EBITDA. Тем не менее, пока у компании нет права на экспорт природного газа, но потенциально это может стать одним из драйверов роста.

Из рисков хотим отметить трубопровод «Дружба», по которому компания поставляет нефть в Европу. С одной стороны, Роснефть не зависит от морских перевозок, на которые наложены санкции. С другой, при остановке трубы, компания теряет около 20% экспортируемой нефти.

Кроме этого, сохраняются риски новых изъятий активов за границей. В III кв. 2022 г. у Роснефти забрали активы в Германии под внешнее управление Федерального сетевого агентства страны. В результате, был признан дополнительный убыток в размере 56 млрд руб.

Тем не менее, покупка акций Роснефти выглядит интересной. Флагманский «Восток ойл» — основной фактор долгосрочной привлекательности компании. Уже к 2023 г. добыча в рамках проекта достигнет уровня в 115 млн тонн нефти – это сопоставимо с 2,5% текущей мировой добычи нефти. Проект предусматривает прямые поставки легкой и низкосернистой нефти по Северному морскому пути. Только в этом году ресурсная база проекта была увеличена на 300 млн тонн до 6,5 млрд тонн.

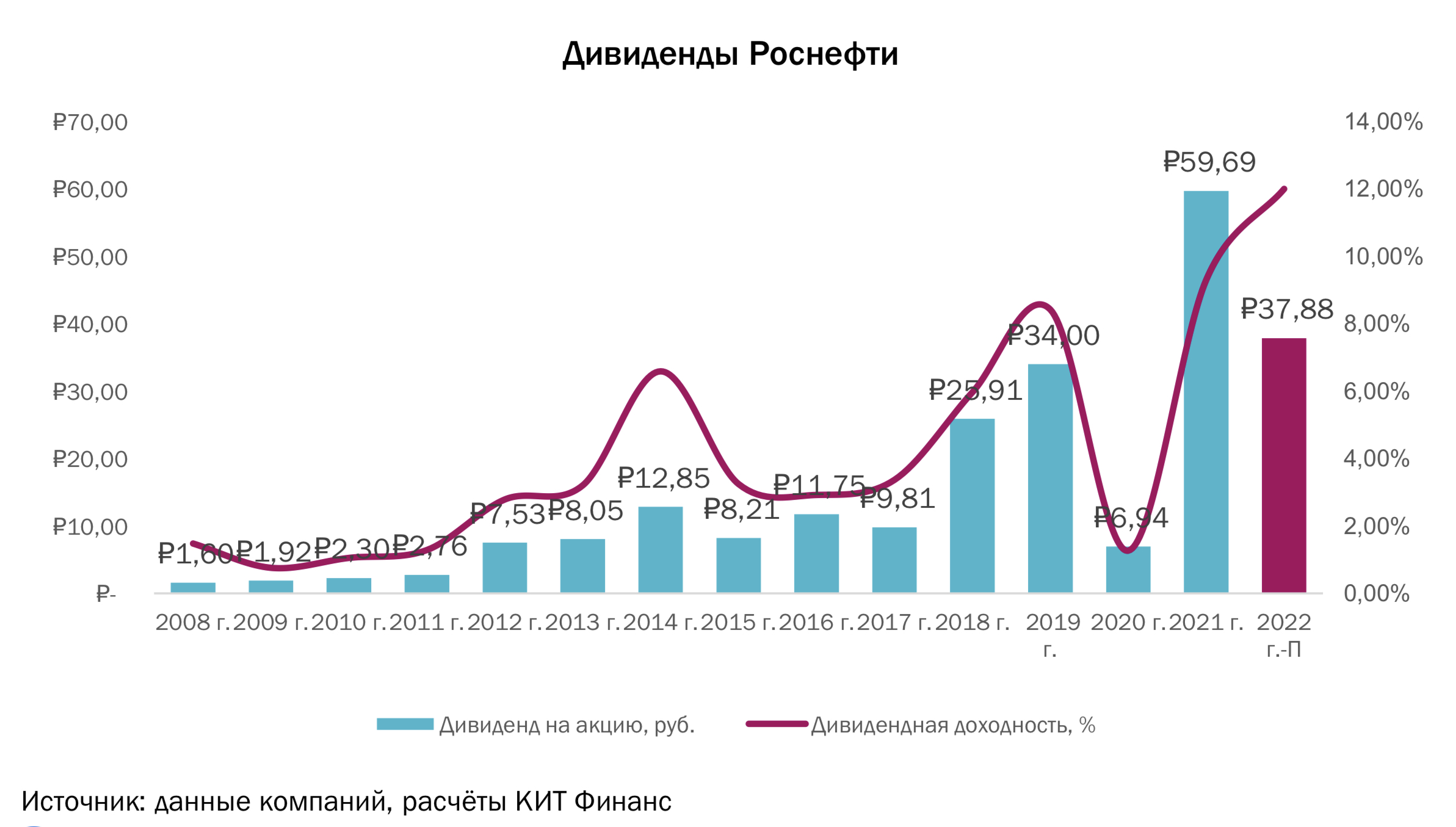

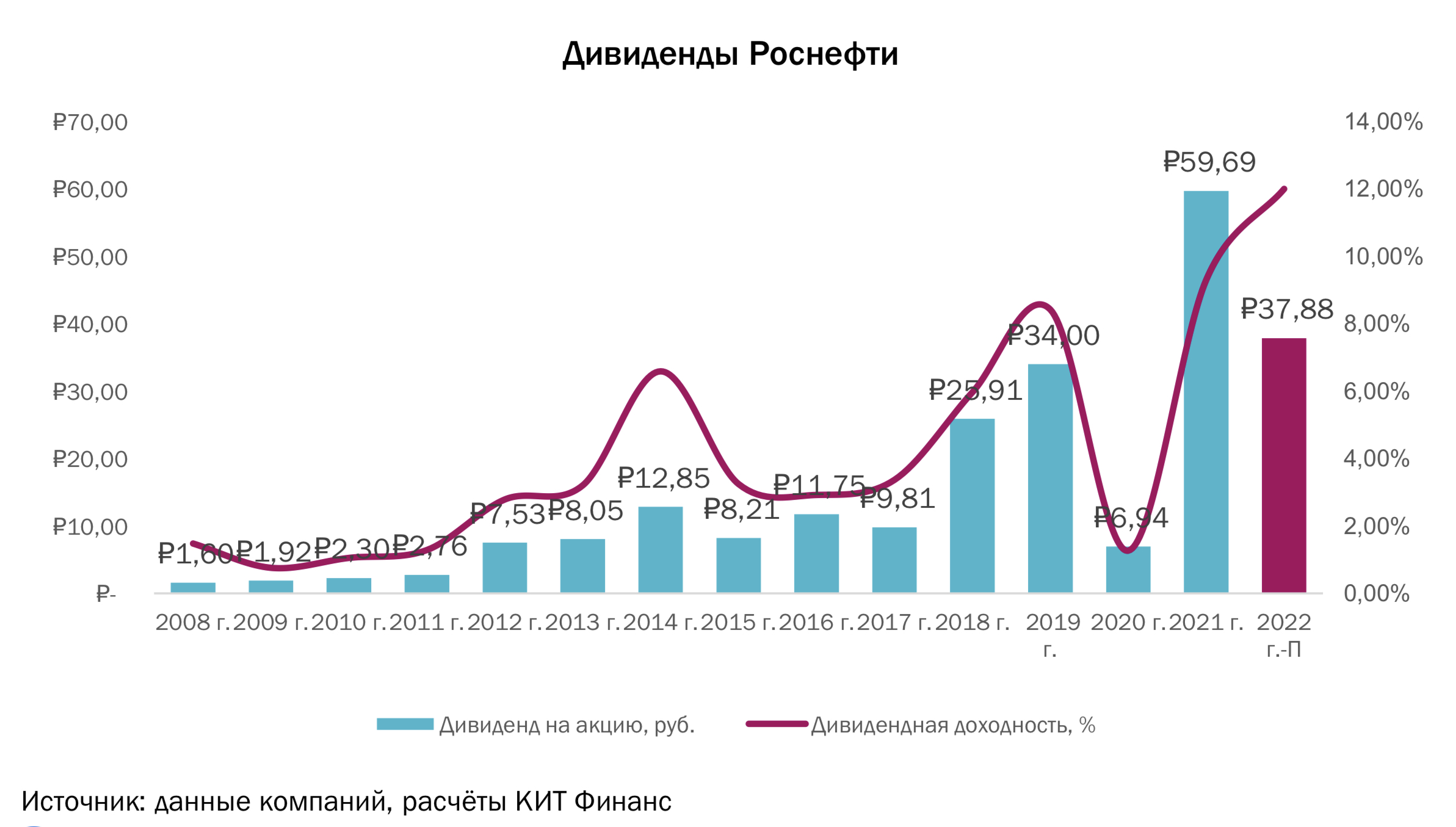

Ко всему этому, Роснефть продолжает стабильно выплачивать дивиденды. Ранее совет директоров компании рекомендовал выплатить 20,39 руб., исходя из прибыли за I пол. 2022 г. Ещё за III кв. 2022 г. компания заработала 7,49 руб. на дивиденды. При соблюдении дивполитики и отсутствии конфискации активов, Роснефть может выплатить за IV кв. 2022 г. ещё около 10 руб. Таким образом, дивидендная доходность за второе полугодие 2022 г. может составить 5,35%.

Присваиваем целевой ориентир по акциям Роснефти – 400 руб. Потенциал роста составляет 22% + дивиденды.

Кроме поставок нефти по трубопроводу в Европу и Китай, Роснефть претендует на звание одного из крупнейших экспортёров газа. Доля газа в общей добыче углеводородов компании активно растет и уже достигла 23%. Пока Роснефть вынуждена основную часть газа продавать на внутреннем рынке, который низкомаржинален.

Объемы запасов природного газа на месторождениях компании в Восточной Сибири и на Дальнем Востоке, которые могут быть потенциально поставлены в Китай, превышают 2 трлн куб. м. – этого хватит обеспечить безостановочную работу экспортного газопровода «Сила Сибири» на протяжение 52-х лет. Таким образом, при реализации газа на Восток в полном объёме, Роснефть может получить дополнительные 18% к EBITDA. Тем не менее, пока у компании нет права на экспорт природного газа, но потенциально это может стать одним из драйверов роста.

Из рисков хотим отметить трубопровод «Дружба», по которому компания поставляет нефть в Европу. С одной стороны, Роснефть не зависит от морских перевозок, на которые наложены санкции. С другой, при остановке трубы, компания теряет около 20% экспортируемой нефти.

Кроме этого, сохраняются риски новых изъятий активов за границей. В III кв. 2022 г. у Роснефти забрали активы в Германии под внешнее управление Федерального сетевого агентства страны. В результате, был признан дополнительный убыток в размере 56 млрд руб.

Тем не менее, покупка акций Роснефти выглядит интересной. Флагманский «Восток ойл» — основной фактор долгосрочной привлекательности компании. Уже к 2023 г. добыча в рамках проекта достигнет уровня в 115 млн тонн нефти – это сопоставимо с 2,5% текущей мировой добычи нефти. Проект предусматривает прямые поставки легкой и низкосернистой нефти по Северному морскому пути. Только в этом году ресурсная база проекта была увеличена на 300 млн тонн до 6,5 млрд тонн.

Ко всему этому, Роснефть продолжает стабильно выплачивать дивиденды. Ранее совет директоров компании рекомендовал выплатить 20,39 руб., исходя из прибыли за I пол. 2022 г. Ещё за III кв. 2022 г. компания заработала 7,49 руб. на дивиденды. При соблюдении дивполитики и отсутствии конфискации активов, Роснефть может выплатить за IV кв. 2022 г. ещё около 10 руб. Таким образом, дивидендная доходность за второе полугодие 2022 г. может составить 5,35%.

Присваиваем целевой ориентир по акциям Роснефти – 400 руб. Потенциал роста составляет 22% + дивиденды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба